BTC/HKD-3.5%

BTC/HKD-3.5% ETH/HKD-7.75%

ETH/HKD-7.75% LTC/HKD-7.76%

LTC/HKD-7.76% ADA/HKD-6.11%

ADA/HKD-6.11% SOL/HKD-6.32%

SOL/HKD-6.32% XRP/HKD-3.82%

XRP/HKD-3.82%

從 MakerDAO 到 Compound、Aave,從以太坊到 BSC、Heco,過去一年,DeFi 借貸市場無論是交易規模還是基礎設施,都獲得了極大的提升。

然而,到目前為止,DeFi 借貸形式卻極其單一,各大借貸協議基本是「可變利率」。反觀傳統借貸市場,則主要以「固定利率」貸款(房貸、車貸、消費貸等)為主,DeFi 借貸在這方面發展非常薄弱。由于固定利率借貸可以降低風險,對于傳統金融玩家來說更加熟悉也更具吸引力,這也成為 DeFi 未來打開圈外增量市場的必經之路。

近期,Odaily星球日報接觸了一家名為 Pledge Protocol(下文中簡稱 Pledge)的項目。

作為 BSC 上首個去中心化固定利率借貸協議,Pledge 支持用戶在既定期限內以固定利率貸款或借款,從而降低利率波動的風險。并且,Pledge 創造性地將 NFT(非同質化代幣)引入借貸環節,創新地構建了分布式Interest Rate Swap(利率互換)協議。作為抵押的“憑證”,每個 NFT 都包含了借貸利率以及到期日等關鍵要素,可以成為其他DeFi 協議上利率交換池衍生品交易的基礎模塊。

去中心化固定利率協議賽道目前尚未出現頭部項目,傳統金融的百萬億級衍生品交易規模尚未在 DeFi 世界復刻。這對于 Pledge 來說,既是機遇,也充滿著挑戰。

去中心化借貸,作為 DeFi 市場最早也是最熱門的板塊之一,保持長盛不衰。數據顯示,截至 9 月 2 日,DeFi 借貸協議存款總量突破 700 億美元,創歷史新高。

Ripple CTO:加密行業正處于類似21世紀初谷歌的境遇:1月2日消息,Ripple首席技術官David Schwartz認為,XRP以及更廣泛的加密行業持續表現低迷是因為市場還不確定加密市場會成為“下一件大事”。這就像2000年谷歌所遭遇的境遇:當時科技行業同樣對“搜索引擎是否可以提供數十億美元價值”持懷疑態度,但有些人成為真正的信徒并因此成為百萬富翁。而加密貨幣目前也處于類似的情況,導致價格因為投資者的情緒起伏而波動。最終隨著加密領域的成熟,市場會做出選擇。(U.Today)[2023/1/2 22:20:58]

高速增長的數據,也驗證了 DeFi 借貸確實存在獨特的優勢。用戶可以無需中介、無需信任的方式提供加密貨幣貸款,并賺取一定的利益,而在傳統市場中,貸款人這一角色通常為大型機構所審核或把控;同時,借款人也可以通過超額抵押,實時獲取資金,從而簡化傳統借款手續,降低借款門檻。從這個角度來看,DeFi 借貸是對傳統金融的一個有效補充。

然而,亮眼的數據下也暗藏著許多問題。目前 DeFi 借貸主要形式是可變利率,仍缺少一個重要的組成部分:固定利率、固定期限的融資市場。固定利率金融市場是最常見的傳統融資市場類型,并且傳統借貸市場主要由固定利率貸款驅動。根據 ICMA 的數據,截至 2020 年 8 月,全球固定收益市場的整體規模約為 128.3 萬億美元,美國地區占比最大,達到 46 萬億美元,固定利率產品市場前景可見一斑。

我們既要看到可變利率帶來了數百億美元的市場體量,但同時更應該思考:在 DeFi 借貸增長進入瓶頸階段,下一波增量應該來自哪里。顯然,目前在 DeFi 市場處于薄弱環節的固定利率將有望帶來圈外增量。

Ripple:拉丁美洲人最看好加密貨幣:金色財經消息,根據區塊鏈公司Ripple的一項研究,拉丁美洲的居民最傾向于數字資產行業。50%的受訪者認為該行業將對金融系統造成重大影響,而74%的人更愿意與接受加密貨幣的企業進行交易。另一方面,歐洲人對體驗比對數字和實物資產更感興趣。

Ripple的分析確定,拉丁美洲和中東是加密貨幣最受關注的地區,而歐洲則墊底。(cryptopotato)[2022/7/17 2:18:08]

“對于圈外用戶來說,目前 DeFi 市場中的可變利率借貸協議充滿著不確定性,并且他們也對可變利率并不熟悉,信心成本較高;而固定利率貸款不僅可以降低風險,也可以使圈外傳統金融用戶對 DeFi 協議增加信心,從而提升 DeFi 市場整體規模。”Pledge Protocol 首席技術官 Michael Ren 解釋。

作為 BSC 上首個主打固定利率去中心化借貸協議,Pledge Protocol 自誕生之初便引發關注。其支持用戶在既定期限內以固定利率貸款或借款,從而降低利率波動的風險。

當 DeFi 項目們以自身 TVL(鎖倉量)作為考核指標時,Pledge 希望能拓展市場規模,為 DeFi 市場帶來增量。

“現在 DeFi 借貸協議 TVL 達到幾十億美元就可以成為龍頭,但對于傳統金融機構來說,這個體量還太小了。Pledge 的競爭對手不是 Aave、Compound 等 DeFi 協議,而是傳統銀行(富國銀行)。我們的目標客戶是傳統金融用戶,希望通過我們的努力將其轉換為 DeFi 用戶。”Michael Ren 告訴Odaily星球日報。

雄心勃勃的 Pledge,也獲得包括丹華資本在內的多家機構投資。需要說明的是,丹華也是 Compound 的早期投資者之一,這次投資也完善了其在借貸協議和衍生品領域的布局。另外,丹華不僅在財務上投資 Pledge,對于產品設計以及戰略規劃等方面,也給出了自己的建議,使得 Pledge 作為一個創新者,而不是仿造者,持續引領開放金融市場發展的最前端。

觀點:由于美國對全球匯款市場的重要性,SEC對Ripple的訴訟或產生深遠影響:12月28日,Cinneamhain Ventures合伙人兼專業分析師Adam Cochran研究了如果Ripple輸掉訴訟,不再被允許在美國市場使用XRP將會發生什么。他指出,有“很多支持XRP的聲音”表示,如果Ripple被切斷在美國市場的業務,那也“沒什么大不了的”。Cochran對此表示懷疑:“美國占全球境外匯款的33%,70%的交易對手結算代理是美國公司。換句話說,如果沒有美國,幾乎不可能有一個匯款市場。那么你仍然需要在處于對手方劣勢的情況下,與TransferWise、WorldRemit(Stripe)、http://Coins、Abra、Stellar、Dwolla等競爭剩余市場。”

匯款市場的運作方式是,公司通過在兩種貨幣之間進行套利來賺錢。正因如此,供應商需要最好的流動性來進行結算,而結算大多是由美國商業銀行完成的。Cochran表示:“如果美國公司不能與你打交道,你的出價將比競爭對手更高。”XRP本應作為銀行之間的轉賬媒介被創建,SEC的勝利也可能對這個用例產生影響。此外他還表示,Kraken也有可能下架XRP。(Crypto News Flash)[2020/12/28 15:53:22]

Pledge 協議的運行,離不開三個關鍵角色:借款人、貸款人和流動性提供者。

借款人:將由超額抵押資產擔保的 pToken 存入流動資金池,并獲得相應的穩定幣;

貸款人:將穩定幣存入流動性池,并獲得相應的 pToken,為協議提供流動性而獲得固定的 APY;

流動性提供者:將穩定幣和相應的 pToken 存入流動性池中,任何一方都可以借出或借用;每次貸款人或借款人進行交易時,他們向其池中的流動性提供者支付交易費。

動態 | 越南銀行TPBank與RippleNet達成合作:越南銀行TPBank確認與RippleNet建立合作伙伴關系,以使用其基于區塊鏈技術的全球支付網絡進行跨境支付。(Fintech Futures)[2019/11/6]

(注:pToken 是衍生品,標價了借貸利率以及到期日等要素。)

下面,我們舉個例子幫助大家理解。

小秦手中有 1 個 BTC,但需要借入一些穩定幣進行其他操作。此時,他可以用 1 個 BTC 作為抵押品,在 Pledge 協議中設置自己需要借出多少錢(假設 2 萬 USDT),以及借款時間(假設 6 個月);此時系統會自動設置借貸利率(假設 10%),并生成一個 pBTC;小秦可以將這個 pBTC 賣給流動性池,獲得 2 萬 USDT;此時的 pBTC 所代表的含義是:小秦需要在 6 個月后,償還本金 2 萬 ?USDT 以及利息 1000 USDT;半年后,小秦如約還款,贖回自己的抵押品 BTC。

同樣地,貸款人小王可以將自己手中多余 1 萬個 USDT等,投入 Pledge 協議中,設置自己存款時間以及存款利率,從而獲得一個 pUSDT;到期后,pUSDT 將兌換回本金和利息。

在這兩個案例中,為pBTC、pUSDT 提供兌換交易的,就是流動性提供者,它可以獲得每次交易的手續費。

需要注意兩個問題。首先,利率一旦固定則不可變動,即鑄造了 pBTC、pUSDT 等意味著協議達成,條款不可變更,即便后續利率上漲/下跌都與已經定立的合約無關;其次,利率實時變動,即便上一周期利率 5%,下一周期利率也可能不同。

動態 | TokenInsight 發布 Ripple 評級:BB 展望穩定:TokenInsight 今日發布 Ripple 項目的評級報告。Ripple 是一家致力于解決跨境支付過程中低效、高成本問題的金融科技公司,業務推進依賴的高執行力中心化管理與通證發行的去中心化理念是 Ripple 面臨的最大爭議之一。此外,Ripple 需要和超過 40 年歷史的 SWIFT 競爭,后者在全球范圍內有上萬家合作機構,其優勢更在于關系網,而不僅是技術。

TokenInsight 認為,Ripple 是一家優秀的公司,但就目前來看,XRP 通證的升值空間十分有限。綜上,TokenInsight 對 Ripple 給出的評級為 BB,展望穩定。[2018/10/26]

另外,根據白皮書中的解釋,“pToken 為質押用戶提供了一種簡單而安全的方式,以承諾在未來的時間轉移價值。這些 pToken 代表對指定到期日的正(有權接收)或負(有義務支付)現金流的要求”。

而 Michael Ren 進一步透露,Pledge 協議中的 pToken(pBTC、pUSDT等等),其本質上會演進到一個標準的金融 NFT,它是可轉讓、可交換(Swappable)的資產,是 Pledge 平臺的基本構建模塊。

引入非標準化的 NFT 來表示固定利率,這種想法在借貸協議中算是一個不錯的創新,是對 NFT 應用的一大創新,同時也是各大資本所看好的方向。Multicoin Capital 合伙人 Mable Jiang 就曾表示:“有一些金融資產,比如固定利率調期,你需要表示它的日期,沒辦法用標準化的 ERC20 表示。所以,大家會開始思考怎樣通過 NFT 的方式,解鎖更多的資產流動性。”

最后,我們也關注到 Pledge 生態治理中,Pledge 首創“橋接雙幣”模式進行治理,來實現價值捕獲和長期投資者獎勵的平衡。

一方面,Pledge 將向借款人、貸款人發放 PLGR 代幣作為獎勵;PLGR 代幣也可以作為抵押品借入穩定幣,質押協議費用將用于回購 PLGR 代幣。

另一方面,為了防止拋壓,Pledge 也設計了 Master Token (MPLGR)進行治理,PLGR 與 Master Token 按照 3:1 的比例兌換,并且是限額兌換;擁有治理代幣的用戶,將通過投票決定抵押品、抵押率、借貸利率以及借貸周期等一系列產品設計,實現社區治理。通過這樣巧妙的設計,讓價值歸于社區的積極且長期持有的用戶和開發者。

實際上,目前固定利率協議賽道不只有 Pledge,同類競品還有 Yield?Protocol、Notional Finance 以及 UMA’s yUSD。但在我看來,Pledge 更加符合市場發展潮流,也更有希望引領行業發展。

首先從產品形式上來看,Pledge 的產品更符合傳統金融習慣,無論是傳統用戶還是 DeFi 用戶都很容易理解,也更容易傳播開來,而其他幾個競品產品設計較為復雜。

以 UMA 為例,其是通過發行收益率美元代幣(yUSD-SEP20)的方式來實現固定利率。簡單來說,用戶存入某抵押品獲得收益代幣,面值一美元;如果借款人想鎖定一個固定利率,他們可按照折扣(85折)在市場進行拋售換取穩定幣,到期時再按照 1 美元面值贖回,反之貸款人可以以折扣價買入,按照面值進行兌換。但這種方式理解起來較為困難,同時借貸利率波動性較大,流動性也很難保證,因而目前使用的人并不多。

而 Pledge 在產品設計邏輯上,將利率、到期日等要素以智能合約的形式固定在 pToken 中,更加符合傳統借貸習慣。同時,將非標準化的 NFT 引入借貸領域也是一個不錯的創新。

“金融資產最難的,就是時間屬性的刻畫。對于 Aave、Compound 這些借貸協議來說,它們更看重日間交易,消解了時間屬性,屬于一維層面;Pledge 的 Financial NFT 增加了資產的更多獨一無二的屬性比如時間維度,用?NFT Swap?重構了Interest Rate Swap這一傳統金融市場百萬億級市場。因此,對他們來說就像一種來自開放金融(Open Finance)的降維打擊。 ”Pledge 顧問 David Tse 博士解釋。

此外,從團隊來看,Pledge 團隊出身硅谷兩所世界名校,扎根傳統金融20余年,在固定利率市場積累了豐富的資源。

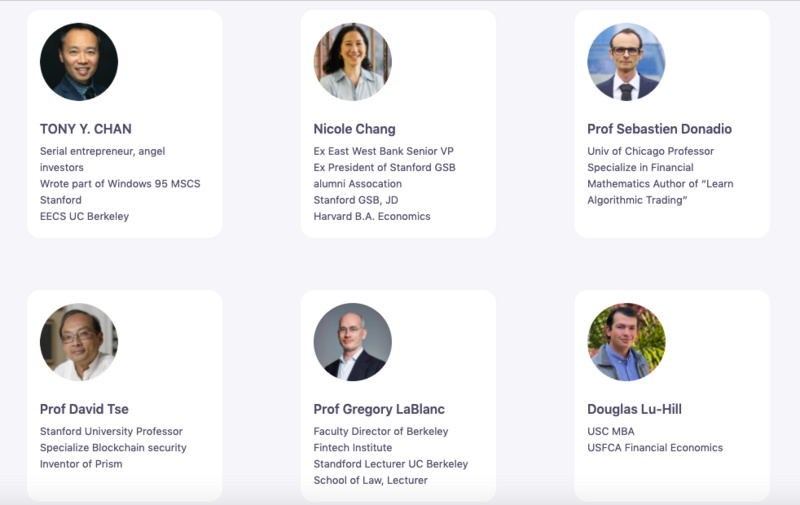

Pledge 的CEO兼聯合創始人Tony Chan,斯坦福大學計算機碩士,曾是 Windows 95 系統開發者之一,在科技和金融領域從業數十年;CTO Michael Ren 曾深耕互聯網金融領域,在金融衍生品以及產品設計方面有著豐富的經驗;項目投資者和顧問 David Tse?博士,斯坦福大學教授,曾是比特幣早期開發者,現在帶領團隊幫助以太坊核心開發團隊做代碼審核;團隊的另外一位顧問 Gary Lablanc?博士,是伯克利大學與斯坦福大學雙教授,同樣有著豐富的加密經濟經驗。

“我們團隊在傳統金融方面資金特別強,出借人資源源源不斷,這來自于創始人Tony在硅谷二十多年的積累。對我們來說,TVL 從 0 到 10 億美元,可能就是幾天的事。現在有很多礦工以及其他領域的合作伙伴,已經在排隊中,一直敦促我們快點上線產品,但我們還是想把產品打磨更好。”Michael Ren 表示。

最后,從底層基礎設施來看,Pledge 目前基于 BSC 進行開發,也處于增量生態中。

雖然以太坊是最大的 DeFi 平臺,但隨著 NFT 熱潮的興起,目前鏈上擁堵狀況加劇,Gas 費用居高不下。轉站其他高性能公鏈,對于用戶更加友好,BSC 則是首選。數據顯示,今年 5 月和 8 月,BSC 處理的交易數量大約是以太坊的 10 倍。并且,除了散戶之外,大型投資者也正在涌向幣安智能鏈。數據顯示,約 7.4% 的加密基金、45.6% 的套利交易者和 39.1% 的大型和盈利流動性提供商同時跨幣安智能鏈和以太坊。

當然,未來隨著產品的完善,Pledge 也將開啟跨鏈計劃,進入以太坊、Heco 、Solana、Polkadot 等其他生態。目前,Pledge 正與 Polygon 等合作伙伴進行合作,不日將進行官宣。

Pledge 的目標是鏈接實體資產與加密資產,打通兩個世界的壁壘,將數以千萬計的增量用戶和百萬億級的 Interest Rate Swap交易帶入 DeFi 市場,成為下一代DeFi 的創新者。對于 Pledge 已達5萬人的社區來說,成員們都在努力朝著這個目標前進。

據媒體報道,今年 8 月,Pledge 宣布與美國房地產經紀公司 NAREIG International 達成合作,允許用戶利用他們的加密資產作為抵押品從而在美國獲得房地產,并且不需要實際出售加密貨幣投資組合。據介紹,NAREIG 是一家提供全方位服務的房地產經紀公司,為全球客戶提供廣泛的房地產服務,包括住宅、商業、土地開發和相關服務。

Pledge 團隊顧問 Nicole Chang 表示,通過加密資產購買房產只是該計劃的第一步,未來還將實現房地產抵押上鏈,通過 NFT 進入加密市場進行流轉。

對于 Pledge 來說,萬里征程才走了一小步,未來還有更大的進步空間。我們也期待看到 DeFi 固定利率協議賽道,涌現出更多的優質創新項目。

作者 | 秦曉峰

編輯 | 郝方舟

Tags:PLELEDEDGEEDGpeople幣前景如何ledger錢包安全嗎ledger錢包官網多少錢Ledger Pay

Pangolin是由Avalanche推出的去中心化交易平臺,由社區驅動,治理Token將按照公平啟動的模式分發給社區.

1900/1/1 0:00:00MoonEdge 是第一個完全致力于 Polygon(以前的 Matic)上 IDO 的分散式啟動平臺。MoonEdge 的目標是為 Polygon 上的項目提供一條無縫的路徑,使其進入市場.

1900/1/1 0:00:002021 年,代表人類在數字世界的所有權的 NFT (Non-Fungible Token,非同質化通證)爆紅出圈,據 Nonfingible.com 統計.

1900/1/1 0:00:00Fractional.art 是一個釋放 NFT 資產流動性的協議,具體的方式為:用戶可以通過將 NFT 資產鎖定到智能合約的金庫中,然后發行同質化通證(ERC20)用于交易.

1900/1/1 0:00:00大家或許對于 ID0 并不陌生,甚至或多或少參與過以太坊上 Uniswap、SushiSwap、Balancer 等協議上舉行的 ID0.

1900/1/1 0:00:00注,原文來自Messari,以下為全文編譯。5月19日的暴跌給了我們一個鮮明的提醒,即加密貨幣市場可以有多大的波動.

1900/1/1 0:00:00