BTC/HKD-1.28%

BTC/HKD-1.28% ETH/HKD-3.37%

ETH/HKD-3.37% LTC/HKD-0.49%

LTC/HKD-0.49% ADA/HKD-3.93%

ADA/HKD-3.93% SOL/HKD-0.36%

SOL/HKD-0.36% XRP/HKD-4.13%

XRP/HKD-4.13%原標題:《DeFi之道 | 理解Bancor —在這里,代幣持有者可以獲得真正的被動收入》

自動做市商(AMM)技術的迅速普及表明DeFi確實找到了適合市場的產品。去中心化交易所(DEX)的無許可性質允許數百個新項目輕松地為其代幣提供流動性。然而,如果沒有流動性提供者(LP),想實現這一切是不可能的。流動性提供者將閑置資產借給協議,并期待從交易費用中獲得被動回報。大多數自動做市商背后骯臟的秘密是,許多流動性提供者相比于自己簡單地持有代幣反而會損失資金。這種被諷刺地稱為“無償損失(impermanantt loss)”的風險在DeFi領域仍然被廣泛低估。本文試圖解釋無償損失對流動性提供者回報的影響,以及Bancor提出獨特的自動做市商設計如何減輕這種風險的發生。

傳統的自動做市商(如Uniswap v2或Sushiswap)的流動性提供者由于受到無償損失的影響,通常所獲得的收益表現不如簡單的買入并持有策略,后者的回報可能大大超過交易費用的回報。

傳統自動做市商的年化(APR)數據忽略了無償損失的影響,因此,它是未來回報的誤導性指標。流動性提供者的實際凈回報通常要低得多,甚至因為無償損失而為負。

無償損失保護對于被動流動性提供者來說就是王炸(killer feature)。這就是Bancor獨特的價值主張。

對Uniswap和Bancor池的比較分析表明,Uniswap上的流動性提供者最終獲得的回報,往往比他們通過“持有”所獲得的錢要更少,而Bancor上的流動性提供者總是在完全的無償損失保護實現時,優于買入并持有策略。

單邊風險與無償損失保護結合,使Bancor池成為代幣持有者的附息賬戶,他們可以享受有保證的被動收入。

流動性供應涉及投資者將閑置資產借給協議,協議通過向最終用戶提供服務以更有效的方式使用這些資產。

像Aave或Compound這樣的貨幣市場吸收貸款人提供的資本,并向借款人提供抵押過高的貸款。借款人支付的利息是貸款人(即貨幣市場的流動性提供者)被動收入來源。

就自動做市商而言,流動性提供者存入的資產被用來以自動化和非托管的方式方便其他用戶在去中心化交易所進行交易。交易者為他們的買入和賣出支付費用,這些費用累積到存放的資金中。盡管交易費用為自動做市商的流動性提供者帶來了收入來源,但它并不總是能保證被動收入。比如無償損失這種讓人厭惡的風險。

育碧高管回應新NFT平臺引起的反響:游戲玩家可能還沒有完全理解NFT的好處:1月29日消息,育碧戰略創新實驗室副總裁Nicolas Pouard在接受Finder采訪時,對育碧在推出NFT平臺Quartz和Digits后收到的負面玩家反饋發表了看法。Pouard表示,游戲玩家可能還沒有完全理解NFT的好處。Quartz和Digits對玩家來說是一個“個人選擇的問題”,他們“在任何時候”都不會被迫使用它們。(Cointelegraph )[2022/1/29 9:21:08]

不為人知的事實是,許多傳統自動做市商(如Uniswap v2或Sushiswap)的流動性提供者獲得的收益,往往表現不如簡單的買入并持有策略。他們賺取的交易費用并不高,不足以彌補資產價值的下降,加密貨幣行業以某種諷刺的方式稱這種情況為“無償損失”。

無償損失是在自動做市商流動性池中持有代幣和在投資者錢包中持有代幣之間的價差(購買并持有策略)。流動性池包含一對代幣,它們的數量隨著池子中的交易而不斷波動——每筆交易都會增加賣出代幣的數量,減少購買代幣的數量。因此,存入資金池的這兩種資產的初始價格可能與當前價格不同。初始資產和流動資產之間的價差就被定義為無償損失(IL)。

無償損失(IL) =當前資產的當前價格 - 初始資產的當前價格

無償損失的大小取決于池中兩個代幣之間的價格比率。現價比與初始價比的差距越大,無償損失就越大。如果兩個代幣的價格都翻倍,價格比率不會改變,也就不會出現無償損失。然而,如果只有一種代幣價格上漲,而另一種代幣的價格保持穩定,那么無償損失會對池中代幣的價值產生負面影響。

為什么是“無償的”?因為當流動性提供者進入流動性池時,如果流動性池中代幣之間的價格比率恢復到初始狀態,則損失就會消失。這也表明了無償損失的另一個特征——只有當流動性提供者退出池子時,才算產生了真正的損失。只要代幣在流動性池內,無償損失就是未實現的損失,理論上它有可能會消失。

然而,這在現實情況中這一點很少發生。許多流動性提供者都有過痛苦的經歷,暫時性的損失往往變成永久性的,而提供流動性帶來的預期被動收入變成了凈損失。

在這里閱讀更多關于無償損失的內容:無償損失初學者指南(Getting Rekt)

通過采取更積極的方式提供流動性,流動性提供者可以通過以下幾種方式降低無償損失的負面影響:

Messari前主管:如果理解了比特幣 絕對沒有理由不理解DeFi:Messari前主管、股票及加密貨幣交易員Qiao Wang發推表示:在加密貨幣的簡短歷史中,我們已經看到了無數故事。然而,DeFi是必將留下的極少數之一。自比特幣以來,我們在區塊鏈上有了“價值”。下一個合理的步驟是交易,借出,借入,抵押,轉移風險等等。如果你理解了比特幣,就絕對沒有理由不理解DeFi。不要被標簽所迷惑。[2020/10/5]

為資產高度相關的池子提供流動性。如果一個池中的代幣價格高度相關,它們應該朝著相同的方向移動,它們之間的價格比率應該相對穩定。歷史相關性并不意味著未來相關性,即使代幣的價格朝著相同的方向移動,它們仍然會彼此偏離(例如,一個價格上漲得比另一個快),從而導致無償損失。

為高容量/流動性比率的池子提供流動性。交易量/流動性比率越高,流動性提供者賺取的費用就越多,用交易費用彌補無償損失的可能性也就越大。交易量對流動性的比率很少會長期保持在高位(更多的流動性提供者進入池中,這一比率就會下降),所以很難預測它是否足以彌補無償損失。

進入池子平均資金。當流動性提供者進入池子時,價格比率恢復到初始狀態時,無償損失就消失了。每次增加流動性時,所有進入池子資金的初始比率被取平均值,并變得更接近當前比率。以不同價格比率進入的資金越多,短期虧損的風險和影響就越低。但這需要大量的努力和交易成本。

等待一個好時機退出池子。只有當流動性提供者退出池子時,無償損失才會成為變現損失。價格比率總是有可能回到最初的狀態,然而,這可能需要大量的耐心,無論如何都不會發生。

上述方法都不能保證流動性提供者不會遭受無償損失,并最終因提供流動性而造成凈損失。它們只是在有利條件下有助于緩解無償損失的戰略,但這些取決于無法預測的未來因素。

如果期望流動性提供者不斷監控自己的倉位,并使用耗時(而且往往不可靠)的緩解策略來避免重大損失,那么流動性供應就成了只有最精明的玩家才能玩的游戲。這根本不像被動收入的概念。

自動做市商的流動性提供者要想享受從交易費用中獲得的被動收益,而又不承擔表現低于買入并持有策略的風險,唯一的辦法就是徹底消除無償損失。雖然AMM設計不可能消除無償損失,但轉移和分配這種風險是有可能的。這就是Bancor獨特的價值主張。

Bancor的無償損失保護意味著流動性提供者可以收回最初存入池的代幣的相同價值,外加交易費用。換句話說,Bancor的流動性提供者總是優于買入并持有策略(當完全的無償損失保護實現時),這在其他自動做市商中是遠遠不能保證的。

Zcash官方:已接到Liquid的Zcash摘牌通知 理解監管要求并期待重新上市:7月23日,Zcash開發公司Electric Coin Company(ECC)官方發布推文稱,已接到數字貨幣交易平臺Liquid的通知,Zcash和其他28種代幣將被摘牌。而這是Liquid申請新加坡經營許可證的程序的一部分。ECC認為,Liquid的決定是出于快速獲得執照的審慎考慮。但同時ECC也稱,Zcash完全兼容AML/CFT規定,包括適用于新加坡交易所的規定。目前不知道還有沒有其他交易所采取類似的行動。但如果交易所希望更好地了解Zcash如何適應監管框架,以及交易所如何履行其反洗錢義務,Zcash將始終提供幫助。最后,ECC表示,期待在不久的將來Zcash在新加坡重新上市。據悉,Liquid成立于2014年,在日本、新加坡、越南和菲律賓設有辦事處。[2020/7/23]

這一切在Bancor是有可能實現的,因為Bancor通過將風險轉移到協議本身,消除了流動性提供者的無償損失。通過使用彈性BNT供應,該協議能夠將BNT與流動性提供者共同投資于池中,并通過共同投資所賺取的交易費用來支付無償損失的成本。如果協議賺取的費用大于無償損失補償,則協議能夠在不釋放新的BNT的情況下抵消其成本。

對流動性提供者來說,無償損失的保護是隨著時間的推移而積累起來的。它每天增長1%,因此100天之后完全的保護就有效了,涵蓋了在那之前或之后的任何短暫損失。在100天到期之前的提款只能獲得部分補償,而在前30天內的提現則沒有補償。

Bancor協議發明并實現了一種新的機制,它將無償損失的風險分散到廣泛的池中,以便完全消除流動性提供者的這種風險。因此,對流動性提供者來說,有無償損失保護的Bancor資產池是一種具有吸引力且無風險的被動收入來源。

為了更好地說明無償損失對流動性供應回報的影響,我們使用歷史數據比較了兩種策略的表現:在Bancor上為有無償損失保護的池子提供流動性,在Uniswap上為無償損失暴露的池子提供流動性。比較的目的是為了檢驗這兩個自動做市商的流動性供應是否是可行的被動收益策略。

如果沒有一些可以進行比較的維度(例如,分析的時間周期,比較中包含的代幣等),就不可能進行分析。為了保持最大限度的客觀性,對Bancor和Uniswap進行了下面幾個維度的比較:

長期偏好。無償損失的影響取決于流動性提供的起止日期。本次分析的開始日期是20/11/01——Bancor上第一個無償損失保護的池在2020年10月中旬上線,因此,所有進行比較的池在今天之前必須已經被列入白名單接受保護。分析的截止日期是2021年6月26日。這里分析的幾乎是8個月的數據,我們選用了盡可能長的一段時間。

聲音 | Cardano首席執行官:批評者沒有看到和理解加密的進步:2月26日,Cardano首席執行官Charles Hoskinson發推表示,令人震驚的是,批評者沒有看到或理解我們取得的巨大進步。他們現在只是在公開證明,他們要么缺乏基本盡職的調查能力,要么是一種托辭稱,根本就不應該使用密碼。而Cardano將成為世界上最好的加密貨幣。[2020/2/27]

只有無償損失保護的代幣。并非所有Bancor的資產池都被列入了無償損失保護的白名單。為了符合上述長期偏好,分析中只使用了在2020年10月激活無償損失保護的池。這些包括:LINK,LRC,MKR,MTA,OMG,REN,renBTC,RSR。

流動性提供者的視角。雖然在Uniswap上,池的績效(Pool ROI)和一個流動性提供者的凈收入(LP ROI)是相同的數字,但由于無償損失保護的存在,它們在Bancor上是不同的。由于分析的目的是為流動性提供者找到更好的策略,所以和一個流動性提供者的凈收入被作為分析的決定因素。

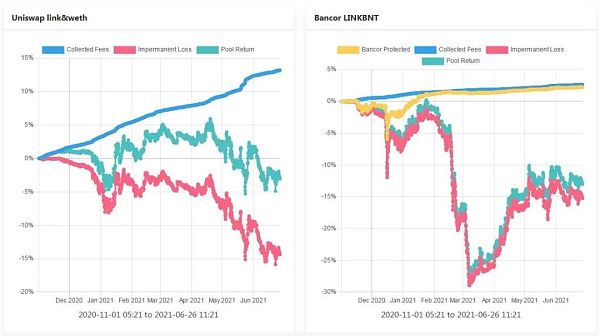

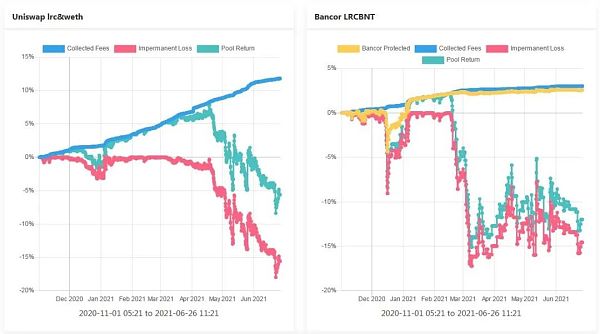

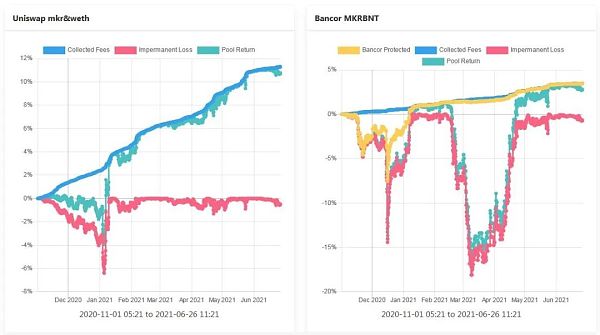

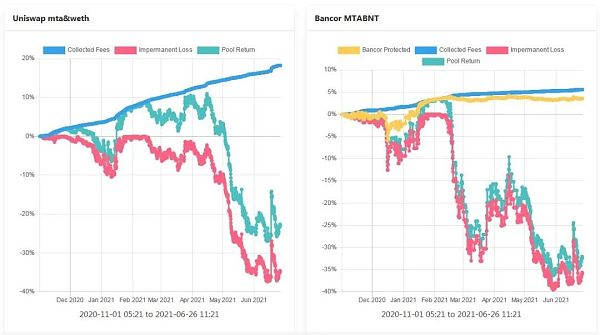

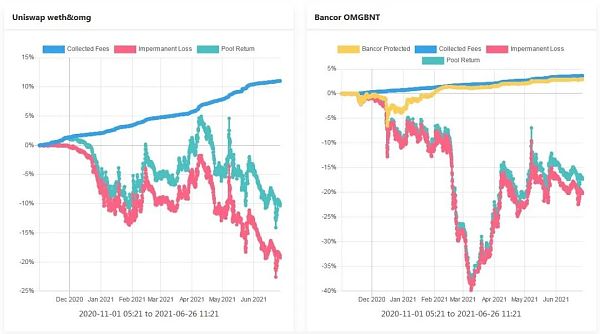

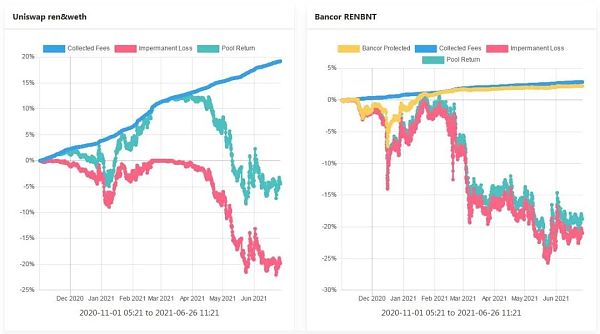

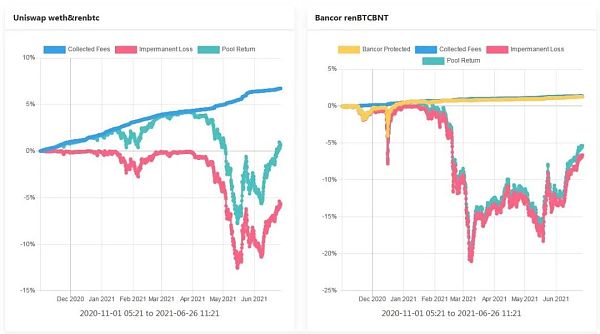

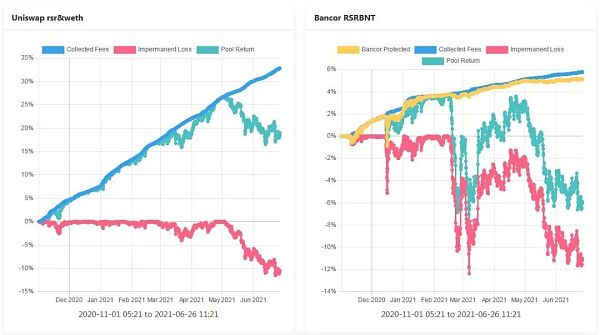

分析是使用https://AMM.vav.me/的圖表進行的——這是一個很有洞察力的工具,圖表顯示了Bancor, Uniswap和Sushiswap的回報。以下是一些如何閱讀這些圖表的指南:

每組圖代表相同代幣和相同時間的兩個池:

左圖- Uniswap上暴露無償損失的池

右圖- 無償損失保護的Bancor池

縱軸衡量的是回報率與買入持有策略的百分比。正值意味著流動性提供者從提供流動性中獲得利潤。負值表明它們處于虧損狀態——如果它們只是將代幣持有在流動性池之外,它們的表現會更好。

收取的費用(藍色)——從池中收取的交易費用所獲得的回報與買入并持有策略相比的百分比。

無償損失(紅色)——由于無償損失的影響,相對于買入并持有策略損失的百分比。

池子回報(綠色)——與買入并持有策略相比的凈百分比回報(考慮收取的費用和無償損失)。池子收益=(1+收取費用)*(1+無償損失)。在Uniswap上,這相當于流動性提供者的凈回報。就Bancor而言,如果沒有無償損失保護,這將是流動性提供者投資的回報率。

Bancor 無償損失保護(黃色)-在考慮無償損失保護的情況下,Bancor的流動性提供者的凈百分比回報率與買入并持有策略進行比較。這是Bancor流動性提供者的凈收入。

聲音 | 卡巴斯基:消費者不信任加密貨幣是因為缺乏理解和知識匱乏:據CCN消息,網絡安全公司卡巴斯基實驗室發布的調查報告顯示,消費者對加密貨幣的興趣日益濃厚,但只有十分之一的人完全了解加密貨幣的工作原理,29%的受訪者表示他們對數字貨幣“有所了解”。卡巴斯基對此表示,缺乏理解可能導致消費者不信任加密貨幣,消費者方面的知識匱乏正在放緩加密貨幣的普及速度。[2019/6/23]

圖1:Uniswap和Bancor的LINK流動性提供者的百分比回報率與買入并持有策略的對比

圖2:Uniswap和Bancor的LRC流動性提供者的回報率百分比與買入并持有策略的對比

圖3:Uniswap和Bancor的MKR流動性提供者的百分比回報率與買入并持有策略的對比

圖4:Uniswap和Bancor的MTA流動性提供者的回報率與買入并持有策略的百分比

圖5:在Uniswap和Bancor的OMG流動性提供者的回報率與買入并持有策略的百分比對比

圖6:Uniswap和Bancor的REN流動性提供者的百分比回報率與買入并持有策略的對比

圖7:Uniswap和Bancor的renBTC流動性提供者的百分比回報率與買入持有策略的對比

圖8:Uniswap和Bancor的RSR流動性提供者的回報率與買入并持有策略的百分比

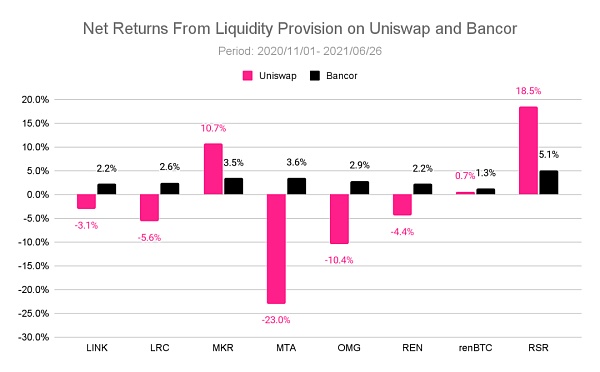

流動性提供者在分析期結束時(2020/06/26)的凈收益如下圖所示:

圖9:Uniswap和Bancor的流動性提供者的凈回報與購買并持有策略進行比較

我們通過對上述圖表的分析,我們可以得出一些有趣的結論:

無償損失往往是永久性的。雖然我們使用了相對較長時間(8個月)進行分析,只有MKR的流動性提供者很幸運的沒有最終產生無償損失——當Bancor上的MKR / BNT池和Uniswap的MKR /ETH 池中回到他們最初的比率時,它的負面影響就被抵消。在其他池子里,如果流動性提供者想在分析期結束時(2011/06/26)收回他們的流動性,無償損失就會變成變現損失。

無償損失是流動性提供者面臨的重大風險。雖然收取的費用回報會隨著時間的推移穩步增長,而且會以一種穩定而緩慢的方式依賴于池子中的交易活動,但無償損失的影響可能是突然的,而且它的規模往往要比手續費收益大得多。雖然當無償損失接近0時,池子回報可以在一段時間內保持為正值,但當池子中的資產價格偏離,無償損失超過費用回報時,池子回報就會迅速陷入負值的區域。由于加密貨幣資產的價格具有高度波動性,因此無償損失的風險是最顯著的。

無償損失使得流動性提供者很難在他們希望的時間退出資金池。如果池子里的資產價格恢復到初始比率,無償損失就會消失,因此,如果流動性提供者選擇留在池子里等待,賺取費用可能是一個不錯的退出策略。然而,無償損失迫使流動性提供者保留他們可能不再舒服的倉位,而且這樣也不一定能保證損失會被抵消。Bancor上受保護的流動性通過允許流動性提供者在任何時候退出并保證無償損失的補償來解決這個問題。

Uniswap上流動性提供者的凈回報是高度不穩定的,經常是負的。在選定時間段中分析代幣的流動性提供者的凈收入(池回報)的范圍從-23%到18%。這表明,Uniswap的流動性提供者在預期回報方面必須接受高度的不確定性。此外,Uniswap也不能保證一個積極的結果——在分析的8個Uniswap池中,只有3個(RSK - ETH,MKR- ETH和renBTC-ETH)為流動性提供者賺取了利潤(見圖9)。其他的最終收益都是虧損的。

單是Uniswap的費用回報率就高于Bancor,但這并不意味著流動性提供者的凈回報率更高。Uniswap資金池的藍色曲線(收取的費用)比Bancor資金池的更陡,這表明Uniswap在分析期間的每次流動資金產生的數量(和費用)比Bancor資金池多。Uniswap的費用年化收益往往被過分簡化為來自流動性提供收益的近似值,因此Uniswap的費用年化要高于Bancor。這樣它可以吸引更多的流動性提供者使用Uniswap,他們預期獲得更高的收益,但是因為無償損失的存在,大多數池的表現低于Bancor。在進行的比較中,分析的8個資產中有6個的流動性提供者在Bancor上的收益高于在Uniswap上的收益(見圖9)。對于流動性提供者來說,只有2個Uniswap池(RSR- ETH和MKR - ETH)的收益高于Bancor上相應的池。

當完全的無償損失保護被激活時,Bancor可以保證流動性提供者獲得利潤。黃色曲線(Bancor Protected)在入池100天后進入正數區域,并一直保持到分析期結束,不管無償損失的影響如何。100天是無償損失保護充分抵消損失的時間段。在這之后,流動性提供者就不必擔心與“買入并持有”策略相比的回報了——它總是正的,因為協議將完全補償任何無償損失。

我們進行的分析得出了兩個主要結論:

Uniswap的回報是不能保證的。由于無償損失,流動性提供者最終得到的資金往往比他們“持有”時得到的要少。

由于有無償損失保護,與買入持有策略相比,Bancor為長期流動性提供者提供的回報要更多。

對于那些想要保證利潤的被動流動性提供者來說,Bancor應該是顯而易見的選擇。對于風險偏好較大的投資者來說,Uniswap是一個選擇——在有利的條件下(低無償損失),回報率可能高于Bancor,但當無償損失大大超過費用回報時,它的回報率往往為負。僅從費用中計算的年利率并不能很好地近似未來的收益。

當流動性提供者決定如何分配他們的資本時,他們通常不會考慮無償損失,因為不可能預測其未來的影響。唯一容易獲得的信息是來自費用的年化,然而,它不是未來回報的可靠指標。

Uniswap和其他類似自動做市商的流動性提供者應注意以下事項:

許多平臺上的年化收益通常只基于過去24小時的表現。池子的交易量和流動性在未來會有很大的變化。

像Uniswap這樣,暴露于無償損失風險的資金池的年化收益忽略了無償損失的影響,因此這一數字不代表流動性提供者的凈回報,后者往往要低得多,甚至是負的。凈收益必須同時考慮費用和短期損失,而后者往往高于前者。

到目前為止,本文討論了Bancor和Uniswap對流動性提供者的吸引力。然而,這樣的比較對Bancor來說并不公平,因為它可以利用比“流動性提供者”更廣泛的目標受眾。與Uniswap和其他類似的自動做市商相比,Bancor允許任何持有其優先資產倉位的代幣持有者從網絡產生的被動收入中獲益。

Uniswap和其他類似的自動做市商要求流動性提供者為池中的兩項資產提供流動性。即使使用Zapper等外部工具進入池中只使用一項資產,但它實際上在流動性加入池之前將所提供資產的一半價值被交換為另一項資產。因此,其他自動做市商的流動性提供者總是被迫保持對池中兩種資產的敞口。

Bancor通過允許用戶只提供單一資產的流動性來解決這一不便。這是一個真正的單邊敞口。存款人在池中的股份只在所提供的資產中表示,這意味著任何想要持有優先資產倉位(不強制暴露于其他資產)的投資者都可以成為Bancor的流動性提供者。

單邊風險加上無償損失保護使Bancor池成為代幣持有者的有息賬戶。用戶可以存入他們所持有的資產,并保證在充分無償損失保護(100天)后獲得正回報。通過將無償損失的風險從流動性提供者轉移到BNT代幣持有者,Bancor的儲戶總是有保證的利潤,而這是其他競爭對手不能提供的。

Tags:ANCBANBancorSWAPFuturov Governance TokenOneFinBank CoinBancor Governance TokenDigiSwap

作為一名參與加密貨幣投資的投資者,在選擇交易平臺時都會考慮什么因素呢?排名首位的肯定是安全,由于區塊鏈等特性,被盜以及被攻擊已經成為了行業常態.

1900/1/1 0:00:00在當前市場,通過平臺的形式鏈接NFT作品的買方和賣方已不稀奇,更多有想法的開發者都在思考如何增加NFT市場的流動性,占領更多的市場份額.

1900/1/1 0:00:00數日前,Vine 創始人@dhof 在推特上公布了一個全新的?「公平鑄造」(fair mint)項目 ——?Loot.

1900/1/1 0:00:00Solana 生態系統中現在有 400 多個項目,而且還在不斷增加。Solana 基金會將每兩周發布一次生態系統更新,重點介紹使用 Solana 區塊鏈的大量項目.

1900/1/1 0:00:00NFT市場分析師PlungeFather今發推特稱在過去24小時里,一個名為“Cool Cats”的銷售額正在快速上升,超越NBA Top Shot.

1900/1/1 0:00:00venture DAO是一個由社區管理的團體,旨在投資社區的聯合資本。venture DAO 從傳統投資工具中脫穎而出,因為它們在設計上通常是平等的、透明的和任人唯賢,從單一的領導者轉變為依賴于.

1900/1/1 0:00:00