BTC/HKD-0.56%

BTC/HKD-0.56% ETH/HKD-3.26%

ETH/HKD-3.26% LTC/HKD-2.15%

LTC/HKD-2.15% ADA/HKD-2.74%

ADA/HKD-2.74% SOL/HKD-0.65%

SOL/HKD-0.65% XRP/HKD-1.06%

XRP/HKD-1.06%本文對Uniswap的發展進行了回顧,隨后通過相關性分析測算了Uniswap的代幣(UNI)價格與收入之間的關聯。為進一步闡述UNI價格與收入之間的關聯以期構建一個價格預測模型,本文引入了BTC以及ETH作為市場影響因子,對UNI的價格基于收入、市場影響因子進行了回歸計算。最終,本文基于回歸計算結果對UNI價格與收入及市場情緒因子的關聯進行了98天追蹤,發現UNI的未來價格變化與收入不存在顯著關聯。

關鍵詞:市場有效性;Uniswap

一、Uniswap發展歷史

1.什么是Uniswap

Uniswap是一個建立在以太坊(Ethereum)上的去中心化交易所(Decentralized Exchange,DEX),通過自動做市系統(Automatic Market Making system,AMM system)而非傳統的訂單簿來進行交易撮合。在Uniswap,用戶可以將兩種不同的加密代幣同時存入Uniswap,從而參與到資產的交易中。Uniswap上的資產交易價格基于交易資產對之間的比率確定而非匹配單個買入訂單和賣出訂單。

Uniswap的最初的構想為Vitalik Buterin于2016年提出,主要用于解決低流動性資產的交易問題。任何人可以通過Uniswap將資產存入資產池從而成為做市商并從Uniswap的交易活動中獲得獲益。值得注意的是,Uniswap的交易機制 存在一個重大缺陷,交易單一資產的數量越多,其實際成交價格偏離交易價格越多,這一偏離也被稱為交易滑點(Substantial Slippage)。

2.Uniswap的工作原理

Uniswap較為特立獨行之處在于其在上線之初并沒有提供原生Token,一直到被Sushiswap利用代幣進行吸血攻擊(相同的業務模式,但是提供原生Token對交易者以及流動性提供者進行激勵)后,被迫發行了自己的原生Token。

作為早期的DEX項目,Uniswap在其交易定價機制以及流動性供應機制上都有不少創新之處。

Blockster在Uniswap啟動流動性挖礦計劃,將分發200萬個BXR:10月18日消息,加密社交網絡Blockster在Uniswap啟動流動性挖礦計劃,將向在Uniswap上為其BXR/ETH市場提供流動性的用戶分發200萬個BXR,占代幣總發行量的2%,將持續12個月。(AMB Crypto)[2021/10/18 20:37:41]

2.1 交易定價機制

Uniswap采取了一個簡潔的定價模型:

x * y = k

其中,

x、y為一個交易對中兩種代幣的資產價值總額;

k為常數。

以此定價模型為基礎,Uniswap可以提供近乎于無限的流動性。同時這也意味著交易者若需要一次性大量購買某一資產,需要就該資產的價格支付較高的溢價,從而使得交易存在潛在的巨大滑點。

最初在Uniswap的交易都是由一個ERC-20的Token與ETH構成,兩種Token總價值之間的乘積保持不變。任何給定的交易都會使得一種Token的總價值增加,另一種Token的總價值減少,價格會根據兩者之間的比率而變化。用戶還可以在兩個ERC-20 Token之間交換,但是Uniswap將對各自的交易池執行兩個單獨的操作。

此后,為了跟上市場發展,Uniswap分別在2020年5月以及2021年5月發布了Uniswap V2及Uniswap V3,開啟了ERC-20交易對以及ERC-721與ERC20的交易對,進一步滿足了交易者的交易需求。

2.2 交易流動性與無常損失

Uniswap的交易流動性主要由流動性供應商或做市商提供。做市商可以在交易中獲取0.3%費用作為流動性支持報酬,此外做市商還可以收到一定量的UNI代幣作為報酬。

值得注意的是Uniswap由于其獨特的定價機制,有可能因為其價格變化從而給流動性提供者帶來無常損失。由于Uniswap的定價機制,流動性提供者在向交易池中注入資產或贖回資產時,Token的交易價格會發生一定的變化,從而造成流動性提供者的資產損失。若是交易池中的資產總量越小、穩定性越差,造成的潛在無常損失越大。

Uniswap V3 版核心和外圍合約已部署到以太坊主要測試網:據官方消息,Uniswap 表示Uniswap V3 版本的核心和偏外圍(periphery)合約現已部署到主要的以太坊測試網,包括 Ropsten、Rinkeby、Kovan 和 Goerli。Uniswap 智能合約代碼由兩個 github 項目組成。一個是 core,一個是 periphery。Uniswap 表示,這些合約地址非最終地址,當對外圍存儲庫進行最終更新時,將會被更改。[2021/4/21 20:42:10]

3.Uniswap的Token分發機制

Uniswap最初并沒有發行Token,隨后在Sushiswap的吸血攻擊下不得不發行Token。其Token主要用于為項目社區提供自我維持的激勵機制,保持項目社區自治屬性。

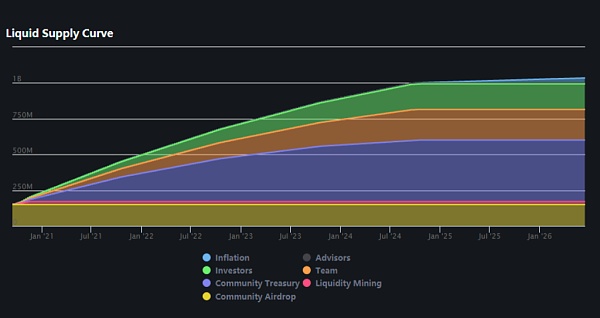

UNI代幣最初通過社區空投和流動性挖礦發行,總供應量為 10 億枚,從2020年9月18日啟動并逐漸進入流通市場。此后,UNI代幣將每年增發2%。詳細的代幣分發計劃如圖1所示:

圖1 UNI代幣發行計劃(2021-2026)

數據來源:Messari

同時,UNI代幣也有著明確的分發對象,相關分發對象如表1所示:

表1 UNI代幣分發情況

Uniswap所分發的UNI代幣具有4年鎖定期,會逐步線性解鎖并進入流通市場。

二、Uniswap價格與收入相關性測算及分析

本節內容目的在于分析Uniswap項目的收入與UNI代幣價格變動之間的相關性,相應的分析時間長度會以天為基礎展開。

Uniswap贈款計劃公布Q1受贈方,將向UNI社區23個項目提供75萬美元贈款:Uniswap贈款計劃(UGP)公布一季度受贈方,將向UNI社區的23個團隊提供共75萬美元贈款,受贈活動和項目包括ETHDenver2021、Gitcoin第9期和第10期捐助計劃,以及社區、工具以及易用性等UNI相關項目。[2021/3/30 19:28:37]

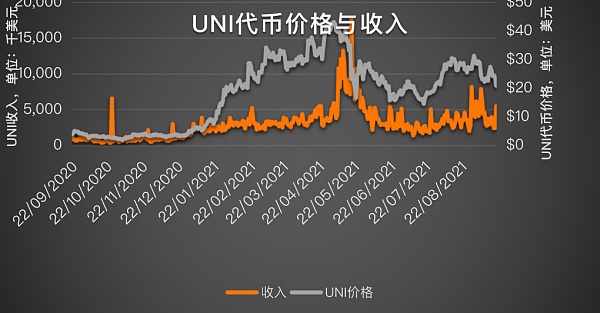

圖2為UNI在2020年9月22日至2021年9月20日的代幣價格及收入情況:

圖2 UNI代幣價格與收入

數據來源:tokenterminal

以此數據為基礎,分別計算UNI價格與收入的日內相關性及隔天相關性,其結果分別為0.644583、0.643595。相關描述統計結果則如表2所示:

表2 Uniswap收入及代幣價格描述統計

結合統計描述以及相關性系數來看,Uniswap的價格以及收入之間存在一定關聯,但是其中存在一些其他的影響因子使得Uniswap的價格與其收入之間的關聯被弱化。在下文第三、第四節,本文將分別對價格及收入進行回歸測算以及引入比特幣或以太坊作為市場影響因子對收入進行回歸測算。

三、Uniswap未來價格變化回歸測試

3.1 日內價格與收入回歸測試

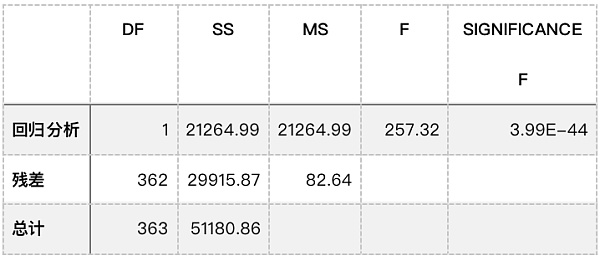

本文首先采用日內價格與收入進行回歸測算,得到的回歸統計如表3所示,方差分析如表4所示,回歸結果如表5所示:

表3 Uniswap日內價格與收入回歸統計

MakerDAO新增AAVE和Uniswap DAI-ETH LPToken作為Dai抵押品:12月22日消息,MakerDAO通過執行投票,新增AAVE和Uniswap DAI-ETH LPToken作為Dai抵押品以及通過其它參數調整。Uniswap DAI-ETH LPToken是Uniswap自動做市流動性份額。其他參數調整包括將ETH-A穩定費從2%增加到2.5%、ETH-A穩定費從2%增加到2.5%、WBTC-A穩定費從4%增加到4.5%、BAT-A穩定費從4%增加到8%、KNC-A穩定費從4%降低至2%等。[2020/12/22 16:05:42]

表4 Uniswap日內價格與收入回歸方差分析

表5 Uniswap日內價格與收入回歸結果

通過表3、表4以及表5進行綜合分析,本文發現Uniswap的日內價格與收入的回歸結果置信度較差,無法直接用于Uniswap的價值分析。

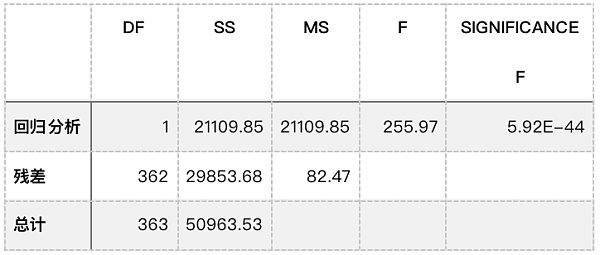

3.2 隔日價格與收入回歸測試

為補充測試Uniswap價格與收入的關聯性,本文擬采用隔日價格與收入進行回歸測算,得到的回歸統計如表6所示,方差分析如表7所示,回歸結果如表8所示:

表6 Uniswap日內價格與收入回歸統計

表7 Uniswap日內價格與收入回歸方差分析

AOFEX將于9月18日18:30開通UNISWAP(UNI)永續合約交易:據官方消息,AOFEX交易所將于9月18日18:30正式開通UNISWAP(UNI)永續合約交易,合約支持5倍、10倍、20倍、50倍杠桿。

AOFEX 永續合約為USDT本位合約(正向合約),支持雙向交易和最高100倍杠桿,提供普通限價委托、市價委托、計劃委托等多種委托方式。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/9/18]

表8 Uniswap日內價格與收入回歸結果

通過表6、表7以及表8進行綜合分析,本文發現Uniswap的日內價格與收入的回歸結果置信度交叉,無法直接用于Uniswap的價值分析。相比于日內,隔日的價格可靠性更低。考慮到加密資產的市場特殊性,本文推測Uniswap的價格受到市場情緒影響,考慮到比特幣以及以太坊是當前市值最高的加密資產,本文擬引入比特幣及以太坊的價格變化作為市場影響因子并進行進一步回歸測算。

四、納入市場影響因子后Uniswap未來價格變化回歸測試

4.1 比特幣和以太坊的價格與Uniswap價格之間的相關性分析

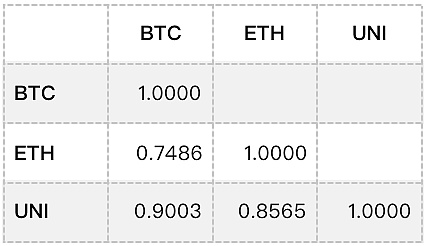

BTC(比特幣)、ETH(以太坊)以及UNI日內價格之間的相關性如表9所示:

表9 BTC(比特幣)、ETH(以太坊)以及UNI日內價格之間的相關系數

BTC(比特幣)、ETH(以太坊)以及UNI隔日價格之間的相關性如表10所示:

表10 BTC(比特幣)、ETH(以太坊)以及UNI隔日價格之間的相關系數

以表9以及表10的數據為基礎,可以發現UNI的隔日價格與BTC的相關系數較高,但日內價格與ETH的相關性系數較高。為了進一步驗證UNI的價格與市場因子以及收入的關系,本文擬用UNI隔日價格作為基礎,基于BTC和ETH分別進行回歸測試。

4.2 基于比特幣價格作為市場因子與Uniswap隔日價格之間的回歸測算

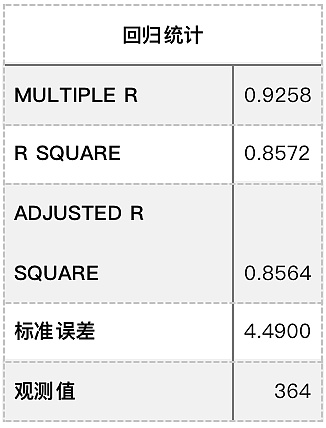

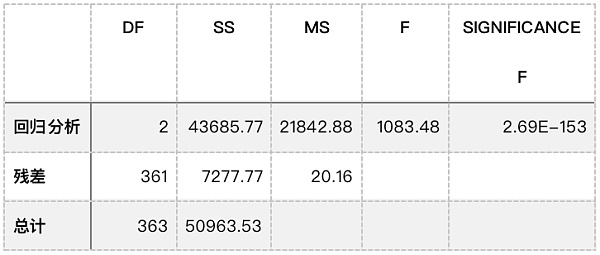

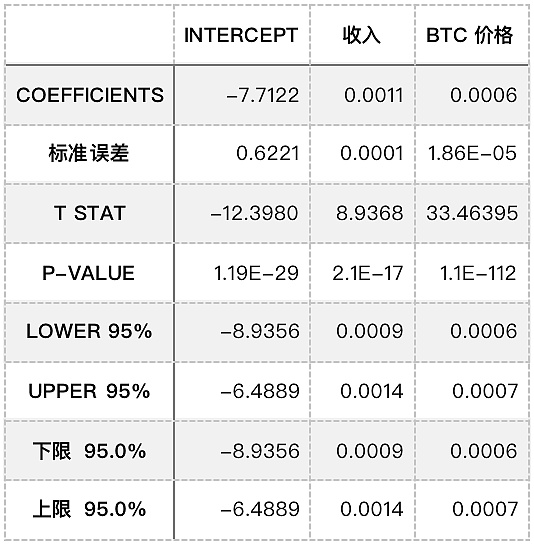

基于BTC價格作為市場因子與Uniswap隔日價格進行回歸測算,得到的回歸統計如表11所示,方差分析如表12所示,回歸結果如表13所示:

表11 Uniswap隔日價格與收入及BTC價格回歸統計

表12 Uniswap隔日價格與收入及BTC價格回歸方差分析

表13 Uniswap隔日價格與收入及BTC價格回歸結果

與先前單純基于隔日價格以及收入進行回歸測算不同的是,在加入BTC價格作為市場影響因子后,MULTIPLE R以及R SQUARE得到了顯著的提升,在95%的可信度之下,基本具有顯著意義。通過表13,本文發現UNI代幣的隔日價格同時受到BTC價格以及收入影響,且BTC價格的影響更為顯著。

4.3 基于以太坊價格作為市場因子與Uniswap隔日價格之間的回歸測算

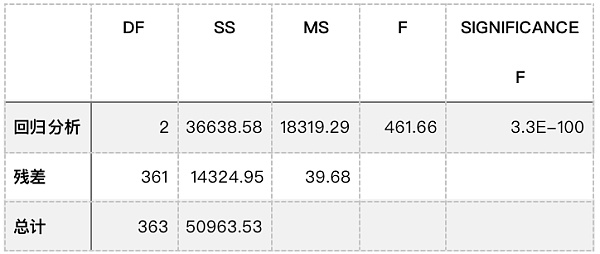

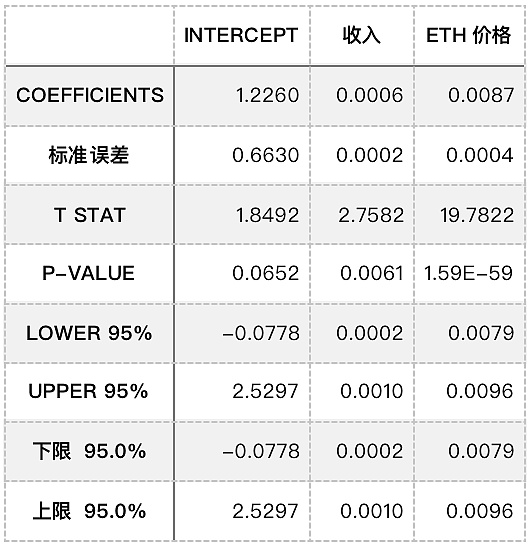

基于ETH價格作為市場因子與Uniswap隔日價格進行回歸測算,得到的回歸統計如表14所示,方差分析如表15所示,回歸結果如表16所示:

表14 Uniswap隔日價格與收入及ETH價格回歸統計

表15 Uniswap隔日價格與收入及ETH價格回歸方差分析

表16 Uniswap隔日價格與收入及ETH價格回歸結果

與引入BTC價格作為市場影響因子進行回歸測算較為相似的是,在加入ETH價格作為市場影響因子后,MULTIPLE R以及R SQUARE得到了顯著的提升,在95%的可信度之下,基本具有顯著意義,但是這一顯著性不及以BTC價格作為市場影響因子。通過表13,本文發現UNI代幣的隔日價格同時受到ETH價格以及收入影響,且收入的影響更為顯著,這一點與以BTC價格作為市場影響因子結果相反。

五、實證分析

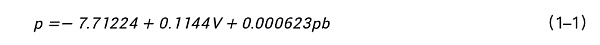

5.1 以BTC價格作為市場影響因子的實證分析

本文以2021年8月27日為起點,截止至2021年12月2日,對BTC作為市場影響因子建立的回歸模型進行實證分析。以4.2節回歸結果建立BTC價格函數如(1-1)所示:

V:當天UNI的收入(單位為1,000 USDT)

pb:當天BTC收盤價(單位為1.00 USDT)

實證測試總共累計98天的數據,UNI隔日價格平均預測值為32.2163美元,實際平均價格為24.3896美元,平均偏差值為7.8267美元,偏差幅度達到33.51%。同時從預測的價格增減一致性來看,一致性僅為33.67%。

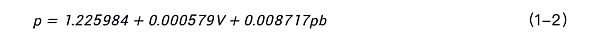

5.2 以ETH價格作為市場影響因子的實證分析

本文以2021年8月27日為起點,截止至2021年12月2日,對BTC作為市場影響因子建立的回歸模型進行實證分析。以4.2節回歸結果建立BTC價格函數如(1-2)所示:

pb:當天ETH收盤價(單位為1.00 USDT)

實證測試總共累計98天的數據,UNI隔日價格平均預測值為37.8169美元,實際平均價格為24.3896美元,平均偏差值為13.4268美元,偏差幅度達到56.95%。同時從預測的價格增減一致性來看,一致性僅為38.78%。

5.3 分析結論

從實證分析結果來看,Uniswap受到比特幣價格變動的影響較大。基于ETH價格的預測結果偏差幅度高于基于BTC價格的預測幅度,這一現象與此前回歸中MULTIPLE R以及R SQUARE分析所得出的結論一致。

六、結論及展望

1. 區塊鏈行業的整體發展尚處于早期階段,盡管比特幣但是至今已經超過13年,對比互聯網行業的發展來看,目前區塊鏈的發展仍然處于早期階段。本文對UNI代幣價格的分析也有力佐證了這一事實;

2. 當前加密資產的價值基本跟隨于最初的加密代幣:比特幣;

3. 隨著區塊鏈行業的發展,進入行業的傳統投資人也變得更多,從而使得傳統資產定價的一些要素開始在加密資產中產生作用(作者對40多種加密資產價格與其收入的關聯性進行了測算,其中有10個Token價格與收入的相關性超過0.72,其中LTC(萊特幣)以及SOL(Solana)兩個Token相關性超過0.92);

4. 在本文研究過程中發現,加密資產的價格影響因子中,存在傳統的資產如NASDAQ指數、美元指數等,相關研究有待于進一步拓展及深入。

近月來,層出不窮的P2E概念鏈游吸引了一大波游戲玩家。但很遺憾,大部分投機性質的游戲撐不過一個月就走向了崩塌。項目早期用打金補貼來吸引流量是可取的,但中長期而言并不可持續.

1900/1/1 0:00:00今年早些時候,Rayonism 黑客松拉開了序幕,為以太坊向權益證明的過渡提供架構原型。這個過渡,通常被稱為合并 (The Merge),將保留現有的信標鏈 (eth2) 和執行層 (eth1).

1900/1/1 0:00:00GALA在今年給玩家們的驚喜實在是太多了,也讓一些堅持相信GALA的早期玩家嘗到了應有的甜頭賺得盆滿缽滿.

1900/1/1 0:00:0011月17日,頂級風投機構A16z公布了新的投資動作,領投了一家致力于web 3.0的初創公司——Mem Protocol——的310萬美元融資。這是A16z對web 3.0領域的最新布局.

1900/1/1 0:00:00項目亮點 社區啟動,草根項目 相對于GameFi 1.0,Magic在經濟模型上做出了極大創新:創世紀和后代NFT參與挖礦獲得的并不是Token,而是NFT.

1900/1/1 0:00:00一、NFT市場背景 從 1993 年加密交易卡的出現,到 2021 年 GameFi 的爆發,梳理 NFT 的歷史發展,主要經歷四個階段.

1900/1/1 0:00:00