BTC/HKD+1.94%

BTC/HKD+1.94% ETH/HKD+2.38%

ETH/HKD+2.38% LTC/HKD+3.55%

LTC/HKD+3.55% ADA/HKD-0.79%

ADA/HKD-0.79% SOL/HKD+2.24%

SOL/HKD+2.24% XRP/HKD-0.42%

XRP/HKD-0.42%Avalanche生態新上線借貸協議Yeti Finance,憑借零利率借款服務、支持多類別質押資產和擴大杠桿率等特點,有效提升了資金效率,上線一周TVL就突破8億美元。

近期隨著Terra宣布將AVAX代幣作為儲備資產,以及DFK Chain作為第一條自定義子網正式上線等,Avalanche生態發展一直備受關注。近日,PANews注意到Avalanche生態新上線的超額抵押借貸協議Yeti Finance有不錯的市場表現。根據官網數據,截至4月26日,Yeti Finance僅在上線一周后,其TVL便高達近8.3億美元。

PANews研究發現,Yeti Finance的特點主要有提供零利率的借款服務、支持多類別抵押資產(如基礎資產、計息資產、流動性憑證LP等)以提升資金效率、通過交叉保證金制度提升資產安全性,以及最低抵押率降至110%以提升杠桿率等。本文將詳細介紹Yeti Finance的上述特點及其代幣經濟。

三大特點:多類抵押資產、交叉保證金、高杠桿率

借貸協議Solend將推出無許可借貸市場,允許用戶創建任何代幣的借貸池:8月18日消息,據外媒報道,Solana頭部借貸協議將推出無許可借貸市場,允許任何擁有100SLND(約70美元費用)的用戶創建任何代幣的借貸池。

據悉,Solend擁有21個列入白名單的貸款池,為Solana生態提供了4.71億美元的可借代幣,這些白名單的借貸池由Solend團隊審查。無許可借貸市場旨在幫助項目“引導”其原生代幣的借貸市場,幫助有影響力的人通過推廣使用自己的資產池來“從他們的追隨者中獲利”,甚至支持他們僅靠聲譽創建“無擔保”信貸額度。(CoinDesk)[2022/8/18 12:33:21]

4月22日,Avalanche基金會宣布對其原生借貸協議Yeti Finance進行戰略投資,與MakerDAO類似,用戶通過在Yeti Finance抵押相關資產,即可鑄造與借出協議的去中心化穩定幣YUSD。YUSD是一種去中心化的超額抵押型穩定幣,通過協議內資產的超額抵押,以保證與美元1:1掛鉤。

為了提升資金效率,Yeti Finance支持多種類別的抵押資產,目前主要有:

流動性憑證LP,如Avalanche頭部DEX Trader Joe協議中的WETH-WAVAX等;

FEI已新增為DeFi借貸協議Aave抵押品:2 月 1 日,據官方信息,算法穩定幣 Fei Protocol 項目 Token FEI 可作為 DeFi 借貸協議 Aave 的抵押品。此前報道,2021 年 9 月 20 日,Fei Protocol 被通過添加到 Aave,用戶可用 Aave 上支持的 20 種代幣作為抵押品借出 FEI。由于 FEI 是早期項目,因此 FEI 不可作為抵押品,FEI 的價格將通過預言機 Chainlink 提供。[2022/2/1 9:25:20]

Staking型資產,如代幣JOE(可將JOE質押在協議的sJOE池以獲得穩定幣收益)等;

AAVE、BENQI等借貸協議的抵押品憑證,如qiBTC、qiUSDC等;

基礎型資產,如WETH等;

從Yeti Finance支持的資產類別可看出,前兩種都是可以在其它產品持續創造收益的資產,如WETH-WAVAX可質押在Trader Joe獲得流動性挖礦收益,代幣JOE可質押在Trader Joe的sJOE池獲得穩定幣形式的質押獎勵。用戶將這兩種資產質押在Yeti Finance,仍可以享受到質押到其它平臺的收益,相當于Yeti Finance把用戶的資產分別質押到其它相應平臺上,協議會自動復投用戶資產在其它平臺所賺取的獎勵,以提高收益率,當然平臺將會從中收取一定的手續費。

DeFi借貸協議Alchemix將超過10%的DAI供應鎖定在yearn.finance:DeFi借貸協議Alchemix Finance聯合創始人scoopy trooples表示,Alchemix將超過10%的DAI供應鎖定在yearn.finance。[2021/5/15 22:05:59]

用戶在Yeti Finance抵押資產后可借出穩定幣YUSD,將其質押在協議的穩定幣池獲得額外收益,目前APR約為24.8%,或者將穩定幣YUSD用來在CRV中提供流動性,目前APR約為23.7%,兩者的獎勵均以協議代幣YETI發放。通過保留質押資產的原始收益,同時利用穩定幣YUSD進一步質押獲利,在沒有被清算的情況下,用戶的整體收益水平將得到一定提升。

除了支持諸多不同類別的抵押資產外,Yeti Finance還上線了交叉保證金機制,簡單來說就是,用戶的借貸資產被視為一個整體,而不是單個的存在。比如你抵押3000美元的ETH借出1500美元 USDC,抵押1000美元的AVAX借出500美元USDC,在傳統借貸協議按單個資產計算的情況下,兩者的抵押率均為200%。但由于AVAX的波動性往往大于ETH,假設最低抵押率為110%,在市場下行階段,有可能AVAX和ETH價值分別降為500美元和2400美元,導致AVAX被清算,而ETH未被清算。

數據:以太坊上借貸協議資金規模年內增長幅度超300%:據歐科云鏈OKLink數據顯示,截至今日10時,以太坊上借貸協議存款總量428.7億美元,借款總量為153.6億美元,存款和借款資金量較年初分別增長300.65%和319.67%。[2021/4/30 21:12:34]

在交叉保證金機制下,用戶的借出資產和抵押資產均按照一個整體來計算,所以利用波動性低的資產如BTC、ETH和穩定幣等,可以提升整個借貸的安全性,降低被清算的風險。如上述例子中,AVAX和ETH總價值為2900美元,總借款為2000美元,整體抵押率為145%,將不會觸發清算程序。

此外,為了提升杠桿率,目前Yeti Finance設置的最低抵押率為110%,據官方介紹,利用循環借貸的套娃方式,對于非穩定幣資產,杠桿率可高達近11倍,而對于穩定幣資產,杠桿率最高約為21倍,未來Yeti Finance將推出相應的一鍵“杠桿借貸”功能。雖然循環借貸能有效提高杠桿率,但潛在風險較高,在市場下行階段,容易引發連環式清算,還需謹慎使用。

引入資產安全系數,推出“自我修復”功能

在計算個人抵押率方面,Yeti Finance還引入了一種新的“安全系數”因子,波動性小且流動性強的資產,其安全系數高,反之,波動性大的資產其安全系數往往較低。比如我現在抵押了2000枚JOE,價格為1美元,那么總價值即為2000美元,然后我借出800美元YUSD,目前JOE的安全系數為0.8,那么我最后的個人抵押率為200%(2000*0.8/800)。

HECO跨鏈借貸協議FilDA正在引入以太坊算法穩定幣創新區:據官方消息,隨著BAG/ESD/DSD/BAC/FRAX等爆發,2021可能是算法穩定幣元年。

火幣HECO頭部借貸協議FilDA希望能將這幾十億美金資產引入HECO生態,也給算法穩定幣打通更多流量。FilDA社區正與各個算法穩定幣社區溝通,即將開放算法穩定幣創新區,因目前DAO治理工具還未上線,故FilDA團隊使用投票來了解社區想法。

FilDA將為首批進入火幣HECO生態的算法穩定幣提供存款及借款挖礦,其中ERC20到HRC20的跨鏈服務將由HECO合作伙伴跨鏈橋Shadowtokens提供,并將有更多HECO的DEX支持算法穩定幣交易。

FilDA是首個基于HECO的跨鏈借貸DeFi項目,旨在打造領先的 H系資產+以太坊+ELA 等多鏈資產的去中心化金融綜合服務平臺。FilDA于2021年1月5日晚20:00開啟創世挖礦Fair launch,目前已上線火幣錢包、TokenPocket錢包、Bitkeep錢包,首發火幣礦池HPT借貸功能,并在MDEX及CircleSwap開啟流通性挖礦,期間FilDA TVL突破7500萬USDT。[2021/1/21 16:41:17]

據PANews了解,Yeti Finance中各種穩定幣資產的安全系數在1~1.1之間,如USDC為1.068等,其它所有抵押品的安全系數都處于0~1之間,如WETH-WAVAX為0.9565等。與傳統借貸協議相比,Yeti Finance通過調低高風險資產的權重因子,可以變相的增加此類資產的實際抵押價值,即為了達到同樣的抵押率,因為安全系數小于1,Yeti Finance中的抵押資產需要更多,比如代幣JOE的安全系數為0.8,我在Yeti Finance中質押2000美元的JOE等價值于在其它借貸協議中質押1600美元,足足增加了400美元,該設計有利于維護整個系統的安全性。

此外,除了通過引入安全系數來維護系統安全性外,Yeti Finance還推出“自我修復”功能,即當系統整體抵押率低于150%時,意味著 YUSD 的抵押率不高,平臺會進入自動清算模式,直至恢復正常。正常模式下,用戶抵押率高于110%,即不會被清算,但是在系統修復模式下,只要個人抵押率低于系統抵押率的,都存在被清算的風險。對于被清算的用戶而言,系統只會按照抵押率為110%進行清算,剩余的仍以抵押物的形式存在。舉個例子,比如我抵押1000美元的AVAX,其安全系數為1,并借出800美元的YUSD,那么我的抵押率為125%,現在平臺整體抵押率降至149%,系統進入修復模式,我的資產遭到清算,那么清算的部分為880美元(800*110%),剩余120美元AVAX將被保留下來。

在修復模式下,平臺將會阻止降低整體抵押率的行為,比如用戶在該模式下不得提取抵押品或借出YUSD,當然,平臺將支持提升整體抵押率的交易行為,比如允許用戶存入抵押物,以及支持抵押率高于150%的借款交易。在該模式下,穩定幣的安全系數將提升到1.6,其它資產保持不變,以保證穩定幣資產不會被清算。

代幣經濟

Yeti Finance采用的雙代幣模型,一種是超額抵押型穩定幣YUSD,另一種是協議代幣YETI,目前代幣YUSD的用途主要是質押在穩定幣池或提供流動性以賺取收益,代幣 YETI除了用來提供流動性獲取挖礦獎勵外,還可以用來質押以獲取veYETI。veYETI將提高YUSD質押以及提供流動性的收益率,同時減少平臺對幫助用戶質押資產在其它平臺賺取收益所收取的手續費,當用戶取消質押YETI時,用戶將失去所有veYETI。據官方信息披露,未來質押代幣 YETI除了獲得veYETI外,還將獲得YETI獎勵。

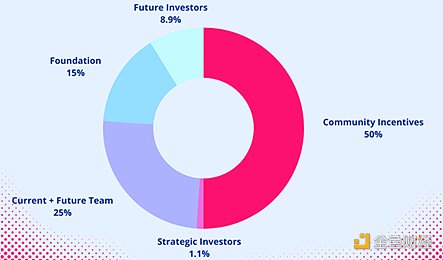

代幣YETI的最大供應量為5億枚,最初6個月的釋放將分配在Curve 流動性池(70%)、平臺穩定幣池(20%)、Trader Joe 流動性池(10%),整體的分配情況如下:

50%用于社區激勵,如流動性挖礦激勵、創世流動性提供者等;

25%用于當前和未來團隊,此分配具有為期3年的線性歸屬期,并有3個月的鎖定期;

15%用于基金會,以支付開發成本、運營費用等;

1.17%用于戰略投資者,包括Avalanche基金會、Genesis Block Ventures等,其解鎖機制與團隊相同;

8.83%用于未來投資者,如果該部分未使用,則將分配給基金會和社區激勵池。

小結

憑借著提供零利率借款服務、支持多類別質押資產、擴大杠桿率和支持交叉保證金等特點,Yeti Finance有效提升了資金效率,同時也在一定程度上提升了資金的收益率,加上上線初期的激勵效應,導致其上線僅一周TVL就高達約8.3億美元。面對Avalanche生態已有的借貸協議龍頭AAVE和BENQI,新秀Yeti Finance能否挑戰成功,還有待進一步觀察。未來PANews將持續觀察Yeti Finance的發展情況,歡迎下載APP,關注作者持續關注。

0

分享至微信

作者:Allen本文為PANews入駐專欄作者的觀點,不代表PANews立場,不承擔法律責任。文章及觀點也不構成投資意見。圖片來源:Allen 如有侵權,請聯系作者刪除。

Avalanche

在《以太幣的發行和出塊獎勵 》一文中,我們介紹了,在以太坊系統中,如果在同一區塊高度,多名礦工都挖出了新的區塊,這些區塊中,其中一個將成為最長鏈上的區塊,而其他區塊,如果被后續區塊引用.

1900/1/1 0:00:006 月 23 日,融資平臺 CoinList 公布了 2022 年夏季種子項目,6 個項目最終入圍.

1900/1/1 0:00:00作者 | 晏文春出品|白話區塊鏈之前有讀者在《白話區塊鏈入門038 | 比特幣礦工一天賺多少錢?》留言區提問:1、誰最先找出難題的答案,誰就獲得了這一次的記賬權.

1900/1/1 0:00:00FTX .US 董事長 Brett Harrison 昨日發文表示在 Gather 建設了一個線上辦公室,方便進行工作溝通.

1900/1/1 0:00:00文 / Web3er Liu,CatcherVC本文重點:Optimism和Arbitrum等OP Rollup的根本問題在于Sequencer節點的中心化,這需要可靠的解決方案.

1900/1/1 0:00:00一直以來,區塊鏈都是執行狀態機復制的分布式網絡,分成了數據、共識、執行這三層。這也是基于互聯網創建貨幣的關鍵點,也就是引入一種外部無法干預的共識系統,而最初中本聰所提出的解決方案則是引入“中本聰.

1900/1/1 0:00:00