BTC/HKD-0.55%

BTC/HKD-0.55% ETH/HKD-1.09%

ETH/HKD-1.09% LTC/HKD-0.42%

LTC/HKD-0.42% ADA/HKD-0.51%

ADA/HKD-0.51% SOL/HKD-1.52%

SOL/HKD-1.52% XRP/HKD-0.71%

XRP/HKD-0.71%熊市就像一塊試金石,DeFi的各核心業態,哪些能夠穿越周期,更好的發展?在周期中又暴露了哪些問題,值得后來者借鑒?SharkTeam合約安全系列課程之[DeFi安全]和您一起討論和深入,第二課[閃電貸技術詳解]。

文章較長,分為3個部分,這是第1部分:

1.閃電貸原理和應用場景;

2.閃電貸合約實現和風險防范。

3.閃電貸相關項目協議分析。

閃電貸顧名思義,就是在極短的時間內(一個區塊時間或者一筆交易內)完成貸款與還款的操作。

在DeFi領域,閃電貸為金融業務提供了免抵押借款服務,是DeFi世界的一款利器。

閃電貸的概念最早是由Marble協議提出來的,并由Aave、dYdX、Uniswap等協議進行了普及,第一筆閃電貸操作來自于Aave協議。

閃電貸是通過智能合約的原子性,來完成零風險貸款的業務,因此閃電貸業務只能由智能合約來實現。

簡單來講,就是在一個區塊交易中,同時完成借款和還款操作這兩個操作,無需抵押任何資產,只需支付手續費即可。

用戶在借到款之后,可以利用借到的資產進行其他操作,比如套利、償還抵押借款、自清算等操作。

然后在交易結束的時候,用戶只要把借到的款項及手續費及時歸還就可以,否則該筆交易就會回滾,就像什么也沒有發生過一樣。

什么是原子性?

多鏈加密資產借貸協議ForTube因閃電貸攻擊損失超6萬美元:4月29日消息,據官方推特,多鏈加密資產借貸協議ForTube表示因閃電貸攻擊損失超6萬美元,目前技術團隊已采取應急措施,正在審查攻擊細節。[2023/4/29 14:34:50]

這里的原子性是指具有原子性的事務。該原子事務是不可分割的,在事務執行完畢之前,不會被任何其他操作所中斷。而該事務中的所有操作,要么全部被成功執行,要么全部執行失敗,不會出現一部分成功而另一部分失敗的情況。

以太坊的每個交易都是具有原子性的,每筆以太坊交易中,可以包含多個操作,例如:

l 向dYdX進行借款、還款;

l 在Compound上提供ETH并借出DAI;

l 在Curve上將借出的DAI的一半換成USDC;

l 在Uniswap上為DAI/USDC池提供流動性等等。

所有這些操作都可以同時在一個交易中完成,而其中只要有一個操作失敗,則整筆交易都會失敗回滾,就像什么都沒有發生一樣。

單筆交易只受Gas費用限制,以及以太坊區塊容量的限制,所以理論上可以有成千上萬個操作步驟。

首先,執行閃電貸最重要的是找到一個閃電貸提供商。

Aave或dYdX等項目開發了智能合約,允許DeFi用戶從指定的池子中借到不同的幣,前提條件是在同一個以太坊交易內償還。

安全團隊:攻擊者通過AVAX閃電貸攻擊獲利約37萬USDC:9月7日消息,據CertiK預警監測,一個針對AVAX的閃電貸攻擊影響了合約0xe767c和一些LP,攻擊者獲利約37萬USDC。攻擊者可能影響的協議包括Nereus Finance、Trader Joe、Curve Finance。[2022/9/7 13:13:26]

使用閃貸通常有固定的成本。例如,Aave合約要求借款人歸還初始金額+0.09%的借款金額。0.09%這筆費用將會分給存款人和集成商,前者給出了可供借貸的資金,后者為使用Aave的閃電貸API提供便利。這筆費用的一部分也會被換成AAVE代幣。

一旦從借貸池中借到金額,它就可以用于其他套利操作,只要在不同步驟所處的區塊鏈末端快速償還貸款。

由于貸款必須在一次交易內償還,所以不存在借款人不償還借款的風險。唯一的風險就是一直存在的智能合約和平臺風險。

閃電貸(Flash Loan)和閃電兌(Flash Swap)是區塊鏈獨有的概念。下表顯示了兩者之間的一些關鍵區別。

閃電貸(Flash Loan)必須以你借入的同一資產償還:如果借入Dai,就需要償還Dai。生息協議Aave對閃電貸收取0.09%的費用。它至少需要進行三個操作:

OneRing確認遭到閃電貸攻擊,黑客竊取逾145萬美元:3月22日消息,Fantom生態穩定幣收益優化器OneRing發文表示,北京時間3月22日02:44:10,黑客通過閃電貸攻擊竊取了1454672.244369枚USDC,且合約已被配置為在特定區塊自毀,因此幾乎不可能跟蹤合約中的哪些特定功能被調用以竊取資金。目前,團隊已暫停保險庫,正在努力重新設置。并且團隊正在制定為受影響的人提供具體的中長期還款計劃,此外,OneRing宣布將提供被盜資金的15%以及1,000,000個RING代幣作為返還資金的賞金。此前,派盾報告顯示,Fantom生態穩定幣收益優化器OneRing疑似遭到攻擊。[2022/3/22 14:10:24]

1. 在Aave上借款

2. 在一個DEX上進行兌換

3. 在另一個DEX上進行套利交易以實現利潤,最后償還借款以及閃電貸費用。

閃電兌(Flash Swap)允許交易者在交易后期支付(或返還)資產之前,先接收資產并在其他地方利用該資產。就像在Uniswap上所做的那樣,閃電交換沒有固定費用,而是收取交換費。與閃電貸相比,閃電兌換可以看作是“免費”貸款,因為兌換手續費是從交易訂單中扣除的,我們不必單獨付款。最后一點區別:我們可以償還兌換的任何資產。如果我們使用閃電兌換拿ETH買入Dai,那么用Dai或ETH償還都可以,這使我們可以執行更復雜的操作。

閃電兌換和閃電貸均采用樂觀轉帳(Optimistic Tranfer),這是我們稍后將介紹的一種迷人的技術。

array finance官方:閃電貸造成超50萬美元損失,或為一名內部人員所為:官方消息,DeFi項目array finance證實遭到閃電貸攻擊,官方表示,攻擊者獲利約272.94 ETH,價值約51.5萬美元。array希望找到一家公司或組織,為失去的流動性提供擔保,并在啟動后償還。

此外,array表示,將Gismar從團隊中除名,因為團隊認為他的疏忽和粗心導致流動性被偷,或者他自己偷了錢。目前正在積極嘗試聯系和聯絡Gismar,但他的所有社交媒體已經關閉和清空。array下一步將用剩余的資金雇傭一個可靠的開發人員;解決手頭的問題,這樣就可以繼續目前的工作;試著找個人為70萬美元做抵押;采取法律行動。最后,array將很快有一個投票系統設置為CCO Contributors決定是否繼續進行該項目。[2021/7/19 1:03:06]

閃電貸和閃電兌換均采用稱為”樂觀轉賬“的技術。這個了不起的DeFi創新技術使用戶可以進行無抵押貸款或兌換交易,只要用戶在交易結束時還清借款,就可以執行交易。為了更好地理解這個想法,讓我們看一些代碼。

這是Aave(V1)的LendingPool.sol合約的代碼。讓我們注意flashLoan函數的實現,尤其是以下方法:

在878行中,我們可以看到智能合約“樂觀地”將資金轉移到用戶的合約中 - 它并沒有檢查用戶合約的余額以確保用戶有足夠的資產償還借款,就直接轉賬了。

Warp.Finance平臺宣布重啟 修復閃電貸漏洞并轉向使用Chainlink預言機:據官方消息,此前遭受閃電貸攻擊的DeFi項目Warp.Finance發文宣布,Warp.Finance平臺已重新啟動,并在協議已有的安全制度之上增加了額外的安全措施。官方表示,已進行安全審計并對此前閃電貸攻擊漏洞進行了修復。與此同時,官方已將Warp Finance價格預言機從Uniswap預言機轉換為Chainlink預言機。此前2020年12月消息,Warp.Finance協議在發布后遭受閃電貸攻擊,隨后官方追回損失的585萬美元資金。[2021/1/15 16:13:54]

這怎么可能?難道用戶不會拿著這些代幣逃跑?好吧,如果這是交易的結束,那么那將是一個嚴重的問題。但是正如你所看到的,代碼還沒有結束。用戶的合約是否保留這些代幣取決于成功執行的接下來的幾行。

樂觀轉賬后,在第881行,我們看到Aave合約然后使用代幣的樂觀余額(Optimistic Balance)和用戶已傳入的任何參數調用用戶的合約。這些參數將是用戶需要將其傳遞給其合約的任何東西。交易成功執行。現在,交易工作流程在Aave合約上暫時中止,并移至用戶的合約繼續執行,該合約將執行其邏輯并有望成功交易。

在第884行,用戶的合約代碼已執行完成,工作流程現在返回到Aave合約,該合約使用require語句檢查用戶合約返回的值。樂觀精神到這里就結束了,現在我們必須看看用戶合約是否已經執行了有利可圖的交易!如果是這樣,Aave合約將能夠扣除其費用。如果交易沒有獲利,則該require聲明將失敗,這意味著整個交易都將失敗,也意味著我們之前的樂觀轉賬實際上并不會發生。

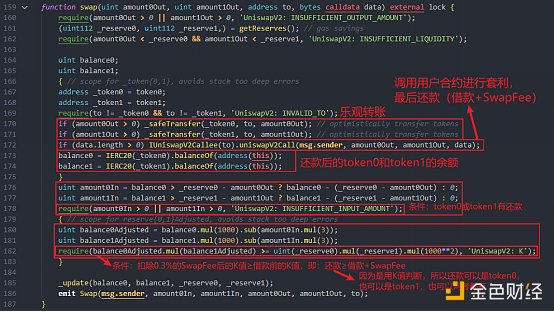

讓我們看一下 Uniswap 如何實現其樂觀轉賬。這是從他們的 UniswapV2Pair.sol 合約中獲得的,特別注意swap函數:

樂觀轉賬發生在170-171行,就是這個_safeTransfer方法。Uniswap甚至給出了這種樂觀轉賬的注釋,以便更好地識別它(順便說一下,Uniswap提供有關其協議合約的大量文檔和教程)。下一行是Uniswap合約以樂觀余額調用用戶的合約。

再次,假設事務工作流在Uniswap合約上暫停執行,并攜帶樂觀轉移的代幣到用戶合約繼續執行。一旦執行完用戶合約,交易工作流就會回到Uniswap合約。然后,Uniswap合約分配用戶合約的新余額,并嘗試收取兌換手續費(第180-181行)。

如果用戶合約未能通過代幣獲利,則第182中的require聲明將失敗,并且整個交易將回滾。這是樂觀轉賬的關鍵,即100%取決于交易是否成功。如果不成功,則交易無效,并且將恢復為代幣轉讓之前的狀態。但是,如果成功,則可以保持樂觀轉賬,并且用戶可以獲利。

閃電貸最常見的使用案例有3種,即套利(Arbitrage)、更換抵押品(Swapping Collateral)、自我清算(Self-Liquidation)。

套利,即閃電貸可以放大成功套利的利潤。

讓我們想象一下,Uniswap 和 Curve 之間的 DAI/USDC 池存在價格差異。你可以在 Curve 上用 1 個DAI 換取 1 個 USDC,但在 Uniswap 上您只需要 0.99 個 DAI 就可以買到 1 個 USDC。現在你可以嘗試執行以下套利:

1. 通過閃電貸向 Aave 借 100,000 DAI。

2. 在 Uniswap 上將 100,000 DAI 換成 USDC,收到 101,010 USDC。

3. 在 Curve 上將 101,010 USDC 換成 101,010 DAI

4. 償還初始 100,000 DAI + 0.09% Fees = 100,090 DAI

5. 利潤 101,010 DAI - 100,090 DAI = 920 DAI

在整個套利過程中,我們必須考慮到以下幾個因素:

1. 網絡費用(Network Fees):這里的網絡費用指的是區塊鏈共識后將交易寫入區塊鏈時所要支付的手續費(如以太坊中的Gas費)。多步驟的套利交易可能成本不菲,在計算利潤時,一定要將手續費用考慮在內。

3. 搶先交易(Frontrunning):很有可能別人會發現同樣的機會,并且會設法搶先你一步行動。最重要的是,監控 mempool 的機器人可以發現你的盈利套利機會,并以更高的gas費發送相同的交易把你的盈利機會“偷走”。

假設你用 ETH 作為抵押品從 Compound 借了 DAI 。你可以通過以下方式將抵押品從 ETH 換成例如 BAT :

1. 發起一筆閃電貸借出 DAI

2. 用借來的 DAI 償還 Compound 中的貸款

3. 提取你的 ETH

4. 在 Uniswap 上將你的 ETH 換成 BAT

5. 提供 BAT 作為 Compound 的抵押品

6. 以你的 BAT 抵押品借出 DAI

7. 用借來的 DAI + Fees 償還步驟1的閃電貸

通過這樣一輪操作,額外付出借款金額的 0.09% 就能成功把你的抵押品從 ETH 換成了 BAT

想象如下場景:

你在 Compound 上有一筆以 ETH 作為抵押借出 DAI 的貸款。ETH 價格不斷下跌,已經接近清算水平。你也沒有或不想存入更多的 ETH 來降低你的清算水平,你也沒有償還貸款所需的 DAI。現在,與其讓 MakerDAO 合約清算你的抵押品并向你收取清算費,不如采取以下步驟:

1. 發起閃電貸,借出一筆 DAI,金額是你在 Compound 上的欠債

2. 償還 Compound 上的 DAI 貸款,提取 ETH

3. 將足夠的 ETH 換成 DAI,以償還步驟1的 閃電貸+費用

4. 拿住你剩下的 ETH

經過以上步驟,就可以實現自我清算,避免了合約清算以及清算費用。

來源:DeFi之道

Tags:DAISWAPUniswapUNI2DAIFastSwap (BSC)uniswap幣排行Kambria Yield Tuning Engine

最近 Aptos 、 Sui 的新熱潮帶火了Move 相關的生態概念。我們團隊從事 Move 相關的工作一年多,算是全球最經驗最多、踩坑最多的開發者團隊之一,借此分享一下對 Move 的看法與理.

1900/1/1 0:00:00區塊鏈本質論 區塊鏈被大家關注件好事情,但非常不希望看到各種區塊鏈項目盲目上馬,造成各種社會資源的浪費.

1900/1/1 0:00:00以太坊合并目前在圈內的話題可謂是炙手可熱,萬眾矚目。但隨著以太坊合并日期的臨近,出現了不少以太坊要進行硬分叉的聲音.

1900/1/1 0:00:00①目前國內網絡直播行業已經進入“雙重監管”時代,對于網絡主播的資質、平臺的資質均做出了規定;②《網絡主播行為規范》明確適用于虛擬數字人主播.

1900/1/1 0:00:00在白話之前的推文《肖風博士贊不絕口的Cosmos和波卡兩大跨鏈技術項目》中提到了跨鏈技術,其中跨鏈技術的實現模式之一就是哈希鎖定,今天大白就給大家詳細講解一下什么是哈希鎖定.

1900/1/1 0:00:002020年是比特幣第三次減半,在關心幣價行情的同時,不知道大家有沒有想過,比特幣最終可以減產多少次,可以無限次減產下去嗎?先來說結論吧,按照目前比特幣網絡規則,在減產33次之后,將不能再減產.

1900/1/1 0:00:00