BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+1.21%

ETH/HKD+1.21% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+0.87%

ADA/HKD+0.87% SOL/HKD+1.82%

SOL/HKD+1.82% XRP/HKD+0.92%

XRP/HKD+0.92%DeFi剛興起時,Staking(權益質押)、Yield Farming(收益耕作)和Liquidity Mining(流動性挖礦)這幾個術語就迅速伴隨掀起了一陣陣的狂潮。

它們具備許多共同點,有時甚至還可以互換使用,這就導致對于很多人來說,看到這幾個詞依舊是丈二和尚?

在聽說了各種各樣瘋狂的挖礦收益、耕作收益后,想必你也非常想要了解這些術語究竟是什么意思,又是以什么方式獲取收益的。

本篇將為你仔細分析這些概念的基本定義以及它們之間存在的關鍵性差異。

Staking是本文提到的這三個概念中應用最為廣泛的一個。與另外兩個表示流動性挖礦的術語不同,Staking有許多非加密定義,它可以幫助闡明在加密網絡中抵押資產等行為的本質。

舉一個比較簡單的例子,我們常常提到“押”這個字,百度漢語的第一條釋義便是——把財物交給對方作為保證。也就意味著人們將某樣看重的東西置于危險之中以支持他們所信仰的其他事物,此行為的利益相關者可以是任何人。

OKB用戶權益版圖擴張 安全與便捷雙重加持:7月1日,據OKEx官方消息顯示,OKB已與多鏈錢包供應商Coinomi達成生態合作伙伴關系,為OKB全球百萬用戶加密資產的存儲與交易保駕護航。Coinomi將在提升OKB用戶交易便利性的同時,最大程度上保障用戶資產的安全。

據悉,Coinomi是最早支持比特幣等多個主流幣種的跨平臺錢包之一,服務百萬級用戶且從未發生過被盜事件。

據了解,隨著Coinomi的加盟,OKB全球生態版圖實現了進一步的擴充。截至目前,OKB生態合作伙伴已達65個,長期面向全球154個國家和地區的百萬用戶和粉絲提供優質服務。目前已覆蓋了包括支付、交易、行情軟件、錢包、借貸理財、技術安全、旅游、生活服務、娛樂、社交、電子合同、O2O等多個重要領域。[2020/7/1]

而在加密世界中,Staking也是指提供抵押來作為一方在項目中狀態證明的行為。這也同樣意味著協議利益相關者的誠意,利益相關者通過抵押的行為展現出對他們對其支持協議的信任。

AOFEX交易所上線AUV?可使用AP兌換權益獲取:據官方消息,AOFEX交易所于3月2日10:00(GMT+8)上線AUV并開放充值,3月3日15:00?(GMT +8)開放AUV/AQ和AUV/USDT交易對,3?月4?日15:00?(GMT +8)開放提幣。2020年3月2日14:00(GMT+8),AOFEX開放了第四期AP(A積分)搶購新上線幣種的權益,40,000AUV在1分鐘內被搶空。

據了解,AP是AOFEX生態系統中的重要一環,持有者將享受生態系統內的多項權益,現可用于參與創新型期權交易、搶購新上線幣種等權益。AOFEX交易所位于英國倫敦,是一家數字貨幣金融衍生品交易所,24小時為75萬社區成員提供優質服務和更安全的加密數字貨幣交易環境。[2020/3/2]

目前已經有多種方式可以支持各種加密和DeFi協議。以太坊 2.0?已成功的從工作量證明機制(PoW)過渡到權益證明機制(PoS)。

聲音 | 分析人士:火幣升級VIP權益持有HT獲雙倍升級加速,或為HT新增一季度銷毀量買盤:2月12日,火幣全球站宣布火幣升級用戶等級規則與VIP權益。火幣用戶等級由季度獲得的火力值決定,火力值越高,等級越高,享受的VIP權益也會更多。“火力值”可通過交易數字資產、持倉數字資產方式獲得。根據規則,持有HT的用戶可獲雙倍火力值加速升級VIP等級。有市場人士認為,火幣升級VIP權益,會吸引大量頭部及腰部用戶為沖刺VIP權益而增持HT,預計這部分用戶的潛在買盤,相當于2019年整個Q4季度HT的回購量。[2020/2/13]

自此以后驗證者不需要為網絡提供哈希,只需要質押32ETH,便可用來驗證以太坊網絡上的交易并獲得區塊獎勵。

其余收益模式例如——Polkadot等網絡可允許DOT持有者在其提名權益證明?(NPoS)?共識機制中質押他們的代幣并提名驗證者節點,從而獲得年收益率?(APY)?作為回報。其他協議則是要求抵押代幣,以便用戶參與治理決策并投票。

聲音 | 陳偉星:加密數字經濟時代的金融資產 capital就是權益類資產:陳偉星今日發微博表示,當今世界的金融資產,debt占90%以上,capital只占10%以下;加密數字經濟時代的金融資產,capital占80以上,debt占20%以下。capital就是權益類資產,需要用戶有辨別能力,更需要相關責任主體的行為足夠透明。 ????[2019/7/12]

Coinbase、Nexo和BlockFi等中心化平臺也允許用戶質押他們的數字資產。

這些平臺的工作方式類似于銀行——獲取小紅的存款,而后將其以信貸的方式借給小明。小紅和銀行獲取小明支付的利息。

對于潛在的利益相關者來說,需要明確一個問題,也就是代幣為什么需要被抵押?

這些協議中,某些協議本質上需要質押來證明用戶在項目中的狀態或啟用重要的財務功能,有些協議則僅將質押作為一種循環供應的方式,以提高代幣的價格。

獨家 | 陳云峰: 加密貨幣監管不可一概而論 需區分具體權益類別:加密貨幣的屬性一直存在爭議,近日泰國全新法律將數字資產定義為貨幣和證券雙重屬性。日本金融廳擬將虛擬貨幣劃分為金融商品,受金融商品交易法約束。對于加密貨幣的屬性問題及適用的監管法律問題,中倫文德律師事務所高級合伙人陳云峰在接受金色財經獨家采訪時指出,實際上各個國家對于虛擬貨幣地位的認定一方面是基于本國已有監管框架體系和監管主體而對虛擬資產角色進行的重新的劃分,畢竟虛擬貨幣屬于新生事物,它的屬性的認定依賴于各方主體的認知,而認知不同,則會導致最終對于這一新生事物定性的區別;另一方面,對于虛擬貨幣,各國的認知也并非一成不變,隨著區塊鏈技術、數字資產相關應用的普及,監管主體也會逐步更新以往的認知,從而對虛擬資產進行重新定性。這就是我們一貫的觀點:市場、技術是動態的,監管是也是動態的。

陳云峰進一步表示,根據發行主體的不同,對加密貨幣的使用方式和范圍有所區分,以國家名義發行的加密貨幣,在使用范圍上會更加廣泛,而以市場主體名義發行的加密貨幣,在使用范圍上可能受到商業模式的限制;根據加密代幣性質的不同,大致可以分為資產型代幣,代表某種實體利益,如享有某個物的份額;證券型代幣,這個類型實際上代表了分紅權益,根據各國證券法律的監管而受到相應約束;功能型代幣,這個類型僅作為某些商業環境內部的流通手段和通證。實際上,不管何種定性,最終是和加密貨幣對應的底層資產相關,如果代表了收益或其他權益,則會受到證券法律監管;如果僅作為交易買賣標的,類似于黃金、有色金屬等,那么它可能歸類于金融衍生品,而受到其他類型的金融法律監管,因此,對于加密貨幣的監管并非是一概而論,而是要針對具體項目的加密代幣代表的具體權益類別,從而確定是否納入已有監管體系,還是重新定性為單純的投資工具。[2018/7/4]

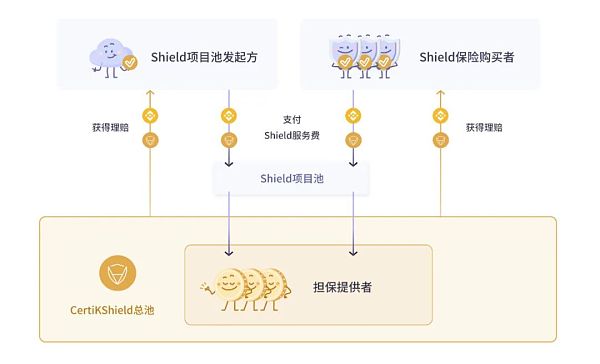

以CertiK去中心化資產保障計劃CertiKShield為例,持有CTK的用戶可以通過向抵押池提供流動性來獲取高達30%的APY。這些被抵押的CTK,其經濟功能十分重要:為在區塊鏈網絡上因被盜等原因導致無法追回的加密資產提供保險。

CertiKShield模型的功能與其他權益證明應用程序(例如PoS或集中信貸證明)不同,它將DeFi的開放性與安全性相結合,實現了一個全新的加密領域:去中心化的鏈上保險,可補償在區塊鏈網絡上因被盜等原因導致無法追回的加密資產。而持有CTK的用戶及利益相關者可通過抵押行為助力平臺運營,并因其提供的價值而獲得收益和獎勵。

盡管Yield Farming(收益耕作)和Staking(權益質押)有許多相似之處,但是Yield Farming是一個比?Staking更加新穎的概念。

上文已提到,Staking可以指諸如鎖定32ETH從而成為以太坊2.0驗證節點之類的行為,而Yield Farming則專門指為DeFi協議提供流動性以換取收益的行為。

農民(Farmer)這個詞就比較好理解,就是指活躍于各大DeFi協議中為自己的資產尋求最高收益的那批人。

Yield Farming有一個例子就是像Uniswap那樣提供流動性到自動做市商(AMM)池。流動性提供者(LP)存入兩種代幣:代幣A和代幣 B。代幣B通常是例如USDC或DAI那樣的穩定幣或ETH。該池用戶在交易代幣時支付的費用,將被作為回報給予于這些流動性提供者們。

這個收益是按照其存款所占資金池總量的百分比進行計算。也就是如果你存入的價值達到了整個資金池的1%,那么整個池子總支付收益的1%就是你的了。

但在雙面流動性池(Double-sided Liquidity Pools)中獲得高收入會面臨一種風險——無常損失(Impermanent Loss)。

以ETH/DAI礦池為例,DAI是一種穩定幣,但ETH并不是,因此隨著ETH升值,AMM會調整存款人的兩種資產的比率,以確保兩者的價值保持不變。這就可能會造成無常損失:隨著ETH升值,與初始DAI存款價值相等的ETH數量會減少,因此導致了價值與所存代幣數量之間產生脫節。

如果這個時候你將存款取回,那這種本身是非永久性的損失將會變成永久性的。不過假如你的無常損失已經超過了收益,那最好還是將代幣取出。

市場上有諸如Bancor之類的AMM提供單邊存款服務以降低這種無常損失。而包括CertiKShield在內的一些其他收益耕作和計息產品從設計上就已規避了這種風險。

Yield Farming在項目的早期階段可能會帶來非常大的收益,畢竟這時候你持有的是“大額原始股”。但是加密領域從未缺少過固有波動性以及各類新型金融產品的開發,這也是你需要考慮的多重風險之一。

Liquidity Mining其實可以算作是Yield Farming的一個子集。

它們的主要區別在于流動性(Liquidity)提供者不僅可以像Yield Farming樣獲取收益,還可以獲得平臺自己的代幣。對于流動性提供者來說,這種額外的收益可以抵消全部或者部分的無常損失。

比如說Compound,這項目就是用其治理代幣COMP獎勵用戶,同時它是第一個引入這種激勵計劃的人。COMP代幣不僅流向流動性提供者,還流向會債務人。這意味著所有Compound用戶均可獲得收益,并能參與協議的治理。

這顛覆了傳統的金融模式。

但其他一些流動性挖礦計劃是僅僅向流動性提供者(LP)提供收益的。通常流動性提供者可以在池中抵押代幣——因此他們不僅可以獲得原本的代幣抵押獎勵,還可以獲得獎勵的代幣部分抵押所產生的收益。

盡管流動性挖礦因稀釋持幣者可能存在“通貨膨脹”的問題,但是其往往擁有幾個月至幾年的時間來規范協議,因此總而言之,它依舊是一種將流動性引入DeFi平臺的成功方式。

本文所提到的三個概念都是投資數字資產的方式。通過以上介紹,相信大家對于權益質押、收益耕作和流動性挖礦已經有所了解,

作為DeFi用戶,你可以選擇任何方式去獲取收益,增加資產。但同時,你應該先要確保平臺已經通過了完備的安全審計并且擁有保障安全性的方法和措施,充分考慮這些行為的潛在風險,并且了解該行為產生收益的方式與原理。

Tags:INGELDMINARMYachtingVerseSunShieldMINE幣Farm House Finance

本文為研究機構 Delphi Digital 發布的 The Complete Guide to Rollups.

1900/1/1 0:00:00來源:Nansen 在 2022 年上半年,市場參與者在鑄造 NFT 上花費了大約 27 億美元的資金.

1900/1/1 0:00:00早年銀行間轉賬都是收手續費的,一般按照轉賬金額的一定比例收取。而跨國轉賬,由于貨幣國與國之間的壁壘及外匯管制等,除了支付以上手續費和支付200元左右的電報費,另外還耗時幾個工作日.

1900/1/1 0:00:00不知大家有沒有發現,最近很火的加密借貸,不管是文章里的寫法,還是具體機構推出的產品,基本都是質押借貸,而不是抵押借貸.

1900/1/1 0:00:00金色財經挖礦數據播報 | BTC今日全網算力上漲2.10%:金色財經報道,據蜘蛛礦池數據顯示: BTC全網算力116.012EH/s,挖礦難度16.79T,目前區塊高度655617.

1900/1/1 0:00:00在當下,你可以找到很多屬于某種生態系統的公共區塊鏈,該領域的競爭十分激烈。但是Aptos的開發人員采取了不同的道路,并決定創建一個獨特的Layer1區塊鏈.

1900/1/1 0:00:00