BTC/HKD-3.98%

BTC/HKD-3.98% ETH/HKD-8.06%

ETH/HKD-8.06% LTC/HKD-7.57%

LTC/HKD-7.57% ADA/HKD-6.75%

ADA/HKD-6.75% SOL/HKD-6.98%

SOL/HKD-6.98% XRP/HKD-4.15%

XRP/HKD-4.15%注:原文作者為Galaxy Digital研究員 Kirill Naumov。

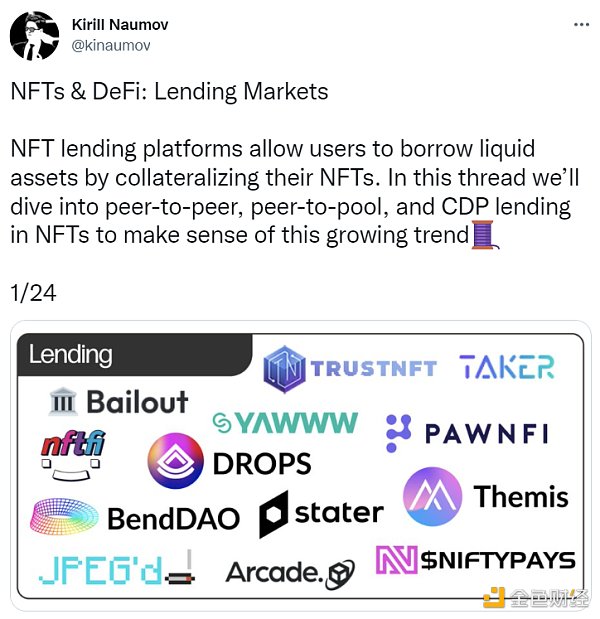

NFT 借貸平臺允許用戶通過抵押他們的 NFT 借入流動資產。在該帖子中,我們將深入研究 NFT 中的點對點、點對池和 CDP 貸款,以了解這一增長趨勢。

長期投資 NFT 的挑戰之一是資金管理。持有 NFT 意味著將大量的資金鎖定在一個非流動性的投資中,而這個投資的價格可能在幾天內就會下降。

超額抵押的 NFT 借貸協議(如傳統 DeFi 中的 Compound、Aave 和 Maker)允許用戶在其 NFT 投資組合中釋放一部分流動性,而不失去對 NFT 的風險敞口。以下,讓我們來看看不同的項目是如何實現這一目標的。

Project Galaxy發起首次社區提案投票,將任命社區財庫多簽管理者:6月7日消息,NFT 基礎設施服務商 Project Galaxy 發起首次社區提案投票。此次投票將從 24 位候選者中選出 9 名社區財庫多簽管理人。根據此前 GAL Token 經濟學,Galaxy DAO 財庫擁有 20% 的 GAL 供應,并有權通過社區提案將其分配。

財庫多簽管理團隊的職責是審查獲得投票通過的社區提案,并保證將 GAL 按照提案內容進行分配,財庫的任何轉賬都需要 9 名成員中的至少 6 名成員簽名通過才能執行。[2022/6/7 4:08:21]

在點對點借貸中,借款人與貸款人直接配對。這是目前 NFT 借貸的主要方法。點對點借貸平臺包括 NFTfi,TrustNFT?,Pawnfi? 和 Yawww?。

Galaxy Digital第一季度凈虧損達1.117億美元:5月9日消息,Galaxy Digital公布了其2022年第一季度財報,財報顯示其第一季度凈虧損達1.117億美元,虧損同比下降近87%。該季度資產管理規模為27億美元,同比增長超1倍,環比增長5%。(Coindesk)[2022/5/9 3:01:34]

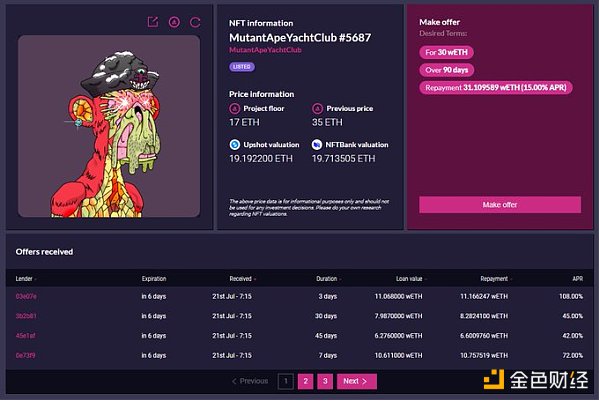

這些平臺通常要求用戶在托管合約中鎖定一個 NFT 作為抵押品,然后在特定時期內提供貸款。隨后,用戶會收到其他人對抵押品和利率參數的出價。

這種競標通常會產生各種貸款價值比和利率組合,允許 NFT 所有者選擇最適合他們的方式。這就是為什么點對點借貸是對沖 NFT 風險的完美選擇的原因。

Galaxy Digital創始人:如果不發展數字美元 美國將嚴重落后:金色財經報道,Galaxy Digital創始人Mike Novogratz表示,需要一個數字美元。如果美國在不久的將來不發展數字美元,將嚴重落后。Novogratz認為,在很多方面,數字資產將是貨幣的未來。因此,他正在敦促美國控制金融市場。他認為美國正在落后,并面臨著失去競爭優勢的風險。此外,針對PayPal聯合創始人Peter Thiel關于“比特幣或成為中國用來推翻美元貨幣地位的金融武器”的言論,Novogratz稱,沒有任何跡象表明中國政府正在購買比特幣,更不用說研發基于加密的武器了。[2021/4/12 20:09:03]

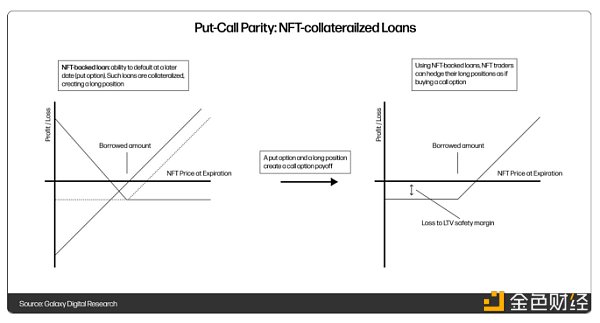

貸款相當于看跌期權(如果 NFT 價格跌到低于借款金額,那么用戶最好違約),通過擁有 NFT(在合約中)并擁有看跌期權,用戶創造了看漲期權的回報情況,避免了超過規定價格的損失。

動態 | 土耳其足球俱樂部Galatasaray Spor Kulübü粉絲代幣已發行:土耳其足球俱樂部Galatasaray Spor Kulübü與區塊鏈初創公司Socios合作,基于運動代幣化平臺Chiliz推出了基于以太坊的粉絲代幣。根據一份新聞稿,共發行了1000萬枚代幣,每枚價值10土耳其里拉(約合0.17美元),總價值為1730萬美元。據報道,該代幣將讓球迷們表達他們的意見,并在管理層允許的范圍內指導俱樂部的運作。所有交互將通過官方的iOS和Android移動應用程序進行。(Cointelegraph)[2019/11/10]

此外,成熟的交易者還會在點對點貸款中進行杠桿操作。例如,一個用戶可以通過鎖定一個 BAYC NFT 和購買兩個 MAYC NFT 來借入 50,000 美元。如果它們的價格上漲,他們只需要歸還 50,000 美元加上利息,從而獲利。

聲音 | Joseph Young:若三星Galaxy S10整合加密,影響力或超過ETF和Bakkt的總和:加密貨幣分析師Joseph Young剛剛發推文稱,如果三星將加密整合到Galaxy S10中,其影響力可能會超過ETF和Bakkt的總和。部分原因在于,沒有人真正知道ETF / Bakkt將帶來什么樣的風險敞口,與此同時,每天都有數以百萬計的人在使用三星手機。[2019/1/25]

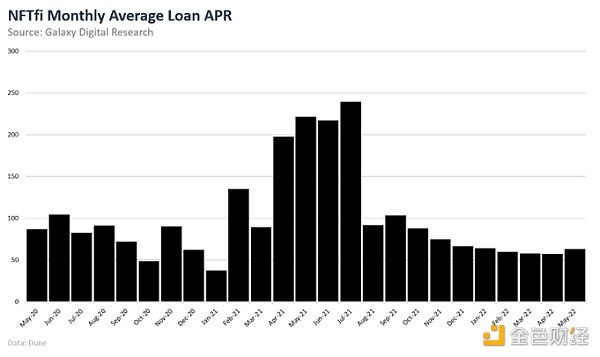

點對點貸款通常有很高的利率和適度的貸款價值比。在我們分析的平臺中,NFTfi 擁有最多的吸引力,目前有 2860 萬美元的未償債務。上個月,其 APR 已經達到 63%。

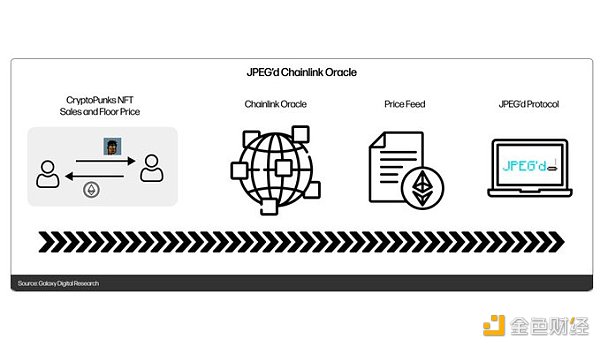

Drops DAO? 運營著一個類似 Compound 的貨幣市場,允許用戶抵押 NFT 借出 USDC 和 ETH。NFT 由 Chainlink 預言機定價,對異常值進行調整,并在一個時期內進行平均。

從用戶的角度來看,他們將 NFT 作為抵押品存入,并以可變的利率從池中借入資金。這些資金由貸款人提供,他們從借款人那里賺取利息。

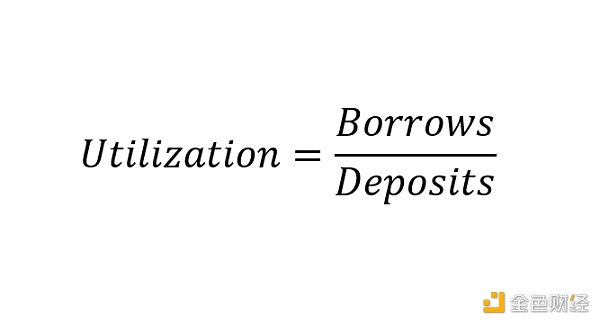

像 Compound 和 Aave 一樣,Drops 使用了分片利息函數,該函數以特定的利用率為目標,如果沒有足夠的資金用于提款,則會開始大幅提高借款人支付的利率。

關于點對池貨幣市場如何運作的更深入解釋,可以查看這個帖子。

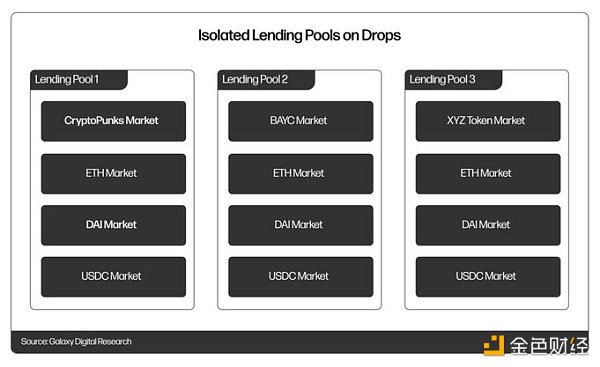

為了限制流動性提供者的風險,Drops 將協議分離成孤立的池子,每個池子有自己的 NFT 藏品。這類似于 Fuse 在 Rari Capital 上的運作方式,可以確保貸款人選擇到他們滿意的藏品。

Drops 目前有 260 萬美元的供應資本和 38.8 萬美元的未償借貸。他們提供適度的 LTV 比率以確保償付能力,并提供相對較低的利率(Yuga Labs 金庫的年利率約為 10%)。

其他點對池的 NFT 抵押借貸協議,包括 BendDAO? 和 Bailout? 在這個設計上進行了迭代。BendDAO 為借款人提供 48 小時的清算保護,Bailout 則將貸款期限限制為 30 天,以確保償付能力。

總的來說,點對池 NFT 抵押貸款協議,就像 DeFi 中的點對池貨幣市場一樣,只接受藍籌資產作為抵押品。為使這些協議發揮作用,需要有預言機基礎設施和穩定的地板價。

CDP 由 MakerDAO 開創,是 NFT 抵押貨幣市場的最終模式。

JPEG'd ?是一個借貸協議,利用 CDP 來實現對 NFT 的借貸。

在用戶將 NFT 作為抵押品存入金庫后,他們可以鑄造 PUSd,這是一種與美元掛鉤的穩定幣。JPEG'd 允許 PUSd 債務頭寸達到抵押品價值的 32%,通過 Chainlink 預言機進行定價。該協議只收取 2% 的年利息。

在 JPEG'd 上,當某一用戶的債務/抵押品比率超過 33%(或帶有抵押 Cigarette NFT 卡的 40%)時,清算完全由 DAO 執行。DAO 償還債務,并保留或拍賣 NFT,從而建立其金庫。

用戶可以在貸款時購買針對清算的保險,一次性支付貸款金額的 5%,不予退還。有了保險后,用戶可以選擇在清算后 72 小時內自己償還債務(有罰金)。

JPEG'd 在 2022 年 2 月通過“捐贈活動”籌集了 7200 萬美元。它看起來像 ICO,叫起來像 ICO,但它不是一個 ICO。

通過 JPEG'd 進行 CDP 貸款,對于那些尋求從他們的藍籌 NFT 中獲得一些流動性而又不支付高利率的人來說是完美的。

NFT 抵押貸款仍處于新生階段,在我看來,它將在熊市中得到很大發展。

然而,在嘗試這些協議時,必須謹慎行事,因為它們非常依賴于預言機的性能和市場的穩定性。

要了解更多關于這些和其他類似的項目,請閱讀 NFTs 和 DeFi 報告的借貸市場部分,這是 Sal Qadir 和我為佳士得藝術與科技峰會發布的報告。

作者:VICOINDAO缺少認識,卻勇于創新,讀得太少,想得太多,膽子太大,這是很多 DeFi 和 Web3 項目崩潰的一個主觀原因Web3 是經濟、金融、法律、機制設計等經濟社會學科與 IT、.

1900/1/1 0:00:00文:Juny 不可否認的是,Web3的潮流越來越洶涌,但對于大多數人來說,它還是一個謎一樣的存在.

1900/1/1 0:00:00頭條 ▌Safe計劃推出自己的的代幣金色財經報道,機構級錢包Safe計劃推出自己的名為 SAFE 的代幣,但目前還沒有確定推出的時間表.

1900/1/1 0:00:00如果你只有幾分鐘的空閑時間,這里有十個來自偉大風險投資家的教訓,投資者、運營者和創始人應該知道.

1900/1/1 0:00:00近期BTC依舊是前期雙頂上行通道和下降楔形三角構筑的夾角末端運行,上方短期壓力23000,短期支撐上周陽柱底20700一帶,BTC周線目前已重新站上下滑趨勢線,并且該線已經由紅轉綠.

1900/1/1 0:00:00每年一度的歐洲最大的以太坊會議ETHCC(The?Ethereum?Community Conference)7月19日-21日在巴黎舉行.

1900/1/1 0:00:00