BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD+0.56%

LTC/HKD+0.56% ADA/HKD-0.81%

ADA/HKD-0.81% SOL/HKD+1.18%

SOL/HKD+1.18% XRP/HKD+0.15%

XRP/HKD+0.15%數字資產市場在今年5月陷入流動性危機,通證價格暴跌導致鏈上持倉清算,流動性危機對 DeFi 生態造成了非常嚴重的影響,甚至部分DeFi協議因此而破產。

數字資產市場在今年5月陷入流動性危機,通證價格暴跌導致鏈上持倉清算,流動性危機對 DeFi 生態造成了非常嚴重的影響,參考 DeFi LIama 數據,整體鎖倉價值(TVL)急劇下跌,相較于高點回撤幅度超過70%,在這其中,許多知名 DeFi 協議在本次危機中出現了兌付困難、管理混亂、信用缺失等等問題。本文意在對本輪流動性危機進行復盤,由此探索危機發生的根本原因,以及熊市環境對 DeFi 生態發展會帶來哪些影響。

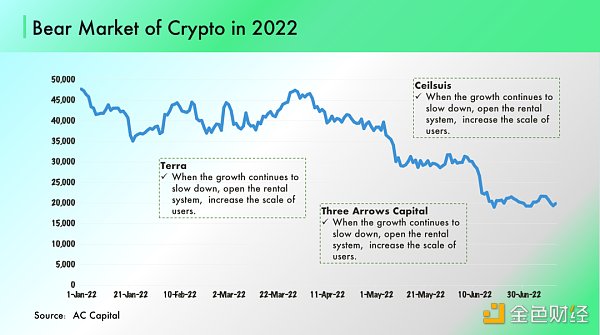

Bittracy 先跟大家一起復盤本次流動性危機:2022年5月,Terra 生態遭到攻擊者做空,LFG 救市失敗,市值百億美元的 LUNA 歸零。Jump Capital、 Three Arrows Capital (3AC)、Celsius 等機構由于持有大量 LUNA 頭寸而出現巨額賬面虧損。由于 DeFi 生態的高度“堆棧化”,“Finance Contagion”在加密機構間迅速發生,這是市場由牛轉熊的重要時間。隨后的6月,比特幣價格跌破20,000美元,相對于5月份高點回撤50%。3AC 在 LUNA 上損失了大量流動性給其帶來了較大的資本金壓力,另外,由于持有大量的 GBTC、ETH 等數字資產,市場表現不佳讓 3AC 處境雪上加霜,因此向外拋售其投資代幣。幾乎在同一時間,借貸平臺 Celsius 瞞報虧損的事件被爆出,為應對客戶兌付要求,Celsius 向市場拋售持有的數字資產換取流動性,sETH脫錨。

數字資產價格劇烈波動,導致 DeFi 出現流動性危機:借貸協議對保證金不足的倉位實施清算,巨大的拋壓引發螺旋拋盤,價格的進一步下跌。與此同時,穩定幣項目的兌換池價差擴大;無抵押、半抵押協議開始出現壞賬風險。這個曾經被投資者廣泛信任的去中心化金融生態,在面對流動性危機時顯得有些不知所措。截至發文,比特幣價格已經回升至20,000美元上方,本次流動性危機對于 DeFi 帶來的影響值得我們反思。

Bitfinex Alpha:市場因通脹緩解而反彈,但要提防虛假的市場繁榮:金色財經報道,根據Bitfinex Alpha報告,美聯儲在過去一年共加息425個基點之后,終于看到了一點緩解。然而,應該指出的是,即使這個看漲指標仍比美聯儲2%的目標高出100個基點,并且隨著美元在貿易加權基礎上貶值而導致進口價格上漲,與通脹的斗爭尚未結束。

在加密貨幣市場,Bitfinex Alpha認為鯨魚將成為價格上漲的主要驅動力。上周空頭大量清算,比特幣和以太坊的空頭與多頭清算比率達到2021年7月以來的最高水平。雖然漲勢看起來很有希望,但現實是市場上的交易者仍然有限,最近的上漲純粹是由市場情緒、低融資利率和層出不窮的空頭清算推動的。市場仍然高度缺乏流動性,并且隨著周末未平倉量的大幅下降,回調仍有可能。[2023/1/18 11:17:29]

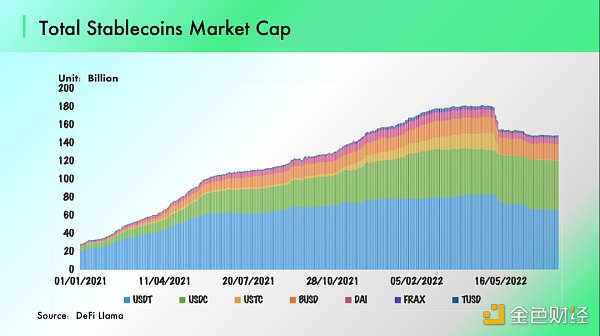

從整個過程來看,Terra 歸零似乎是整個市場崩盤的起點,但是沒有 Terra 牛市就可以一直持續下去嗎?實際上,美元穩定幣整體市值規模在4月份就停止了增長,Celsius 、Babel 在風險管理方面的問題一直存在。那么流動性危機發生的根本原因到底是什么呢?文章將會以“Up to Bottom”的方法來對流動性危機的根本原因進行分析。

1)宏觀:美元收緊壓低比數字貨幣的估值、流動性收緊給市場增加壓力

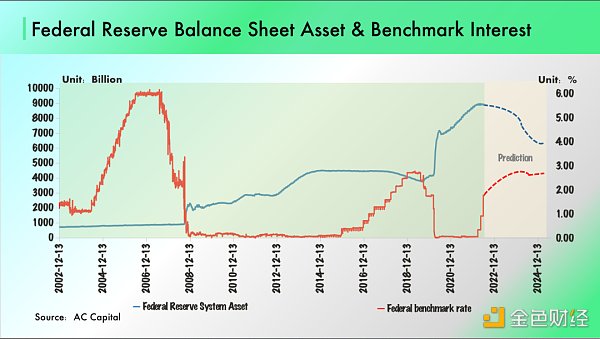

2020年新冠疫情爆發后,全球央行為穩定經濟啟動貨幣擴張,美國基礎貨幣同比增速超過300%,外溢流動性迅速推高金融資產價格,美聯儲資產負債表規模從疫情前的4.16萬億美元,上升至8.92萬億美元,增幅超過一倍。2021年全球經濟逐漸恢復常態,然而貨幣擴張導致通貨膨脹大幅上行,美國 CPI 上漲至40年新高,鮑威爾從2021年11月開始決定收緊購債規模,并從2022年6月份開始縮表。按照美聯儲5月4日公布的縮表路徑測算(每月縮減資產950億美元),到2025年3季度,美聯儲資產負債表規模降至6萬億美元以下。流動性邊際收緊給高估值資產帶來了明顯的壓力。

聲音 | 加密投資基金Ikigai的高級定量研究員:比特幣的2019年反彈尚未結束:據The Daily Hodl消息,加密投資基金Ikigai的高級定量研究員Hans Hauge表示,對長期持有比特幣的人在一段時間內賣出比特幣的數量進行的分析表明,BTC在當前的周期中尚未見頂。[2019/8/24]

美債利率一直被稱為全球資產定價之錨,基準利率抬升讓大類資產重塑估值。在2021年,數字資產市場的整體市值首次超過萬億美元,Bitcoin 已經從少數群體的價值共識轉變成真正意義的大類資產。在流動性收縮的宏觀背景下,對流動性非常敏感的 Crypto 自然首當其沖,這是導致DeFi 流動性危機的宏觀因素。

2)加密貨幣市場周期變化:比特幣減半行情尾聲,Dapp創新枯竭、新增地址數下降

我們以中觀角度,從加密世界的視角,分析二季度的行情變化:

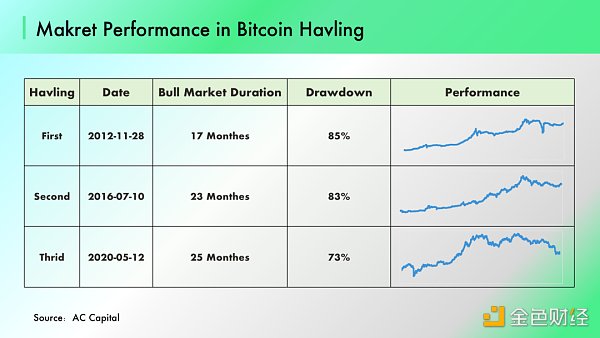

以歷史為參照,本次比特幣減半行情已經走到尾聲。由于比特幣在數字貨幣世界中具有重要意義(市值比例 70%附近),筆者復盤過去的三次比特幣在出塊減半后的歷史表現,我們可以發現:Bitcoin 出塊產量減半是加密市場中的獨有周期,出塊產量縮減會抬升比特幣挖礦成本,推動市場行情,參照過去三次減半后比特幣表現,每輪行情的持續時間為22個月左右。2020年5月12日,比特幣開始第三次減半,本輪牛市就此開始。截至2022年5月,本次牛市的長度已經超過2年,比特幣減半對行情的推力正在逐漸走向尾聲。

聲音 | 福布斯撰稿人:加密貨幣市場反彈有三大原因:據bitcoinexchangeguide消息,福布斯撰稿人Panos Mourdoukoutas表示:加密貨幣市場反彈有三大原因:1、“廣度”的存在,93%的加密貨幣在過去的一周內都在反彈;2、加密技術的發展勢頭和人們對區塊鏈項目的興趣;3、機構投資者愈發關注加密市場。[2019/2/24]

從技術進步角度,開發者創新顯露疲態。2020年得益于技術人員對智能合約的創新開發,去中心化世界變得豐富多彩:2020年Q2的“DeFi Summer”;2021年的 GameFi 浪潮、Layer 1 興起。隨著時間進入2022年二季度,新出現的Dapps 更多是針對已有模式的復刻與優化,讓人眼前一亮的創新越來越少。作為投資者,Bittracy 很難見到比較好下手的投資標的。在“價格走低+創新乏力”的環境下,市場開始轉向“敘事主導”的 NFT,市場流動性被逐漸消耗。從2022年五月開始,由于內生增長乏力,新增地址數逐漸走低,加密世界對外界用戶吸引力正在降低。

3)DeFi 機制:價格向下波動時,容易導致流動性萎縮,增加交易風險

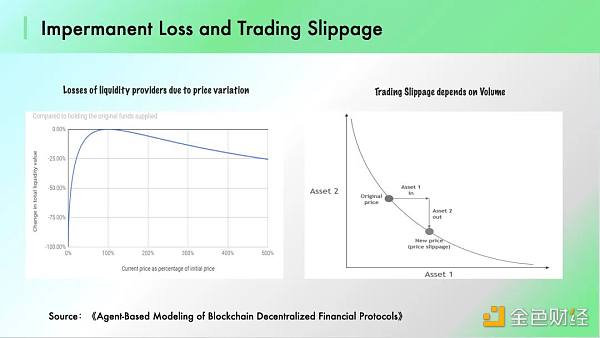

- 價格下跌放大 Impermanent Loss ,質押者撤出資金:當 Crypto 價格上漲或者下跌,都會造成一定的 Impermanent Loss,由于Impermanent Loss的非對稱性,當價格下跌時,質押者受損將更為嚴重,關于 Impermanent Loss 面對市場波動的表現,Pintail 在文章《Uniswap: A Good Deal for Liquidity Providers?》作出較為詳盡的解釋:如果通證價格變動較大,則可能導致質押者的 Impermanent Loss遠大于回報。因此當市場出現危機信號的時候,質押者往往選擇撤出資金,這讓DeFi 流動性收緊的負循環,整體鎖倉價值( TVL )會在短時間內急劇收縮。

分析 | Coindesk分析:比特幣或將出現反彈:據Coindesk分析,BTC蠟燭圖昨日出現“長尾十字星”,并且RSI指數表明超賣現象,因此BTC可能會在未來一兩個星期重返6000美元;只要BTC價格低于6000美元,市場整體前景依然看跌;若今日BTC收盤價低于5188美元,則短期看漲失敗并且可能會跌至5000美元關口。[2018/11/16]

- 巨額交易放大 AMM 滑點:AMM 機制是DeFi 的核心基礎,但是其無法規避大宗交易帶來的價格沖擊。在市場下跌時,用戶往往有兌付資金的及時需求,當交易在短時間內大規模發生時,Swap 內的質押資金難以滿足用戶的交易需求。首先,DeFi 生態中,Swap Protocols 內質押資金規模與 Lending Protocols 內質押資金規模大體相當,在發生大規模清算時,Swap Protocol 無法為清算提供足夠的深度。更為重要的是,在AMM 交易機制下,大額交易會顯著影響市場價格(單筆大規模清算會顯著影響交易發生在固定乘積曲線的位置),造成價格偏移。Igor Mikhalev 與 Zoia Mandrusova 在《Agent-Based Modeling of Blockchain Decentralized Financial Protocols》表明了他們的研究結果:交易規模與滑點呈正相關,單筆大額交易將會打亂交易價格。UST 在 Curve 協議上脫錨就是最好的例子。5月7日,在STw-3CRV Curve 資金池中,一筆以8500萬美元 UST 兌換 USDC 的交易直接導致了 UST 流動性枯竭,以 AMM 為基礎的 DeFi 在面臨市場發生危機時,顯得有些力不從心。

行情 | 近期BTC反彈力度高達18.04%:據Huobipro數據顯示,BTC自6月24日低點5760美元,最高反彈至6799美元,反彈力度高達18.04%;而之前6月14日至6月21日,最高反彈約11.52%。[2018/7/6]

總結:宏觀環境的壓力下,數字資產市場表現低迷影響的不只是DeFi,CeFi 甚至是傳統金融機構同樣面臨著危機。美聯儲縮表,回收過剩流動性,將導致金融環境收緊,無風險利率上升。美聯儲政策的外溢性將導致全球利率中樞抬升,對全球金融市場會構成不同程度壓力,尤其是對部分高估值的風險資產影響較大。與此同時,區塊鏈創新停滯,行業內生增長動力不足,面向圈外世界的吸引能力下降。更為重要的是,由于 DeFi 交易機制的運行特點,在面對市場調整的時,鏈上金融系統的處境會更加危險。

1)DeFi 進入到存量市場,頭部集中度或將提升

首先,市場走低會直接導致鏈上交易量走弱與借貸需求下降,DeFi 的競爭環境將會加劇。Trading Fee 與 Interest Spread 是 DeFi 主要收益來源,而在熊市環境下,交易量與鎖倉量將會顯著下滑,這會導致市場空間萎縮。在未來很長一段時間,DeFi 開發者需要面臨存量,甚至是減量市場。而競爭加劇對那些剛剛啟動的 DeFI Dapps 并不友好。

與牛市相比,新協議在熊市獲取流動性將會變得更難,DeFi 龍頭的市占率或許會顯著提升。由于風險偏好降低,投資者正在失去參與新礦的興趣。具體到做市機制,DeFi 協議在上線時通過賣出代幣來獲取收入,開發團隊以代幣來激勵做市商與用戶:以套利成本(無常損失)與通證獎勵作為交易費用的函數,并確定對流動性提供者的獎勵金額。但是在流動性低迷的市場環境下,用戶肆意FOMO的可能性降低,新協議保證做市商收益(維持幣價)將會變得更加困難。

提醒投資者注意的是,頭部協議正在蠶食其他協議的生存空間。Curve 在7月份宣布將推出超額抵押穩定幣。與此同時,借貸協議 AAVE 也計劃發布自己的穩定幣 GHO,并提供相應的 Swap 服務。在鏈上交易逐漸走弱的背景下,頭部 DeFi 協議正在切入其他賽道,利用自身優勢擴展成長空間。因此 Bittracy 認為在未來兩年內,DeFi 具備集中度提升的邏輯。

2)DeFi 協議需要優化治理結構與提升治理效率

DeFi 協議的“寡頭治理”直到現在都沒有解決,直白來講,項目團隊與投資方對協議有很強的控制能力,這導致很容易發生道德風險。而在本次壓力測試面前,那些宣稱去中心化治理的組織(Celsius、Terra等)選擇了犧牲客戶利益,做出違規操作,力求自保,而用戶的權益無法得到保證。實際上 DeFi 治理結構問題一直存在,牛市期間,用戶對于它們選擇視而不見,當危機發生之后,卻為時已晚。

DeFi 治理應當如何優化開始成為投資者廣泛關注的部分。最近在接觸 DeFi 協議的路演中,如何在市場壓力面前保證各方利益,已經成為討論最多的話題。項目發展初期需要中心化治理來保證效率,社區也應當建立行之有效的機制來防止項目團隊作惡,避免重蹈覆轍。

我曾經在年初的時候寫過關于治理的文章:《2022,DAO 將走向何方?》,在文中曾經討論過,DAO 治理方式并不適用于所有的場景,中心化治理方式使用得當可以保證協議有效運行。DeFi 協議應當根據業務性質選擇適當治理機制,這樣才能促成協議的基業長青。

創新方向:資產安全受到關注,保險、隱私賽道發展機會

2020年,DeFi 為去中心化世界搭建了金融體系,這是行業蓬勃發展的基礎。隨著市場走強,DeFi 向著更高效率、更好的收益的方向演變。我們看到了半抵押甚至無抵押算法穩定幣協議(UST);無抵押的借貸協議(TrueFi 、Maple Finance);更高收益的質押協議(Alpaca Finance、Lido)。諸如此類的流動性創新提升了資金使用效率,幫助用戶增厚收益。在這之中,一些協議犧牲流動性換取高收益, 一些則使用更高的杠桿獲得 FarmingYield。然而由于DeFi 的可組合性,經濟系統一旦出現流動性收縮,高度堆棧化的金融系統很容易陷入危機。因此在市場向下波動時候,我們看到了歸零的LUNA、脫鉤的sETH、大規模清算、以及手忙腳亂的Dapps。

著眼長遠,風險管理應當被從業者重視起來,在去中心化金融生態中,建立有效風險管理體系應當成為開發者工作的重點。DeFi 流動性創新百花齊放后,我個人非常期待DeFi 世界會出現多種多樣的“安全工具”。以 Gauntlet 為例,作為去中心化風險管理平臺,其作用在于幫助 DeFi 協議控制風險的條件下,提升資本效率。協議通過在不同場景下敏感性分析來為DeFi 協議的資金利用效率提供指導,目的為做市商和用戶提供更直接的激勵。目前 ,Gauntlet 已經和 AAVE、Compound、MakerDAO、Sushiswap、Balancer。與此同時,Gauntlet 與DeFi Pulse合作,為不同的資金平臺評估“經濟安全等級”。舉個例子,用戶將資金抵押至 Anchor 獲得 19.5% 的利率收益,資深玩家也不清楚自己遇到的風險水平是多少,Gauntlet 在C端可以作為評級工具來幫助用戶量化風險。以從業者視角,我們必須承認,風險管理是當下 DeFi 生態的短板。正因為此,保險、安全賽道或許會迎來不錯的發展窗口。

DeFi 作為去中心世界發展的重要基礎,在牛市行情中,其收益來源于治理通證的超額通脹以及無視風險的杠桿率,顯然市場下跌時,這些不再可靠。在熊市,協議需要實打實的通過手續費與利差獲得自己的生存空間。不過這樣也好,DeFi 的發展將會更靠近金融本質,開發團隊也會為市場提供可靠的商業模式與穩定的產品;更均衡的治理模式、更扎實的收益方式、更安全的風險管理,這些可是未來 DeFi 發展的邏輯根本。

參考文獻

1、https://pintail.medium.com/uniswap-a-good-deal-for-liquidity-providers-104c0b6816f2

2、《Uniswap: A Good Deal for Liquidity Providers?》

Tags:EFIDEFDEFI比特幣AurusDeFiDeFi Yield ProtocolDeFi Wizard比特幣中國官網走勢

加密貨幣的熊市突如其來,大多數 DeFi 代幣的情況比 BTC 或 ETH 都要糟糕。 撰寫:Ignas 編譯:TechFlow intern2022 年,加密貨幣的熊市突如其來,大多數 DeF.

1900/1/1 0:00:00【0724 - 0730】周報概要:1、上周 NFT 市場成交量穩中有降,較上周下降約 9.7%;其中 X2Y2 周成交額持續位居榜首,份額占比 50.6%.

1900/1/1 0:00:00《我的世界》開發商Mojang發布了一份正式的聲明,表明了他們對于《我的世界》的NFT(非同質化代幣)的態度。這份聲明對NFT的整個概念持相當反對的態度.

1900/1/1 0:00:00當區塊鏈進入吞吐量瓶頸后,可以將網絡分片成多個鏈,由不同的共識組產生區塊,不同的區塊生產者可以并行處理不同的交易,從而將交易負載分散,增加鏈上的整體吞吐量.

1900/1/1 0:00:001.DeFi代幣總市值:444.86億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量38.

1900/1/1 0:00:00為了追求加密貨幣的使用和加密貨幣捐贈所帶來的好處,新的慈善模式將繼續存在。這份報告重點關注的問題是通過加密慈善來衡量加密貨幣對社會的影響力或者人類社會福祉的促進.

1900/1/1 0:00:00