BTC/HKD-0.31%

BTC/HKD-0.31% ETH/HKD-1.14%

ETH/HKD-1.14% LTC/HKD-1.63%

LTC/HKD-1.63% ADA/HKD-0.05%

ADA/HKD-0.05% SOL/HKD-2.05%

SOL/HKD-2.05% XRP/HKD+0.84%

XRP/HKD+0.84%距離Defi Summer轉眼已經過去2個年頭了~

Defi經歷了2年多的發展,誕生了無數創新性項目,去年的牛市更是掀起了以OHM為代表的Defi2.0盛宴,便眼見他起高樓,眼見他宴賓客,然后眼見他樓塌了……

潮水退去時,才知道誰在裸泳,所謂的Defi2.0,熊市來臨時一文不值。于是我們戲劇性的又回到了那個Defi1.0時代,幾大已經成為基礎設施的Defi1.0項目再次回到了人們的視線。

他們最近,有什么新的動向么?

一個個看!

Uniswap

Uniswap不是最早的Defi項目,然而就目前來說絕對是最成功的Defi項目,沒有之一,如果要拿唯一一個項目做Defi代表的話,無疑就是Uniswap。

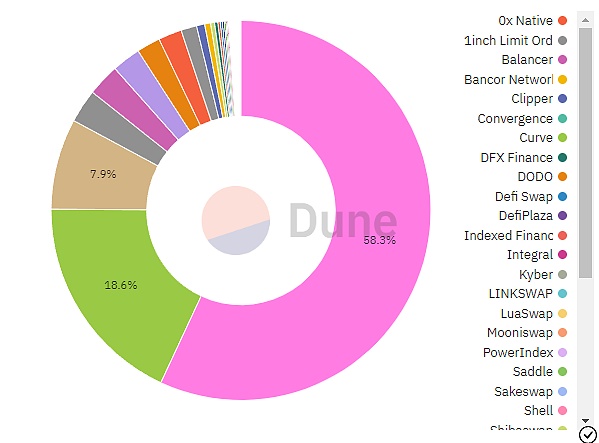

Uniswap在去年引入了頗具創新性的V3之后便沒有什么大的動作了,然而交易量上確實一直牢牢占據著整個Dex市場的半壁江山,雖然熊市來臨之后幣價同樣一落千丈,然而單就數據來講其實變化不大,無論是交易額,還是占有率。

奢侈手表經銷商WatchBox兩年內有1000萬美元線上交易來自加密貨幣結賬:金色財經報道,奢侈手表經銷商 WatchBox 首席運營官 David Kaplan 表示,我不是加密貨幣交易員,我不想讓加密貨幣出現在我的資產負債表上,但向客戶提供加密貨幣作為支付選項是值得的。在過去兩年中,WatchBox 的在線銷售額中有 1000 萬美元來自加密貨幣交易結賬,不過這只是 WatchBox 過去兩年約 5 億美元總銷售額中的一小部分。[2023/4/25 14:26:09]

當然,你也可以從另一個角度來說,Uniswap的代幣毫無價值,因為它既不能分紅,也沒有銷毀,還在不斷的解鎖……因為樹大招風,一直被Sec盯著,Uniswap在代幣機制上幾乎不敢有什么大的動作,除了一個虛無縹緲的治理功能,Uni代幣的價格可以說完全靠Uni的絕對統治力和未來一個沒人說得準的預期在支撐。

Euler Labs CEO:協議在遭遇攻擊前曾在兩年時間內接受了10次審計:3月17日消息,在今日發布的一系列推文中,Euler Labs首席執行官Michael Bentley描述了3月13日Euler遭遇1.97億美元閃貸攻擊后,他人生中“最艱難的日子”。他轉發了一名用戶分享的信息,稱Euler有來自6家不同公司的10次審計,并評論說該平臺“一直是一個安全意識強的項目”。2021年5月至2022年9月,Halborn、Solidified、ZK Labs、Certora、Sherlock和Omnisica等區塊鏈安全公司對Euler Finance進行了智能合約審計。

此前昨日消息,Euler基金會懸賞100萬美元征集黑客和被盜資金線索。[2023/3/17 13:10:05]

不過幾天前,Uniswap收購NFT聚合器Genie的動作值得所有人注意,Uniswap終于還是沒忍住把手伸向了NFT領域,從此Erc20和Erc721兩手抓,兩手都要硬。Genie聚合其他NFT市場的商品,Uniswap提供交易深度,Erc20代幣可以直接購買任何市場上的NFT,不需要像以前那樣還得用ETH倒一遍手,所以業界也是普遍看好這次的并購。

過去兩年全球金融機構共報告13.45萬起虛擬貨幣相關可疑交易:9月10日消息,根據區塊鏈取證公司CipherTrace發布的一份報告,在過去兩年中,全球金融機構共報告了13.45萬起與虛擬貨幣有關的可疑交易。盡管如此,CipherTrace聲稱,許多金融機構在識別與加密貨幣相關的賬戶和交易方面開發了不完善的系統,這些系統僅僅使用加密貨幣交易所和虛擬資產服務提供商的名稱列表來標記與加密貨幣相關的交易。(Cointelegraph)[2020/9/10]

MakerDao

MakerDAO一直就是一個不慍不火的Defi1.0,甚至在2年前Defi Summer那會,他的表現在龍頭里面也幾乎是最差的。

原因一是因為DAI在業內雖然算是名氣最大的Crypto Native穩定幣,但采用率遠不及USDC,USDT這些,二來后面抵押成分又被USDC“污染”,市值之前被UST輕松趕超。MKR的代幣賦能也一直是個偏向治理的“雞肋”風格,比Uniswap強點有限。

IMF今日發布的加密貨幣科普視頻實為兩年前舊聞,且存在諸多疏漏:國際貨幣基金組織IMF今日在推特上發布了一條關于加密貨幣的科普視頻,這段時長兩分鐘的視頻最初發布于2018年6月。該視頻稱加密貨幣是“貨幣進化的下一步”,但沒有特別提到DLT、區塊鏈,甚至是代幣名稱等術語。BTC、XRP和ETH只出現在說明加密交易的圖形中。盡管這段視頻到目前為止已經獲得了超過13.7萬的點擊量和2900個贊,但來自加密社區的許多反應都是批評的,他們指出了信息中的漏洞和似乎具有誤導性的措辭。

Reddit用戶nanooverbtc稱:“他們犯了很多錯誤,比如把私鑰稱為密碼。”該視頻也沒有討論挖礦或加密貨幣供應。Kraken策略師Pierre Rochard等知名人士表示:“可證明的稀缺性是比特幣有趣的原因,你忘了提這一點。”(Cointelegraph)[2020/8/24]

5月Luna的崩盤,可能算是對于MakerDAO最大的利好,人們對于算法穩定幣信心喪失殆盡,再次把目光移回了超額抵押類型穩定幣。

動態 | 過去兩年,風投在穩定幣項目中投資超2.05億美元:據Bitcoin消息,在過去兩年中,風投們已經在穩定幣項目中投資了超過2.05億美元,其中今年有4500萬美元。盡管去年穩定幣籌集了更多的資金,但新項目的速度并沒有減緩。今年許多新的穩定幣都是由交易所自己發行的,從而消除了對風險投資的需求。此外,2.05億美元的數字還不包括注入Facebook的天秤座項目的風投資金。[2019/12/6]

MKR近兩年其實有兩個大的動作值得關注:

一是去年與Centrifuge發行了首批真實世界DeFi資產,讓金融機構New Silver率先在其Tinlake合約中建立了房產修復轉手貸款池,依托MakerDAO作為信貸設施完成第一筆貸款融資。雖然后續再也沒有什么大的動作,但不管怎么說算是圈內第一次通過穩定幣和借代打通了圈外金融的嘗試,希望下一波牛市可以看到更多類似的案例

二是這幾天搞了一個提案,要通過向美國國債和債券投資5億DAI穩定幣來幫助度過熊市并利用未開發的儲備, 最終投票的結果是80%買國債,20%買公司債券。怎么說呢,在某種意義來說也算是出圈的一種形式……

AAVE + Compound

這倆放一起說,因為一是同為借代雙龍頭,二是最近的動作說來也差不多。

AAVE幾個月前上了V3版本,V3最大的改動就是引入了Portal,支持用戶資產通過不同網絡在Aave V3市場之間無縫移動——說白了就是跨鏈。用戶可以在eth抵押,Polygon上借代,最后在Arbitrum上還款……

另一個功能則是借代隔離池,針對非主流抵押資產的風險隔離,基本算是2021-2022年的借代項目標配了。

加上前幾天Aave 向社區發布引入穩定幣 GHO 的征求意見(ARC)提案,提案通過后,第一個促進者為 Aave 協議。與 Aave 上其他資產一樣,Aave 與 GHO 集成后也將部署 GHO aToken 和 GHO 債務代幣。這意味著他們將為借入 GHO 支付較低的利率,也因此會激勵更多的 Aave 去質押從而保護 Aave 協議。

Compound則是前幾天發布Compound III的多鏈借代協議代碼, 有會看代碼的大神表示目前只看到與V2 版本的一個明顯不同,即V3 只允許借用一種基本資產(盲猜可能是 USDC),通過簡化可借資產,在不同的鏈上匯總 USDC 的供應來提高上限效率(有點像基于LayerZero的Stargate技術實現),但這么做也無疑會在抵押品效率上做出很大的犧牲。

具體肯定還是得等過幾個月上線了再看。

Curve + SNX

Curve在去年年末時風光無限,Curve War成了Defi圈內許多人津津樂道的“流行詞”。而隨著Luna的崩盤,Curve War又幾乎成了一個“偽名詞”。

當最大的算穩倒下時,人們對于算穩這個賽道的信心也喪失殆盡,而沒有算穩,理論上也就沒有什么Curve War可以打。

難不成Curve以后只能靠傳統的(USDT,USDC,DAI)3池與類似stETH-ETH這種同質化代幣賺點手續費?

好在Curve的“好兄弟” - SNX最近出了一個大動作:

SNX去年聯合Curve搞了一個原子交換,利用其自身的合成資產在大額交易BTC,ETH時可以提供比Uniswap等其他DEX更小的滑點,是個非常不錯的技術實現。

然而超長的交易時間,對于資產格式的嚴格要求讓其體驗很差,也很難與其他項目形成“積木組合”。

而最近的一次提案,在修改了預言機與資產格式的要求之后,SNX的原子交換體驗大大提升,也被1inch直接集成了進去,于是乎部分大額的BTC與ETH買賣,1inch可以直接走SNX+Curve這條路了,與Uniswap V3形成了主流資產的直接性競爭。

從消費者角度來講,有競爭當然是好事兒,尤其是這種帶技術創新型的“良性競爭”。

從圈子角度來講,只能說Defi圈更卷了,對于Uniswap的LP來講更是如此。熊市本來就不好熬,都指望著收點手續費戶口,現在手續費這塊還被Curve+SNX挖去一大塊墻角,難啊……

小結

2020年“DeFi之夏”,是DeFi迅猛發展的一年。如今DeFi潮起又潮落,讓我們對其短期的高估落空了,但這些龍頭和大藍籌們依然顯露出長期的價值所在,加密技術未來路慢慢,我們拭目以待。

TL;DR 1,StarkWare很早就確定了以技術為核心的商業模式,StarkEx是其主要盈利來源2,StarkNet生態還在發展初期,原生和創新項目多,技術進展是主要瓶頸3.

1900/1/1 0:00:00大多數應用都會被布署在rollup上,他們把Celestia用作共識層和數據可用層。作為首個為增加交易容量而提出的二層解決方案,rollup將是大多數區塊鏈應用的家園,無論它們用Celestia.

1900/1/1 0:00:00摘? ? 要 新加坡就像一個踩中了風口的創業公司,但有多少人真的能夠從投資新加坡中獲益,有待觀察文:劉以秦 顧翎羽 陳伊凡從地圖上看,東南亞島國新加坡像一顆鉆石.

1900/1/1 0:00:00Messari 不久前發布了 2022 年的加密報告,該報告以 165 頁的篇幅涵蓋了加密貨幣領域的主要趨勢、預測和未來。我已經完整閱讀了所有內容,以下是 2022 年十大加密貨幣敘事的重點.

1900/1/1 0:00:00Framework 曾經在宣傳內容寫道:與硅谷的傳統風險投資公司不同,如果人們與加密貨幣打過交道,那就很可能與我們打過交道.

1900/1/1 0:00:00據《華爾街日報》報道,經過數周的猜測和謠言,加密借貸平臺Celsius的代理律師已正式通知監管機構,該公司正在申請破產保護.

1900/1/1 0:00:00