BTC/HKD-1.91%

BTC/HKD-1.91% ETH/HKD-3.66%

ETH/HKD-3.66% LTC/HKD-2.49%

LTC/HKD-2.49% ADA/HKD-5.13%

ADA/HKD-5.13% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-4.36%

XRP/HKD-4.36%June 2022, Simon

Data Source: Footprint Analytics Stablecoins After the UST Event Dashboard

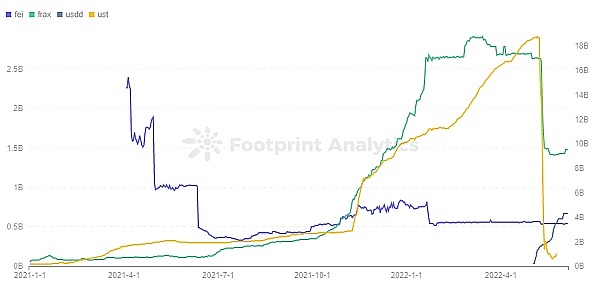

曾經一度被看好的穩定幣 UST 從 5 月 9 日開始暴跌讓整個穩定幣市場都發生震動。人們本以為 UST 終于找到了一條算法穩定幣的出路,最終也近乎一夜歸零。

UST 的失敗原因主要來自于市場突然出現的大規模拋售,UST 脫鉤后導致 LUNA 過量被 Mint,迅速膨脹貶值的 LUNA 不足以將 UST 重新掛鉤至 1 美元。UST 和 LUNA 相繼跌至近乎零,兩者在設計時本想互相依托,最終卻變成了互相拖累。

UST 的市值本已超越 BUSD 成為繼 USDT、USDC 后的第三大穩定幣,第一大算法穩定幣,但崩盤也不過一瞬間。穩定幣不再穩定,信任危機才是殺死項目的元兇。

但危機到來的同時往往也伴隨著機遇,穩定幣市場的格局又將有怎么的變化?

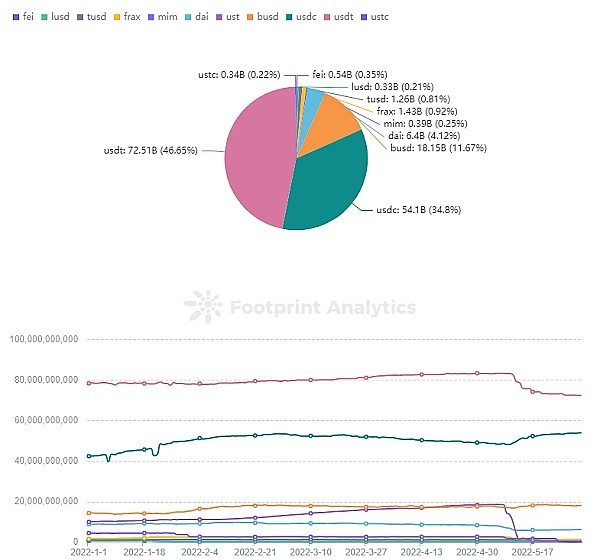

法幣穩定幣以 USDT 和 USDC 為首,兩者幾乎占據穩定幣市場 80% 的市值。雖然以法幣質押有悖于去中心化,在透明度與合規性方面也存在較多問題,但在高風險的加密貨幣世界中對穩定幣的避險需求十分旺盛。

Signature數字資產前負責人及團隊加入Fortress Trust:金色財經報道,Signature Bank數字資產前負責人Joseph Seibert和他的Signet支付團隊的四名成員加入了Fortress Trust,這是一家總部位于內華達州的特許信托公司,專注于加密貨幣和Web3。

Signature Bank于2023年3月關閉,原因是儲戶在硅谷銀行(SVB)倒閉后提取了大量資金。由Seibert監督的流行的Signet實時支付平臺于2019年初推出,隨后于2020年與數字資產托管人Fireblocks集成。[2023/4/26 14:26:35]

USDT 在這次危機之前就負面消息不斷,如信息不透明、多次因撒謊被美國監管機構處罰。UST 的問題讓 USDT 曾經的負面新聞再次被人們想起,反映在 USDT 的市值下降了 100 多億美元,截止到 6 月 5 日下降到 725 億美元。

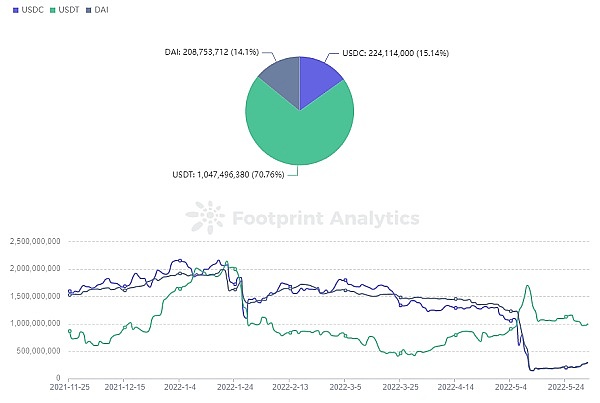

USDT 用戶的出逃還反映在 Curve 的 3pool 中。根據 Footprint Analytics 的數據顯示,USDT 此前在池子中大部分時間都保持在 20% 到 30% 的占比,UST 事件后池子中 USDT 的占比迅速上升,最高時達到 83%。這顯示了用戶因擔心 USDT 的安全性,瘋狂將手中的 USDT 拋售換成了 DAI 和 USDC。

穩定幣USDX脫錨,其部分抵押品為UST:5月13日消息,Kava Network的原生去中心化穩定幣USDX脫錨,周三曾跌至0.55美元,目前約0.65美元。據CoinGecko數據,USDX市值超過1.15億美元。Kava Network表示,脫錨的原因可能是USDX的部分抵押品為UST,其它資產包括Kava、Cosmos、WBTC和ETH等。(TheBlock)[2022/5/14 3:15:04]

Footprint Analytics - Curve 3pool in Ethereum

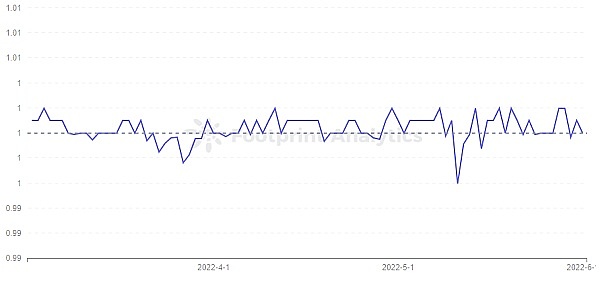

USDT 的價格大部分時間都略高于 1 美元,此次事件也讓 USDT 的價格達到近三個月的低點。不過 Tether 的首席技術官 Paolo Ardoino 表示已從穩定幣中撤出了 70 億美元使其重新與美元掛鉤,并稱如果市場需要還可以繼續。

Footprint Analytics - USDT Price Trend

JustLend正式上線USDD存款挖礦:據官方最新消息,JustLend已正式上線USDD存款挖礦。

JustLend是波場TRON網絡首個官方借貸平臺,用于建立基于波場TRON資產的供求變化,以算法計算得出利率的資金池。USDD(Decentralized USD)是波場聯合儲備與區塊鏈主流機構發起的去中心化算法穩定幣。USDD運行在波場網絡上,并通過BTTC跨鏈協議接入以太坊與幣安鏈,將接入更多區塊鏈。USDD借助TRX實現與美元(USD)掛鉤并保持其價格穩定,以確保用戶能夠使用一個穩定的、 去中心化的、保障金融自由的數字美元體系。[2022/5/12 3:11:23]

此舉動使部分用戶重拾信心,在 Curve 3Pool 中的比例也略有下降,截止到 6 月 5 日為 61%。USDT 在市值上有所下降,但整體比例變化并不大,仍在 46% 左右。UST 由原來占比 10% 迅速崩盤到不足 1%,那 UST 丟掉的份額去了哪呢?

根據 Footprint Analytics 的數據可以看到,USDC 是本次事件的最大受益者。USDC 的市值由原本的 483 億美元上升至? 541 億美元,市場份額也由 27% 上升至 34%。一直排名第二的 USDC 似乎迎來了新的機遇。

JustWrapper已經登陸TronLink:據最新消息,JustWrapper去中心化匿名交易網絡已經登陸TronLink。據悉,JustWrapper是具備安全,隱私和不可追蹤等特性的加密資產匿名平臺。通過使用密碼學與波場TRON網絡上基于zk-SNARK零知識證明的匿名協議JustWrapper確保了所有交易保持 100% 的不可關聯和不可追溯性。TronLink波寶錢包是一款安全、全面、專業的波場錢包,也是目前波場TRON生態中用戶量最大的去中心化錢包,其產品已經累計為超過40萬的波場用戶提供服務。[2020/9/27]

Footprint Analytics - Market Cap of Stablecoin

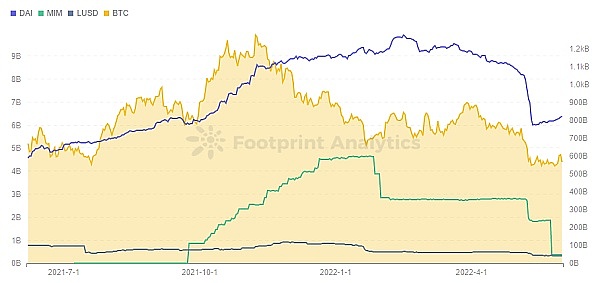

超額抵押穩定幣在本次事件中也受到不少影響,DAI 和 MIM 的市值都下跌了 20 億美元,MIM 的市值已跌至與 LUSD 差不多。但此下跌趨勢早在 UST 暴跌前的 5 月 6 日就已經開始了。

加密貨幣托管公司First Digital Trust已籌集300萬美元新資金:金色財經報道,從香港金融托管商Legacy Trust分離出來的加密貨幣托管公司First Digital Trust已從Telegram的投資者Nogle Capital處籌集了300萬美元的新資金。First Digital Trust計劃利用這些資金在5月啟動“快速結算和清算網絡”。[2020/3/9]

Footprint Analytics - Overcollateralized Stablecoin vs BTC Market Cap

由于 DAI 多由 BTC、ETH 等資產抵押生產,MIM 以生息資產抵。而大多數加密貨幣的價格都與 BTC 有著正相關關系,當大部分加密貨幣價格迅速下跌時,它們作為抵押品生成的超額抵押穩定幣也會受到牽連。

牽動著加密貨幣價格的 BTC 近期開始發生下跌又與美國市場有著相關。美聯儲為阻止通貨膨脹采取了加息的措施,從而引起了美股的下跌。從 Nasdaq 100 Index 中也能看到明顯的下跌趨勢。

在 Footprint Analytics 的數據可以體現出,在 2021 年 7 月之前 BTC 的價格與 Nasdaq 100 Index 的關系基本不相關,但之后兩者的相關性越來越強。整個加密貨幣的波動都受到美股的影響,曾經進入加密貨幣的用戶一部分是為了避險,但現在看來好像沒能實現這一目標。

Footprint Analytics - BTC Token Price vs Nasdaq 100

此次 UST 的暴跌無疑對超額抵押穩定幣又帶來了一個打擊,由于 Terra 創始人 Do Know 購買了大量 BTC 作為 UST 的保證金對市場造成進一步下行壓力,恐慌心理讓更多人拋售 BTC。Do Know 拯救 UST 的計劃未成功,還讓 BTC 的價格創下近 1 年最低,從而進一步影響超額抵押穩定幣的清算情況。

l

但 DAI 的鑄造除了通過 ETH、BTC 等抵押,還有大量通過 USDC、USDP 這類穩定幣發行的。因此 DAI 把影響控制在了有限的范圍內,近期還有上升趨勢。相比而言 MIM 的形勢不算太好,市值在 1 月跌去 20 億美元后,5 月又跌掉 20 億美元。

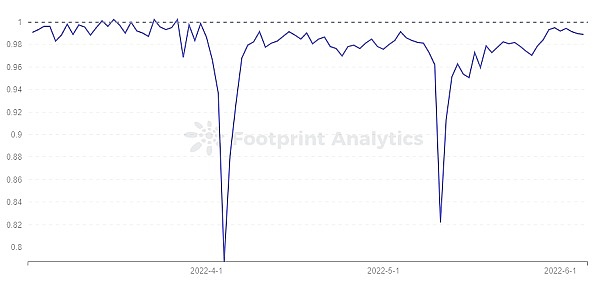

UST 的脫錨把人們對算法穩定幣剛建立的信心又粉碎掉了,與其有著相似機制在 Waves 公鏈上的 USDN 價格在 5 月 11 日也瞬間脫錨到 0.8 美元,隨后逐步拉回。但截止到 6 月 5 日,價格仍在 0.989 美元未完全錨定。從 Footprint Analytics 看到,USDN 也不是第一次發生如此嚴重的脫錨,它對美元的錨定一直都不穩定。

Footprint Analytics - USDN Price Trend

作為曾經市值與 UST 相當的 FRAX 也驟降了 10 億美元。由于 FRAX 的鑄造同時需要 USDC 和 FXS,USDC 作為抵押的部分,FXS 作為算法的部分,這讓 FTAX 與完全的算法穩定幣比相對更穩定。雖然 FXS 的價格也發生了下跌,但由于在整體占比不高,FRAX 在市值下跌到 14 億美元之后有所回升。

Footprint Analytics - Algorithmic Stablecoin Market Cap

FEI 允許用戶以 1 美元的資產鑄造穩定幣,目前抵押率在 168%,且協議中約 70% 的資產為 ETH。FEI 的市值并不大,只有 5 億美元,也未受到太大的影響。

讓人值得注意的是,在大部分穩定幣市值下跌的時候,USDD 卻在逆勢上漲。USDD 是由 Tron 發行的穩定幣,截止到 6 月 5 日以 6.7 億美元超越了 FEI 的市值,Tron 也因此上升為在以太坊、BSC 之后的第三大 TVL 的公鏈。

從 UST 曾經成功的案例能看到,用戶選擇穩定幣的依據一方面是看安全性,此外便是收益性。USDD 可以說是在 UST 上進行的優化,但 USDD 的發行、銷毀活動和一級市場的活動都由波場聯合儲備(TRON DAO Reserve)來管理,普通的用戶只能在二級市場交易 USDD。因此,USDD 的穩定主要與波場聯合儲備以及其批準的白名單相關,與算法并沒有太大關系。

這讓用戶對算法的信任程度轉移到了對波場聯合儲備的信任程度。同時 USDD 還有 30% 的剛性利率,如此高的收益對用戶有著極高的吸引力。

UST 事件讓我們看到了一個協議如何由頂峰跌入谷底,由一個巨鯨的拋售點燃了導火索,而最后受傷的都是散戶。穩定幣的市場也因此受到了不小的打擊,但市場的格局也因此發生了微妙的變化。

法幣穩定幣中 USDC 借此契機找到了新的增長動力,但是要徹底超越 USDT 似乎還缺少一個對它更致命的打擊。

超額抵押穩定幣的市場 DAI 依舊第一,與后來者的差距更加拉開。曾被看好的 MIM 已跌至與 LUSD 的市值差不多。

算法穩定幣中根據不同算法機制受到的影響各不相同,其中 USDD 的漲勢引人注目。但以智能合約代碼為 law 的區塊鏈世界,USDD 的機制似乎又讓權利集中到了波場聯合儲備。穩定性取決于少數人的決策還可以稱為算法穩定幣嗎?

本文來自 Footprint Analytics 社區貢獻

Footprint Community 是一個全球化的互助式數據社區,成員利用可視化的數據,共同創造有傳播力的見解。在 Footprint 社區里,你可以得到幫助,建立鏈接,交流關于 Web 3,元宇宙,GameFi 與 DeFi 等區塊鏈相關學習與研究。許多活躍的、多樣化的、高參與度的成員通過社區互相激勵和支持,一個世界性的用戶群被建立起來,以貢獻數據、分享見解和推動社區的發展。

以上內容僅為個人觀點,僅供參考、交流,不構成投資建議。如存在明顯的理解或數據錯誤,歡迎反饋。

Tags:USDUST穩定幣PRIusdk幣是什么意思TrustUSD香港穩定幣監管擬議方案出爐Princess Striker Gem

不可能三角對主權國家信用貨幣體系起到制約作用,并在實踐上不斷被證明。穩定幣也存在著不可能三角,并受其制約,因此在討論下一代穩定幣的設計之前,我們需要先了解不可能三角,并與穩定幣建立聯系,從而抓住.

1900/1/1 0:00:00本文作者 Mercury 目錄 為什么需要穩定幣 穩定幣的理論萌芽 穩定幣的實際定義 穩定幣4大主流類型、機制原理及潛在風險穩定幣未來可能發展方向的探討 導語 6月3日,據彭博社報道.

1900/1/1 0:00:00(本文為「公鏈P2E游戲」系列第1篇,感謝持續關注)盡管市場波動性巨大,Play-to-earn(P2E)游戲依然在蓬勃發展,跨多個區塊鏈、超過千款區塊鏈游戲已經形成玩家社區.

1900/1/1 0:00:00對于 “元宇宙” 的實際含義,目前很難正式達成一致的理解。該術語可以最好地描述為互聯網的發展愿景,其中多感官增強功能,例如虛擬現實 (VR) 耳機,使用戶能夠像數字化身一樣做工作、與朋友見面、購.

1900/1/1 0:00:00頭條 ▌韓國將20%的加密資產征稅推遲至2025年6月20日消息,韓國經濟和財政部稅收政策負責人Ko Kwang-hyo宣布,韓國將計劃2023對數字資產征收的加密稅再推遲兩年至2025年.

1900/1/1 0:00:00周五,以色列銀行表示CBDC或中央銀行數字貨幣將成為三大金融和貸款機構驗證新數字貨幣系統可行性的主要焦點.

1900/1/1 0:00:00