BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+1.21%

ETH/HKD+1.21% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+0.87%

ADA/HKD+0.87% SOL/HKD+1.82%

SOL/HKD+1.82% XRP/HKD+0.92%

XRP/HKD+0.92%當八音盒的音樂驟停,木馬停止了轉動,當流動性的節奏不能連續,金融市場則進入恐慌。近期,無論是Celisus引發的stETH流動性危機,還是交易所AEX因為資金期限錯配,短期流動性資金不足而暫停用戶提幣,都是市場流動性不足所帶來的負面影響。

在加密市場,流動性質押項目的本意是在幫助用戶獲得PoS收益的同時,能夠釋放質押資產的流動性。但是在bLUNA和stETH近期的極端行情中,流動性質押項目提供的流動性并沒能讓用戶及時退出,還造成了市場踩踏和恐慌。

當Terra的這一套機制崩潰時,bLUNA/LUNA的兌換比例約為0.7。bLUNA是通過Lido Finance質押LUNA后獲得的衍生品,退出需要21天的等待期,也可以通過Astroport或Terraswap兌換為LUNA。如果bLUNA在二級市場上的流動性足夠好或者質押平臺提供額外的退出通道,那么持有者bLUNA的用戶完全可以及時換成LUNA并出售,降低自己的損失。

以上只是一種極端情況,而現在stETH并沒有額外的風險,僅僅是流動性不足,也導致了部分用戶的恐慌,使stETH出現了5%以上的負溢價。流動性質押的退出條件、項目方的質押比例、流動性分布等條件都影響著用戶在退出時的體驗,具體到每條公鏈、每個項目,又不一樣。下文中,PANews將介紹主要公鏈上的流動性質押項目的相關情況,當你在選擇項目質押時一定要了解這些流動性的方案和潛在的風險。

某黑客正以被遺棄的Meme代幣為攻擊目標獲利:5月12日消息,Aurox首席執行官Giorgi Khazarade發現一名黑客一直在從廢棄的Meme代幣池中抽取剩余的流動性,在這些攻擊中幾乎沒有受害者。攻擊者使用DeFi協議Balancer的閃電貸借入大量資金。然后,他們重新定向這些資金以增加所選代幣池的數量。一旦資金池的容量增加,攻擊者就會從資金池中抽干剩余的流動性,并歸還從閃電貸中借來的代幣。Khazarade指出,在CATOSHI漏洞利用中(鏈上數據顯示為29天前),黑客通過閃貸借了大約1.84億美元的wETH,并使用這筆貸款中的大約100萬美元購買了CATS。根據該代幣經濟學,每當有人交易CATOSHI代幣時,代幣持有者將獲得3%的再分配獎勵。在購買了超過16.6萬枚CATS之后,攻擊者將代幣橋接到BNB鏈上,隨后以大約10 BNB的價格出售了代幣,總利潤為3000至4000美元,剩下的資金被用來償還他們的閃貸。[2023/5/12 14:59:19]

以太坊升級將由工作量證明(PoW)向權益證明(PoS)過渡。質押功能在2020年12月信標鏈上線時啟動,但質押的ETH需要在以太坊主網和信標鏈PoS系統“合并”完成后通過升級才能贖回。在以太坊基金會看來,贖回質押的ETH的優先級并不高。而合并的難度堪稱“為飛行中的飛機更換發動機”,因此贖回時間可能遭遇延期。

Coinbase資助原告就美財政部制裁Tornado Cash一事提交了簡易判決動議:金色財經報道,Coinbase首席法務官paulgrewal.eth發推表示,此前Coinbase宣布資助由六人對美國財政部制裁Tornado Cash的行為提起的訴訟,現在原告提交了一份簡易判決動議,要求法院重新開放TornadoCash。其主要論點包括:Tornado Cash不是外國國民或“人”,而是軟件;根據法律規定,政府只能制裁一個人的財產;制裁違反了第一修正案等。[2023/4/6 13:47:28]

若用戶自行建立節點質押,需要一定的技術、硬件支撐,質押數量必須是32 ETH的倍數,且遭到Slash懲罰的概率更大。基于種種限制,以Lido為主的流動性質押協議誕生,通過Lido質押的ETH流動性代幣為stETH,stETH采用Rebase的方式,每天調整余額以發放獎勵,始終保持ETH和stETH的內在價值相等。Lido的流動性質押服務在2020年12月推出后,又陸續擴展到Terra、Solana、Kusama、Polygon和Polkadot等鏈上。

根據6月15日Lido官網的數據,通過Lido質押的資金大約為43.9億美元,質押用戶數為13.3萬人。其中,以太坊上質押的資金為43.2億美元,占Lido總質押資金的98.3%。Lido收取質押獎勵的10%,其中5%分配給節點運營商,5%分配給Lido DAO國庫。

Web3電子郵件解決方案EtherMail獲得400萬美元的融資:金色財經報道,Web3 電子郵件解決方案 EtherMail 完成 400 萬美元 Pre-A 輪融資,本輪融資由 Draper Associates 領投,MS&AD Ventures 參投。該公司在一份新聞稿中表示,Tim Draper 還將加入這家初創公司的顧問委員會。這筆資金將用于推動招聘和市場擴張,它還致力于加快推出其單點登錄解決方案和廣告市場解決方案。[2023/3/8 12:50:10]

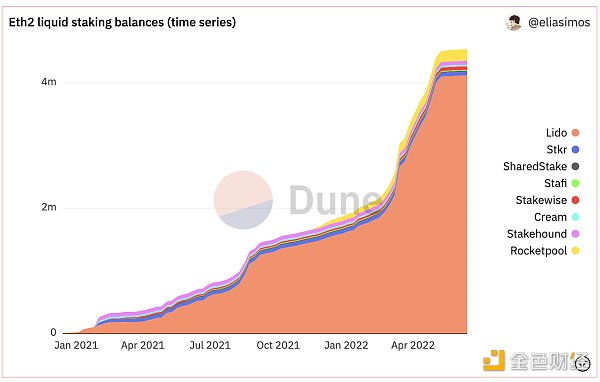

Lido中質押有422萬ETH,而以太坊上質押的ETH總量約為1288萬。根據Dune Analytics @eliasimos的統計,Lido約占整個Eth2流動性質押份額的90.8%。

Lido官網沒有為質押用戶提供額外的退出渠道,但是通過流動性挖礦的方式,激勵了stETH的流動性,并通過規模和品牌效應讓stETH在整個DeFi生態中廣泛應用。

截至6月15日下午,在市場下跌已經引發連環清算的情況下,以太坊上主要的借貸協議Aave V2中,stETH的存款約為13.3億美元,占以太坊上Aave V2總存款的21.5%;Curve中ETH/stETH的流動性共6.09億美元,其中stETH占比80.38%,ETH占比19.62%。在Celsius引發的恐慌之下,Curve池流動性已經偏離平衡,但依然有超過1億美元的ETH。在原來Terra鏈上的Anchor中,由Lido質押產生的bETH也可以作為抵押品。

歐洲央行管委霍爾茨曼:對10月份來說,加息75個基點是“不錯的數字”:9月28日消息,歐洲央行管委霍爾茨曼表示,下周歐洲央行官員將在塞浦路斯討論量化緊縮問題。10月歐洲央行或加息75個基點,且不認為利率會在2023年下調。(金十)[2022/9/28 22:37:28]

本次stETH的脫錨只是單純的流動性問題,只要質押ETH的需求還在,stETH就有購買需求。若出現較大折扣,對于ETH的長期持有者而言則是買入機會。

Solana將歷史證明(PoH)和權益證明相結合,用戶可以質押SOL成為驗證者,也可以通過“委托質押”,將SOL委托給Solana鏈上的驗證者。如果通過官方渠道質押,質押后需等待1~3天才能開始接收獎勵,取消質押后也需要等待1~3天才能贖回SOL代幣。

Marinade是Solana上最大的流動性質押協議,用戶通過Marinade質押后會獲得mSOL代幣。mSOL是一種增值代幣,SOL與mSOL的兌換比例將根據積累的獎勵調整。

Marinade預留有一部分流動的SOL,以幫助用戶立即取消質押。預留的SOL流動性目標設定為10萬SOL,立即贖回的費用為0.3%~3%,這取決于實際的流動性,流動性越少,立即贖回的費用越高。用戶也可以選擇“延遲取消質押”將mSOL贖回為SOL,而無需支付任何費用。Marinade收取質押獎勵的2%。

韓國關鍵存儲芯片出口大減 顯示全球需求降溫:9月16日消息,韓國最賺錢存儲芯片的出口創下2019年以來最大降幅,表明需求下滑加劇。韓國通商部周五發布的數據顯示,8月份動態隨機存取存儲器(DRAM)出貨同比下降24.7%,前一個月為下降7%。DRAM占到韓國存儲芯片出口的近一半。(財聯社)[2022/9/16 7:00:55]

目前mSOL的流通量為606萬SOL,在Solana生態的主要DeFi協議中得到應用,如DEX中的Saber、Orca等,也可以在借貸協議Solend中作為抵押品。Solend是mSOL的主要去處,其中的mSOL存款為123.7萬mSOL,折合約4421萬美元。在DEX中,Saber的流動性較好,mSOL/SOL交易對的流動性為528萬美元,但相對于mSOL的總量而言并不高,此外還有部分流動性分布于Orca、Raydium、Crema等DEX中。

波卡中的流動性解決方案眾多,包括Acala、Bifrost、Parallel、Lido等均提供了DOT的流動性質押服務。

以首個拍下波卡平行鏈插槽的Acala為例,其中就包括兩種流動性質押衍生品,LDOT和lcDOT。lcDOT(Liquid Crowdloan DOT)用于釋放參與眾貸的DOT流動性。由于波卡平行鏈需要通過用戶和項目方質押DOT,拍得插槽才能共享波卡的安全性,這部分鎖定的DOT將不再獲得額外的通脹獎勵。平行鏈項目方通常會以自身的代幣激勵參與眾貸的用戶,鎖定的DOT時間也較長,目前lcDOT與DOT的兌換比例約為0.66。

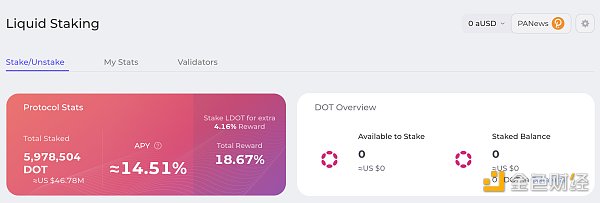

LDOT是Acala的Homa協議提供的一種更為通用的流動性質押衍生品。若通過官方渠道將DOT委托給其它節點,贖回時需要約28天的等待期,LDOT則提供了一種可以立即贖回的機會。

一開始LDOT與DOT的兌換比例為0.1,隨著時間的增加,兌換比例會上升。目前質押了約598萬DOT,折合約4916萬美元。LDOT可以立即贖回為DOT,官網稱優先從質押請求隊列中贖回,然后依靠Acalaswap的流動性,但是質押請求隊列的流動性未知。用戶也可以選擇正常的取消質押途徑,等待28天。目前,LDOT的APY約為14.51%,若質押LDOT還可以獲得額外4.11%的APY。

在Acala的Swap中,LDOT/DOT交易對包含2.09萬DOT與39.6萬LDOT,折合約34.6萬美元。LDOT也可在Acala中用于流動性挖礦,aUSD/LDOT的APY為22.01%,目前該交易對的流動性約為118萬美元。

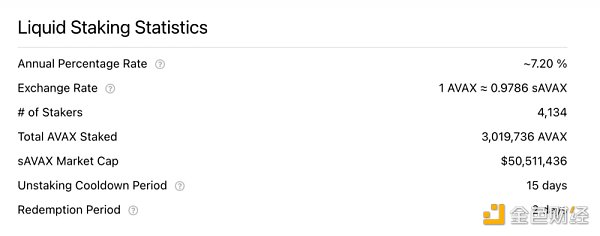

BENQI原本是Avalanche上最大的借貸協議,但后來面臨Aave和Trader Joe的競爭,如今Avalanche上Aave V3的規模已經遠超BENQI。而BENQI也推出了流動性質押服務,其質押衍生品為sAVAX。

通常情況下,Avalanche上的質押發生在P鏈上,這是Avalanche的元數據區塊鏈;而我們常用的智能合約鏈為C鏈,兼容以太坊虛擬機。BENQI Liquid Staking(BLS)允許用戶直接在C鏈上質押AVAX,并從P鏈獲得驗證獎勵,無需在P鏈上鎖定AVAX。

目前,通過BLS質押有大約302萬AVAX,折合約5343萬美元。BLS并不提供額外的贖回渠道,需要等待15天的冷卻期,或者從DEX中交易。BLS提供的質押APY約為7.2%,獎勵積累到sAVAX中,sAVAX與AVAX的兌換比例不斷升高,協議收取驗證者獎勵的10%。

sAVAX的最大用途是在BENQI中作為抵押品,目前BENQI中有100萬sAVAX存款;Plytypus中AVAX/sAVAX交易對包含46.7萬AVAX和76.3萬sAVAX,一共折合約2200萬美元,為sAVAX提供主要的流動性。此外,sAVAX也可以在Yeti Finance中作為借貸YUSD的抵押品,DEX Trader Joe中sAVAX/AVAX交易對的流動性為621萬美元。而Avalanche上TVL最大的Aave V3并不支持sAVAX,可能是考慮到安全問題,也可能因為BENQI和Aave為競品關系。

借貸協議是流動性質押衍生品的主要用途,如stETH、mSOL、sAVAX都主要在借貸協議中作為抵押品。

部分項目預留有一小部分代幣,作為用戶立即退出時的流動性,如Solana上的Marinade,雖然這會導致整體收益略微降低,但也為用戶的退出路徑增加了一條保障。

整體上,流動性質押衍生品在DEX中的流動性并不好,部分公鏈缺乏Stableswap,交易滑點高,相對而言sAVAX的流動性更好。

1.DeFi代幣總市值:402.09億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:17.

1900/1/1 0:00:001.DeFi代幣總市值:394.01億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:41.

1900/1/1 0:00:00游戲公會,是使眾多游戲玩家聚集在一起的地方。在《魔獸世界》(WoW)中,公會的形成是為了讓人們可以有組織地合作,對 Boss 進行 10、25 甚至 40 人的突襲.

1900/1/1 0:00:00流動性的本質是價值交換。近年來,以太坊的市場占有率逐漸下降,越來越多的公鏈被廣泛地使用。當一個新的公鏈 / L2 生態形成的時候,用戶產生了將資產從原來的生態遷移到新的生態,以及跨鏈信息傳遞的需.

1900/1/1 0:00:00近日,據公開訴訟文件顯示,Binance.US 遭集體訴訟,被指控在 Terra 事件中誤導投資者.

1900/1/1 0:00:00作者:Ivans 編者按:GBTC的套利玩法已不適用,即使BTC再度走牛,GBTC也難以回到從前的巔峰.

1900/1/1 0:00:00