BTC/HKD+0.78%

BTC/HKD+0.78% ETH/HKD+1.14%

ETH/HKD+1.14% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD-0.36%

ADA/HKD-0.36% SOL/HKD+1.82%

SOL/HKD+1.82% XRP/HKD+0.31%

XRP/HKD+0.31%有的抵押借貸清算失能,有的信用貸兌付困難。

近期,比特幣、以太坊價格持續下跌,紛紛創下過去一年價格新低。整個加密市場受到波及,DeFi 也難以獨善其身。數據顯示,鏈上鎖倉總量從 5 月初的 1635 億美元下腰斬至目前的 818 億美元。

今天,Odaily星球日報將從去中心化借貸以及去中心化交易兩個細分賽道,分析主要項目在極端行情下的表現。總體而言,MakerDAO、Aave、Compound 等龍頭項目從容不迫、按章辦事,無論是治理還是清算都井井有條;Solend 、Maple 等新興項目狀況頻出、問題不斷,暴露了自身短板,也揭露了所處領域的頑疾。我們也希望,這些經驗和教訓能給 DeFi 從業者提供參考,推動 DeFi 進步。

DeFi借貸,清算失能

行情下行,DeFi 借貸首當其中,面臨清算。一些 DeFi 協議,也在近期清算中卻暴露出幾個不容忽視的問題,值得重點關注:

一是預言機故障,導致清算未能正常進行。清算等流程均依賴于鏈上預言機進行準確報價。在 5 月 12 日 LUNA 暴跌中,Chainlink 由于故障暫停了 LUNA 價格更新,導致借貸協議 Venus 未能及時反應清算,損失超過 1400 萬美元。

Crypto.com Capital擬在本輪熊市中投資200-300個項目:9月28日消息,加密貨幣交易所Crypto.com首席執行官Kris Marszalek在推特上表示,Crypto.com Capital將在本輪熊市中投資200-300個項目,5億美元的基金中還有大量的資金可用。

據Crypto.com Capital官方博客介紹,Crypto.com Capital基金于2021年3月推出,2022年1月規模達到5億美元,現已完成了60多宗交易,專注于早期代幣和股權投資。[2022/9/28 5:57:48]

無獨有偶,半個月后,同樣的預言機報價漏洞再次出現。5 月 30 日,Terra 新鏈上線,Terra 鏈上最大的借貸協議 Anchor 上預言機,誤將 LUNC(Luna Classic)的價格錯報為 5 美元(注:LUNC 價格為 0.00001 美元,新幣 LUNA 為 5 美元);該平臺用戶利用報價漏洞,成功套利,好在團隊及時反應,最終只損失了 80 萬美元。

不管怎樣,血淋淋的教訓也給 DeFi 協議們提了個醒:選擇多個預言機作為報價源,更能有效避免單點故障。

二是清算程序自身設計存在缺陷,未能及時響應。同樣是在 Terra 崩盤期,算法穩定幣 MIM 發行方(Abracadabra)也產生了 1200 萬美元的壞賬,主要原因是 MIM 穩定幣背后的質押資產之一 UST 脫錨,而 Abracadabra 清算程序未及時啟動,清算速度不足。

分析 | 5年走勢規律預示BTC本輪大調整目標可能在這里:下圖為BTC周線2014-2019年5年的長期歷史走勢,分析師K神表示,整體結構運行在一個大的上漲通道區間內,我們將2013年大牛市頂點與筑底的2015年高點連線,形態上構筑一個大的周線級別上升三角,同樣將17年牛市頂點與19年當前頂點13800美元連線,目前周線同樣處于一個上升三角形態區間內,前一次周線RSI在此期間走出一個大圓弧和一個小圓弧形態,這一次大圓弧形態已形成,當前RSI很有可能在走一個小圓弧底,并且價格在上摸下降趨勢線至目前,仍處于大三角末端持續盤整。

近期的一波大力下殺,走勢并未破位長期趨勢線,這與BTC15年末期與16年初的大三角比較相似,前者以弱勢震蕩方式突破下降趨勢線,便再度迎來了周線級別主升浪,而且拉升最高點超過15年的頂點,從觸碰到突破歷經近3個月時間的盤整。

再看目前,價格依舊處于三角末端收斂,下方MA50周均線支撐區間6800-7000美元之間,強支撐長期趨勢線6500美元附近,按照以往周期,后面一段時間BTC將繼續處于大區間寬幅震蕩,待充分洗盤構籌碼充分換手后,在產量減半利好推動下,有望突破下降趨勢線,再度迎來周線級別主升浪。

近期價格的再次跳水,主要還是與市場多空比一直高居不下有關,當前市場還是存量博弈的狀態,市場多單還是太多了,那么主力資金往往會在現貨市場砸盤來賺取更多利潤,這與19年上半年市場上空單一直多于多單相似,BTC站上5000美元開始,便迎來了持續拉升爆空行情,造就了今年的小牛行情,預計后面主力將繼續通過急砸或者橫盤震蕩的方式,不斷消磨市場的做多信心和資金能量,為主力資金緩慢吸收籌碼提供機會,完成市場的筑底過程。[2019/10/25]

清算程序,是 DeFi 借貸協議前期需要設計的重要內容。比如,清算時,選擇將抵押品進行場外競拍處理,還是在直接拋向市場?如果選擇市場,應該選擇 DEX 還是 CEX,選擇哪一個或哪幾個平臺?

分析 | 本輪BTC大跌中 大部分賣方的持倉時間不超過30天:鏈上市場信息分析公司Glassnode稱,在本周的比特幣大跌中,大部分賣方的持倉時間不超過30天。拋售并非來自長期持有者,而是短期持有者。(ZyCrypto)[2019/9/28]

舉個例子,比如 MakerDAO 早期會將一些被清算資產以折扣價進行競拍處理,而目前絕大多數 DeFi 借貸協議選擇直接通過 DEX 清算。回看總結發現,Abracadabra 在最開始并未做好預設方案,因為其沒有料想到 UST 大幅脫錨的可能性。

三是抵押品流動性差、波動性大,更容易加劇壞賬。當然,需要注意的是,清算速度不僅與產品本身設計有關,也許抵押品的“質量”直接掛鉤。比如一些山寨幣的波動性大,動輒跌幅 20%,且流動性并不好,在市場單邊下行的行情中,其清算難度更大;即便是以太坊的生息資產(stETH),前段時間也面臨擠兌,導致嚴重折價,目前 Curve 上 stETH 與 ETH 兌換比例目前為 1:0.9368。

實際上,各大 DeFi 借貸龍頭項目已經制定了一套嚴格的抵押品篩選標準。以 Compound 為例,其共計接受 20 種抵押品,其中 7 個是穩定幣,抵押品鎖倉量排名前五(USDC、ETH、WBTC、DAI、USDT)中有三個是穩定幣,這些代幣無論是流動性還是穩定性都久經考驗,風險可控。

聲音 | 分析師:比特幣本輪周期短期底部為9080美元,將在2020年底觸及2萬美元:加密對沖基金Adaptive Capital首席信息官Murad Mahmudov發推表示,9080美元是底部,再橫向盤整一個月,我們就會繼續穩步上漲。在他看來,比特幣最有可能在接下來的一輪橫向走勢中測試9750美元——這是整個周期的0.618斐波那契回調線,然后“繼續穩步上漲”,在2020年底左右觸及2萬美元的歷史高點。 Mahmudov此前注意到,隨著BTC進入楔形,Fishnet指標正在收緊。這種模式上一次出現是在2012年和2015/2016年,當時比特幣正走出熊市。歷史重演將會看到在未來兩個月比特幣爆發,然后開始走高。(Ethereum World News)[2019/8/25]

即便有一定的準備和預案,也并不意味著借貸協議能減少或者避免清算。清算本是 DeFi 借貸的常規操作,龍頭項目也不例外。

在過去一周的下跌中,MakerDAO 金庫就清算了近 10 萬枚 ETH;歐科云鏈鏈上大師數據顯示,過去一周,鏈上清算資產達到 3.98 億美元,其中 Aave 清算約 1.6 億美元,占比 40%。

「信用貸」兌付困難,即將面臨危機?

目前 DeFi 借貸中最主要的形式是超額抵押,即借款人想要獲得 100 美元的 DAI,需要投入 150 美元(例)的 ETH 或者其他加密貨幣作為抵押品,但也有一些產品在嘗試進行不足額抵押貸款以提升資金效率,即所謂的「信用貸」或「信用結合抵押」。

聲音 | 分析師Alex Kruger:本輪比特幣牛市由機構投資者推動:分析師Alex Kruger 6月17日發推稱,摩根大通(JP Morgan)分析師已經承認,近兩個月來一個相對明顯的事實:本輪比特幣牛市的背后主要是機構投資者,而不是像2017年比特幣熱潮期間那樣的散戶投資者。[2019/6/17]

與 AAVE 的「閃電貸」不同,TrueFi、Maple 等平臺的無抵押信用借貸采取審核制,只為通過審查的借款人開放貸款申請,并且基本都是服務機構用戶。例如,TrueFi 今年 3 月為 Alameda Research 推出首個單一借款人池,為其提供高達 7.5 億美元的營運資金;4 月為 Blockchain.com 推出單一借款人池,提供高達 1 億美元流動性。

但在近日,信用貸短期兌付困難。6 月 21 日,Maple 發布公告稱,本周資金池可能出現流動性問題,放貸用戶(Lenders)可能無法提款,必須等待借款用戶(Borrowers)未來幾周還款到賬才能提現。

一時之間,流言四起,市場觀點認為 Maple 可能受 Celsius 和三箭資本牽連,導致資金鏈斷裂。對此,官方回應稱,Celsius 和三箭資本從未通過 Maple 借款。不過該平臺承認,Babel Finance 在該平臺上加拿大對沖基金 Orthogonal Trading 的 USDC 池種有 1000 萬 USDC 的借貸頭寸;自 Babel 停止提款后,Orthogonal 一直與 Babel 管理層保持聯系,并專注于保護貸方的利益。

除?Maple,另外一家平臺?TrueFi?的客戶中,確實有三箭資本。數據顯示,今年?5?月?21?日,三箭從?TrueFi?貸款?200?萬美元,預計?8?月還款。但考慮到目前三箭面臨的困局,這筆借貸最終有可能成為壞賬。

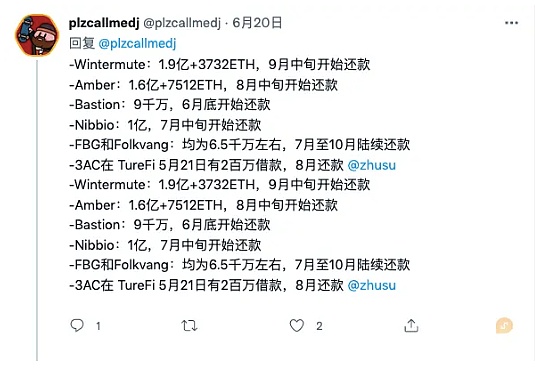

另外,根據 Twitter 用戶 @plzcallmedj 統計,Alameda、Wintermute、Amber、Nibbio、FBG 和 Folkvang 等機構還款時間將集中在 7、8 月份。“個人認為風險很大,這些對外宣傳幾億/幾十億的公司,都在借千萬或上億級別接近 10% 年化的短期貸款,而與之相比抵押借貸只需要 2%-3% 的利率,說明這些機構大部分手頭很緊。并且 TrueFi 出了 3AC 的壞賬,注定會暴雷,只是時間問題。”

隨著三箭事件發酵,更多機構站出來發聲,試圖撇清關系。去中心化借貸平臺 Clearpool 移除了三箭旗下 TPS Capital 借款人池,并聲稱沒有資金損失;加密借貸平臺 Nexo 發推表示,兩年前拒絕了三箭資本的無抵押信貸請求,對三箭資本的敞口為零。

這種主要服務機構的「信用貸」,在一定程度上避免了壞賬的產生,補足了 DeFi 借貸市場的短板。但隨著行情下行,DeFi 市場清杠桿,機構用戶陸續被清算,其還款能力備受質疑,最終可能導致協議資金流動性枯竭,連環踩踏。總體而言,在信用體系不完備的條件下,「信用貸」相對超前,還沒有準備好面相市場大規模推廣。

DEX:價格脫錨,取消無常損失保護

在過去一段時間,去中心化交易所的流動性問題也備受關注。

首先是 Uniswap,作為目前最大的 DEX,其累計交易量早已突破 1 萬億美元( 5 月 24 日),但依然面臨短時流動性不足的問題。6 月 13 日,隨著 MakerDAO 清算 ETH,大量 ETH 流向 Uniswap,導致價格一度閃崩至 1000 美元以下,彼時公允價為 1350 美元,滑點高達 25%。

所幸,Uniswap 上 ETH 價格很快便修復,重新回到公允價。但如果我們觀察其他生態協議,會發現一個隱藏的問題:生態中最大的 DEX 的 TVL 遠遠低于最大的借貸協議 TVL。特別是 Solana 生態,其最大的借貸協議中 Solend TVL 一度是 Serum 的 2 倍以上。當行情下行,Solend 在 Serum 等 DEX 中清算 SOL 抵押品時,可能會直接抽干鏈上流動性,導致 SOL 價格被大幅打壓,進而引發其他賬戶清算,這也是近期 Solend 提出接管提案的核心原因。

此外,隨著行情下行,DEX 中無常損失也隨著擴大,LP 賺取的手續費可能根本彌補不了損失,進一步降低流動性提供的積極性。

關于無常損失,此前?Bancor?曾在 V3 中推出特色功能「無常損失保護」機制(https://www.odaily.news/post/5174503),滿足上述條件的流動性提供者即可在撤出流動性時同時獲得 Bancor 的 100% 的無常損失保險,而近期 Bancor 卻暫停了該機制。根本原因還是市場下行,如果 LP 此時提現 Bancor 將需要支付天價保險費, 并且也會導致 Bancor 流動性降低,這是其不愿意看到的。

“在此期間執行的提現將不符合無常損失保護的條件,留在協議中的用戶將繼續獲得收益,并有權在無常損失保護重新激活時獲得其完全受保護的價值。”Bancor 方面表示。

總結

每次極端行情,都是對 DeFi 協議的一次大考。

總體而言,成熟的龍頭項目們在本輪壓力測試下,都能交出滿意答卷,而新項目或多或少暴露出一些問題,這將是其走向成熟的必經之路。當年,MakerDAO 也曾在「312」崩盤期間產生了 400 萬美元的壞賬,但最終還是走出失敗的陰影,成長為如今的「DeFi 央行」。

在極端行情的考驗下,去中心化治理也成為熱門議題,我們看到了關于「程序正義」與「結果正義」的討論。這方面,DeFi?協議龍頭們已給出了答案:既然崇尚「Code?is?Law」,那就按章辦事,該清算就清算;一切治理按流程進行,即便事態緊急,也留出足夠的時間進行投票表決。

作者:秦曉峰

熊市是流動性樂章的休止符。著名投資者 Charlie Munger 曾經說過一句話:“有三種方式可以讓一個聰明的人破產:酒(Liquor)、女士(Ladies)和杠桿(Leverage).

1900/1/1 0:00:00我們中的很多人應該都還記得,當初那些加密錢包沒有太多選擇的日子。現在,我們有了很多選擇!以下是Bankless的職業作家和Metaversal的創建者——William M. Peaster對基.

1900/1/1 0:00:00如果我們想在去中心化互聯網更進一步,最終將需要這三大支柱:共識、存儲以及計算。如果人類成功將這三個領域去中心化,我們將踏向互聯網的下一階段征程: Web3.

1900/1/1 0:00:00文:WILLIAM SUBERG?由于宏觀因素的觸發,交易員們準備迎接7月的焰火,而比特幣價格走勢有望以低于200周移動平均線的歷史性月收盤價收盤.

1900/1/1 0:00:00近幾個月來元宇宙概念的爆火,與近幾年來數字孿生的大熱,兩種現象之間有哪些異同?元宇宙究竟是概念炒作的科幻噱頭、資本割韭菜的利器,還是代表了互聯網的未來.

1900/1/1 0:00:00如果你關注過信息安全相關的新聞,一定對0 day這個名詞不陌生。它指的是軟件(或系統)中的安全漏洞,這些漏洞已經被人發現,但并未被軟件的提供商所知曉.

1900/1/1 0:00:00