BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD+0.98%

ADA/HKD+0.98% SOL/HKD+0.26%

SOL/HKD+0.26% XRP/HKD+0.39%

XRP/HKD+0.39%原文:Chainalysis

去中心化自治組織 (DAO) 是 Web3 的主要內容。基于互聯網和區塊鏈的 DAO 旨在為企業、項目和社區提供一種新的、民主化的管理結構,其中任何成員都可以通過購買項目來對組織決策進行投票。

概括地說,這就是 DAO 的工作方式:

DAO 創始人創建了一種新的加密貨幣,稱為治理代幣;

他們將這些代幣分發給用戶、支持者和其他利益相關者;

每個代幣對應于組織內的一定數量的投票權。每個代幣還對應二級市場上的價格,可以隨意買賣。

雖然這個過程通常被描述為分散權力的一種方式,但治理代幣數據表明 DAO 所有權高度中心化。

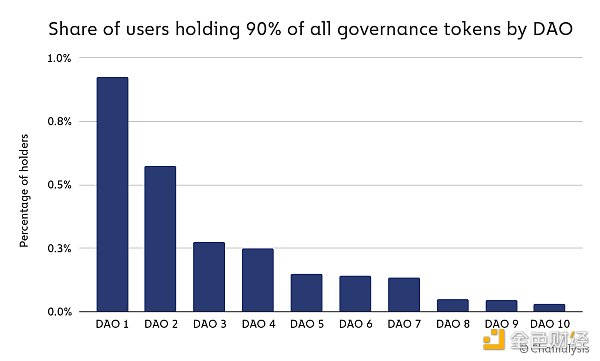

通過分析十個主要 DAO 治理代幣的分布情況,我們發現,在幾個主要 DAO 中,只有不到 1% 的持有者擁有 90% 的投票權。

這對 DAO 治理具有重要意義。例如,如果只有一小部分前 1% 的持有者一起工作,理論上他們可以在任何決定上超過剩下的 99%。這具有明顯的實際意義,并且就投資者情緒而言,可能會影響小持有者是否認為他們可以為提案過程做出有意義的貢獻。

Coinbase:已完成Flare(FLR)空投分發:4月16日消息,Coinbase Asset在社交媒體宣布Coinbase已完成Flare(FLR)代幣空投分發,超過6.01億枚Flare(FLR)代幣被分發給符合條件的用戶,本次空投基于2020年12月12日Coinbase用戶持有的XRP余額分發(包括Coinbase交易所和Coinbase Pro賬戶)。目前,XRP交易在Coinbase平臺上仍處于暫停狀態。Coinbase首席法律官Paul Grewal此前表示只有Ripple與美國證券交易委員會訴訟裁決之后并獲得監管明確性,才能在該平臺上重新上市。[2023/4/16 14:06:59]

對于治理代幣持有者,有三個關鍵的治理行動。投票很簡單——任何持有者都可以做到。但是創建提案呢?那么通過它呢?

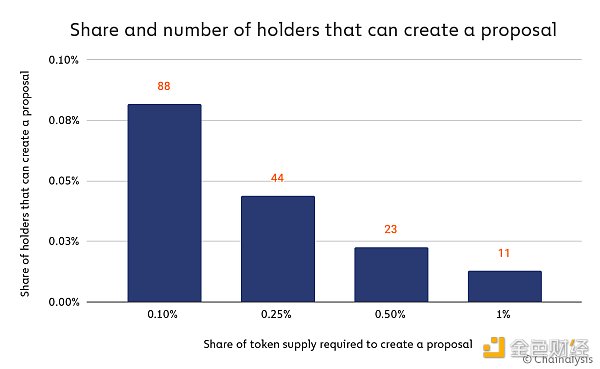

根據這十個 DAO 提案要求,我們發現:

用戶必須持有未償代幣供應量的 0.1% 到 1% 才能創建提案。

用戶必須持有 1% 到 4% 才能通過。

使用這些范圍作為下限和上限,我們發現這 10 個 DAO 持有者中有 1,000 到 10,000 人擁有足夠的代幣來創建提案。

這里有幾個權衡。如果太多的持有者可以創建提案,那么平均提案的質量可能會下降,并且 DAO 可能會充斥著治理垃圾郵件。但如果能做到的人太少,社區可能會覺得“去中心化治理”是假的。

俄羅斯央行正與國會合作,使比特幣挖礦在該國合法化:金色財經報道,Bitcoin Magazine在社交媒體上稱,俄羅斯央行正與國會合作,使比特幣挖礦在該國合法化,[2023/2/28 12:34:45]

在單槍匹馬通過提案時,萬分之一到 3 萬分之一的持有者擁有足夠的代幣來這樣做。

DAO 中過度中心化的投票權可能導致決策似乎與構建 web3 的去中心化原則相矛盾。例如,在 2022 年 6 月,管理基于 Solana 的借貸協議 Solend 的 DAO 面臨一個問題:Solana 的價格正在下跌,如果進一步下跌,該協議的最大鯨魚用戶將面臨追加保證金通知,這可能會使 Solend 資不抵債并發送價值約 2000 萬美元的 Solana 上市,可能會降低資產價格并顛覆整個 Solana 生態系統。DAO 呼吁投票控制鯨魚的賬戶,并通過場外交易柜臺(OTC)而不是公開市場清算其頭寸。

該提案輕松通過,超過 110 萬張“Yes”票對 3 萬張“No”票。但是,其中超過 100 萬張選票來自擁有大量治理代幣的單個用戶。如果沒有他們的投票,該動議將無法通過法定人數所需的 1% 參與率。

該決定引發了加密貨幣社區的強烈反對,許多人質疑平臺如何聲稱是去中心化的,然后違背用戶的意愿控制用戶的資金。此后,Solend DAO 再次投票否決了該提案,鯨魚用戶最終開始平倉。雖然在這種情況下避免了危機,但當一些選民控制如此龐大的治理代幣份額時,它引發了關于 DAO 是否有能力為所有參與者的最佳利益行事的問題。

數據:由于此前礦企貸款違約激增和加密貨幣暴跌,新一代礦機的價值下降了85%:1月16日消息,加密借貸機構收回價值約40億美元的比特幣挖礦設備,他們正在自自行啟動并提取代幣。

此外,根據Luxor Technologies的數據,隨著此前礦企貸款違約激增和加密貨幣暴跌,新一代機器的價值下降了85%。(彭博社)[2023/1/16 11:14:11]

從 DAO 到 DAO,實際治理過程差異很大,這個問題最好用例子來回答。讓我們從最大的一個開始:Uniswap。

Uniswap 是一種去中心化交易所 (DEX),并且與許多 DeFi 協議一樣,它由 DAO 管理。

任何持有 Uniswap 治理代幣 UNI 的人都是該 DAO 的成員。他們可以通過將投票權委托給自己或他人的地址、公開他們的意見或提交自己的提案來參與治理。這些提案的內容千差萬別:持有人最近投票決定是否資助一項贈款計劃、是否整合新的區塊鏈以及是否降低治理提案提交門檻。

但在有人可以提交適當的提案之前,他們的想法必須通過前兩個階段:氣氛檢查和共識檢查。

氣氛檢查決定了社區是否有足夠的意愿來改變現狀。在兩天結束時,以 25,000 UNI 贊成票為門檻的多數票獲勝。

共識檢查圍繞潛在提案建立正式討論。在五天結束時,以 50,000 UNI 贊成票為門檻的多數票獲勝。

Marathon CEO:監管機構應該鼓勵比特幣礦企使用可再生能源:金色財經報道,Marathon首席執行官Fred Thiel認為,美國監管機構應該為比特幣礦企使用可再生能源制定激勵措施,并對基于化石燃料的資源采取抑制措施。該公司今年早些時候宣布,它將礦機從蒙大拿州遷往擁有“更可持續”能源的新地點。其中一個地點位于西德克薩斯州,緊鄰一個風電場,在不活動的時候可以連接到電網。(The Block)[2022/9/19 7:04:40]

如果兩項檢查都通過,則可以對官方治理提案進行投票。然后,有一個為期 7 天的審議期,在治理論壇上討論該提案的優點。如果在此期間結束時至少有 4000 萬票贊成票,反對票占少數,則該提案已通過,并將在兩天的時間鎖定后頒布。

并非所有的 DAO 都像 Uniswap 那樣運行,但大多數至少在類似的基礎設施上運行,使用像 Snapshot 這樣的投票系統和像 Discord 這樣的聊天服務器。Dream DAO 也不例外,盡管它的使命和治理過程必然是獨一無二的。

Dream DAO 是由 501 (c)(3) 慈善機構 Civics Unplugged 創建的以影響為導向的 DAO,旨在為全球不同的 Z 世代提供培訓、資金和社區,他們需要使用 Web3 來改善人性。他們的治理流程由 SkywalkerZ 的持有者運行——這個 NFT 既可以作為治理代幣,也可以為任何有興趣向該計劃捐款的人提供籌款激勵。對于捐贈者購買的每一個 SkywalkerZ NFT,都會保留一個新的 SkywalkerZ,以供未來的 Z 世代作為投票成員加入,從而無需支付即可在 DAO 中獲得權力。NFT 的購買者可以申請加入 DAO 并成為投票成員,或者他們可以將其留給他們贊助的 Z 世代學生——無論哪種方式,NFT 都是他們的。

Coinbase首席法務官:Coinbase用戶資金永遠安全:6月2日消息,Coinbase首席法律官Paul Grewal周四發布博客文章稱,用戶資金在Coinbase是安全的——而且永遠都是。Coinbase的銀行存款超過60億美元,財務實力雄厚,并為客戶投資、訪問和提取其加密貨幣提供法律和運營保護措施。

Grewal表示,交易所從法律上和實際上保護客戶的資金,公司還更新零售用戶協議,將機構客戶的破產保護措施也擴展到散戶投資者。除非用戶明確指示這樣做,否則公司不會對其客戶的資產采取任何形式的行動。這包括將資金用于貸款或傳統銀行進行的任何其他商業活動。

據此前報道,5月份,Coinbase向SEC披露,在交易所破產的情況下,代表其客戶保管的加密資產可能會受到破產程序的約束。之后Coinbase首席執行官Brian Armstrong發推稱,“我們沒有破產的風險,但是我們根據美國證券交易委員會的要求,列入了一個新的風險因素,即SAB 121。這是一個新要求,要求為第三方持有加密資產的上市公司進行披露。”[2022/6/3 3:59:21]

通過消除參與 DAO 治理過程中的財務障礙,Dream DAO 使其目標受眾——未來的 Z 世代領導人——能夠影響決策,讓自己沉浸在 Web3 中,并積極利用區塊鏈技術。

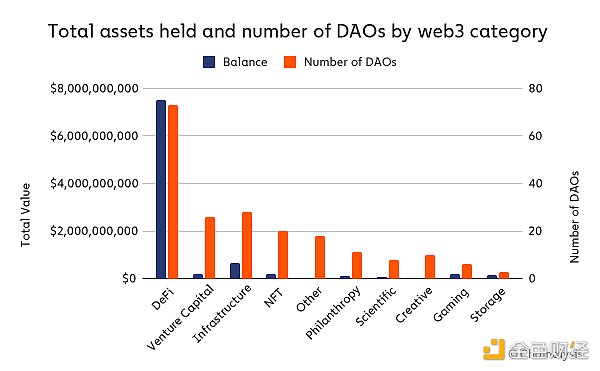

DAO 跨越了 web3 的整個長度。他們管理:

Uniswap ($UNI) 和 Sushi ($SUSHI) 等 DeFi 協議。

社交俱樂部,例如 Friends With Benefits ($FWB) 和 Bored Ape Yacht Club ($APE)。

Gitcoin ($GTC) 和 Seed Club ($CLUB) 等資助項目。

游戲公會,如 Good Games Guild ($GGG) 和 Yield Guild Games ($YGG)。

NFT 生成器,如 Nouns(1 NFT = 1 票)。

MetaCartel 和 Orange DAO 等風險投資基金。

Big Green DAO 和 DreamDAO 等慈善機構(1 SkywalkerZ = 1 票)。

像 Decentraland ($MANA) 和 Sandbox ($SAND) 這樣的虛擬世界。

等等。

但就原始數字和資金規模而言,與 DeFi 相關的 DAO 具有巨大的領先優勢。DeFi 類別占持有的所有 DAO 國庫價值的 83%,占所有 DAO 的 33%。

還有大量專注于風險投資、基礎設施和 NFT 的 DAO,這表明 DAO 對投資者、開發人員和藝術家具有吸引力。然而,他們的鏈上國庫相對較小。

公平地說,這些類別之間的界限是模糊的。游戲 DAO 通常與 NFT 合作,風險 DAO 通常為 DeFi 提供資金,而基礎設施 DAO 支持上述所有類別。

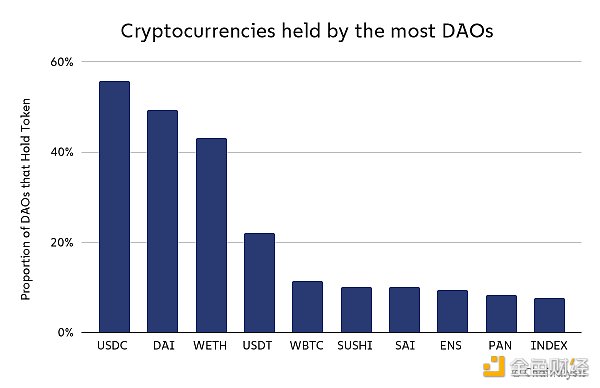

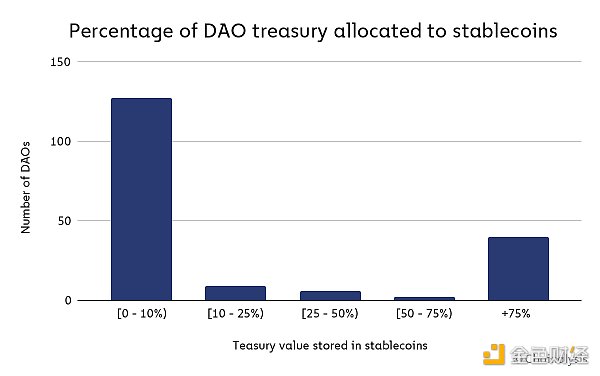

盡管 DAO 的類型和規模各不相同,但它們的大多數鏈上國庫都持有類似的加密貨幣。最常持有的加密貨幣是穩定幣 USDC,在我們分析的 197 個 DAO 中,超過一半持有 USDC 余額。

然而,穩定幣很少占鏈上國庫價值的大部分。平均而言,85% 的 DAO 鏈上金庫存儲在單一資產中,而在我們研究的 DAO 中,只有 23% 的資產是穩定幣。

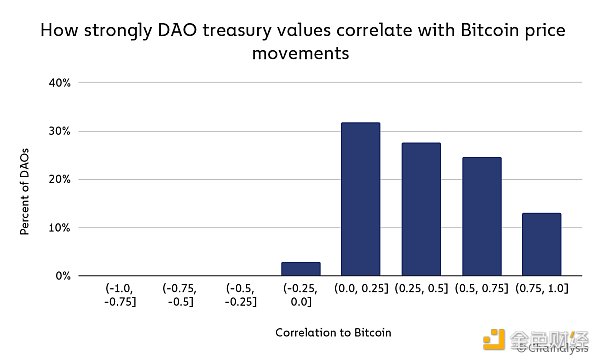

這些鏈上國庫的波動性大致與比特幣一樣。通過假設 DAO 當前持有的資產是他們過去一年的歷史投資組合,我們發現:

資產超過 100 萬美元的 DAO 平均年化波動率為 82%,而比特幣為 69%。

資產超過 100 萬美元的平均 DAO 在過去一年中最大跌幅為 51%,而比特幣的跌幅為 72%。

DAO 國庫價值也與比特幣價格走勢密切相關。38% 的鏈上 DAO 國庫與比特幣的相關性在 0.5 到 1.00 之間。

尚未起飛的 DAO 資金管理最有趣的領域之一是并購 (M&A)。并購對 DAO 來說很有意義,因為它允許他們進入相鄰領域,而無需開發內部工具。隨著 DAO 模型的成熟,我們懷疑并購將變得更加普遍。

迄今為止,DAO 在使用和持有的工具類型方面也相當有限。例如,迄今為止,很少有 DAO 使用貸款或信貸,這可能是由于其不確定的法律地位。隨著 DAO 的成熟,我們可能會看到更加標準化的法規、管理策略和報告實踐。

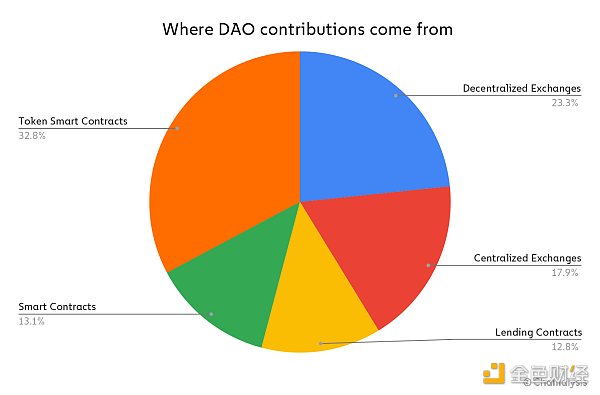

雖然我們不收集有關 DAO 參與者的人口統計數據,但我們可以使用區塊鏈數據了解有關 DAO 貢獻者的一些信息。

代幣智能合約 = 項目特定的 ERC-20 或第 1 層代幣合約

正如人們所預料的那樣,DAO 參與者是加密貨幣服務的高級用戶。DAO 國庫資金中只有 17.9% 來自中心化服務,其余 82.1% 來自去中心化服務。這表明大多數 DAO 貢獻者也參與了 DeFi 平臺,并可能自行托管他們的加密貨幣。

隨著 DAO 的發展勢頭,工具服務和倡導團體的家庭手工業已經出現,以幫助他們成長和治理。Superdao 簡化了 DAO 的創建;快照簡化了治理;和 Coin Center 在國會山倡導該行業。隨著它們的不斷擴展,看看它們可以完成什么、將變成什么以及它們將在多大程度上實現分散互聯網所有權的目標將會很有趣。隨著今天 DAO 的激增,我們將有很多機會看到。

1.金色觀察|清算的藝術:SBF大手筆援助背后自Luna崩盤引發系列清算之后,SBF(Sam Bankman-Fried)數周內兩次大手筆出手援助深陷其中的加密企業,以阻止危機蔓延.

1900/1/1 0:00:00文章作者:Michael Dempsey文章編譯:Block unicorn 在許多資產類別的早期階段,會出現對特定資產類別深信不疑的特定基金.

1900/1/1 0:00:00ICO即Initial Coin Offering,在94公告中將其定義為“首次代幣發行”,本文題目中提及的項目方ICO可以做擴大理解,包括代幣發行、代幣融資等行為.

1900/1/1 0:00:00目前以太坊價格已經跌到1100美元左右,伴隨著以太坊價格的下跌,DeFi協議面臨著大規模的清算壓力.

1900/1/1 0:00:00當每一篇文章,都可以變成 NFT。在互聯網歷史中,幾乎每次技術變革都需要一個新的「輿論場」,來普及新技術和新思想。從早期的 BBS、到門戶網站的聊天室,再到視頻的「彈幕」,莫不如此.

1900/1/1 0:00:00隨著互聯網技術的飛速發展,以比特幣為代表的虛擬貨幣發展成為一種被越來越多人們知曉的金融新主張。基于這類虛擬貨幣的去中心化、記賬留痕、數量恒定、國際化和抗通脹等特殊屬性,導致不少民眾對虛擬貨幣不斷.

1900/1/1 0:00:00