BTC/HKD-2.01%

BTC/HKD-2.01% ETH/HKD-3.82%

ETH/HKD-3.82% LTC/HKD-2.7%

LTC/HKD-2.7% ADA/HKD-5.41%

ADA/HKD-5.41% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-4.78%

XRP/HKD-4.78%親愛的Bankless Nation,

我知道我們都被這可惡的價格行為所困擾,但不要忘記我們的口頭禪:加密貨幣的市場正處于建設之中。我們正在進入加密發展史上最偉大的階段……

一切都從這些趨勢開始:

熊市使 CEO 能夠從第一原則中清晰地思考。

現金充裕的私人市場讓建設者可以花更少的時間為生存而戰,而將更多的時間用于構建有意義的技術。

有大量的新的表面區域可以建設。2021 年,web3 的全新領域從 0 變為 1——這是最困難的部分。現在我們需要頭腦清醒,資金充足的公司根據這些藍圖進行大的建設。

有大量參與和感興趣的用戶。2018年的熊市是一座鬼城。2022年的熊感覺就像一個相對的大都市。加密貨幣這次有所保留。它的文化也已經成熟。

今天,我將重點介紹 8 家加密領域前沿的公司。

他們正在建造一些非常酷的東西,你應該知道的更多。

從這篇文章中獲得價值的方式有很多。

大型投資者和分配者:把握新興創業公司的脈搏。初創企業開路,然后行業在聰明投資者手中迎頭趕上。

空投獵人: 你可以假設這里的每個項目都會有一個代幣(記住:做一個真正的用戶,而不是農民)

加密探索者:這些項目涵蓋了 ETH 質押技術、專業的 L2、DeFi 應用程序,甚至是鏈上不存在的項目。加密貨幣同時向各個方向發展。你要趕上!

每一個項目都是一個兔子洞,所以你有你的工作要做,去深入研究吧!

- David

選擇你自己的冒險。以下是快速摘要,并附上網站的鏈接,你可以查看它,另外下面還有完整深入分析文章標題!

1、Obol Network

Pioneering ‘Distributed Validator Technology’ (DVT) for liquid staking derivatives

2、Li.Fi

A ‘Bridge & DEX aggregator aggregator.’

3、Voltz

An interest rate swap AMM

4、Tracer

A derivatives meta-protocol

5、Blocknative

Infrastructure for the ‘Pre-Chain’ layer

6、Euler

Euler is a permissionless and governance-minimized money marketEuler

金色晚報 | 7月25日晚間重要動態一覽:12:00-21:00關鍵詞:Coinbase、CBDC、美國、Maker

1. Coinbase宣布與Visa在加密貨幣領域展開合作;

2. 當前DeFi鎖定資產總價值超40億美元關口;

3. 上海證券報:央行數字貨幣已進入流量端測試階段;

4. 印度播主Carry Minati的YouTube頻道遭黑客入侵,被用于加密貨幣詐騙;

5. 美國聯邦大陪審團提交針對PlexCoin ICO組織者的起訴書;

6. 分析師:歷史數據表明減半后第10周開始BTC有望迎來新一輪牛市;

7. 數據:持有至少10 BTC的地址數量創歷史新高;

8. Maker基金會發起新投票,計劃降低USDC-A清算比率至110%;

9. Cardano創始人:已進入Shelley硬分叉最后準備階段。[2020/7/25]

7、Aztec Network

Aztec is an L2 rollup with privacy features built-inAztec

8、Disco.xyz

Disco is your private data backpack for the Metaverse and the Realverse

分布式驗證器技術 (DVT)

Obol 排在第一位,因為它與我最喜歡做的事情有關:質押ETH 。

Obol是 "分布式驗證器技術",或 "DVT "的先驅。

DVT 就像在一組分布式驗證節點之間有一個多重簽名,支持一種新的驗證器,可以同時跨多臺機器和客戶端運行,并且對網絡來說仍然表現得像個單一驗證器。

DVT允許許多臺計算機在線并共同參與私鑰簽名,而不是讓備用計算機處于待命狀態(以防主簽名計算機發生故障)。

DVT 允許你將多臺計算機組合到一個單一的質押網絡中,而不會有意外削減雙重簽名的風險。

它的工作原理是這樣的:小組中的所有驗證者就他們應該簽署的內容達成共識,一旦絕大多數節點產生這些簽名,這些就會被組合成一個簽名,供他們共同運行的“分布式驗證器”使用。

只要小組中的大多數計算機都在線,共享驗證器在100%的時間內都是在線的。

這項技術使創建具有競爭力的質押ETH基礎設施的能力民主化,有助于減少網絡壟斷。大多數人可以讓他們的驗證器保持 98% 的正常運行時間,但99.99%以上的正常運行時間需要高度復雜的知識,以及額外的資本支出。

使用 DVT,達到 99.99% 以上的正常運行時間對于任何人群來說都是微不足道的。

金色午報 | 5月13日午間重要動態一覽:7:00-12:00關鍵詞:雄安、TON、柬埔寨、路邊礦池

1. 雄安新區運用區塊鏈等技術的數字孿生城市獲兩項國際標準立項;

2. TON Labs首席技術官:將繼續開發TON以及分發代幣;

3. 業內人士:路邊礦池可能由多個大礦工共同組建;

4. 柬埔寨國家銀行總干事:央行DLT付款平臺將于年底啟用;

5. 上市礦企Riot Blockchain累計赤字超過2.21億美元;

6. NYDIG已出售近1.4億美元的比特幣基金;

7. 發改委主任何立峰:大力支持區塊鏈等技術創新和產業應用;

8. 原保監會副主席周延禮:區塊鏈技術的應用對保險業具有重要意義;

9. 分析:比特幣的網絡增長現已達到自2017年以來最高值。[2020/5/13]

隨著LSD(流動性抵押衍生品)戰爭的進行,這一點很重要。來自 Lido 的 stETH 目前具有顯著的主導地位,隨著 Lido 的專業化和對其驗證器網絡的優化,以通過規模經濟超越其他替代方案,這種主導地位可能會轉變為一個自我強化的反饋循環,從而節省運營成本,并相對于較小的 LSD 提高產量.

目前,Lido公司的stETH具有顯著的主導地位,這種主導地位可能會變成一個自我強化的反饋循環,因為Lido公司對其驗證器網絡進行了專業化和優化,通過規模經濟節省運營成本的優勢,以及相對于較小的LSD而言的產量的增加,來競爭其他的替代品。

Obol的目標是為質押網絡提供公平的競爭環境,使其能夠輕松實現極具競爭力的驗證器運行時間,同時最大限度地降低削減風險。

Obol 的用例:

DAO 不會信任由單個成員來質押其treasury ETH,但可能會信任一組成員一起來運行驗證器,并共同承擔責任。

你和你的伙伴可能各自都沒有32個以太幣,但你們可以將所有 ETH 集中起來,建立一個共享節點。

托管人可能不信任質押他們客戶 ETH的單一質押運營商,但他們可能信任運營商的網絡,這些運營商通過Obol技術進行協作。

Obol如何脫穎而出:

1. Obol將被集成在每個質押協議和消費者質押軟件中。

2. 每個質押服務公司和協議(Coinbase Cloud、Lido、RocketPool)都使用 Obol 和 DVT 分散其驗證風險。

3. 流動質押衍生品(stETH、rETH 等)的數量和質量顯著增長,變得極具競爭力。

4. ETH質押愛好者可以通過 Coinbase 等專業化和有競爭力的服務公司變得有競爭力。

BTC減半倒計時|金色財經挖礦收益播報:金色財經報道,據OKEx礦池數據顯示,下一次BTC減半日期預計為2020年5月15日,今天距此還有41天。BTC當前塊高624151,下一次減半塊高630000。

今日全網算力約103.08EH/s,全網難度約13.91T,預測下次難度12.98T(-6.71%),距離調整還剩還有5天,今日BTC收益:0.00001808BTC/T/天。[2020/4/3]

“9 條橋、15 條鏈和所有 DEX”

在DeFi的長期發展中,DeFi中的資產和鏈的數量將以一個數量級的速度增長。

LI.FI 正在每個 EVM 兼容鏈上的每個資產之間建立一個流動性網狀網絡。

我們已經有了像 Uniswap 和 Sushiswap 這樣的 DEX。我們還有 1Inch 或 Matcha 等 DEX 聚合器。我們也有很多 EVM 鏈,比如 Optimism、Arbitrum、Avalanche 和 Ethereum。我們也有許多所有這些EVM鏈之間的跨鏈橋,如Connext、Hop和AnySwap。。

因此,作為用戶,你在以太坊上擁有 ETH,但你希望在幣安鏈上擁有 BNB。或者你在 Avalanche上擁有 DAI,而你想要在 Polygon 上擁有USDT。因為有 9 種不同的跨鏈橋協議,以及多得數不清的DEX,所以從擁有X資產的A鏈到擁有Y資產的B鏈的排列組合比你想管理的還要多。

LI.FI將所有這些復雜性自動化。它找到了最好的路線,流動性最強,費用最便宜,以最低的成本將你和你的錢帶到你想去的地方。

它是一個建立在橋接聚合器之上DEX 聚合器,使復雜的交易變得非常簡單。

在這里試用LI.FI。

LI.FI 游戲計劃如何贏得 DeFi:

1. 在無限資產、多鏈世界中,LI.FI 成為資產與鏈之間的流動性網狀網絡。

2. 應用程序集成了 LI.FI 的工具,以輕松插入整個加密宇宙的資金流。

3. 跨多個鏈持有資產的復雜性被徹底消除

4. Li.FI 成為在所有鏈中操縱所有應用程序的解決方案,而不會因高昂的費用或一路下滑而損失資金。

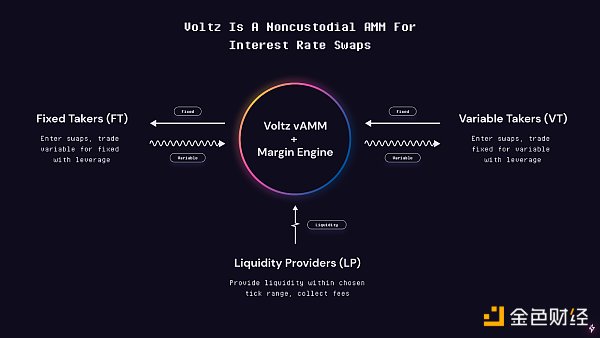

Voltz 是一種利率掉期 AMM。Voltz 采用 Uniswap V3 的流動性引擎,構建了一個利率掉期市場。

Voltz 協議允許使用杠桿交易利率。使用 Voltz,你可以用“可變利率換固定利率”或“固定利率換可變利率”。

分析 | 金色盤面:BTC快速拉升 上探6500美元:金色盤面綜合分析:BTC在午后持續拉升,截止發稿BITMEX永續合約XBT-USD最高價位6495美元,多頭提前完成任務,是否打卡下班,要看市場的認可度。市場有風險,投資者需謹慎。[2018/9/13]

以下是市場的兩個方面的運作方式:

1. Alice 擁有價值 10,000 美元的 cDAI,目前的可變回報率為 10% APY

2. Alice不想冒險看到利率下降,所以寧愿將利率固定 90 天

3. Alice 來到 Voltz協議并進入 90 天 cDAI 池,那里的固定利率目前是10% APY

4. Alice 存入價值 10,000 美元的 cDAI,并在未來的90天內鎖定10%的 APY

1. 當前cDAI 的可變 APY 為 10%,Voltz 協議 90 天 cDAI 池的固定利率也是 10% APY

2. Bob認為 cDAI 的利率將上升到 20%,并希望利用他的風險敞口來應對這一潛在上升空間

3. Bob通過存入 10,000 美元的 DAI 保證金并選擇 15 倍的杠桿進入掉期

4. 這使 Bob 在進入掉期時,對 cDAI 的基礎利率減去 Voltz 協議 AMM 的固定利率(即本例中為 10%)的名義風險敞口為 150,000 美元

收益可能是加密貨幣僅次于貨幣的最大用例,而 Voltz 提供了一種基礎設施,可以圍繞收益率資產構建更強大、更具表現力的金融產品。

There is 作為原生互聯網債券市場,(合并后)ETH的金融化還有很大的發展空間。Voltz 的定位是圍繞 ETH 或 DeFi 中的任何收益資產提供復雜的金融工具。

Voltz 是 Uniswap V3 的一個分支,使提供流動性成為 Voltz 系統的核心部分。Voltz LP 不是在價格范圍內提供流動性,而是在利率范圍內提供利率流動性。

相同但又有差別。

Voltz市場交易的是利率,而不是資產。Voltz LPs只需向資金池提交一筆資產;因此,LPs沒有無常損失的風險,因為他們只存放了一筆資產。IL風險現在變成了“資金利率風險”,這是一種不同類型的風險;詳情請見Voltz的文件。

1. Voltz 向巨大的利率掉期市場開放了 DeFi,并每年吞噬了發生在TradFi 上的 1,000 噸利率掉期交易量。

2. 新的市場被創造出來,允許交易者在任何具有可變回報率的資產上進行綜合的利率風險交易。

3. DeFi全球利率市場不再受中央銀行政策驅動,而是基于 DeFi 中的供需動態進行市場驅動。

分析 | 金色盤面:LTC/USD2小時面臨突破:金色盤面綜合分析:LTC/USD2小時K線圖走勢和BTC基本同步,但明顯強于BTC,目前在下降通道上軌壓制下回調,MACD背離反彈,如果突破軌道壓力,有望繼續走高。[2018/8/12]

4. 長期博弈。Voltz協議成為一個可推廣的衍生品協議,超越了利率掉期和加密貨幣,擴展到了全球衍生品市場

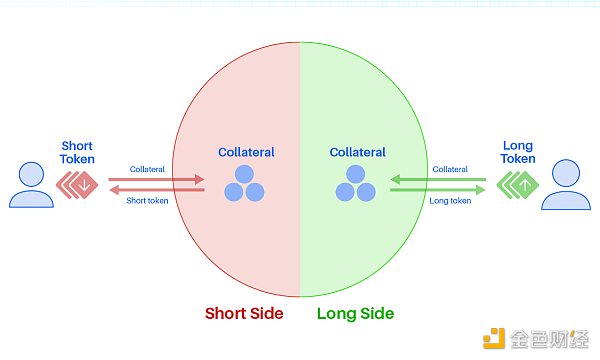

Tracer 是衍生品的元協議。

有這么多可能的衍生產品,Tracer 正在為所有這些產品制作工廠合同(模板)。

衍生品已經是加密貨幣中廣受歡迎的產品,但目前的衍生品協議還沒有解鎖 DeFi 的全部功能。

例如,dYdX 是一個受歡迎的永久市場,但它是孤立的和許可的。它基本上是一個非托管的中心化交易所,而不是完全的 DeFi。大多數加密衍生協議都是如此。

Tracer 采用衍生產品,并為它們注入 DeFi 的全部力量。

我將Tracer 視為“衍生品的 Uniswap”。Uniswap 可以圍繞任何代幣做市,而Tracer 可以圍繞任何資產產生衍生品。

每個TracerDAO產品都附帶一份工廠合同。使用 Tracer 的工廠合約,任何價格或數據饋送都可以轉換為期權、掉期或期貨產品。

插入預言機 → 生成一個衍生品。

無需許可的市場生成,使DeFi在工具箱中擁有了一個新的工具,而不必要求中心化的永久供應商上市新的市場。如果市場需要,它可以在 Tracer 上實現。

加密貨幣喜歡永久掉期。永久掉期是一種衍生產品,可讓你以很少的資金押注價格走勢。本質上,是保證金交易。

但是有了 Tracer,永久掉期演變成永續池,將永久頭寸具體化為代幣,釋放該代幣以充分發揮可組合 DeFi 的潛力(這是 dYdX 或其他永久市場無法做到的)。

Tracer最近推出的永續池V2,為池中的代幣帶來優化,使其成為 DeFi 中更好的抵押品,例如減少波動率的衰減(有利于長期持有!)

永續池只是衍生產品的冰山一角。未來的Tracer產品包括期權、利率掉期、期貨和結構性產品。

每個 Tracer 衍生產品都將附帶其自己的工廠合同。工廠合同是個別市場“鑄幣”的地方。如果你曾經在Uniswap市場上鑄幣,那么你就與Uniswap的“工廠合同”有過互動。

TCR 管理著工廠合同。雖然每個單獨的 Tracer 市場都是為了不受治理和去信任,但生成 Tracer 市場的模板是 DAO 介入的地方。

與 Yearn 管理挖礦策略的方式相同,Tracer 管理其衍生模板。

如果你相信 DeFi 將完全取代所有以前的金融形式的論點,那么很難不看好 DeFi 原生衍生品基礎設施,它提供與 TradFi 相同的產品,但擁有 DeFi 的所有好處。

TradDerivatives 市場估值超過1 萬億美元。想象一下當你將金融可組合性添加到 TradDerivatives 時會發生什么。

1. TracerDAO 的代幣化衍生產品通過在 DeFi 中組合,大大提高了資本效率。資本效率導致 Tracer獲得TVL,因為交易員只需在 Tracer 內用 1 美元的資本做更多事情。

2. Tracer 的工廠合約使長尾資產能夠獲得復雜的衍生產品,使其能夠獲得更廣泛的加密社區的市場份額和思想份額(就像 Uniswap 所做的那樣)。

3. 元宇宙的波動性變得可控,使 DeFi 金庫、DAO 和個體能夠在長期的時間范圍內思考

4. 現實世界的商品(水、石油、房地產)可以進入全球衍生品市場,創造出不同于 TradFi 的任何新金融產品(短曼哈頓,長布魯克林!短 2 居室公寓,長單戶住宅!短 BAYC,長密碼朋克!)

5. 現實世界的商品(水、石油、房地產)可以進入全球衍生品市場,創造新的金融產品,與TradFi中的任何東西都不同(短的Manhattan,長的Brooklyn!短的兩居室公寓,長的單戶住宅! 短的BAYC,長的Cryptopunks!)

交易在區塊鏈中執行之前,它們處于一種叫做「mempool」(內存池)的邊緣狀態,也就是鏈前層(pre-chain)。驗證器從內存池中選擇交易,在一個區塊中排序,然后將該塊添加到區塊鏈。

內存池是一個瘋狂、混亂和高度敵對的地方,Blocknative 正在努力照亮內存池的黑暗森林。其產品——gas 檢測器已經成為新的行業標準。以前的 Gas 費檢測器會查看最近區塊的平均 gas 價格,從而估計執行交易平臺需的 gas 量。這是通過歷史數據來預測未來的 gas 價格,是最佳的猜測。

Blocknative 的 gas 費檢測器從區塊鏈的角度來查看內存池中交易的 gas 費用,這是在讀取未來數據。

Blocknative 的 gas 費檢測器展示了區塊鏈真正的潛力——區塊生產者搶占先機的基礎設施。

Blocknative 如何在透明度中脫穎而出:

1.內存池區塊鏈基礎結構變得與實際的區塊鏈資源管理器基礎結構一樣復雜;

2.參與者賺取收益(最終使 ETH 質押者受益最多)。

Euler 是一種貨幣市場協議,像 Aave、Compound 或 Rari。雖然 Euler 面臨著激烈的競爭,但它也有一些獨特的亮點。Euler 將 Rari Fuse 池的資產可用性與 Aave 或 Compound 的單一共享流動性池模型的資本效率相結合。

免許可資產借款或貸款

Euler 允許任何擁有 ETH Uniswap V3 交易對的資產進行借貸。Euler 使用 Uniswap V3 作為資產價格的預言機,使用時間加權平均價格算法。

對貨幣市場而言,未經許可的資產上市風險極大,我們不想用壞帳做好的抵押品。Euler 治理通過收費層控制這一風險。Euler 模型對借貸領域的資產可用性和資本效率進行了巨大的優化。

改進清算機制

Euler 采用荷蘭拍賣式的清算機制。在 Compound 和 Aave 交易中,清算人可以獲得一定比例的抵押品,非常大的頭寸可以為清算人帶來巨額回報,但不利于大儲戶。

清算成本大多是固定的。清算 1 億美元頭寸的 gas 成本與 1000 美元頭寸的成本相同。在 Euler 清算的報酬從 0 美元開始,然后慢慢增加,直到清算人介入并接受這個報酬。這會減少存款人要求的過度擔保金額,因為清算罰金被降至最低,從而提高金融體系的資本效率。

Euler 如何在貸款中脫穎而出:

1.Euler 為新資產提供了前所未有的借貸機會;

2.即使已經有借貸機會的資產在 Euler 中也能找到更高的利用率(因此也會有更高的費用);

3.一般來說,更多的資產能夠在 DeFi 中獲得更多的機會,從而增加整個 DeFi 的凈效用。

Aztec 網絡是一個獨特的 L2 Rollup,是作為以太坊 L2 的 Zcash。

Aztec 網絡作為 ERC-20 Token 交易和其他 DeFi 交互的隱私屏蔽。一旦將存款包含在一個 Rollup 區塊中,用戶就生成了一組表示存款 Token 數量的 UTXO 票據。

一旦 Token 進入 Aztec 網絡,所有后續的轉賬都是保密和匿名的。發送方和接收方的身份被隱藏,交易金額被加密,網絡觀察者甚至無法看到交易屬于哪個資產或服務。

Aztec Connect

Aztec Connect 允許用戶將 Aztec 上隱私保護的 ZK 資產帶到以太坊的公共 DeFi 協議中。

Aztec Connect 本質上是以太坊用戶的 V/P/N。與 V/P/N 一樣,Aztec Connect 隱藏了交易的發起者,并充分保護了用戶隱私,同時通過批量處理用戶操作降低了 gas 成本。

8. Disco.xyz

Disco 在 Web3 中開辟一個全新的維度。將把金融的元宇宙(我們目前所處的世界)變成有趣的元宇宙(夢想之地)。

Disco 是元宇宙數據包,是儲存社會資本的地方。可以存儲參與 DAO、參與 DeFi 應用程序或教育課程結業證書的憑據。任何可以驗證的東西都可以放在你的 Disco 數據包中,從而成為元宇宙可以交互的對象。有了 Disco 數據包,可以收集所有所代表的身份證明。

Disco 數據包不受制于任何一套私人密鑰。可以自由地交換數據包的私鑰,解綁與單個以太坊地址綁定的身份,并將其從最大程度透明的全球賬本中刪除。

Web2 和 Web3 之間的數據層

雖然 Disco 是一家為風投和 DID 提供服務的公司,但 Disco 只是眾多公司中的一個產品。Disco 是第一個在 Web3 身份扮演中利用這些標準的平臺。遵守該標準的人越多,網絡就會變得越大,有點像 ERC-20 和加密貨幣。Web2 協議也可以使用這項技術。這些技術標準基于密碼學,而且由于 VC 和 DID 沒有基于鏈上,所以可以在整個互聯網堆棧上互操作。

通過這項技術,我們最終可以將 Web2 應用的權力結構轉變為更以用戶為中心的結構。

原文:8 Projects I'm Bullish On This Bear Market

作者:David Hoffman

譯者:金色財經 0xOak

市場傳聞,繼Celsius和三箭之后,下一個陷入流動性危機將是BlockFi。 6月15日Theblock稱,三箭資本在Deribit、BlockFi等借貸平臺上的總清算額達4億美元.

1900/1/1 0:00:00首先:瀏覽器錢包是旨在通過網絡瀏覽器使用的加密錢包。對我們大多數人來說,當我們看到「瀏覽器錢包」時,我們就會想到 MetaMask 這樣的瀏覽器擴展項目,人們可以直接下載到 Chrome、Bra.

1900/1/1 0:00:00我自己做過媒體,投資人,現在是正在web3創業融資的創業者。最近一個比較大的體感是:web3創業者普遍都不擔心某個巨頭把自己賽道copy這事.

1900/1/1 0:00:00在疫情期間我們見證了加密市場令人難以置信的增長,同時也觀察到加密貨幣與傳統風險資產之間所出現的極強相關性.

1900/1/1 0:00:006月13日-6月19日邀請新用戶數量排名前十的用戶分別為: Elon Musk:X總部仍將留在舊金山:金色財經報道,Elon Musk發推稱,盡管許多人提供豐厚的激勵措施.

1900/1/1 0:00:00在加密領域,我們有一對重量級對決 ——Uniswap vs SushiSwap。這些 DeFi 協議一開始的源代碼幾乎完全相同,但后來在各自社區的指導下不斷發展.

1900/1/1 0:00:00