BTC/HKD-1.33%

BTC/HKD-1.33% ETH/HKD-2.8%

ETH/HKD-2.8% LTC/HKD-2.21%

LTC/HKD-2.21% ADA/HKD-3.14%

ADA/HKD-3.14% SOL/HKD-3.37%

SOL/HKD-3.37% XRP/HKD-2.92%

XRP/HKD-2.92%NFT已成為加密世界不可或缺的重要篇章。自 2021 年出現 NFT Summer 熱潮至今,以太坊最大的 NFT 平臺 Opensea 周交易量已達十億美金量級,獨立錢包數維持在 30 萬以上(Dune Analytics @hildobby, 2022)。

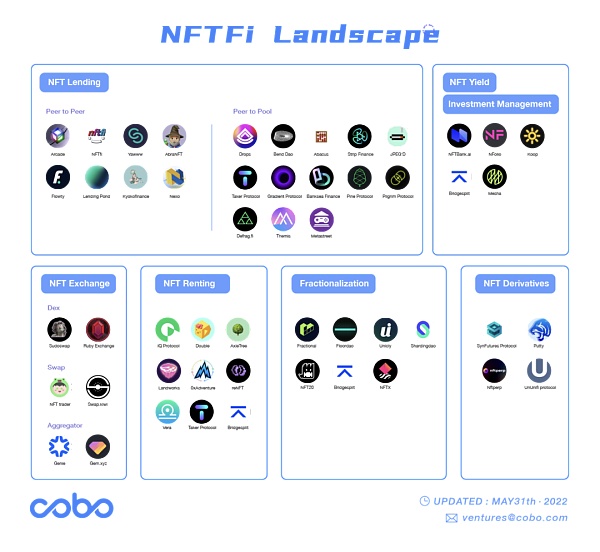

然而,NFT 非同質化以及難以定價的特性,使得 NFT 存在流動性低等問題,進一步導致資金門檻過高、資金利用率不足等。NFT 持有者除了在資金短缺時只能用較低的價格拋售,或是因為資金體量小而無法參與部分藍籌項目之外,也會因為估值困難而產生流動性損失。為了解決 NFT 的這些問題,近期市場提出了 NFTFi 的概念,試圖用金融化的方式增加 NFT 的流動性、可定價性、利用度與兼容性,以期創設更好的 NFT 玩家體驗。

基于藍籌 NFT 的估值,我們可以對當前 NFTFi 的賽道規模進行估算。

目前主要的藍籌 NFT 價值(參考地板價且 ETH 價格按 2000 USD 計算):BAYC 約為$1.72 billion、Moonbirds為$440 million、Azuki為$237.4 million、Doddles為$237?million、CryptoPunks 為 $953.2 million,總估值約 35.87 億美金。

而土地類型的 The Sandbox, Arcade 與 Decentraland 因為有明顯稀有度排名,不宜用地板價進行計算,故未作納入。考慮到未來的上升空間,藍籌 NFT 的整體市值極可能超過 50?億美金。同時,這個賽道中的借貸、租賃、流動性、資金眾籌與權利代幣化等新興項目也不斷出現,NFTFi 賽道的價值將不可限量。

流動性不足

① 進入門檻過高

對圈外普通收藏家或消費者來說,目前 NFT 市場平臺的進入門檻太高;對圈內玩家來說,也存在 NFT 上架平臺不同導致流動性分散的問題。因此,支付銜接系統與 NFT 上架的聚合協議是重要的實際應用。

② 交易精度有限

同質化代幣可交易的精度通常更高(10-18),但 ERC721 格式下的 NFT 只能作為一個整體進行流通,存在流動性門檻。一方面,由于只能整個購買,最低交易門檻可能高達幾百美金,而更難使 NFT 實現流動。另一方面,NFT 做市商很難在精度不足的情況下進行做市,且因為 NFT 的稀有度各異導致每個 NFT 價值不盡相同,同款內價差可能高達 10 倍,也不易進行做市,難以提升交易體驗。

③ 資金利用率低

同質化代幣或股權可以通過抵押、質押、杠桿等方式提高資金利用率,但目前 NFT 領域還缺乏提高資金利用率的手段。縱然目前 BAYC 系列開始通過空投、白名單等方式,試圖作為 NFT 的資金利用延伸,但大部分 NFT 的投資收益仍來自低買高賣的資本利得,尚未出現廣泛的 NFT 衍生品應用,投資者往往因為擔心“賣飛”或是資產定價錯誤等問題,而不敢進入市場甚至退出市場,不利于提高交易量與交易頻次。

定價存在缺陷

① 價格共識難

有別于傳統的證券定價方式,NFT 因為獨一無二的特性,在不同收藏家或投資人的眼中價格不盡相同。定價模糊的狀況讓買賣雙方更難在交易當下達成共識,阻礙了流動性和資金利用率的提升。

② 價格發現機制不足

目前 NFT 市場的兩種價格發現機制(外部喂價 & 內置預言機)在及時性、準確性和通用性上都存在不足。即使在某些交易所或是拍賣場上達成共識的定價,也較難提供給市場大盤或其他交易所。有些交易所甚至可能會因為流動性不足或巨鯨操控造成短時間的定價失效,進而影響到 NFT 衍生品的應用。因此,預言機等價格發現機制是非常重要的 NFT 流動性基礎設施,它不僅可以推動價格共識的形成,也可以使衍生品的運行方式更合理,包括構造 NFT 流動性池,實現規模化資金利用。

目前,ChainLink 有單獨針對 NFT 的預言機 NFTBank.ai,用于抓取 Opensea 上的地板價。

針對上述問題,本文歸納出如下解決方案,且列舉部分市場已有案例做進一步探討:

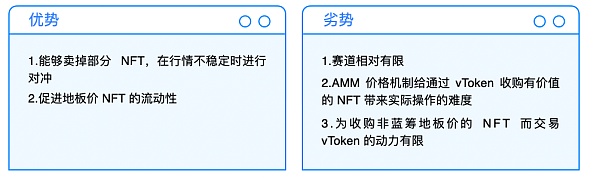

進入門檻過高的問題,可以通過聚合器解決。市場目前有 Genie 與 Gem 兩個主要的 NFT 市場聚合器項目,而錢包使用上可以借用 Moonpay 等中間商方式進行。

名人NFT卡片交易平臺Zoop完成1500萬美元種子輪融資:10月27日消息,名人 NFT 卡片交易平臺 Zoop 宣布完成 1500 萬美元種子輪融資,此外跨游戲頭像平臺 Ready Player Me 也與 Zoop 達成合作以提供 Zoop 頭像與兼容游戲和應用程序之間互操作性、以及交易處理等方面的支持。Zoop 允許粉絲購買、出售和交易名人 NFT 卡片,還可以參加比賽和挑戰以獲得積分,解鎖特殊獎勵,包括進入具有相似興趣的社區。據悉,Zoop 已基于分布式賬本平臺 Hedera 構建,讓用戶以告訴、可追溯且透明的方式購買、交易、交換和銷售名人數字藏品。[2022/10/27 11:49:59]

資金利用率低的問題,可以通過借貸、租賃的方式解決。市場目前有 P2P 借貸協議 NFTfi.com、P2Pool 借貸協議 DROPS與租賃協議 Doubles。

精度問題,可以通過碎片化解決。市場目前有 NFTx、Fractional 等項目。從需求端來看,也可以通過具備安全性的資金眾籌平臺解決,讓使用者在多簽的環境下可以集中資金,共同管理集資的 NFT。

定價模糊與預言機相關的問題,需要多重設計機制與節點資料提供方的運用才可以解決。本文會重點介紹 Banksea 與Abacus 兩個項目。

最后在衍生品上,本文會介紹目前市場上嘗試提高資金利用率的衍生品項目,但因為預言機機制尚未成熟,NFT 衍生品尚處于初級階段。

P2Peer 是貸方與借方彼此達成貸款協議后,借方用 NFT 作為抵押品向貸方借款的借貸方式。

這樣做的好處是用戶可以自訂借貸的規則與條件,但缺點是較為依賴專業的借貸知識,且這種手動匹配方式也會使匹配交易的時間較長,流動性無法充分釋放。

從原理上講,NFT 資產會被鎖定至 NFTFi 智能合約中,直至借款人還清貸款。如果借款人沒有在到期日之前還清貸款,該 NFT 資產將轉給貸款人。對于貸款人而言,可以自行為各個 NFT 提供資金,且設定期限與希望還款金額(或利率)讓借款人自行選擇。這種邏輯是希望收藏價值高的 NFT 可以具備流動性,但因為借貸雙方對于 NFT 價值判斷不一,可能會導致決策時間過長的問題。

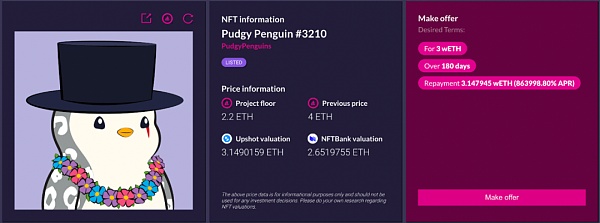

NFTFi.com,是一個成熟的拍賣場形式 P2P NFT 借貸平臺,其出價、利率計算與時間都由資金提供方與 NFT 抵押方共同決定。

來源:NFTFi.com官網

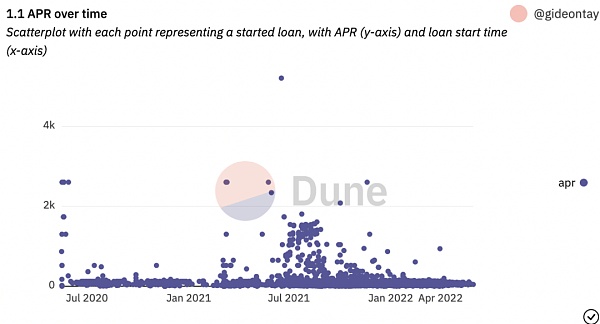

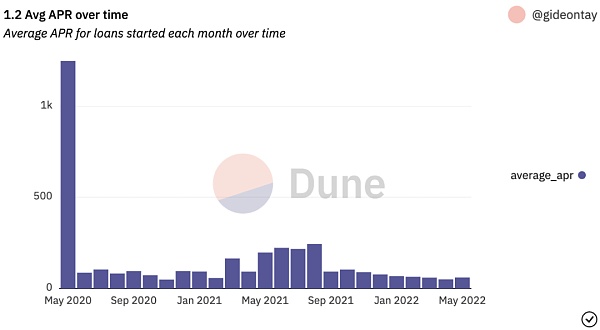

NFTfi.com 目前的 APR 分布約 30% 到 110%不等,2022 年 5 月平均年化收益為 60% 左右。

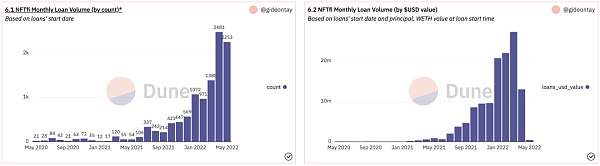

來源: Dune Analytics @gideontay

在單月使用量上,也從 2020 年 5 月的 20+ 次,持續提升到目前的 2253 次左右(截至 2022 年 5 月 31 日),其金額超過 1300 萬美金,雖然僅為 NFT 藍籌市值的不足 2%,但增長率高達 300%(yoy)。

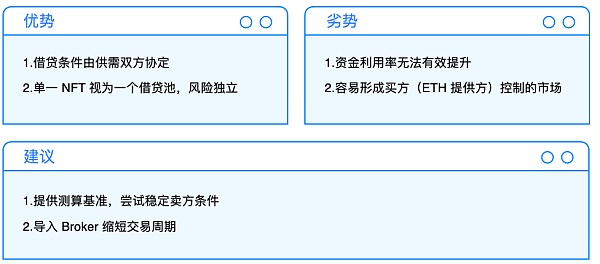

P2P 模式的優勢:價格為供需雙方的均衡點,且任何形態的 NFT 都可以進行上架,不會因為單獨一個 NFT 價格波動而互相影響。

P2P 模式的劣勢:NFT 的利用率較低,因為交易周期比較長,同時雙方的共同決議價格不一定是 NFT 的內在價值,導致需要資金的 NFT 持有方可能會因為急需要錢,進而使用過于便宜的價格出售。在流動性與價格之前的取舍,反而讓 P2P 的協議進入到買方(ETH 提供方)權力過大的市場。

Bill Murray NFT慈善拍賣的錢包被盜,價值約174000美元:金色財經報道,美國喜劇演員Bill Murray相關聯的以太坊錢包,在本周慈善拍賣完成后于被黑客攻擊。最終,將近110個Wrapped Ethereum(WETH)被盜,價值約174,000美元。該錢包還包含來自“Bill Murray 1,000”項目的近800個NFT,這些NFT將于下周出售。但這些NFT沒有被盜,在錢包被盜的幾個小時內,這些NFT被轉移到其他錢包中。(Decrypt)

此前消息,Bill Murray合作推出的NFT系列中“agreatstory”以119.2 ETH(約合185,000美元)的價格售出。Murray的團隊將把出售所得的收益捐贈給ChiveCharities,這是一家為退伍軍人和急救人員家屬服務的非營利組織。[2022/9/3 13:06:11]

P2Pool NFT 借貸協議

另一種借貸模式是 P2Pool。對標 DeFi 賽道,類似 AAVE 與 Compound,其定價方式通常為預言機喂價或時間加權平均。從機制上說,貸款人向協議提供資金流動性,透過協議將這些資金分配給用NFT作為抵押的借款人。這種模式通常需要依賴價格預言機來實現,并且采用算法對 NFT 進行價值評估,因此只適用于價格有保障的 NFT 如 CryptoPunks, BAYC 等,難以采用無許可的方式開啟資金池。

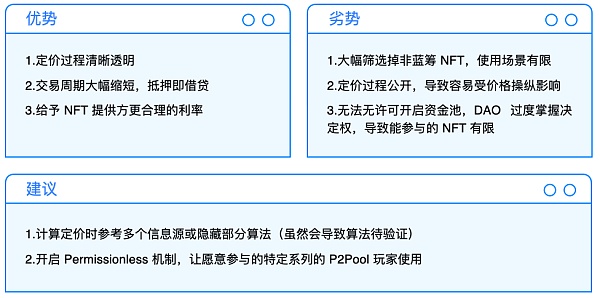

P2Pool 模式的優勢在于可以大幅增加資金利用率,同時給予 NFT 抵押者更合理的利率,并通過按系列分池的方式減少低交易量NFT導致定價紊亂的發生。

然而,P2Pool 的風險也在于定價方式大多為公開形式,預言機的喂價也會成為很重要的環節,所以可能會因為 NFT 的價格操縱(大量左手換右手)或價格波動的問題,而導致清算。如 Azuki 的價格就在幾天內波動 10ETH 左右。

DROPS 的定價模型:采用 1) 預言機、2) 時間加權、3)去除極端值并利用碎片化(如有)進行定價。然而這種計算方式會大量篩選掉流動性低的 NFT,因為需要大量交易數據來去除噪聲,導致低流動性的系列無法進入 DROPS 的計算模式當中。

價格計算模式:以地板價為基準,1)對交易進行初步檢驗:25 個區塊確認、1 個 NFT 賣出、同一個 Token ID 未在 24 小時內再次被賣出;2)去除極端值:計算 100 筆交易數據的地板價后,去除 5% 以下與 950% 以上分位值的交易(i.e. 如果平均地板價為 100E,則 5E 與 950E 的交易會被剔除);3)去除可能性極端值:去除掉 N 個標準差的交易價格;4)喂價 4 小時記錄一次;5)如果有該系列 NFT 的 Index,會用來做參考。

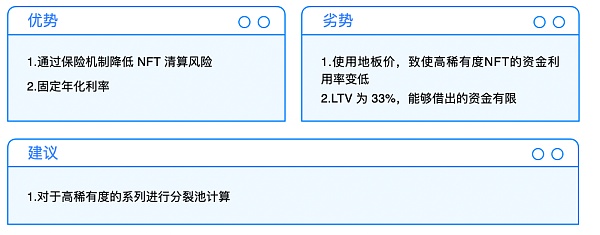

JPEG’d 是一個NFT P2Pool 的改良性借貸協議,借貸利率初始設定為年利率為 2%+0.5% 的提取手續費,可借額度則為33% (Loan to Value)。舉例來說:Alice 質押了一個等價 10000 PUSD 的NFT,最多可以借到 10000*32% = 3200 PUSD,再扣掉提取手續費 50 PUSD 后,最后可以獲得 3150 PUSD。當 JPEG’d 的 NFT 遭遇清算時,消費者可以提早使用保險機制對 NFT 進行保護。Alice 需要支付 1% 作為保險基金并加上 25% 的債務價值,支付給國庫就可以贖回 NFT。

整體定價來說,在初始狀態每一個 APES 為 2000ETH(DAO可以控制),其余的 CryptoPunks 則是由 ChainLink 報出的地板價,作為整體 CryptoPunks 的借貸范圍。目前JPEG’d的借貸標的主要為 CryptoPunks,利用純地板價降低風險,此方法可以使 LTV 維持在尚可接受的狀態。目前 JPEG’d 已經擁有 8.46 million USD 價值的 NFT,共有 73 個 NFT。

ICA邁阿密博物館推出基于以太坊側鏈Palm的NFT平臺:金色財經消息,邁阿密當代藝術學院(ICA Miami)與Palm和LiveArtX合作,成為美國首家推出NFT平臺的博物館。

ICA Miami去年購買CryptoPunk 5293,使其成為首批擁有NFT收藏品的博物館之一。ICA Miami近日推出基于以太坊側鏈Palm的NFT平臺,以配合其年度籌款晚會。其平臺拍賣藝術家Cory Van Lew三件作品,買家可以使用現金或ETH在網站上出價。(Blooloop)[2022/4/20 14:36:52]

來源: JPEG’d 官網

這個設計使得資金利用率的提升有限,且在借貸上還有 32% 的資金利用率上限,雖然年利率與 NFTFi.com 相比較低,但最終還是因為定價效率低,讓 JPEG’d 只能選擇藍籌項目,以此降低項目風險,且對于高稀有度 NFT 的收藏者不友善。

由于清算機制的設計,JPEG’d 可以通過 1/3 的價格購買 CryptoPunks 到國庫,并完成清算。在 2022/05/09 這個激烈動蕩的交易日,JPEG’d 以均價 19ETH 左右的價格收購了 10 個 CryptoPunks,以現價 55ETH (2022/05/09) 出售,并獲利360ETH。

清算過程如下:

NFT 的價格大幅度下跌 —> 借款人的 LTV 大于 33%,開啟清算 —> JPEG’d 國庫用debt的價格(Floor Price * 1/3) 將 NFT 買回 —> 最后由 DAO 對國庫 NFT 進行處置

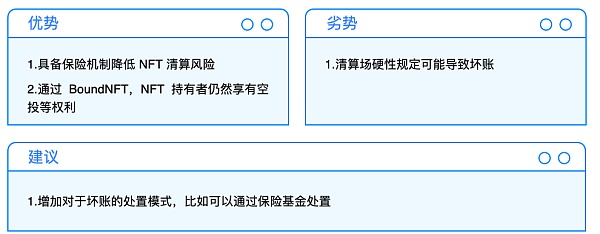

BendDao 也是一個非托管型 NFT 借貸池,當抵押 NFT 進到合約后,會拿到映射的 BoundNFT 作為借據,同時擁有一樣的metadata,使投資人可以將 BoundNFT 依然作為 PFP 使用。

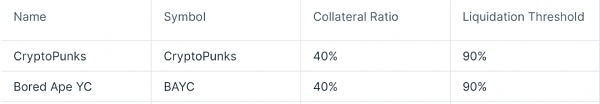

投資人與用戶可以通過抵押 NFT 到借貸池中換取 ETH 出來。截至 2022/04/27,BendDao 幾乎是擁有最多 BAYC 的 NFT 抵押協議。然而與大部分 P2Pool 協議相同,目前僅有藍籌 NFT 可以進行抵押(BAYC, Azuki, CryptoPunks, MAYC, CloneX與Doodles),需要由 veBend 的持有人進行投票才能增加 NFT 抵押范圍。

BendDao 與 JPEG’d 類似,也擁有保險機制,讓抵押人可以在被清算后有機會買回抵押物。在 BendDao 里面提供 48 小時緩沖期,讓債務人可以進行贖回。倘若債務人沒有進行贖回,NFT 就會進入拍賣場拍賣。

BendDao 本身的價格來源是 Opensea 的地板價(DAO 之后可能改變數據來源)。然而,BendDao 會遇到的最大問題是清算價格小于債務價格導致無法清算,而陷入當清算價格大于債務價格時沒人愿意買回 NFT 的窘境,因此 NFT 范疇最終依然只能包括藍籌項目。

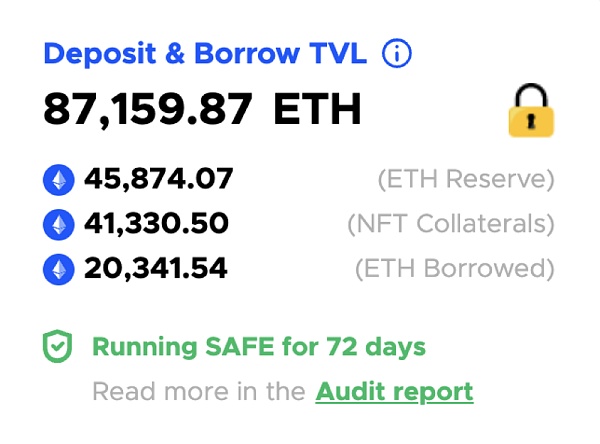

目前 BendDao 的總 TVL 為 87159.87 個 ETH,約為 1.74 billion USD。

來源: BendDAO 官網

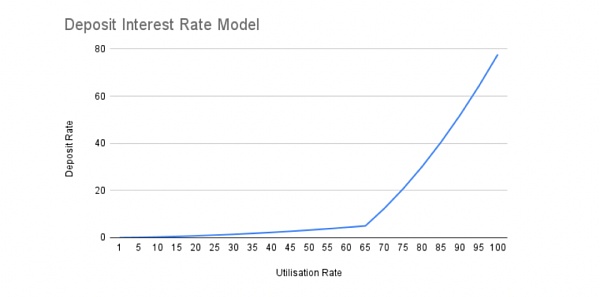

計算利率時,會由 DAO 投票出基礎利率與上升幅度,并根據 NFT 的利用率算出最終利率,下圖為參考圖。

來源: BendDAO 白皮書

目前的抵押率為 40%,清算限制為 90%,相比 JPEG’d 資金利用效率更高。

阿聯酋航空公司計劃推出 NFT 及元宇宙體驗活動:4月18日消息,阿聯酋(UAE)航空公司 Emirates 宣布計劃為其員工和客戶在元宇宙中推出 NFT 和體驗活動。該計劃與阿聯酋的數字經濟和虛擬資產倡議相一致。據悉,第一批項目已開始運作,“預計在未來幾個月內推出”。此外,該航空公司還表示,阿聯酋航空將繼續與合作伙伴合作,處理有關其 Web3 戰略的事宜。(News bitcoin)[2022/4/18 14:32:00]

P2Pool 模式雖然可以增進資金利用率,但常會因為預言機、定價模型或單邊大行情出現導致倉位遭到清算而被迫進入拍賣場,倘若拍賣場又因為流動性問題而清算失敗,則又會導致清算金分配的問題。按照目前的運行邏輯,P2Pool 模式需要對參與借貸的 NFT 進行嚴格篩選,因此受眾相對有限。

而對 P2P 模式來說,雖然有 NFT 利用率的問題,但因為條件為雙方協調而來,縱然有買方市場傾向的問題,但可以一次性的解決掉定價與清算的復雜問題,同時受眾幾乎為無限,故 P2P 或許是短期內在 NFT 的市場中更能長存的方案。

然而,長期來看,隨著預言機與報價模式逐漸成熟、精準度逐步提升,P2Pool 這種資金利用高的模式將會成為市場主流,關鍵變量是預言機的成熟度。

租賃協議則是提供用戶出租 NFT 給其他用戶或是租借其他人 NFT 的協議。這讓用戶能夠將閑置的 NFT 租借給他人賺取收益,同時不需要放棄對 NFT 的所有權,對于租借人來說也能用較低的金額獲得 NFT 的使用權,從而增加流動性和資金利用率。

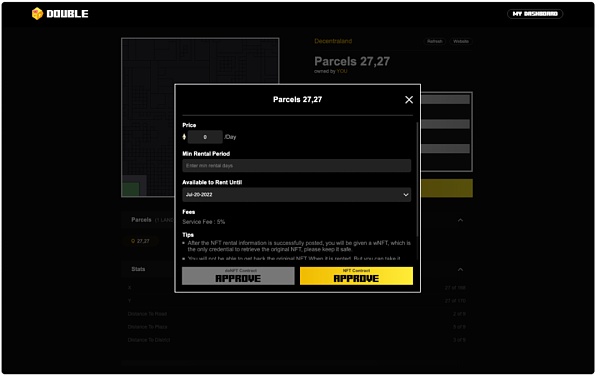

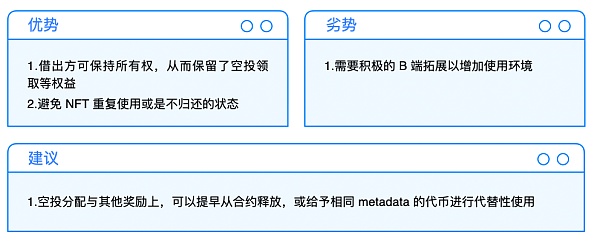

Double 是一個試圖解決使用權與所有權分離方案的租賃協議。與同類協議將NFT押在智能合約中讓貸方限制性使用的機制不同, Double 能夠映射出一個 doNFT 的類型,并在借貸初期就設立好時間與價格,并在到期時 doNFT 就會自動銷毀。通過這種方式,Double 只需對于 NFT 提供方單向鎖住,對于 doNFT 的貸方限制降到最低。

DoNFT 本身具備多重 SDK 與 API 接口,且有像 POAP 相同的不可轉讓特性,讓 doNFT 在未來有機會可以進入到其他游戲世界使用,并增加 doNFT 在其他場域的流通性與使用環境。這種使用權與所有權分離的方式,可以有效解決空投快照誤判、價值重疊與 GameFi 發展的重要基礎設施,只要 SDK 與 API 端口持續支援,映射性的 NFT 運用將可以更保障 NFT 借方的權利。截至 5 月 31 日,已有 98 個 NFT 上線。

來源:Double 官網

流動池指用戶將自己的 NFT 存入一個流動池中,換取 n 個同質化的代幣 (vToken),而用戶將可以利用這些 vToken 在二級市場交易,有興趣的人也可以買回等量 vToken 從而贖回池子中的任何一個 NFT。這種作法是將同一系列的 NFT 放入同一個池中,讓用戶可以選擇要贖回或抵押的 NFT,而若發現價格高于池中平均的 NFT 即存在套利空間,這也是流動池價格發現的手段之一。流動池的交易方式提供想要購買同一系列 NFT 的用戶一個更快速的交易方式,無需通過出價或拍賣。

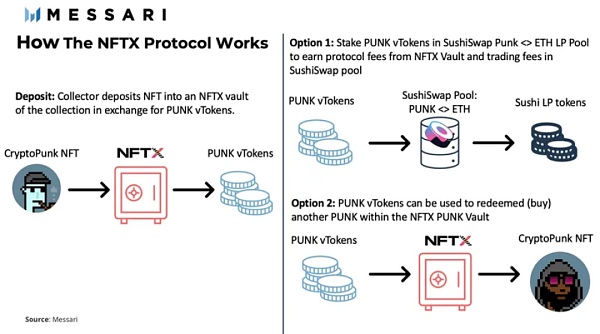

NFTX 是專注于地板款 NFT 賽道的項目,讓使用者可以將地板款的 NFT 存入項目金庫,并換成等值的 vToken (ERC20),讓其他人可以投資部分的地板款 NFT。對于中高價位的同系列 NFT,由于價值定位困難,且難以進行等值 vToken 的計算,NFTX 決定舍棄這塊市場,專注于做可以直接對標的 NFT 項目。

有別于碎片化的權力分歧的問題,在 NFTX 的設計中只有買完所有碎片的使用者可以兌換回 NFT 行使權利。目前 FloorDao 會運用 OHM Bonding的機制,把 NFTX 的 ERC20 Token 收回國庫,已形成自己的使用環境,并提供給用戶指數 NFT 的空間,且 NFTX 的國庫可以得到額外收入。

NFT項目Prime Ape Planet(PAP)24小時交易額突破2000萬美元:1月4日,據NFTGO數據顯示,新猿猴NFT項目PrimeApePlanet(PAP)24小時交易額達到2385萬美元,成為24小時交易額最高的NFT項目。[2022/1/4 8:24:36]

來源:Messari

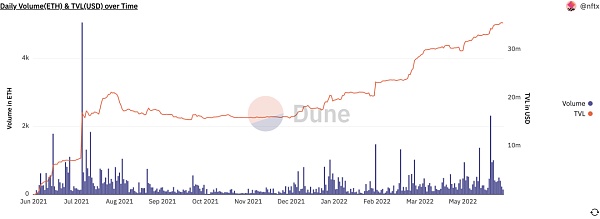

目前,NFTX 的日交易量達143 ETH,且約有 $36 million 的 TVL 維護整個協議的運行。

來源:Dune Analytics @nftx

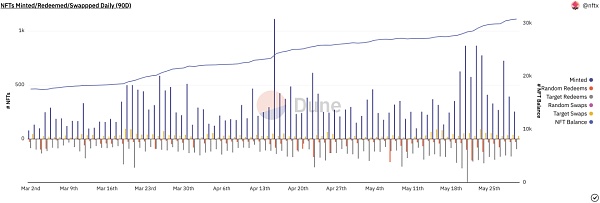

需求端的增長速度很快,一天之內最高有約 1100 個 NFT 被鑄造成 ERC20 的 vToken,5月內可以收取約 $1.2 million 的費用。

來源:Dune Analytics @nftx

整體來說,NFTX 因為專注于地板價的鑄造,而讓許多使用者愿意投入其中,再加上 FloorDao 的合作,為這些 vToken 也創造了足夠的流動性,形成正循環。

資金眾籌協議是為了集中資金,并提供安全購買 NFT 環境的協議,旨在解決 NFT 無法分割所有權的特性,讓投資人不僅可以分散風險,也可以用更小的資金進入市場。

Mesha 不僅可以讓投資人共同持有 NFT,也可以透過代理的方式領取空投代幣或是在共同決議下販賣 NFT,進而促使流動性的增加,現在已經接入 Opensea, Looksrare 與 gem.xyz 可以進行使用。與此同時,Mesha 還提供聊天與討論功能,結合部分社群的特性,讓同一個團隊的 NFT 收藏家一站式完成討論。最重要的是由于 Mesha 和 Moonpay 達成合作,可以站內使用信用卡消費,帶來更完善的使用者環境。

當前 Mesha 還在早期階段,可通過任務活動獲得 XP 代幣,在未來能夠 1:1 的方式換成 $MESHA,并且質押后可以獲得手續費 50% 的減免。

嚴格意義講聚合器并不屬于 NFTFi 范疇,但卻是在早期可以讓 NFT 流動性與可見度大幅度上升的重要基礎設施,遂在此提出。

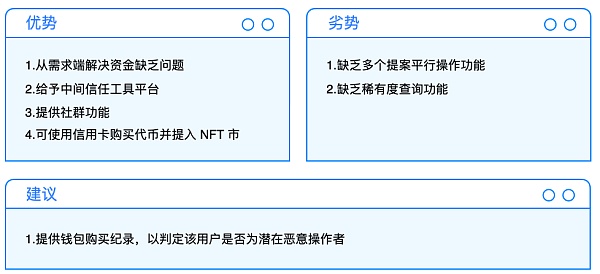

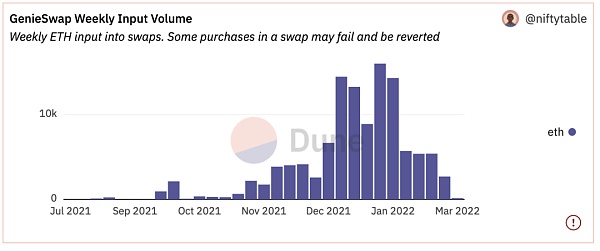

NFT 市場的聚合賽道比較早出現的是 Genie,已接入 OpenSea, Rarible, NFTX, NFT20 等多家 NFT 市場,在上線初期獲得很大的關注度,到目前為止累積了約 $270 million 的交易量,且周用戶數最多達約 3600 人。

來源:Dune Analytics @niftytable

隨著時間推移,更能節約 Gas Fee 的聚合器協議 gem.xyz 橫空出世。在大幅度減少 Gas Fee 與更友善的 UI 設計下,Gem.xyz 快速將 Genie 的先發優勢吞噬,并在 NFT 聚合戰中獲得大幅領先,目前每日使用量幾乎是 Genie 的 5 倍 (Dune Analytics @sohwak, 2022),且配合上架分析與用任意 ERC20 代幣支付手續費的設計,持續提升用戶黏性。雖然 Genie 后續與 Looksrare 等陸續有其他合作出爐,但用戶已經習慣了使用 Gem.xyz。

在NFT聚合賽道中,Gem.xyz 通過簡單易懂的 UI 設計與大幅度 Gas Fee 減少的優勢,讓 Genie 目前難以在用戶數和交易量上望其項背,而這個賽道的出現也讓分崩離析的 NFT 市場有了大一統的交易環境,減少了使用者在購買 NFT 上的搜尋成本。

Abacus 采用的定價方式有兩種,第一是同行激勵定價,第二則是 Spot Market 定價。

同行激勵定價是使用者先繳納審核費(0.9%),讓質押代幣的人進行價值發現,價值發現的加權會根據質押數/最低質押數作為加權數。最終提交價格為提交價格的上下 5% 以內,就可以獲得收益權利。透過這種激勵方式,讓大家參與價值捕獲。

第二是 Spot Market 的定價模式,分別有池子的持有人與交易者。池子持有人是基礎開啟NFT定價池的人,可以設定初始價格與數量。舉例來說,現在 Bob 有一個他認為價值為 100ETH 的 CryptoPunks ,當他設立 1000 個 xPunk 代幣時,每個 xPunk 的初始價格則為 0.1ETH,隨后開啟荷蘭交易。荷蘭拍會在最后一個 xPunk 賣出后結束,而最終賣出價乘上代幣總數,則為市場認為的 Bob 持有 CryptoPunks 的價格。關閉池子的方式可以通過拍賣,倘若拍賣價大于池中價格,則池子創始人可以收回本金,剩下多的 ETH 會分給交易者,反之持有人就會記錄虧損。另外池子持有人可以使用退出的方式贖回 NFT,而池子創始人要支付市場錨定價的 5% 給交易者。

在這個兩個機制的建立底下,交易者會有誘因去促使 NFT 的價格盡力趨近于有流動性的定價,同時去使用這個 AMM 機制進行套利。再加上因為交易者不知道池子擁有人會使用哪一種方式關閉池子,交易者很難通過壓低池中認定將賺取價值,因為如此一來池子擁有人就會選擇退出贖回 NFT,反而拿到更少收益。這種類似賽局的做法,在交易者充足的前提下能夠使得 P2Pool 的價格推向市場的價值認同點。

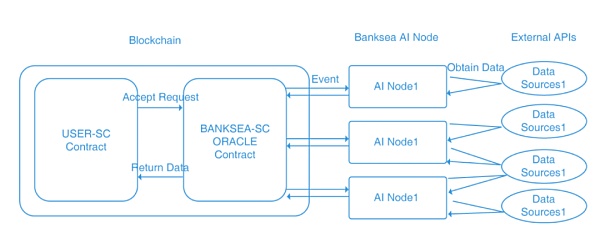

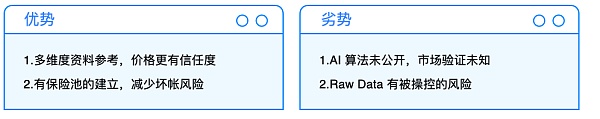

有別于一般的借貸平臺使用 ChainLink,Banksea 擁有自己的數據源與內置預言機系統,進而產出更適合項目本身使用的架構。

來源:Banksea 白皮書

Banksea 的預言機架構分為三部分:節點數據提供方、AI 計算節點與終端使用者。當使用方提出報價需求時,Banksea AI Node 就會向外在節點申請資料,在拿到資料后通過自己的演算法計算并將價格與風險指數通報給 Banksea 的 SC,最后回報給使用者。

Banksea 針對價格計算的演算法是將價格在一定區間的波動作為變量,計算出最適區間,然后再依照項目對于大盤與其他指標的相關系數計算出beta,并作為風險因子計算抵押率。詳細算法內容未公開,因此是否能夠體現真實市場反應還需要等待后期市場驗證。

目前 Banksea 預言機的節點大約為四個,其中包含的維度有 Trading Data(Opensea, Rarible 等), Social Data(DC and Twitter), Chain Data(Etherscan 與 Solscan)與當前 Banksea 的抵押率進行喂價條件的參考,未來可能會成為廣泛性使用的專屬 NFT 預言機。

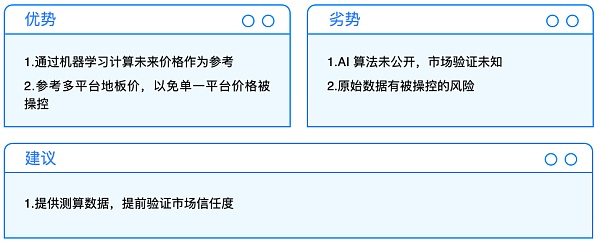

NFTBank.ai 采用共同資金管理的方式,讓使用者可以一站式管理自己所擁有的 NFT ,并通過地板價或是機器學習程序預估價格,進行投資組合跟蹤管理。同時,能夠抓取各家交易所地板價的特性,這一功能也讓 NFTBank.ai 在今年二月時成為ChainLink 的數據來源,為其他 NFT 項目提供更精準的報價,從而優化 P2Pool 功能。

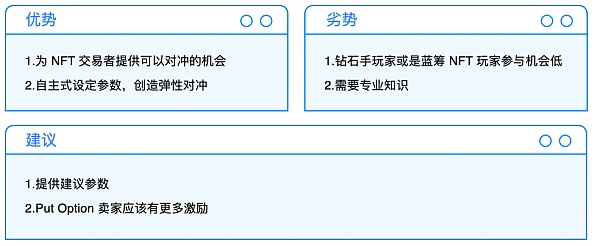

Putty 是一個對沖 NFT 風險的平臺,在 V1 版本屬于 P2P 的 Put Option 平臺,讓投資人與用戶可以將 ERC721 打包變成 Put Option 在市場上交易。

舉例來說,如果認為 CyptoPunks#0001 會在未來 10 天內跌破 100ETH,且 100ETH 是能接受的最低點位,投資者就可以設置一個 Put Option 的 strike price 為100ETH、Put Premium 為10ETH。當有人愿意賣出這張 Put Option 時,投資者將付出10ETH 給賣方,倘若最后 10 天內 CryptoPunks#0001 跌破 100ETH,投資者就可以行權拿回 100ETH,同時CryptoPunks#0001 轉交給賣方。反之,沒有跌破,投資者可以繼續持有 NFT,10ETH 則視為保險金。

然而,這種模式會導致大部分鉆石手的 NFT 用戶不敢使用,縱然對沖掉了價格波動,但卻造成 NFT(Underlying Assets)的流失。在一般金融商品中便于在未來時間點內進行回補,但 NFT 的特殊性反而會造成應該行權但卻因為顧慮 NFT 流失的問題而不行權的狀態,反而有違項目設計本意。因此,使用情境上應該多為炒作的 NFT,才有機會在這個市場中流通。

NFTperp 是一個專門為 NFT 地板價打造的永續合約系統,采用 vAMM 機制,部署于 Arbitrum 上。有鑒于目前市場上NFT的波動較大,且藍籌 NFT 的門檻過高,一般人難以進入,NFTperp 提供了一個對沖地板價與指數化藍籌 NFT 的行為。這樣的設計下,雖然對于中高價位的同系列產品的意義沒有那么大,但一樣可以在系列價格一齊往下時至少對沖掉地板價跌落的部分,減緩損失。而在指數化藍籌部分可以允許用戶以 5-10USD 的方式做多藍籌 NFT,以做到部分參與獲利的結果。

在喂價機制上,NFTperp 采用多參考資料來源,不僅使用 ChainLink 的報價,也對 upshot, Banksea, NFTBank.ai 與 DROPS等價格進行計算,并以 TWAP (5分鐘一次資料紀錄,8小時計算一次均價)的形式減少單資料來源預言機被操控的風險。

在維持衍生品價格靠近現貨價格的設計上,NFTperp 不僅參考了 Funding Rate 的機制,也引入動態交易手續費機制。當正向溢價越高時,多方的手續費會從 0.3% 逐漸調整到最高 5%,空方會從 0.3% 逐漸降低至最低 0.1%,反之也成立。設計上,不只增加了保險金與項目收入,也促使主動踩踏的成本提高。

NFTperp 這種設計專門服務地板價客群,同時也讓小散有可以碰到藍籌 NFT 多頭的空間,在當前的 NFT 市場中可以促進生態流動。

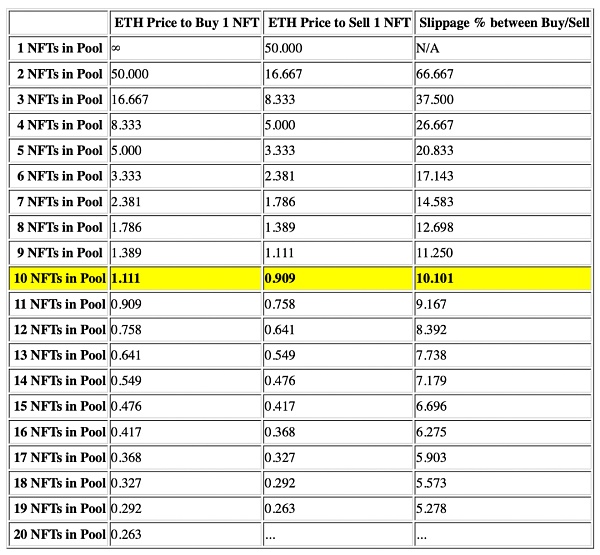

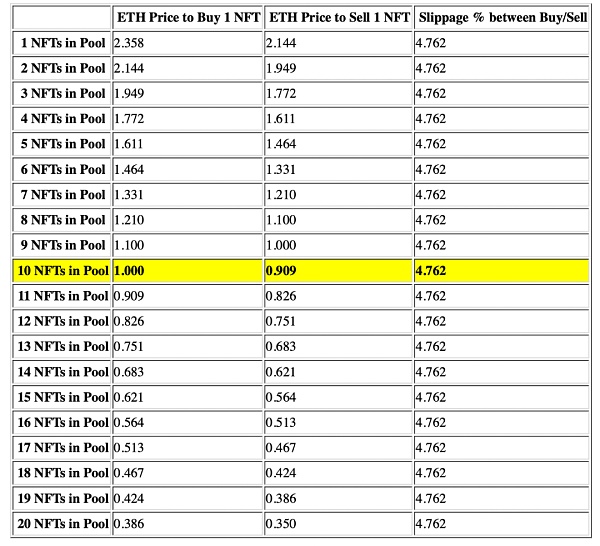

NFT 跟 ETH 目前都是 1:1 的方式進行交換,對于常見的 DeFi 模型 AMM 目前很難運用在 NFT 的市場當中,同時,由于 NFT 均是整體售賣,在交換上就會因為 X*Y=K 的公式設計造成較大滑點。

sudoSwap 是為了解決這個痛點而生的產品,它拋棄了 X*Y=K 的公式,而是將滑值恒定進而改變 k 值,用此方法不管買多少的 NFT,都會使買賣雙方面對的滑點被抑制。同時,結合 UniswapV3 的設計,sudoSwap 允許單幣提供流動性并限制其范圍,換而言之就是可以在想要的價格區間買賣 NFT 且不用擔心滑價。下圖為 X*Y=K與滑價固定模型的差異:

來源:blog.sudoswap.xyz

倘若以這兩張試算表格來說,單純使用 X*Y=K 買 5 張 NFT 需要花費平均 2 ETH,滑價固定模型僅需要支付平均 1.221 ETH。然而 sudoSwap 的風險是對于流動性池的 NFT 布局,如果 NFT 的流動性太少或設置流動性分布不均交換的成本會變高。又因 NFT 每一張價格的獨特性,使用這種 AMM 模型會有幾率抹平 NFT 的多樣性,且 NFT 的多樣性會導致愿意投入的 NFT 流動性過少,面對這樣的矛盾,市場的采用度勢必很難提高。

下表列出了各種解決方案的差異以及各自的優勢。

目前,大部分用戶集中在操作門檻最低的市場與聚合器領域,然而這兩個領域并未完全展現出最大的資金效率。而從操作門檻分析,待更多的用戶加入 NFT 領域,可以預測下一輪市場熱點將集中在 NFT 租賃領域。操作門檻較高的借貸與流動池項目雖然能有效地提升資金效率,然而該如何吸引用戶的目光,讓用戶感受到這些功能的重要性,是項目需要仔細斟酌的方向。

而在 P2P 與 P2Pool 的爭奪戰中,預言機與清算機制的完善會讓 P2Pool 脫穎而出。然而,當前不管是 ChainLink 或是自主建立預言機的 Banksea,都因為 NFT 流動性問題,縱然報價精準,也很難確保在拍賣場以準確的價格清算完成,故 Abacus 這種同行激勵的方式反而可以更好地體現市場價值共識,NFT 的流動性梳理與預言機的運用也會顯著影響衍生物市場與指數市場的發展。

因此,雖然近期 NFTFi 會出現許多突破性項目,但如何對不同 NFT 進行獨立評級,并建立流動性等問題,將會往市場共識與集中拍賣場的方向發展。同時,借貸與流動性的最大引爆點通常出自于借貸物品的高風險操作,導致需要精確度和準確定價的場景逐漸增多,因此筆者也建議在使用 NFT 進行衍生品操作時注意風險控制,過高的風險曝光在當前基礎設施有限的前提下,會有大量清算發生,正如近期(05/07-05/10)Azuki 暴跌的情景。

最后,筆者相信,隨著 NFT 的賦能愈來愈多,NFTFi 的運用不應該限制在 NFT 的主體上,在可見的未來 NFTFi 極有可能著墨于賦能的延伸運用以及權利轉移,這也是最令人期待的。

2021年的NFT市場在Crypto社區內出現了前所未有的炒作,并彰顯了巨大的吸引力。但是時間來到了2022年,市場似乎帶來了不同的感覺.

1900/1/1 0:00:00Web3 游戲往往因為糟糕的游戲畫面、糟糕的用戶體驗而令人討厭。我將從經濟變化、游戲商業模式的變化和勞動力市場的演變等方面分析它們的存在原因.

1900/1/1 0:00:00核心觀點: Web3項目是一種新型公司,應該用新的方式、結合項目獨特性去為它們估值。近期,我們見證了Web3項目前所未有的爆發式發展,它在Web2平臺和服務的基礎上,實現了去中心化的愿景.

1900/1/1 0:00:00據報道,現在區塊鏈是發展最快的領域之一。隨著區塊鏈項目 (DeFi、NFT、DAO) 的激增,對區塊鏈開發人員的需求也在直線上升.

1900/1/1 0:00:002022 年,各個 DAO 紛紛成立法律實體。先是 ENS DAO 在開曼群島成立了非營利組織:ENS 基金會.

1900/1/1 0:00:00本文翻譯自ADAM?Medium《The Clarion of the Web3.0 Era is Blown.

1900/1/1 0:00:00