BTC/HKD-0.41%

BTC/HKD-0.41% ETH/HKD-1.17%

ETH/HKD-1.17% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD-0.79%

ADA/HKD-0.79% SOL/HKD-1.48%

SOL/HKD-1.48% XRP/HKD-0.91%

XRP/HKD-0.91%原文:Staking, pegging and other stuff

我提前為大量的錯誤道歉。在開始之前,我想做出適當的說明。

首先,這些都不是金融投資建議,因為我沒有資格提供金融投資的建議,實際上我并不勝任做任何事情。它們只是我個人想法,不是我雇主的想法,因為我沒有雇主——可能是因為我缺乏資格吧。

其次,我之前幫助構建了 Lido,它是本文中的一個主題。我現在沒有為 Lido 工作了,當然也不是代表 Lido 來寫這篇文章。之前確實為Liao撰寫過文章。我已經不在Liao工作一年多了。我甚至懶得把這個帖子給那些在Liao工作的人看——主要是因為如果他們發現了一些錯誤,我也懶得去修改這個帖子。

最后——我有一些 LDO,也有一些 ETH,還有一些 stETH。所以很有可能我是非常帶有偏見的,對這個話題的看法很糟糕,你可以忽略我的這些看法。但我確實努力來做到盡可能公正,因為當你找到正確的答案時,這篇文章就成功了,而不是在互聯網上向很多人重復著錯誤答案。盡管如此,我還是個無可救藥的人,因此還是會有許多缺陷。

Cobie,請你慢點,Lido是什么?

這是我在 2020 年 10 月發表的關于 Lido 應該是什么的博客文章:Lido的介紹。

簡而言之,它是一種 ETH 質押的協調協議。它是一個質押池,你質押ETH它給你代幣化的ETH。

你質押1個ETH,Lido會返給你1個stETH。你的ETH通過Lido從一組節點運營商選擇一個驗證者來質押。ETH 獲得質押獎勵,你的 stETH 余額會自動更改以匹配該信標鏈余額。

在 ETH 開發人員最終推出合并和隨之而來的分叉后,stETH 將能夠“解除質押”并且可以贖回底層的 ETH。

由于以太坊把他們的質押設計得有點奇怪,并且隨著信標鏈于 2020 年底推出(但仍沒有具體的合并日期),Lido 變得非常受歡迎。對于用戶來說,這是質押 ETH 最普遍的方式。

金色財經挖礦數據播報 | BSV今日全網算力下降6.69%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力115.312EH/s,挖礦難度15.78T,目前區塊高度636802,理論收益0.00000812/T/天。

ETH全網算力188.565TH/s,挖礦難度2402.28T,目前區塊高度10357557,理論收益0.00840294/100MH/天。

BSV全網算力1.826EH/s,挖礦難度0.29T,目前區塊高度641407,理論收益0.00049281/T/天。

BCH全網算力2.920EH/s,挖礦難度0.40T,目前區塊高度641634,理論收益0.00030824/T/天。[2020/6/29]

理解了嗎?好吧,繼續。

stETH“掛鉤”?

在stETH 生命周期的大部分時間里,它與 ETH 的交易比例足夠接近 1:1。

stETH 生命周期的前幾個月非常不穩定,每個 stETH 的價格從 0.92 到 1.02 ETH 不等。隨著流動性的增加,stETH/ETH交易對會隨著時間的推移變得越來越無趣。

后來 UST 發生“脫鉤”,Luna 崩潰,stETH 受到一些傳染性打擊。從那以后,以太坊的價格下跌了大約 50%——事實上,最近十周以太坊一直在下跌。

可能因為是歷史上價格最接近的交易對(也可能因為“掛鉤”是 UST 后最新的創傷后應激障礙ptsd熱門話題),人們錯誤地認為 stETH 是與 ETH“掛鉤”。當然,這不是真的。

stETH 不與 ETH 掛鉤,也不需要以 1:1 的比例與 ETH 交易以使 Lido(或 stETH)運作。stETH 根據質押 ETH 的需求/流動性以市場價格進行交易,而不是簡單的掛鉤。

Lido 并不是唯一的流動性質押協議。看看其他較少使用且流動性較低的質押衍生品,可以清楚地表明,1:1 的流動性質押市場不是人們所期望的。

金色晨訊 | SEC再次就Wilshire Phoenix的比特幣和國債ETF提案征求意見;加拿大央行或考慮推出央行數字貨幣:1.SEC再次就Wilshire Phoenix的比特幣和國債ETF提案征求意見

2.福特在德國科隆市進行提高燃油效率的區塊鏈試點項目

3.加拿大央行或考慮推出央行數字貨幣

4.阿聯酋金融監管機構發布加密法規草案并尋求反饋

5.穆迪:若采用加密貨幣,將在支付轉賬領域消除對金融媒介的需求

6.法國央行第一副行長:Libra所帶來的風險必須在其正式推出前予以解決

7.德國財長:Libra對國家自治和民主治理構成威脅

8.報告:區塊鏈是目前最為活躍和具有發展前景的七大深科技領域之一

9.納斯達克上線市值前100的加密貨幣“人工智能加密指數CIX100”

10.繼Telegram后 美國SEC或會對Filecoin和DFinity下手。[2019/10/16]

Binance的 BETH:

Ankr 的 AETHC:

這兩種質押衍生品的工作方式與 Lido 類似。 Ankr 比 Lido 早一點推出,Binance的 BETH是在幾個月后推出的。所以它們存在的時間大致相同。

正如你所看到的,在他們的生命周期中,基本上都沒有進行過“掛鉤”交易。 BETH價格 曾跌至0.85 ETH。AEHC 價格曾跌至0.80 ETH。

質押衍生品不是穩定幣,甚至不是“算法穩定幣”。有些人將它們描述為更類似于 Greyscale 的 GBTC,或類似于一個未來交付日期未知的期貨市場。我也不太了解這些比較。從根本上說,它是鎖定抵押品的代幣化所有權。交易價格應該低于其鎖定底層資產的價格。

分析 | 金色盤面: BTC/USDT保持在區間內運行:金色盤面綜合分析:BTC/USDT反彈接近6600阻力位然后收長上影線十字星,表明多頭動能有所衰竭,繼續看區間6600-6000震蕩不變,注意關注破位情況。[2018/8/13]

贖回、套利和給質押的 ETH定價

通過在 Lido 質押,你可以用 1 ETH 立即創造 1 stETH。

因此,stETH 的交易價格永遠不應超過 1 ETH。如果 stETH 在任何時候以 1.10 ETH 的價格交易,交易者可以簡單地用 1 ETH 鑄造 1 stETH,并以 1.10 ETH 的價格出售——他們可以重復此操作以輕松獲利,直到平價恢復。

這種即時套利機會目前是單向的。

在合并和在eth2 上可以交易之后,才能贖回ETH 流動質押代幣(stETH、BETH、RETH、AETHC 等)。

合并何時發生,任何人都只能猜測。如果讓我來猜,我認為可能會在今年 10 月,但它很可能也會推遲到年底或明年年初。合并后,狀態轉換的分叉也需要等待一段時間。誰也不知道這需要多長時間,可能是合并后的6個月。

當然,一次可以解除質押的 ETH 數量是有限制的。如果通過任何方法質押的每一個 ETH 都同時被解除質押,那么解除質押隊列可能需要一年多的時間。。

完成所有這些之后,流動性質押代幣將在兩個方向都有套利機會。交易者可以用 0.9 ETH 購買 1 stETH,并且將1 stETH兌換為 1 ETH,然后重復。

盡管如此,即使這條套利路線是在活躍的牛市外打開,流動性質押代幣的價格仍可能低于 1:1。公平價格可能取決于買家想要獲得百分之多少的收益與贖回/解除抵押期間持有的風險——在此期間,賣家將權衡等待解除質押期對自身的影響 vs. 立即出售的折扣。

現在,缺乏當前贖回路徑導致流動性折扣。

在牛市中,對 ETH 的需求很高。以小額折扣購買 stETH 很有吸引力,因為交易者可以將低于 1 ETH 的價格購買 stETH 作為賺取額外 ETH 的方式。此外,牛市中對流動性的需求較低。因為投資者樂于持有他們能產生收益的資產,所以stETH 的拋售壓力較小。

金色財經現場報道 TASchain創始人吳軼群:比特幣的精髓是隨機數據力:金色財經現場報道,在2018區塊鏈產品技術峰會上,TASchain創始人吳軼群表示,比特幣的精髓是什么?就是一個隨機數據力。比特幣如果只考慮安全放棄去中心化,只會是幾個分散的云計算聯合體。而只有把去中心化放在最重要的位置,才是真正的創新。[2018/4/28]

然而,在熊市中,對 ETH 的需求消失了,對流動性的渴望迅速顯現。尤其是對典型的反身性很強的資產,長期需求大幅下降。越來越多的人想要退出他們質押的 ETH 頭寸,長期鎖定資產比短期的ETH頭寸更沒有吸引力。

stETH 對 ETH 的折扣取決于現有 stETH 的持有者需要多少流動性,和以折扣價購買這種質押 ETH 衍生品的需求有多大。

一些較大的鯨魚最近通過退出 stETH 來表達他們對流動性的需求。

當然,還有其他一些因素。折扣定價已包括智能合約風險、治理風險、信標鏈風險,“合并會發生?”風險等。雖然這些風險比買方/賣方需求的變量更“恒定”,但人們評估其重要性的方式可能會隨著市場恐懼的變化而改變。

宏觀流動性偏好似乎仍然是最大的變量,而關于合并的情緒到目前為止不像主要因素。

被逼賣家

雖然許多人把注意力集中在stETH價格上,這很可能是由于UST ptsd,但我認為stETH有可能是另一個故事。

現在,StETH討論中可能最值得注意的因素是:誰是被逼賣家?

似乎有幾組賣家:

1. 杠桿質押者

2. 需要處理贖回存款的實體

第一組鏈上可識別。

交易者使用 Aave 來“杠桿-質押”ETH。交易看起來像這樣:

金色財經訊:斯威士蘭央行正在加緊對加密技術的研究,央行行長稱盲目否認加密貨幣不是一個明智的決定。[2017/11/1]

1. 購買 ETH

2. 將 ETH 質押為 stETH(或在市場上購買 stETH)

3. 將新的 stETH 存入 Aave

4. 用此存款借入ETH

5. 將借用的ETH質押為 stETH

6. 重復

像 Instadapp(和其他)這樣的產品將這種交易變成了一個“金庫”,吸引了大量的存款進入杠桿式的 stETH 頭寸。

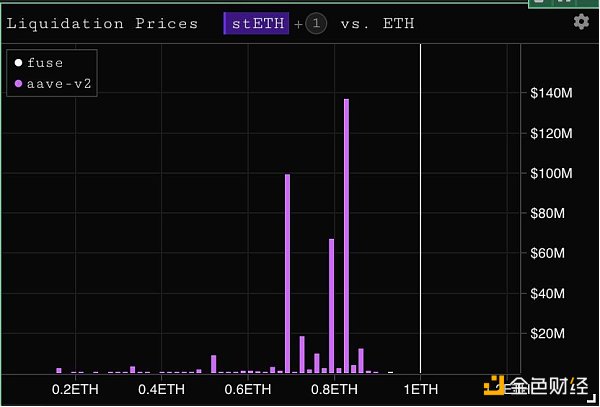

除非交易者能夠為這些頭寸提供更多抵押品,否則他們會存在鏈上清算的風險。同時,給這些頭寸去杠桿化需要將 stETH 換成 ETH,這有助于 stETH 的定價。

如果觸發他們的清算價格,這些被逼賣家可能會導致 stETH 價格大幅下跌,進而觸發更低的清算價格。

CeFi 存款/取款

第二組有點不透明。

有傳言和鏈上研究表明,像Celsius這樣的實體存在所謂的流動性問題。當然,由于Celsius是一家“CeFi”公司,我們并不能真正了解他們的金融狀況或財務管理戰略。

因此,這完全是推測性的,不可能真正知道Celsius內部發生了什么。

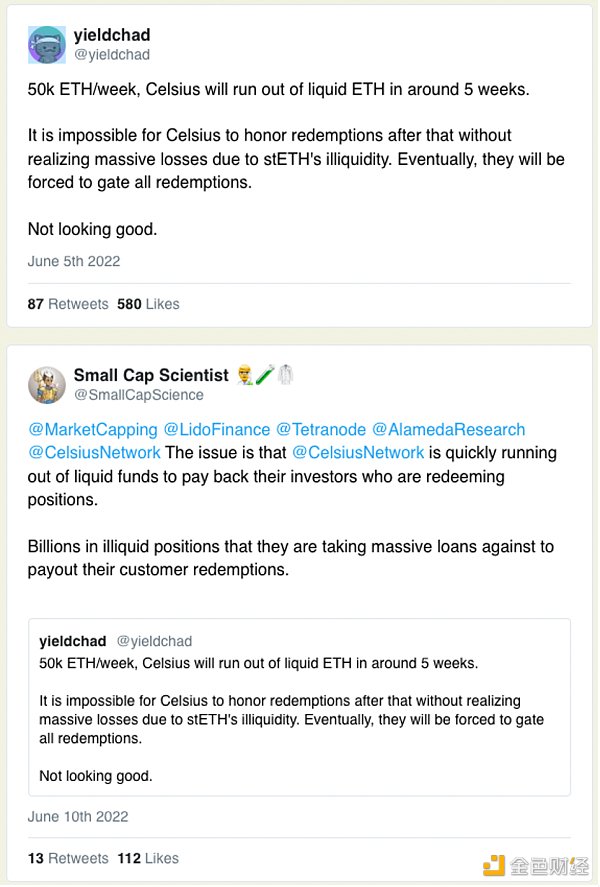

但研究人員推測,目前用戶取款的速度很快超過了Celsius擁有的流動資金。

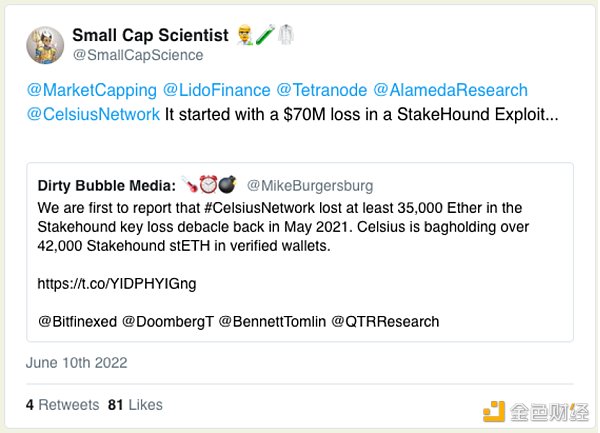

也有人猜測Celsius 在DeFi 上的損失。據稱,Celsius 在 StakeHound、Badger 以及可能在 Luna/UST 損失了資金。

這種研究說法似乎是:

Celsius 據說動用客戶存款進行DeFi流動性挖礦,以提供收益。他們可能在漏洞中損失了一些資金,此外,他們還質押了大量 ETH(二者都使用 Lido,并直接與非流動質押節點運營商進行質押ETH)。這種質押的 ETH 缺乏流動性,可能持續 6 個月,也可能僅僅一年多一點。

而對于Celsius來說,因為它們的頭寸規模大于 stETH 可用的流動性,所以即使是流動性質押也是非流動性的。

為了恢復用戶取款的流動性,如果Celsius被逼賣出stETH,這可能是觸發清算瀑布的事件。事實上,甚至對這種事件的恐懼也可能成為觸發因素。

同樣,這是推測性的。我們確實不知道Celsius的實際財務狀況是什么樣,他們可以使用哪些工具,他們有哪些客戶負債等等。

雖然Celsius似乎不太可能完全失去客戶資金,但理論上Celsius似乎有可能最終出現用戶要求取款的情況,但Celsius已將這些資產鎖定在信標鏈上,解鎖日期似乎可以在以后不斷延期。

Celsius如何處理這種假設情況可能很重要。如果他們針對這些質押資產籌集債務以償還客戶,那可能只是推遲了他們成為被逼賣家的時間,并使事情最終變得更糟。

那么,到底誰會是受害者?

我不會假裝知道 stETH 價格(或 BETH、AETHC、RETH 等)未來會發生什么。

相反,我會嘗試了解在最壞的情況下誰是受害者:想象一下,Celsius fud(fud: 恐懼、不確定、懷疑)是準確的,而鏈上杠桿質押者無法發布抵押品,等等。

誰會倒霉?

Celsius和Celsius儲戶顯然是受害者——要么Celsius無法在合并前為每個人處理取款,要么最終通過低價出售,在合并前處理由取款而造成相當大的損失。

(旁注:如果是我處在Celsius的這種情況,我可能會以相當大的折扣在私人OTC(場外交易)賣出stETH 頭寸,以挽回面子并保持一定的公眾信心。)

杠桿收益農場的質押者顯然也會倒霉,就好像他們的頭寸被清算一樣。

并且任何想要在信標鏈狀態轉換之前退出 stETH 頭寸的人也會感到不便:如果交易者或投資者今天質押 ETH(或今天購買“打折”的 stETH),并且需要在 3 周或 3 個月內退出,它顯然不能保證 stETH/ETH 的價格與它們的入場價格相同。

在所有合并等活動結束后,計劃通過在信標鏈上解除質押來退出的非杠桿 stETH 持有者是可以保證價格相同的,因為每個 stETH 在信標鏈上都有一個 1:1 對應的 ETH。

是否保證 1:1 贖回?

當以太坊合并后可以解除質押時,1 stETH、1 BETH、1 ETHC 等都可以兌換為 1 ETH。所以,如果你今天有 10 個 stETH,當以太坊開發者最終合并以太坊時,你可以拿回 10 個 ETH。

但是——有什么能阻止這成為現實呢?有兩個主要的事情:

1. 懲罰——如果你今天有 10 個 stETH,并且 Lido 驗證者經過了一些懲罰,那么這種損失會在 stETH 持有者之間進行平均。 stETH 通過獎勵向上變基,通過懲罰向下變基。通過某種懲罰事件,10 stETH 可能變成 9.5 stETH。我認為這對 Ankr 來說是一樣的。 RocketPool 要求驗證者發布額外的抵押品,所以這里有所不同。

2. 嚴重的協議bug——如果 Lido、RocketPool、Ankr 或任何其供應商有嚴重的協議bug,那么這也可能對他們的流動質押代幣的贖回產生影響。

這兩件事都是有可能的,因為它們一直都有發生過。但在信標鏈上,懲罰很少見,而且我認為大多數流動性質押協議都有精心策劃的驗證者集。

當然,協議也經過了廣泛的審計——但我確信 defi 漏洞對審計協議的ptsd,對你有多強烈,對我就有多強烈。

雖然這些都是非常真實的風險(一個是輕微的,一個是嚴重的),但在我看來,兩者都不太可能——而且它們的風險并沒有隨著時間的推移而增加或減少。

還有一些較小的風險,例如 Eth2 交付風險(合并是否會發生,是否會很快發生?)和治理風險。但同樣,它們并沒有實質性地增加或減少。

(旁注——如果 ETH2 永遠不會交付,人們可以推測質押的 ETH 會發生什么。可能需要通過社區共識以某種方式恢復,因為流動性質押衍生品僅占所有質押 ETH 的 1/3 左右,每一個加密公司和交易所都會以某種方式接觸 ETH 質押。這將是一個比僅僅質押代幣更大的問題。)

無論如何,除了這些風險之外,無論當時 stETH/ETH 的市場匯率如何,當能在以太坊上解除質押時,來自任何流動性質押協議的1個流動性質押“ETH”都可以兌換為 1 個 ETH。

走向狀態轉換

對于那些愿意接受智能合約和驗證者風險的人來說,這種情況提供了一個有趣的機會:交易者為了套利贖回,他們愿意持有 stETH 多長時間,他們又會以什么價格進入?

隨著信標鏈上的合并和狀態轉換越來越近,套利可能會變得更具吸引力。由于贖回時間的縮短,感知的價格風險可能會更小——但它仍將在很大程度上取決于交易者對美元價格的市場情緒。

作者:Cobie

譯者:0xOak

區塊鏈、AI和NFT已經永遠改變了藝術行業,改變了藝術家對其作品的所有權,但最重要的是還給予了他們自由。在2022年,很難想象有什么藝術是與科技隔絕的.

1900/1/1 0:00:00炒鞋、炒盲盒、炒數字藏品……從實體潮鞋,到神秘的盒子,再到一張張JPG圖片,交易的內容越來越虛幻,新一代年輕人玩的圈子讓旁觀者一次又一次發懵,但年輕的套利者已獲得了買車買房的資金儲備.

1900/1/1 0:00:001.DeFi代幣總市值:494.09億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:83.

1900/1/1 0:00:006 月 3 日結束的 ETH Shanghai 黑客松活動中涌現出了不少優質的 Web3.0 項目,在上百個參賽團隊中,有四個脫穎而出,分別摘得金銀銅獎.

1900/1/1 0:00:00當每一篇文章都變成一個獨一無二的商品時,它將改變什么?在當前這個碎片化的社交媒體時代,如何能堅持做一個“不恰爛飯”又能維持生計的優質內容創作者?這是大量內容創作者們正在面臨的困境.

1900/1/1 0:00:00從親近媒體到選擇直接發聲,Andreessen Horowitz(a16z)的轉變只是科技產業與媒體產業關系惡化的一個縮影.

1900/1/1 0:00:00