BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD-0.08%

ETH/HKD-0.08% LTC/HKD+0.11%

LTC/HKD+0.11% ADA/HKD+0.88%

ADA/HKD+0.88% SOL/HKD-0.22%

SOL/HKD-0.22% XRP/HKD+0.14%

XRP/HKD+0.14%  (麥田,梵高)

(麥田,梵高)

經過兩年多的發展,DeFi充分展示了其作為開放金融的潛力。DeFi是一種跟傳統金融、互聯網金融完全不同的新物種。

DeFi有無須許可、公開透明、可組合等獨特的屬性。例如DeFi中的借貸項目,通過超額抵押,可以無須許可地參與,隨時進入和退出,期限靈活,利率可變,展示出了優勢,吸引了不少用戶參與。DeFi領域誕生了生成穩定幣Dai的Maker、加密借貸的Compound、合成資產發行的Synthetix、去中心化交易的Uniswap和Kyber.....其中鎖定的資產高峰期超過10億美元,即便如今市場暴跌情況下,依然鎖定5.5億美元的總資產。

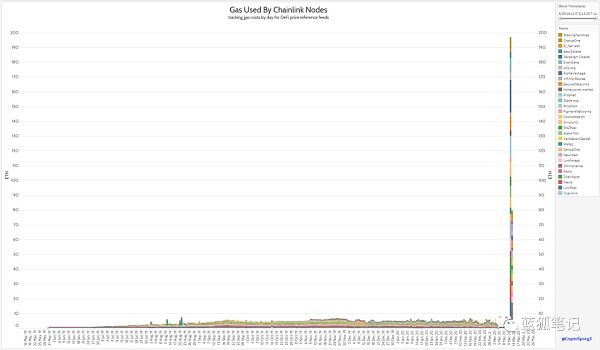

當然,今天的DeFi絕非完美,正如前幾天大跌時可以看到,這其中存在不少問題。一是,市場大跌導致抵押物價值迅速貶值,短時間引發大量清算,這進一步導致抵押物的價格下跌,從而引發螺旋下跌。二是,以太坊擴展性對DeFi影響明顯,以太坊大約每15秒的區塊時間,一旦市場發生暴漲或暴跌,引發大量鏈上交易活動,這會導致整個DeFi活動的暴增,以太坊當前的吞吐量無法即時處理瞬間的大量交易,從而引發擁堵,導致很多交易無法及時處理。此外,這還導致交易費用暴漲。例如,Chainlink節點為正常提供預言機服務,只能大大提高其gas費用。

(Chainlink在以太坊擁堵時gas費用的激增,來源cryptospong3)

(Chainlink在以太坊擁堵時gas費用的激增,來源cryptospong3)

這些問題的涌現,說明DeFi還處于非常早期的初級階段,要想實現開放金融的遠景目標,需要不斷完善。由于金融本身的復雜性,要完善,就需要更多背景的人參與進來。不僅要有技術背景的參與者,也要有更多金融背景的人參與進來,通過融合創新,以推出更具韌性的DeFi機制設計,從而推動DeFi向上發展。

美國檢察官:如果巴哈馬反對,一些SBF指控將被撤銷:金色財經報道,根據5月29日提交給紐約南區美國地方法院的一份文件,如果巴哈馬政府反對,美國檢察官將撤銷對前FTX首席執行官SBF的部分指控。[2023/5/31 11:49:19]

除了市場風險和可擴展性的不足之外,如今的DeFi應用主要集中于借貸、去中心化交易等,而更多的金融場景需求還沒有挖掘出來。當前DeFi活躍用戶大約在幾萬人的規模,跟傳統金融市場動輒千萬用戶級別的規模相比,差距甚遠。

當然,即便有差距,DeFi也應該有自己的自信,因為它有傳統金融所不具備的一些屬性,這些天然的屬性,有機會解鎖金融的潛力,并打開通往開放金融的未來道路。

為了解鎖金融潛力,增強DeFi韌性,實現真正的開放金融,僅僅靠幾個借貸項目、合成資產發行項目以及去中心化交易協議遠遠不夠,還需要有更多滿足普通用戶體驗,并能實現產品和市場契合的金融產品。而目前的DeFi基礎設施對于普通的金融服務提供者、主流用戶來說,在技術上和用戶體驗上都存在較高的門檻。如果這部分主流群體沒有融入進來,真正的開放金融很難實現。

那么,解鎖開放金融潛力,增強DeFi的韌性,需要什么?

人人都有機會構建DeFi應用

DeFi當前的參與者以技術背景團隊為主,如果要快速推進開放金融,需要更多金融背景的人參與進來,進行大量謹慎的實驗。不同的背景、經驗和認知會帶來不同的產品。這些產品可以相互激發靈感,并最終推動開放金融的發展。

要想讓更多的金融機構,甚至具有金融背景的開發者參與到開放金融中來,一個很重要的方面就是推動開放金融基礎設施的建設。這個基礎設施除了底層的公鏈之外,還有就是面向金融服務提供者的平臺。

這個平臺可以實現模塊化、可定制,讓普通的金融服務提供者,甚至個人都有機會開發自己的DeFi。這也是藍狐筆記思考的一個問題,什么時候會出現這種DeFi應用編輯器。

美國證交會主席:如果沒有監管,加密貨幣市場將“不會有好結果”:9月28日消息,美國證交會主席根斯勒表示:如果沒有監管,加密貨幣市場將“不會有好結果”。[2021/9/28 17:11:26]

前幾天看到QNUT項目,它的目標旨在提供開放金融產品的開源技術基礎設施。

QNUT的DeFi應用編輯器

QNUT是NUTS Finance基于QuarkChain打造的DeFi應用編輯器。什么是DeFi應用編輯器?

DeFi應用構建器是為金融服務商推出自定義金融產品的區塊鏈基礎設施。它由NUTS Finance推出,基于其開源技術框架可以構建多樣化的自定義開放金融產品。想象一下,如果你一位互聯網金融產品的創業者,或者是傳統金融機構的資深人士,對金融產品有深刻認識,但對于區塊鏈技術工具不太了解,這個時候,如果有一個可以幫你構建金融合約產品的編輯器,上面有不少基礎模塊,你只需較小的工作量即可搭建出自己想要的開放金融產品。這香不香?

目前的DeFi產品主要以借貸和交易為主,而DeFi應用編輯器可以構建出滿足更多場景需求的金融應用,例如點對點交易、非標準金融產品(如期權、互換、遠期等)。具體的產品主要有金融服務提供商自己構建,這是一種技術賦能。任何實體,包括個人和中小機構,都可以獲得基于區塊鏈的技術利器,并構建出創新的金融產品。

QNUT的技術賦能意味著,各種金融服務提供商都有機會在技術層面站在同一起跑線,中小金融機構,甚至個人都有機會以較低門檻創建出DeFi產品。一旦從技術層面解決了問題,剩余的主要工作就是專注于金融產品和服務的創新,推出滿足不同人群需求的產品。一旦足夠多的機構參與進來,有機會形成群體創新,進而釋放出開放金融的潛力。

那么,QNUT的DeFi編輯器有什么特點?

既然是構建DeFi的技術基礎設施,它很重要的一點就是要相對簡單、易于操作。這其中包括了模塊化、狀態可查、可擴展、低手續費、原生代幣服務、開源等。

孟巖:通證經濟如果不跟實體經濟結合,是沒有未來的:4月10日,Ystar創始人王東臨對話通證經濟設計專家孟巖,在對話中,孟巖表示:通證經濟如果不跟實體經濟結合,是沒有未來的,而鏈接通證經濟與實體經濟之間的橋梁就是技術,Ystar 是致力于此的技術平臺,它抓住了已經被充分驗證可行性與增長潛力的互聯網廣告與流量價值,致力于將相當部分的收益分配給流量的真正創造者——用戶。

他還表示,Ystar 的核心數字資產有合理的價值基礎,并使用算法激勵的技術手段向用戶采購生產要素,從而形成大范圍的協作,吸引更多的廣告、更多流量,促進資產增值。這是一個正反饋的效果。這是一個樸素但是可靠的邏輯閉環,在此之前已經看到了一些成功的案例,Ystar 具有不錯的潛力,不過真正成功還需要具備其他的多種條件。[2020/4/11]

· 模塊化

模塊化是降低金融服務提供者構建DeFi產品的重要部分。QNUT會提供高度標準化和可重用的構建模塊。有了這些模塊,金融服務提供者可專注于構建符合金融場景需求的產品。

· 狀態可查

在QNUT上,由于是基于區塊鏈,金融合約的狀態可以查詢,同時也不可篡改,這對于金融合約的參與者來說,方便其分析和管理。

· 可擴展

QNUT是基于QuarkChain構建的DeFi基礎設施。QuarkChain有多鏈和分片的技術設計,可以在一定程度上解決可擴展性的問題。這意味著QNUT的金融產品服務具備可擴展性。

· 低手續費

關于手續費的問題,上面也提到,一旦以太坊出現交易擁堵,手續費會非常高。這對于DeFi的發展非常不利。由于QNUT構建在QuarkChain上,吞吐量較高,可以降低用戶的手續費。

· 原生代幣服務

聲音 | Mythos創始人:如果你沒用過以太坊上的DeFi 產品 請不要對以太坊指指點點:Mythos創始人Ryan Sean Adams昨日在推特上表示:在你告訴我你對以太坊的看法之前,請你: - 啟動一個加密錢包; - 使用InstaPay發送DAI; - 使用Compound借出ETH; - 取得一個Maker CDP; - 在Uniswap上進行交易。 大多數對以太坊感興趣的人甚至都沒有做過以上這些事情。[2019/9/7]

QNUT通過QuarkChain發行其原生代幣資產QNUT。QNUT代幣可用來支付手續費,而不必一定使用QKC。這意味著,用戶只要持有QNUT即可獲得QNUT的服務,例如創建金融產品合約、提供流動性等。

· 開源

QNUT的DeFi構建器是開源的技術基礎設施,可審計、有開放的使用權。

QNUT代幣經濟與獨特發行模式

上面提到QNUT是功能代幣,服務于QNUT生態上的金融服務提供商以及用戶。

1.QNUT代幣經濟機制以激勵流動性提供商為主

從其代幣發行看,QNUT代幣經濟的最大受益群體是其金融生態中的流動性提供商,流動性提供商會獲得整個經濟激勵代幣的62%,這也跟流動性提供商對于QNUT網絡成功相關性最高有關。剩余的代幣激勵對象為QNUT生態建設者,如開發者和早期投資人,這部分群體獲得剩余38%的代幣激勵。

那么,QNUT代幣主要用來做什么?QNUT是功能代幣,目的是推動其金融生態的發展,同時這也意味著它可以捕獲QNUT生態發展的價值。

首先它可以作為支付gas費用的代幣,QNUT代幣是QNUT在QuarkChain上發行的一種代幣,可以用來支付交易費用,這跟以太坊上用ETH支付gas費用不同。這意味著QNUT可以直接捕獲交易費用的價值。

分析 | 區塊鏈如果不擺脫數字貨幣陰影 必將無法被主流市場接受:12月26日消息,界面今日發文“數字貨幣的陰影下,區塊鏈的困獸之斗與自我解剖同在”,文中表示,雖然區塊鏈技術被人們所熟知正是由于數字貨幣的火爆引發的,但是如果僅僅只是將區塊鏈技術的應用局限在數字貨幣身上,不去進行更加深度的探索,只會把區塊鏈技術的發展帶入到一個非常狹隘的發展領域里。如果區塊鏈技術擺脫不了數字貨幣的陰影,那么,它就必然無法真正能夠被主流市場所接受,最終淪為一個非主流的技術。并且區塊鏈技術并非是一個獨立的行業,脫離了行業本身,區塊鏈技術并未有任何意義。[2018/12/26]

其次,QNUT也是工作權利代幣,金融服務提供商要想使用QNUT的技術基礎設施來構建其DeFi產品,需要質押QNUT代幣。這意味著隨著QNUT上金融服務提供商的增加,QNUT的需求也會隨之增加,且這部分代幣會被鎖定。

再次,QNUT代幣還是治理代幣。要參與QNUT的治理,必須在治理模塊中質押QNUT代幣,這也可以捕獲一部分的價值。

最后,由于QNUT是服務于金融生態網絡的技術基礎設施,QNUT代幣還可用于降低風險的保險費用等方面。

2.QNUT代幣的獨特發行模式

QNUT代幣的發行是跟LBANK一起完成的。由于QNUT網絡需要獲得生態動力,因此QNUT代幣必須有一個市場價格來推動其生態網絡建設。要想獲得市場價格,最好的方式是通過交易所進行價格發現。

一般而言,傳統模式的代幣價格發現都是直接上交易所進行交易。為了防止上線后代幣被大規模拋售,不少項目采用分期解鎖的模式,但是這種模式只是減緩了問題,并沒有解決問題。一旦到了解鎖日,項目代幣就面臨拋售壓力,而且解鎖時間也可預期,這種模式可能會被市場利用。那么,有沒有一種機制,可以實現更好的價格發現?

讓我們來看看QNUT在LBANK上Solar項目的發行模式。這是一種全新的動態釋放模式,其中加入了博弈機制,讓釋放過程變得非常有趣。

QNUT代幣通過LBK或BTC購買,其中BTC的價格固定為10,000美元,幾乎是當前BTC價格的2倍,類似于一種福利,這是吸引用戶參與的措施。更值得關注是其動態釋放的博弈機制。釋放多少,取決于用戶的決策。這種模式解決了固定時間解鎖帶來的問題,并將釋放的時間和速率交到用戶手中,不僅有趣,也有利于形成市場的均衡,從而實現更好的價格發現。

那么,具體來說,這是一種什么樣的博弈機制呢?

首先,所有成功參與的用戶會收到認購量10%的釋放代幣,剩余的90%會鎖倉。(成功參與用戶是根據其LBK持倉快照獲得加權均分額度。)

而90%鎖倉代幣的釋放模式是一種博弈機制,釋放多少,主要根據用戶持倉量多少而定。傳統模式的持倉量來自于用戶解鎖的代幣量。而LBANK上用戶的持倉量可以通過二級市場購入。這意味著,用戶掌握了解鎖的主動權,可以根據自己對市場的理解,對其他用戶行為的理解,對項目的理解,對自身收益的預期以及交易需求,進行動態博弈釋放。

具體來說,如果用戶前24小時的持倉數額大于或等于初始釋放數額,那么,用戶當天的解鎖釋放額度是前24小時的持倉數額*25%。如果用戶前24小時的持倉數額小于初始釋放數額,那么,用戶當天解鎖釋放額度是認購總額*0.5%。

舉例來說,Alice完成了KYC,符合本次售賣要求。Alice在本次Solar中認購了10,000個QNUT。那么,她的釋放進度會因為其操作行為的不同產生極大的差異。最快可以實現第二天完成全部釋放。最慢則可以在180天內完成釋放。這跟其鎖倉量相關。

首先,Alice第一次會獲得1,000個QNUT代幣的初始釋放額度,也就是認購量的10%;其次,如果上線交易后,Alice通過二級市場購入19,000 QNUT,那么,現在Alice一共擁有20,000 QNUT。次日,Alice會獲得5,000個QNUT的釋放,也就是20,000*25%的釋放額度。

通過在二級市場增持代幣,在最快的情況下,Alice第二天就可解鎖其全部代幣。Alice可以從二級市場購入35,000 QNUT,那么,加上初始釋放的1,000 QNUT,現在Alice的總持倉量達到了36,000 QNU,那么,Alice次日解鎖代幣額度為25%*36,000=9,000。這樣通過二級市場增持代幣,Alice可以實現次日全部解鎖代幣。

Alice同樣也可以選擇上線交易的第一天將解鎖的10%代幣在二級市場售出,那么Alice第二天收到釋放量為50 QNUT(10,000*0.5%),假如一直保持這種節奏,那么Alice需要180天完成全部的解鎖。

更大的可能是,Alice會選擇中間道路,根據自己對市場的預判和交易的需求,靈活掌握釋放的節奏,根據代幣的價格和市場動態,可以靈活選擇每天釋放量的大小和釋放的時間長度,例如可以幾天,也可以幾個星期,甚至幾個月。

從上可以看出,代幣釋放的速率取決于用戶的決策。而這里的決策,不僅是用戶和釋放規則之間的博弈,更是交易者和市場之間的博弈。

有些用戶希望快速解鎖,那么,這部分交易者就需要增持大量的QNUT代幣,然后再進行減持獲益。不過,在增持的過程中,增加了對QNUT的市場需求,從而推高了QNUT的價格。這會導致上漲的勢能。

而如果價格合適,有一部分用戶可能會一開始就選擇減持初始解鎖代幣,但是用戶減持之后,其代幣的釋放額度僅為認購總額*0.5%,速率大幅度減緩。這會帶來拋壓的減少,推動向上勢能。為了加速解鎖,用戶只能再次增持,這又帶來買入需求,從而推高市場需求。

這種博弈機制會讓用戶去評估其他用戶的行為,例如預測其他用戶會增持還是減持,增持的速率是多大,是快速增持拉升后立即減持,還是采用逐步增持的模式?哪種模式有利于獲得最佳收益?不同用戶對市場和項目的理解會有不同,增持帶來價格上升,減持帶來釋放速率下降,且不同用戶間存在決策時間的錯配,這些都會牽制市場的拋壓,并帶來向上勢能,并最終達成均衡。

總體來說,這是一種全新的代幣釋放模式,它直接跟二級市場進行深度嵌入,跟傳統解鎖模式相比,可持續性更好。固定時間解鎖的模式容易進入“爆漲爆跌”發展態勢,不利于代幣成長為項目生態激勵的重要載體,易給項目發展帶來負面作用,同時也給持幣用戶帶來不利影響。QNUT代幣的釋放模式,通過博弈機制,可以抑制價格的過度暴漲暴跌,并有可能帶來向上勢能,實現更好的價格發現,有機會為項目和用戶帶來正向價值。

結語

開放金融是區塊鏈上的重要發展趨勢。DeFi目前存在很多不足,不僅有擴展性問題,也有產品和市場需求相契合的問題,而要解決這些問題,一是需要公鏈技術的繼續發展,解決可擴展性、費用等問題,二是需要更多的金融服務提供商參與進來,這部分群體在金融產品和市場需求上有深入理解,但缺乏基于區塊鏈的技術工具。如果有一個DeFi構建器,可以實現人人都有機會構建DeFi產品,那么這可以極大降低DeFi參與的門檻,激發出更多金融服務提供商的潛力,構建出與市場需求相契合的產品,從而真正釋放開放金融潛力。QNUT的目標就是提供這樣的DeFi產品構建基礎設施。

此外,QNUT代幣釋放機制也很獨特,也值得關注。這是一種博弈解鎖的機制,可以有效地抑制市場的短時間拋售壓力,從而實現更好的價格發現機制,為其網絡生態發展提供更加可靠和穩定的激勵。

美國地方法院已針對Telegram發出了一項禁制令,阻止該公司發行Gram。紐約南區的美國地方法院法官P. Kevin Castel接受了美國證券交易委員會(SEC)的要求,下令Telegram.

1900/1/1 0:00:00隨著新冠疫情的全球流行,國際資本市場的恐慌情緒持續發酵,至本月12日達到高峰,當天包括美國在內的11國股市集體熔斷,美股更是史無前例的2周熔斷4次.

1900/1/1 0:00:00大帝怎么看? BTC: 技術上看,比特幣1小時K線圖在布林中軌和上軌窄小區間波動,BOLL敞口總體呈平口姿態。附圖指標,成交量(VOL)小幅放量后又逐漸縮量,RSI數值57,CCI數值85.

1900/1/1 0:00:00(樹干與樹根,梵高) 幾天Uniswap發布了其V2的計劃,藍狐筆記一直沒來得及關注。今天看了一下,這次計劃帶來了不少優化.

1900/1/1 0:00:00近日,火幣合約宣布正式上線永續合約,目前已支持BTC、ETH、BCH和BSV四大品種。雖然火幣永續合約是后來者,但憑借其風控實力基礎,火幣永續合約一上線即具備較強優勢.

1900/1/1 0:00:00比特幣網絡的挖礦難度已經從 16.6 T 減少到 13.9 T,下降了 15.95%,并創下有史以來第二大跌幅。在此,我們將根據 Coin Metrics 數據探究一下比特幣挖礦難度調整的歷史.

1900/1/1 0:00:00