BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-0.88%

ETH/HKD-0.88% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD-0.34%

ADA/HKD-0.34% SOL/HKD-1.22%

SOL/HKD-1.22% XRP/HKD-0.47%

XRP/HKD-0.47%盡管比特幣在2-3月份的經歷了大起大落,但比特幣一直保持其21%的QTD(季初至今實際余額 )漲幅。然而,最近傳統市場和加密市場出現的宏觀事件都在增加不確定性,也讓加密市場接下來的表現充滿了很大的變數。

但是,當我們回顧過去時,投資者會發現當前的市場狀況與2012年有些相似。2012年和2020年都是比特幣減半的年份,同樣是面臨著經濟危機。回望2012,歷史可以從宏觀角度揭示出減半前后的更多細節嗎?

尤其在今年全球危機和股票市場動蕩的情況下,這是我們所期待的。

疫情驅動的拋售

2月份對加密貨幣市場來說是個艱難的月份。隨著對冠狀病爆發的擔憂不斷升級,BTC價格從本月中旬的10400美元水平暴跌,到月末已收于8500美元的區域。

加密貨幣先驅Brock Pierc澄清:自2015年以來便未與Tether再有關聯:10月5日消息,比特幣基金會主席、加密貨幣先驅Brock Pierce澄清了他在Tether中的角色:“我是Tether的主要創始人之一,但我從來都不是公司的董事或主管。我是被動關聯的。2015年,我將自己100%的股權轉讓給了我們的少數合伙人,我沒有通過Tether賺一分錢。”(PR Newswire)[2021/10/6 20:07:49]

而隨著疫情在全球范圍內的擴散,比特幣價格在3月中旬加速下跌到4800美元之下。

比特幣今年至今的價格走勢。來源:非小號

動態 | 浙江省區塊鏈技術應用協會發布《2019浙江省區塊鏈產業分析報告》:金色財經報道,浙江省區塊鏈技術應用協會新近發布了《2019浙江省區塊鏈產業分析報告》,其中顯示,我國在區塊鏈領域擁有良好基礎。在此前一系列的政策扶持下,區塊鏈技術和產業發展迅速,并開始與各行各業融合。目前,前三大互聯網巨頭阿里巴巴、騰訊和百度都在嘗試落地區塊鏈技術及涉及較為基礎的技術開發,例如百度超級鏈平臺、螞蟻區塊鏈BaaS平臺、騰訊云TBaaS區塊鏈服務平臺等。《2019浙江省區塊鏈產業分析報告》分析,全國區塊鏈產業園區主要集中在華東、華南等地區,其中浙江省和廣東省各有4家區塊鏈產業園區,并列全國區塊鏈產業園區數量首位。而從城市分布來看,杭州、廣州、上海最多,三大城市區塊鏈產業園數量占比全國50%以上。《2019浙江省區塊鏈產業分析報告》指出,區塊鏈人才培養仍是當下區塊鏈時代前進無法跨越的端口,亟需政府、高校、學術機構、企業等各界共同努力,將區塊鏈人才培養提上日程,共建人才培養新市場機制。(浙江新聞)[2019/11/16]

全球股市的避險情緒也很高。道瓊斯指數在2月27日首次反彈前下跌1190點,創下歷史最嚴重單日跌幅。美股更是在10天之內4次熔斷,紐交所227年來首次緊急關閉了交易大廳;大宗商品也遭受重創,美國西德克薩斯中質原油(WTI)跌至每桶50美元以下。

2017年區塊鏈領域投融資案例增長625%:近日,京北投資聯合上海交通大學互聯網金融研究所發布《2017中國互聯網金融投融資分析報告》稱,區塊鏈領域的投融資案例從2016年的4起上升至2017年的29起,增幅高達625%,是互聯網金融領域案例數增幅最大的細分領域。[2018/2/6]

另一方面,由于10年期美國國債一度觸及1.03%的歷史低點,隨后穩定在1.08%左右,避險需求激增。

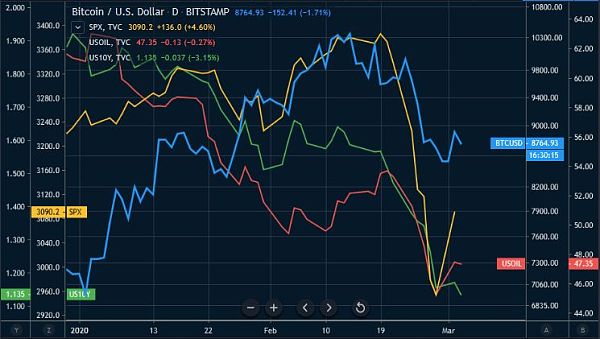

年初至今跨資產績效表現。來源:Tradingview

與此同時,更廣泛的市場反應似乎也是一片黯淡的景象,加密貨幣市場也是沒有任何免疫力。一些人質疑比特幣的避險功能,因為它似乎無法對沖當下的市場不確定性。

Fintech Circle創始人兼CEO:比特幣投資絕對被炒過了 2018年比特幣價格會有大波動:金融科技投資公司Fintech Circle創始人兼CEO Susanne Chishti在接受采訪時稱,“比特幣投資絕對被炒過了,2018年比特幣價格會有大波動。數字貨幣確實是我們這個時代一大發明,2018年會有很多新應用。但投資比特幣僅應該占用用于高風險投資的那部分資產。”[2017/12/29]

2012 VS 2020

盡管最近全球市場動蕩,即將到來的比特幣減半仍是大多數密碼觀察家關注的焦點。或許我們可以回顧一下2012年,當時比特幣的產量首次減半,與此同時,市場正處于另一場動蕩之中——歐洲債務危機。

歐債危機始于2009年。在沒有歐洲央行(ecb)或國際貨幣基金組織(imf)幫助的情況下,一些歐盟成員國無法為其政府債務再融資,一些國家也無法救助負債累累的金融機構。

2012年和2020年的市場具有相似的背景

當然,2012年的整體股票市場和加密貨幣領域與我們今天的情況大不相同。然而,避險情緒、悲觀前景和對衰退的擔憂是有很大的可比性。

2012- 2013年比特幣/STOXX50/SPX表現。

來源:Tradingview

有趣的是,在歐元區債務危機的影響下,比特幣在2012年上漲了約160%,而大部分漲幅發生在第一次下跌之前。利潤在減半后的一年里更加明顯。相比之下,標準普爾500指數上漲了14.5%,歐元斯托克50指數在2012年上漲了約11.2%。

比特幣與傳統經濟關聯

我們繼續強調比特幣的價值屬性,并認為比特幣由于其供應有限而成為抵御通貨膨脹的理想對沖工具。換句話說,比特幣可以很好地對沖法定貨幣貶值。

早在本世紀初,歐債危機就集中在金融體系的結構性問題和寬松的信貸條件上,結果導致了大規模的救助計劃和利率下調。這些措施導致歐元大幅貶值。2011年末,歐元兌美元匯率高于1.4。到2012年年中,歐元/美元已經跌至1.20,隨后反彈至1.3。

債務危機導致一些重大貨幣貶值,甚至在第一次減半事件發生之前,比特幣在2012年就對該貶值做出了反應。

現在,考慮到與冠狀病有關的持續不確定性,市場條件與債務危機有根本的不同。但是,市場正在經歷的情況與我們在2012年所經歷的情況有些相似。我們更應關注,政策制定者如何應對疫情以及由此產生的經濟后果,以及對資本市場產生的反應。

作為緊急措施,美聯儲發布了降息半個百分點。美元指數已從高位99點跌至低位97點。市場預計,美聯儲將在3月份的政策會議上進一步降息。與此同時,其他主要央行的寬松政策也迅速出現。這些轉變可能會對G10FX造成壓力,而這可能是比特幣價格中長期的另一個有利因素。

耐心看待BTC減半

比特幣減半后的價格漲幅每次都有延長的趨勢,預計這一市場周期要到2022年才能完成。盡管近期的價格走勢看起來并不樂觀,但目前市場仍處于理想的上漲時期。長期投資者可能需要更有耐心才能看到結果。

寫在最后:

歐洲債務危機爆發時,比特幣市場規模仍然很小,與其他主要資產類別相比,今天的比特幣市場規模仍然相對較小。比特幣和加密貨幣可能不是對沖全球經濟衰退的最佳工具,因為比特幣囤積者可能會將其持有的比特幣變現,以彌補他們在其他資產上的損失或償還債務。

然而,當危機來臨,政策制定者傾向于采取寬松政策時,比特幣可能是一種防范貨幣貶值的理想工具。

在這個減半前的時期,全球市場的發展對所有加密投資者來說都是至關重要的,而未來經濟政策如何發展可能是影響投資者配置加密資產的主要因素。

2020年雖有比特幣等多個幣種減半的利好預期,但實際的價格走勢卻讓人大跌眼鏡。3月12日晚間,受到美股大跌的影響,比特幣價格在短時間內出現跳水,在跌破6000美元之后沒有收住自己的腳步,直接降到.

1900/1/1 0:00:00美聯儲不得不使用最后的殺手锏—無限量化寬松,續零利率和7000億美元量化寬松效果甚微之后,3月23日,美國聯邦公開市場委員會宣布:將購買任何必要數量的證券.

1900/1/1 0:00:002020年3月31日,AAX 交易所于宣布即日起將上線新幣種PhiGold(PGX)。AAX是全球首個由倫敦證券交易所技術驅動的數字資產交易所,也是倫敦證券交易所集團合作伙伴平臺的成員.

1900/1/1 0:00:00在全球市場持續動蕩的背景下,資產價格的快速縮水引發風險資產和避險資產齊跌,流動性危機蔓延,進而導致金融市場愈發慘淡.

1900/1/1 0:00:00金色財經訊,Maker基金會宣布推出13個Maker改進提案,旨在進一步提升MakerDAO的去中心化.

1900/1/1 0:00:00本周預測減半日期為2020年5月13日01:35:05,較之前的5月8日已大大推遲。 最直接的原因在于,BTC市場持續的價格動蕩,比特幣網絡的哈希率急劇下降.

1900/1/1 0:00:00