BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+1.01%

LTC/HKD+1.01% ADA/HKD-0.77%

ADA/HKD-0.77% SOL/HKD+1.01%

SOL/HKD+1.01% XRP/HKD+0.44%

XRP/HKD+0.44%

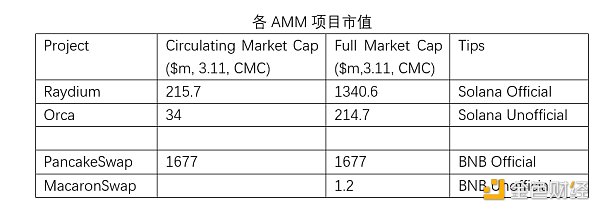

在傳統的區塊鏈一級市場估值領域,采用的基本都是比較估值。例如Uniswap(3月7日)的總市值83億,那么在一個新的公鏈生態中,類似的AMM的DEX項目也可能估值8千萬(百分之一),甚至上億。

比較估值長期被人詬病,因為比較估值非常受大盤影響。項目方都希望在融資時趕上牛市,項目可以因此被高估。VC方則更傾向于在熊市撿漏。但是不管如何,就項目從第一輪融資開始到最終上線,一到兩年的時間,牛熊轉化,風險在估值的環節就因集中而被放大了。

但是比較估值卻依然是無奈中為數不多的選擇。首先,是區塊鏈項目普遍缺乏現金流貼現模型中的現金流。盡管很多項目都試圖創造出穩定的未來現金流,但是,并沒有多少已有的項目能保證這種所謂的現金流。其次,區塊鏈行業很多代碼都是開源的,同一賽道的項目(比如AMM)的相似度確實可以很高,甚至有些項目就是直接分叉自其他的項目。

隨著市場的周期性大起大落,比較估值法就這么一邊被人不滿,一邊為市場上大大小小的投資人們提供著基礎的投資方法論。

本篇研究從梅特卡夫定律和巴拉巴西成功定律出發,為市場提供一個新的社會網絡價值模型。核心思路是將單個項目(賽道)的估值置于其身處的價值網絡中評估,從而完成將區塊鏈的估值從孤島到網絡的升維。

研究的以下部分將從三個方面展開:第一部分將推演價值網絡模型的理論構架;第二部分注重梳理已有區塊鏈網絡中的重要組成節點;第三部分將提供實證研究進行量化驗證。

對于一級市場投資研究,歸根結底核心只有一個:估值。

舊的比較估值法沿用的就是控制變量的實驗法+分門別類的(分)科(治)學觀。而且市場雖然可能存在其他估值法,但是目前并沒有新的估值方法能同時突破舊法的限制,而且能將舊法作為新法的簡化近似。而好的新理論就應該像相對論之于牛頓力學:相對論可以解釋牛頓力學解釋不了的(高速)現象,同時牛頓力學也是相對論在(低速)特定條件下的近似解。

本篇研究中提出的價值網絡模型就試圖提供這樣一種新法,以一個更高的維度重新審視區塊鏈一級市場估值,同時將比較估值法納入其中當成一種簡化方式。

舊法:比較估值法和全景圖

具體而言,在一級市場常用的就是比較估值模型:1)找一個(或者一組)市場上已有的類似項目進行對比;2)根據開發階段進行折價;3)輔以其他因素微調;4)對項目進行估值。

在這個思路下,也就有了大量對細分領域逐一研究的研報。類似傳統金融的行業研究,Defi,NFT,公鏈……從最初的幾大類逐漸衍生出各種各樣的細分賽道。

久而久之,隨著其中某一個賽道漸漸豐富,細分就進一步分化。比如,Defi又逐漸細分為DEX(AMM或者Order book),Lending借貸,Vaults(Yearn開創的機槍池),永續期貨合約(如Perpetual),永續期權(如Opyn)……

同樣NFT也有了Uni V3,交易市場(代表Opensea),鏈游資產,頭像(鼻祖Cryptopunk)……

公鏈除了BTC,ETH之外,還有眾多的Pos鏈(BNB,Sol,Avax,Dot……)。就算是BTC和ETH自己也有分離出來的Layer 2,再加上跨鏈協議,以及數據存儲運算索引帶來的一系列細分再細分的領域。

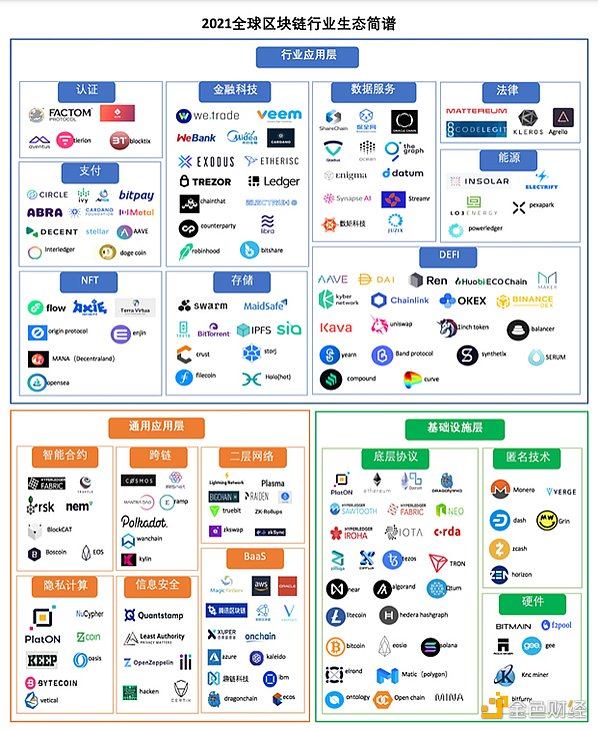

最后,似乎總能做出這么一張全景圖。

局限

研報:識別“具有系統重要性”的區塊鏈銀行的協議可以預防市場崩潰:金色財經報道,泰國Chulalongkorn 大學研究員 Kanis Saengchote 最近開發了一個框架,用于識別和衡量去中心化金融(DeFi)機構的系統性風險。

新協議稱為全球系統重要性協議(G-SIP),這是一個識別和衡量“全球系統重要性銀行”(G-SIB)的系統。使國際清算銀行能夠發現弱點并制定標準,從而更好地防止損失。Saengchote 的研究論文詳細介紹了一種方法,通過該方法可以將類似的標準應用于論文中所說的“區塊鏈銀行”,即在區塊鏈上運行的任何 DeFi 協議。[2023/8/3 16:15:07]

以2021年為例,2-3月由6800萬美元的數字畫引爆NFT賽道,3-5月的L2成為熱點,6-8月Axie鏈游起勢,9-10月AltL1瘋漲,11月以Constitution Dao和ENS空投大潮結尾。

似乎很容易得出結論:這是板塊在輪動,熱點在此消彼長,但面對板塊輪動的基礎是什么卻很難說清。每個板塊都有人在布局,而每個壓中百倍幣的人都覺得自己擁有某種程度的先見。

但是統計學告訴我們,這也很難說是不是因為幸存者偏誤。

市場是個無比復雜的系統,所以這篇研究也不能真正預測下一個爆發的板塊會是什么。但是這篇研究卻試圖尋找一種比相對估值法更高級的視角看待未來的生態變化。

一個站在復雜系統視角下看待的區塊鏈世界。

新法的起點:兩個思想來源

來源一:“成功定律”

“能力表現驅動成功,但當能力表現無法被衡量時,社會網絡驅動成功。”——巴拉巴西

在傳統金融的估值中,表現是由利潤(利息)決定的。在所有金融資產中,債券的表現幾乎全部由利率決定,所以債券交易員幾乎只需要考察利率(未來利率)的變動就能確定價格。相比之下,股票的表現和企業的盈利能力相關,所以股價的估值采用的是財務報表上一系列指標來評估企業的經營狀況。

也因此,股票的估值就比債券復雜的多,準確度也低的多。

在區塊鏈行業,項目甚至都很難給出企業式的“財務報表”。唯數不多的數據也只能是鏈上的交易數,持幣地址數,TVL,社區人數,部分項目或許能被統計到收入(還要多虧了TokenTerminal)。

更不用說在區塊鏈行業的一級市場,表現更難衡量。

所以套用“成功定律”,項目的成功既然無法用表現衡量,那么成功就是由網絡驅動的。而對于項目(賽道)的估值,也就可以轉化成了對這個項目所處網絡的估值。

舉例和可組合性

將Cosmos生態看做整個區塊鏈世界的縮影。因為區塊鏈的可組合性,項目和項目之間其實是普遍相連并相互作用的。所有項目一起組成生態網絡,一片乍看混沌的網絡。

Cosmos生態圖

雖然廣泛相連(就像統計上世界上任何兩個人之間最多只需要7個人聯接),但是每個項目在網絡中的地位也不盡相同。比如下圖中的Cosmos鏈在整個生態中就處于相對中心的位置,與很多其他項目都緊密相連。所以對于Cosmos鏈的估值,其實也可以轉化為對以Cosmos為中心的價值網絡的估值。

Cosmos生態圖二?

而對于網絡的估值在Carl Shapiro and Hal R. Varian (1999)中早有論述,也就是大名鼎鼎的梅特卡夫定律。

動態 | 灰度研報:超三分之一的美國投資者會考慮投資比特幣:Grayscale Investments(灰度投資)今天發布了“比特幣:2019年投資者研究報告”,首次對散戶投資者的興趣、觀念和關于投資比特幣的誤解進行調查。該研究由金融市場研究公司Q8完成。報告顯示。超過三分之一(36%)的美國投資者會考慮投資比特幣,這代表了一個擁有超2100萬投資者的潛在市場。(Globe Newswire)[2019/7/25]

來源二:“梅特卡夫定律”

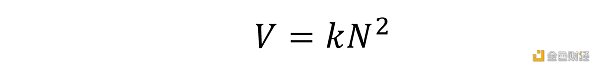

一個網絡的價值和這個網絡節點數的平方成正比,用公式表述就是(Shapiro & Varian, 1999):

因此對梅特卡夫定律公式中的N的做一次拆分細化,有了如下新公式:

VN表示周圍某一個節點的價值,aN表示這個節點和中心項目的聯結緊密程度,N則表示周圍有聯結的節點數量。

(注:此處價值網絡的節點并不是通常區塊鏈網絡中的驗證節點)

由公式可見,項目所處的網絡價值由VN、aN和N決定。同時因為每個項目都能找到自己的價值網絡,所以每個項目的價值網絡都是獨一無二的。

簡言之,一個項目的價值取決于他自己本身的價值是不是被很多其他人或者項目需要(N夠不夠大);需要它的人或者項目是不是成功(有沒有哪個VN很大);以及這種需要是不是很強烈而且無可替代(aN的大小)。

示例

如下圖左半部分,Cosmos鏈(和$Atom代幣)的價值可以被認為來自所有和它有聯結的項目節點,這些節點組成了Cosmos鏈的價值網絡。他們之間的聯結由IBC通信協議保持,也由其他項目向$ATOM質押者空投所保證。無疑,其他項目的強大(或者其幣值的高額)在大概率上會導致Cosmos鏈的強大($ATOM幣值的高企)。同時這種聯結越緊密,雙方互相影響也就越深,雙向的價值綁定也就越深。

再對Cosmos生態中的兩個項目的價值網絡(Cosmos鏈和Cornos鏈)進行比較。前者聯結的節點數數明顯多于后者,而且能鏈接上Terra,Osmosis這樣的強大節點,同時可以判斷這種鏈接在當下還是比較緊密的。所以,價值方面,Cosmos鏈遠超Cornos鏈。從這個意義上,其實也是在說,Cosmos鏈的“生態”遠好于Cornos鏈。

當然Cornos鏈也并非沒有價值。雖然它所聯結的節點不多只有4個,但是Cosmos鏈,Terra鏈,Juno鏈和Crypto.org鏈的價值都不算小。況且這種聯結也并不算松散。價值只是相當而言的,比起那些聯結的節點很少,所聯的節點實力又不夠,這種聯結還松散的項目,Cornos還是有價值的。

Cosmos生態不同局部比較

新法:價值網絡估值方法論

同一個項目在不同的維度去看會處于不同的價值網絡中。比如區塊鏈生態網絡中,它就處在各個項目組成的價值網絡中。從投資人的角度而言,項目存在于投資組合的價值網絡中。同時還有用戶的慣用Dapp列表網絡中,合作伙伴的互動網絡中……嚴格來說,是所有的網絡交織組成了這個項目的總的社會價值網絡。如果是完美的估值,應該考慮這個總的社會價值網絡。

但是作為模型,就不可避免需要對現實進行簡化。

動態 | 研報:超過總量80%的ETH由7572個地址持有:據Cointelegraph報道,數字資產研究公司Delphi Digital近日發布的一份報告顯示,以太坊(ETH)的總循環供應量的80%以上由7572個地址持有,而這些地址的ETH持有量均在1000個以上。其中6490個地址的持有量在1000到10000枚ETH之間,923個持有量在10000到10萬枚ETH之間,155個容量在10萬枚到100萬個ETH之間,只有4個地址擁有100萬到1000萬個ETH。[2019/3/10]

1)確定網絡的邊界

但是對于決策而言,無需也不該有過多的維度和變量。卡尼曼在2021年的新書《噪聲:人類判斷力的一個缺陷》中的建議,決策的變量不要超過5個。雖說模型的變量不一定需要遵守5個的限制,但是統計上,太多的變量容易導致模型內部因子的自相關,削弱模型解釋力。

既然如此,如何選擇項目的價值網絡節點(決策點)投資人們可以各顯神通。但是可以肯定的是,價值網絡邊界(決策點)的選擇會決定了最終的估值。

2)評估每個價值網絡節點的價值以及與項目的聯系緊密程度

估值從來都不是精確的。但是依然需要對每一個價值網絡節點(決策點)做加權。加權的系數需要綜合考慮節點價值和緊密程度。

3)評估網絡未來的彈性

雖然在估值的主要任務是確定項目當下的價值。但是在當下這個快速變化的行業,需要為溢價和折價提供冗余。

4)加總所有價值(以及潛在變化)

將所有重要決策點的價值進行加總得出最后的估值。

舊法與新法

就決策的流程而言,網絡模型和其他方式并沒有差別,只是維度和視角會更加豐富。

而比較估值法其實是將估值目標的價值網絡和參考項目的價值網絡做了簡化等價。而價值網絡模型讓每個項目都有了自己的生態位。

視角與投影

想象如果Cosmos生態中的一個項目是宇宙中的一顆星:它會和周圍的其他星通過引力相互聯系,形成一個小星系;拉遠視角,這個小星系會和其他小星系一起組成一個更大的星系;再進一步拉遠,各個大星系再形成宇宙的一個小角落。

同樣的, 多個項目相互聯接組成Cosmos公鏈的生態。Cosmos公鏈生態再與BTC、ETH等公鏈生態組成整個公鏈賽道,最后公鏈賽道在和數個賽道組成區塊鏈行業。

視角逐漸拉遠的Cosmos生態示意圖

對于宇宙來說,光線將這個立體的3維宇宙投影在了望遠鏡的2維鏡面上。而在區塊鏈行業,全景圖表格投影了高維的生態網絡。所以在每一張平面的全景圖的背后,其實都是一個立體的價值網絡。

示例圖,從3D到2D,Cosmos生態圖&區塊鏈一覽圖

不穩定的復雜系統

和其他所有復雜系統一樣,這個相互賦值的價值網絡注定不穩定才是常態。

所以才有了各個項目(賽道)的新生和消逝,而很多時候這種不穩定被簡化解釋成了板塊輪動。

新生大致可分兩種。

有完全新的創造:許多當下還被歸為基礎設施的項目,很難說不會成為新的賽道(比如在ETH Denver 2022中用AI審計項目合約的Deus Ex Securitas),或者試圖用新的區塊鏈解決了舊的問題(比如當下某些鏈游嘗試的游戲鏈下+資產上鏈模式)。

動態 | 多倫多上市公司研報:全球哈希率與比特幣價格差異顯著:據消息,近日多倫多上市區塊鏈投資公司Block One Capital Inc.發表了一篇關于加密貨幣采礦業的研究報告。研究顯示,隨著越來越多比特幣礦工的加入,哈希率迅速上升,采礦收益率迅速下降,因此,當下并不是投資挖礦業的好時機。同時,研究還顯示,采礦硬件在運營最初幾天利潤率最高,采礦設備的部署時機對收入影響極大。[2018/9/6]

新生還可能是舊功能的剝離。典型的比如L2,ETH本身是資產合約交易這些功能一體的,但是L2加上側鏈可能會將ETH主鏈的一些功能剝離出來,只專注核心功能。

與新生相對的就是消逝。

同樣的,也既有被舍棄的解決方案(比如一些早期的L2方案,沒用的空氣幣,不再開發的項目),也有舊功能的組合融合(比如一些Defi Aggregator項目)。

這部分接下來的研究將以價值網絡的投影視角給出我們梳理的主要賽道項目一覽。

1. 公鏈Pub Chain

公鏈是整個區塊鏈的核心,同時公鏈也天生成了各自生態的價值網絡中心。但是和這個行業的很多定義一樣,飛快增長的內涵使得這個定義本身變得越來越模糊。出于精確表述的目的,對于公鏈有以下4種細分類型。

BTC

BTC代表了區塊鏈的傳統。以極簡的設計至今依然匯集區塊鏈的價值,占據整個市場約40%的份額,成為外界了解區塊鏈的窗口。比特幣的頭銜多到數不甚數。關于BTC的是是非非也長篇累牘。只不過BTC也不再是以前的BTC了,有了L2的閃電網絡,以Stacks為代表的智能合約側鏈,BTC也漸漸有了自己的生態網絡。(詳見之前研究《比特幣生態的新視角:從基石到橋梁》,https://www.defidaonews.com/article/6716230)

ETH

ETH是區塊鏈的現在。作為最大的合約開發社區,在其上開發的項目數遠超其他公鏈。L2的擴容方案也層出不窮。甚至EVM兼容成了很多其他新公鏈的必需品。今年還有望看到以太坊由Pow轉向Pos。Defi,NFT,鏈游,L2,近年來區塊鏈幾乎所有的大事都與ETH相關。甚至當年的“以太坊殺手們”也紛紛表示在未來的多鏈生態中要和ETH好好共存。無論愛憎,在轉向了POS之后的ETH的生態網絡依然今后一段時間的市場焦點。

Polka & Cosmos

Polka生態和Cosmos生態像是多鏈聯盟的兩個側面。用制度來類比的話,Polka像是聯邦,有一個強權但歡迎其他項目以平行鏈的方式加入組織。Cosmos像是邦聯,各個成員擁有比較獨立的自主地位,以IBC通信協議相互聯接,共同組成生態。

Alt L1

頭部項目:BNB, SOL, AVAX, Near, Fantom

2. L2: 閃電網絡

L2目前只在BTC和ETH有應用場景,因此當下L2的價值很大程度還取決于BTC和ETH的未來價值和定位。

目前BTC的L2閃電網絡已經承擔了大部分的支付轉賬功能,而未來橋接BTC生態和其他生態的任務可能就會由閃電網絡參與完成。

頭部項目:Lightning閃電網絡,Optimism,Arbitrum,Polygon...

3. 身份 (錢包,域名,KYC,隱私)

從私鑰和助記詞開始,第一批身份應用是各個公鏈官方自帶的錢包。而后漸漸發展出了支持多個鏈的通用錢包。現在錢包本身開始集成加密資產管理,特別是衍生出質押、交易和NFT展示的功能。對于錢包而言,而每一次進化都標志著新的價值網絡。

摩根士丹利研報:比特幣和以太幣交易額都已出現大幅下滑,ICO對投資者造成的損失高達6.3億美元:據華爾街見聞,上周五摩根士丹利發布報告稱,比特幣和以太幣的交易額都已出現大幅下滑。摩根士丹利認為,對于主要持有這兩大幣種的持幣人而言,流動性問題十分重要。由于交易額急劇下降,若有大戶大量拋售任一幣種,市場勢必下跌,引發更多拋售。除開交易量,大摩還指出,40%的比特幣都是經由加密貨幣進行交易,而非法定貨幣。摩根士丹利稱,ICO對投資者造成的損失已經高達6.3億美元。2017年進行的ICO中,有32%均告失敗;但在過去的18個月內,通過這種不受監管的方式籌資仍舊大受歡迎,區塊鏈公司更是對ICO趨之若鶩。[2018/6/6]

公鑰和域名開始綁定,各個公鏈也都有自己官方或者半官方的域名應用。

此外隱私項目也試圖在公鏈和身份賽道切入。同時,監管也會可能逐漸要求公鑰和現實身份綁定。這兩個領域還沒有太領先的頭部項目,但都可能是新價值網絡的發源地。

頭部:Metamask,ENS

4. 存儲

存儲賽道久已有之,Filecoin早在2017年12月就有了代幣上所。但是在2020年NFT爆發之前,存儲賽道并沒有起色。畢竟早期的比特幣和其他代幣講究客戶運行全節點,簡單的交易也并沒有產生太大的數據量。在以太坊開發出智能合約之后,數據量的確上了一個新臺階,但是依然沒到大規模需求存儲的地步。直到2020年和NFT爆發。一起的還有Filecoin成為市場熱點。存儲賽道在以去中心的方式完成云存儲的功能。隨著區塊鏈世界往元宇宙衍進,存儲的需求幾乎必然會越來越大。

存儲面對網絡相對簡單,就是由項目組成的區塊鏈生態。聯結的紐帶就是數據的存儲需求。

頭部項目:Filecoin,Arweave

5. 預言機Oracle

從理論上,預言機可以把一切信息上鏈。但是由于預言機本身的“預言”機制,只有那些最有價值的信息會被優先需要,比如各個幣種的市價。

值得一提的是,預言機早先只是為了滿足以太坊上Defi項目的報價需求而產生的。價值也還依托于以太坊上Defi的繁榮。但是Chainlink目前也不再僅限于給EVM兼容的系統提供報價,目前項目方正在試圖兼容更多的生態比如Solana。Chainlink的總市值已經達到126.7億(3月15日)。表現(下圖)也很亮眼。

(Chainlink數據,來源:https://chain.link/,3.15)

頭部項目:Chainlink,Pyth

6. 交易機構(跨鏈功能,和其他功能替代)

目前絕大部分的交易還都是在中心化的交易所里進行的。與此同時,大量的跨鏈也通過交易所的充提幣功能實現。只不過目前交易所的監管壓力是最大的,2021年下半年中國的監管主要針對的就是這些中心化交易所的。而且雖然市場上有很多交易所,但是行業態勢已趨于穩定,幾大頭部交易所已經占據了行業優勢地位。在這個趨于“紅海”市場,破局者(如果有)的關鍵就在于如何為自己的價值網絡引入新的賦值節點。

頭部中心化交易所:幣安,Coinbase,FTX。

7. 穩定幣: Frax (Curve), UST

在比特幣漸漸淡出區塊鏈的計價單位時,穩定幣接過了交易媒介這一任務。目前市場絕大多數是以美元貨幣做抵押發行的鏈上美元穩定幣USDT和USDC,Tether和Circle兩家公司就是區塊鏈的“銀行”。此外還有純鏈上以原生區塊鏈資產做抵押的美元穩定幣Dai。以及半算法穩定幣Frax,和以Luna為背書的UST。

雖然比特幣依然在現實和區塊鏈之間承擔重要的橋接作用,但是這種功能正在被USDT和USDC等分擔。甚至在現實端,穩定幣更容易讓新玩家接受。

頭部項目:USDT,USDC,MakerDAO,Frax,UST。

8. 跨鏈(Cross-chain): Bridges, IBC

跨鏈賽道的最早用于將BTC資產映射到ETH上,以WBTC作為典型。之后隨著多鏈結構的逐漸形成而跨鏈項目越來越多。市場一方面很歡迎有鏈上的方式轉移資產,聯結各個公鏈孤島,但是近來跨鏈橋的受攻擊事件也使得這個領域備受爭議。況且從成本和效率上來說,中心化交易所的跨鏈功能一直是個競爭選項。

而跨鏈項目的價值更是來源于在它所聯結兩端的網絡中。

頭部項目:WBTC,Ren

9. NFT markets and creation

NFT自從爆發以來就興起了一系列項目。但是就和FT一樣,最先突出的都是交易所。而且Opensea已經占據了市場的相當份額。很多NFT交易所還附帶提供把圖片上鏈做成NFT的功能。因此這類平臺的價值除了交易本身,還有背后的藝術家群體。

頭部項目:Opensea, Rarible, SuperRare

10. DAO

DAO在未來可能是區塊鏈和元宇宙的重要一環,但是目前在市場上還沒有太典型的項目產生。但是DAO對于聯系區塊鏈參與者和推廣行業卻有積極意義。當然目前DAO的種類和功能也非常多,在此稍作梳理。

頭部項目:snapshot(投票), Juicebox(眾籌), discord(社區), mirror(媒體)

End App:

以下的三個賽道是目前區塊鏈終端產品。而作為終端產品,面對的首先就是普通用戶了(雖然巨鯨占比很高),為用戶提供金融價值或者娛樂價值,甚至成為用戶的生產力工具。這里很像是區塊鏈的“消費品”市場。

11. Defi

2020年的Defi Summer,某種意義上是區塊鏈拿出的第一批應用。AMM,借貸,Vaults,流動性挖礦。目前市值排名靠前的代幣中,除了公鏈,剩下的相當部分就是各個Defi的平臺代幣。

甚至對于新公鏈(AltL1)來說,Defi中的AMM、借貸和Vaults已經成為了公鏈的基礎設施,會被官方優先開發。

頭部:Uni(AMM),Aave(借貸),Yearn(Vaults)

12. NFT(collection & art)

目前NFT 的主流還是頭像和藏品,以及游戲道具。而這些雖然占據了NFT市場的主流,但是卻都能在以鏈游為表現形式的元宇宙中找到歸宿。

頭部:Cryptopunk(頭像),NBA Top Shot(收藏),Axie Infinity(游戲道具)

13. Game

鏈游滿足了人們對元宇宙的初步想象,而且鏈游也需求了至今為止幾乎所有的區塊鏈賽道。所以從這個意義上來說,鏈游可以匯集整個區塊鏈行業的價值。只是目前距離成熟到能改變行業的產品還需要開發時間。

頭部:Axie Infinity

三、實證研究(Empirical Study)

BTC的橋梁地位和交易所的聯結作用

BTC作為加密世界和現實世界的橋梁(詳見之前研究《比特幣生態的新視角:從基石到橋梁》,https://www.defidaonews.com/article/6716230),在現實端和法幣聯結,在加密端聯結其他原生加密資產。一方面資本會對BTC背后代表的區塊鏈行業用錢投票,另一方面,BTC會充當某種意義上其他鏈上資產的抵押物(Wrapped資產和中心化交易所中的交易對),從而凝聚整個區塊鏈的價值。

在價值網絡視角下,重新審視這一現象。

當熱錢涌入,BTC市值虛高,但是因為其他大部分主流項目的價值部分就來源于BTC,所以市場普漲,哪怕明知虛高。

而反之,區塊鏈項目數量的增多,特別是BTC周邊的項目增多,這些項目創造的價值越大,BTC的價值也水漲船高,最終反映在法幣計價的市值上。

這種影響是雙向的,實證中的體現就是幾乎所有主流代幣相關性與BTC的相關性都不弱,而相關性恰恰也是雙向的。

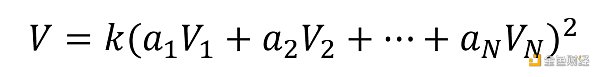

下圖選取了在2022年3月10日按流動市值排名的Top30項目(除了BTC,穩定幣和wrapped資產)。從有數據統計的時間開始,以它們每天的漲跌幅比例和BTC漲跌幅做相關性分析。結果表明,除了Shiba表現不出相關性,Leo和Stellar相關性較弱之外,其他27各項目都和BTC的漲跌成較強相關。

BTC的影響除了直接由wrapped資產影響之外,還通過中心化交易所CEX傳導。對每個項目來說,能上主流交易所也意味著進入了一個更有價值的網絡中,和其他代幣的關系也更緊密,也能更容易和其他項目相互賦值。

為了驗證交易所的效果,下圖的研究中使用了Event Study,將之前的相關性被分成了兩個階段,由上主流交易所的時間分割前后。交易所盡量選擇幣安,如果沒上幣安的,選擇該幣種交易量最大的交易所確定上所時間。

在Top30中,有11個項目并沒有上主流交易所前的數據,剩下19個項目中,除了Doge和Fantom之外,17各項目都表現出上所之后和BTC的相關性增強。而Doge和Fantom表現為小幅下降。

由此可以在一定程度上證明,像幣安這樣的主流交易所,確實為BTC與其他代幣相互聯結提供了相當的作用。

為了證明三因素中的每一點都能獨立發揮作用,接下來的研究中將盡量控制其他兩個變量。并將項目的價值簡化為市值。

1. (aN)聯結緊密程度:同生態類似項目,越緊密,市值越高

在幾乎每一個公鏈生態中,幾乎都有公鏈項目方非常需要并且大力扶持的項目。其中以AMM系統的DEX最為廣泛,甚至在ETH之后的AltL1中,AMM已經是一條公鏈所不可或缺的基礎設施,比如BNB生態中的Pancakeswap。而生態中當然也會有其他AMM項目,但是在幾乎相同的公鏈生態中,使用類似的架構機制,市值卻能只因官方扶植扶持與否,也就是聯結的緊密程度aN,而相去甚遠。

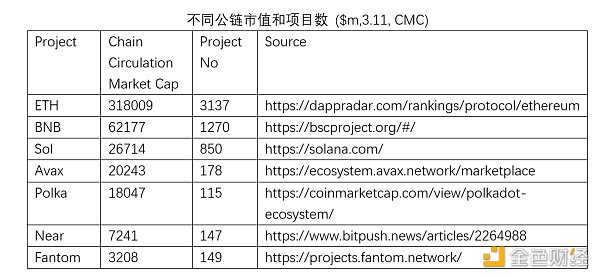

2. VN:不同生態的類似官方項目(AMM),市值和項目公鏈市值正相關。

要考察周邊強大節點價值的影響,依然可以使用各個生態中的AMM項目市值來比較。不過出于對聯結緊密程度的控制,這里選取不同公鏈生態中的官方項目以及公鏈的市值進行比較。

雖然有near生態的特例,但是基本上更大生態中的官方AMM也有更高的價值。

3. VN:公鏈市值和生態項目數正相關:生態越繁榮的公鏈,幣值越高。

公鏈的價值無疑建立在生態的繁榮之上。而生態項目越多的公鏈,市值也越高。

這篇研究將社會網絡價值首次用于區塊鏈一級市場估值上,為市場提供除了比較估值法的另一種選擇。同時以網絡價值的視角重新審視當下區塊鏈行業的各個細分板塊。最后,在這一理解框架下,以實證解釋市場現象。

參考:

1. PlatON云圖 2021年區塊鏈行業生態簡譜-應用生態組 https://forum.latticex.foundation/t/topic/4622

2. The Formula: The Universal Laws of Success, Albert-laszlo Barabasi, 2019

3. Cosmos生態圖 https://mapofzones.com/

4. 梅特卡夫定律:Carl Shapiro and Hal R. Varian (1999). Information Rules. Harvard Business Press. ISBN 978-0-87584-863-1.

5. 卡尼曼《噪聲:人類判斷力的一個缺陷》,2021

6. 比特幣生態的新視角:從基石到橋梁,https://www.defidaonews.com/article/6716230

免責

本報告由時戳資本根據公開信息編制,部分信息可能會基于對未來情況的陳述、估計和預測,時戳資本力求但是不保證上述信息的準確性和完整性,不承擔對任何信息的獨立驗證或對任何實體資產或負債的獨立評估責任。

除非另有說明,否則本協議所述的信息是基于經濟、貨幣、市場和其他有效條件,以及截至本材料發布之日前的市場信息。后續情況變化可能影響本材料所示信息,時戳資本會適時更新我們的研究,但是不保證一定做到。

在任何情況下,本報告中的信息或所表述的意見并不構成對任何人的投資建議,也沒有考慮到個別客戶特殊的投資目標、財務狀況或需求。本報告僅做參考。

Tags:區塊鏈BTCOSMMOS區塊鏈工程專業學什么女生好btc最新消息今天3X Long Cosmos TokenOsmosis

現如今,人才涌向專注 Web3 領域企業的趨勢已經顯而易見,那些曾就職于傳統互聯網巨頭、傳統金融機構以及頂級律師事務所的高素質人才正在涌入這一新興領域.

1900/1/1 0:00:00「炒鞋、炒手辦潮玩早沒那么火熱了,現在圈子里都是炒數字藏品了。」球鞋玩家老劉介紹著。在 2019 年 9 月,Supreme 19 FW 的開季贈品傘兵玩具在二級市場上被炒至 2000 多元的消.

1900/1/1 0:00:00虛擬數字人的三種建模成本、技術路徑的差異。目前虛擬數字人的建模生成主要有三種,按照人工參與程度的高低,依次為純人工建模、借助采集設備進行建模、以人工智能進行建模;同時涉及到相關的軟硬件,包括建模.

1900/1/1 0:00:00在正式開始本文內容之前,我們先對本文中主要涉及的幾個概念進行厘清:節點運營商(Node Operator):特指具體在區塊鏈上運行節點的運營商.

1900/1/1 0:00:00Web3 已經滲透到主流文化中,從帕麗斯·希爾頓(Paris Hiltion)在《今夜秀》上展示她的 NFT 到 ConstitutionDAO 試圖購買僅存的美國憲法副本之一.

1900/1/1 0:00:00SocialFi,顧名思義是結合了社交網絡與金融,但關于SocialFi的定義往往是含混的。有的人認為SocialFi是DeFi的變體,而有的人則是把SocialFi放在DAO以及Web 3.0.

1900/1/1 0:00:00