BTC/HKD-1.05%

BTC/HKD-1.05% ETH/HKD-2.14%

ETH/HKD-2.14% LTC/HKD-2.06%

LTC/HKD-2.06% ADA/HKD-2.85%

ADA/HKD-2.85% SOL/HKD-2.76%

SOL/HKD-2.76% XRP/HKD-3.51%

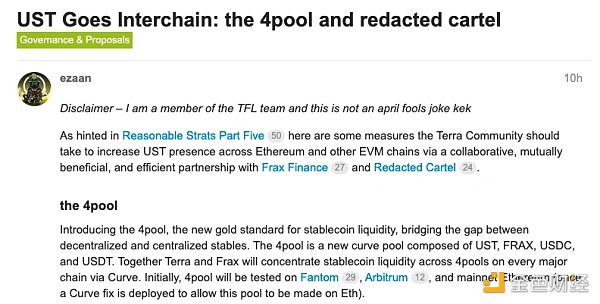

XRP/HKD-3.51%4 月 2 日,Terraform Labs 成員 Ezaan 于社區提出新提案,建議引入穩定幣流動性的新“黃金標準”4pool。

具體來說,4pool 將是一個由 UST、FRAX、USDC、USDT 組成的新 Curve 流動性池,Terra 和 Frax Finance 會通過 Curve 將其穩定幣流動性集中至各大主要生態上的 4pool 內。按照計劃,4pool 最初將先在Fantom、Arbitrum 和以太坊主網上進行測試。

矛頭究竟指向了誰?

雖然在提案的內容中,Ezaan 并沒有直接提及 DAI,也并沒有使用一些太過激烈的陳述,但從本質上來看,這幾乎可以視為 UST(當然也包括 FRAX)對當前去中心化穩定幣龍頭 DAI 的正面宣戰。之所以這么說,需要從穩定幣賽道現狀以及 Curve 在其中所扮演的角色講起。

以太坊基金會研究員Justin Drake模型顯示ETH仍是“通脹資產”:8月12日消息,上周四激活的的以太坊“倫敦”升級開啟了向以太坊 2.0 過渡的新時代,這是以太坊區塊鏈過渡到權益證明(PoS)共識機制的倒數第二步,本次升級中最受關注的就是以太坊改進提案 (EIP) 1559,根據最新數據顯示,已有98.2%的以太坊客戶端完成升級,而這也是為什么EIP-1559能夠快速成為社區主流的原因。

本文撰寫時,總計有32643.1?ETH被銷毀(價值約合101,724,392.33美元),但按照目前銷毀速度(每分鐘銷毀 2.3 枚 ETH)并沒有真正使 ETH 成為通貨緊縮資產,只是降低了當前通貨膨脹率。事實上,即使以太坊 2.0 過渡完成,ETH仍將保持通脹。根據以太坊基金會研究員Justin Drake構建的一個模型顯示,即便有更多驗證者加入以太坊網絡,同時ETH質押年回報率(APR)/收益率維持在 6%,每年ETH供應量也“只會”減少160萬枚,這意味著ETH年供應率被降低至1.4%,即ETH代幣仍是一種通脹資產,只是通縮壓力更大而已。(cointelegraph)[2021/8/13 1:51:53]

JustStable目前USDJ供應量已達到2.65億美金:據 just.tronscan.org瀏覽器數據顯示,JustStable目前USDJ供應量已達到2.65億美金,TRX質押量已達到151億個。

據悉,JUST是在波場TRON上運行的第一個DeFi項目,旨在打造基于波場TRON的穩定幣借貸平臺,JUST數字交易平臺、交易量曾登頂全球Top3的Poloniex LaunchBase首期上線項目。

JUST是一個雙代幣系統。第一個代幣 USDJ 是按 1:1 的匯率與美元掛鉤的穩定幣,是通過 JUST 的 CDP 門戶抵押 TRX 產生的。第二個代幣 JST可用于支付利息,平臺維護,通過投票參與治理以及 JUST 平臺上的其他活動。[2021/4/8 19:59:02]

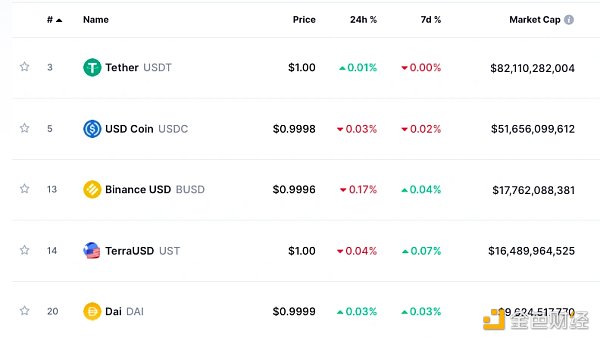

CoinMarketCap 數據顯示,截至發文 DAI 和 UST 的流通總供應量分別為 96 億和 165 億(Odaily星球日報注:FRAX 的供應量也已達到 27 億),從絕對數量來看,UST 已然完成了對 DAI 的超車,成為了規模最大的去中心化穩定幣。然而,UST 的主陣地當前仍集中在 Terra 生態內部,在以太坊以及其他諸多 EVM 兼容生態內,DAI 依然長期占據著更大的市場份額。

Coinbase Custody現已支持Skale(SKL)代幣存取款:1月27日,據Coinbase Custody官方消息,該平臺現已支持Skale(SKL)代幣的存取款。[2021/1/27 13:38:06]

在這次 4pool 的提案中,Ezaan 明確指出提案的目的就是為了擴大 UST 在以太坊(以及其他 EVM 兼容生態)中的市場份額,所以其矛頭究竟是指向了誰就不言而喻了。

Curve war 又從何談起?

那么,Curve 在這里邊又扮演著什么角色呢?熟悉 DeFi 的讀者們想必大多都聽說過「Curve War」,簡單來說,這就是各大 DeFi 為了爭奪 Curve 流動性激勵,想盡各種辦法來積累治理代幣 veCRV,從而控制 CRV 的激勵權重。

作為 DeFi 絕對龍頭之一,穩定幣兌換協議 Curve(當然 Curve 現在也在向非穩定幣業務發力)會通過 CRV 的通脹來激勵協議之內的流動性提供者。不過與其他協議不同,在 Curve 的經濟模型內,有著直接治理效用的代幣并不是 CRV,而是質押 CRV 后所換得的 veCRV,后者可以直接決定 Curve 內各個池子的流動性激勵幅度。

TrustToken已銷毀51,346.13枚TRU:11月23日,資產代幣化平臺TrustToken官方宣布,已于北京時間11月22日9:15:55,銷毀51,346.13枚TRU。官方表示,TrustToken此前已經承諾將銷毀至少從推出開始六個月通過早期種子流動性賺取的TRU。所有賺取的TRU將被銷毀或者再投資于社區獎勵。[2020/11/23 21:44:59]

在 Curve 之內,每個流動性池究竟可以獲得多少 CRV 激勵,均需通過veCRV 的投票決定,所以誰控制的 veCRV 越多,誰就可以為與自己利益相關的池子爭取到更大的激勵力度,從而提供更高的 APY 和 APR,改善相關池子的流動性狀況。

當前,Curve 之內穩定幣流動性的“黃金標準”為 3pool(即 3crv),其構成為 DAI、USDC、USDT,其他穩定幣項目在進入 Curve 后,往往都需要與 3pool 資產共同組建流動性交易對,即以 X(某穩定幣)+ DAI + USDC + USDT 的形式配對。

Coinbase Custody支持POLY存儲:金色財經報道,Coinbase Custody剛剛發推文稱,現已支持Polymath(POLY)代幣的存儲服務。[2020/10/14]

Terra 的 4pool 所想要做的事情(雖然沒有明說)正是奪取 3pool 的市場份額,甚至取代后者的市場地位。那么這究竟該如何實現呢?答案很簡單——市場說了算,誰的流動性規模更大,誰就可以在實質意義上贏得這場潛在的戰爭。

那么如何擴充流動性呢?答案同樣很簡單——veCRV。

我們來重新順一下這個邏輯:

4pool 需要搶占 3pool 的市場規模;

這就意味著 4pool 需要擴充該穩定幣組合的流動性規模;

這又意味著 4pool 需要吸引更多的流動性資金;

這又意味著 4pool 需要提供更高的收益;

這又意味著 4pool 需要更多的 veCRV 來為 4pool 相關池子爭取更多的 CRV 激勵;

雖然目前還沒有什么動靜,但如果 4pool 起了勢,3pool(DAI)肯定不會坐以待斃;

3pool 的反擊顯然也需要爭取更多的 veCRV;

這不就打起來了么。

在提案中,Ezaan 提到 Terra 和 Frax(別忘了這個幫手)是持有 CVX 最大的兩家協議,CVX 是 Convex 的治理代幣,后者通過套娃質押和增幅激勵成功掌握了大量的 veCRV,成為了整個 Curve 生態內舉足輕重的角色。與此同時,Terra 和 Frax 也是 Votium(Convex 的套娃)最大的兩家激勵方。

所以說,Terra 和 Frax 并非突發奇想,一拍腦門就決定去以太坊上滅掉 DAI,而是真正掌握著大量的戰略籌碼。

拋開這些桌面之上的籌碼不說,Curve War 并不只是一場爭奪形式上的較量,也是一場資金厚度的較量,Terra 最近的這波“BTC 瘋狂購”愣是買出了一波牛市,其實力可見一斑。

而從 MakerDAO(DAI)的方面來說,再傲居孤峰數年之后,競爭者的崛起顯然也給該協議帶來了一定的危機感。過去一個月里,MakerDAO 社區數次提及希望改變其代幣經濟模型,以整頓包袱,重煥活力。在最近的一次提案中,a16z 甚至還親自下場操刀做了設計……好吧,a16z 的名字都出來了,DAI 背后的力量同樣不容小覷。

雖然這場“戰爭”還沒有打響,但我們已經可以嘗試去尋找一些潛在的獲利對象,以下,是我的一些個人觀點。

細看整個故事的參與方,Curve 及其生態內的治理相關角色大概率會是坐收漁翁之利的一方。雙方打得越是激烈,Curve 自然越是高興,因為這一方面可以給整個協議的流動性池帶來更大的活性,另一方面也會提高 veCRV 以及其來源 CRV 的市場需求。

同理,對于捆綁了部分 veCRV 治理作用的 CVX 及其再上一層套娃協議的治理代幣來說,這些代幣的市場需求也會隨著戰局的升溫而提升。

當然了,上邊掰扯了這么多,都是 Ezaan 提案能夠通過的后話。萬一沒有通過,就當我瞎胡說吧。

申明:本文作者及編輯均持有 CRV 和 CVX,存在利益相關。

取一個好的名字往往就等于成功了一半。本文的“Web3”并非如此,卻在2021年12月9日美國國會舉辦了一場關于加密數字貨幣的聽證會之后,因被視作互聯網的未來而突然爆火起來.

1900/1/1 0:00:00MetaMask目前是加密貨幣領域用戶最多的錢包,也是web3世界最集中的入口,但如果MetaMask只擁有錢包的功能,遠不能滿足web3世界里各個網絡的需求.

1900/1/1 0:00:00元宇宙近期在企業層面受到關注,國內外多家公司紛紛入局。其中,“All In”元宇宙被視為下一個增長點;微軟、英偉達、Unity等公司希望成為元宇宙的基礎建設者;騰訊希望從游戲入手,開拓元宇宙市場.

1900/1/1 0:00:002022年3月27日,成都鏈安鏈必應-區塊鏈安全態勢感知平臺輿情監測顯示,DeFi協議Revest Finance遭到黑客攻擊,損失約12萬美元.

1900/1/1 0:00:001.a16z:我們為什么投資LayerZero北京時間2022年3月31日,LayerZero Labs宣布完成1.35億美元A+輪融資,a16z、FTX Ventures、紅杉資本共同領投.

1900/1/1 0:00:00加密貨幣持續備受行業關注,各國相互較勁之余也偷偷的加大對加密貨幣使用用途的延展和開放;如同薩爾瓦多一般小心試水的國度都在暗中蠢蠢欲動,加密貨幣作為一種去中心化產物.

1900/1/1 0:00:00