BTC/HKD+0.84%

BTC/HKD+0.84% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD+0.48%

LTC/HKD+0.48% ADA/HKD-0.63%

ADA/HKD-0.63% SOL/HKD-0.35%

SOL/HKD-0.35% XRP/HKD-0.51%

XRP/HKD-0.51%在加密領域,“smart money”不一定是對沖基金或資產管理公司,也可能是 DAO。

這些擁有巨額資金的加密原生實體,有著世界上最聰明的加密人才為他們工作,管理財富。我們也開始注意到,他們是最早跑著入場“掃貨”潛力代幣的資金源頭。

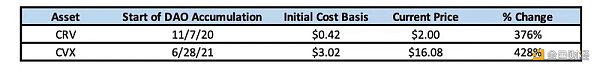

他們以 0.42 美元的價格開始購買 CRV。現在超過了 2 美元。(+ 376%)

他們以 3 美元的價格購買 CVX。現在超過了 16 美元。(+ 426%)

更酷的是,任何人都可以通過查看治理論壇或深入研究鏈上數據來“偷窺” DAO 的好貨推薦。

那么 DAO 接下來會入手什么?

本文將帶領大家,深挖 “smart?money” 的百寶袋~

DeFi 內部有一種新型的市場參與者。

這并不是指被大肆宣傳的 TradFi 機構。相反,這些越來越有影響力的實體都是加密原生的,完全活躍在鏈上,擁有運營經驗和對 DeFi 的洞察力。

這股新興力量就是 DAO。?

DaoFi 指的是作為 DeFi 用戶和投資者出現的 DaoFi,DaoFi 是一類 DeFi 投資者,也是某些代幣的最早資金來源。

將 DAO 視為 “smart?money” 是有道理的。它們是由世界上一些最聰明的人管理的、擁有大量資金的非本土實體,匯聚了高水平的專業知識。

DAO 作為 “smart?money” 的一個經典例子是 CRV 和 CVX 戰爭。

從 2021 年第二季度開始,像 Yearn Finance、StakeDAO 和 Convex Finance 等協議都在競相積累和鎖定 CRV 代幣。這些鎖定的代幣以 veCRV 的形式存在,當在 Curve 上提供流動性時,持有者有權獲得更高的獎勵,并有權投票決定 CRV 排放的方向。

穩定幣項目Hector Network將需要6至12個月的時間進行清算:金色財經報道,在社區金庫因Multichain崩潰而損失了數百萬美元(可能還有更多的法律費用)之后,穩定幣項目Hector Network背后社區已決定進行清算,但Discord團隊帖子顯示,該清算過程可能需要“至少六到十二個月”,并將涉及清算人、律師和審計員。Hector項目金庫曾經持有1億美元的代幣,目前僅剩余1600 萬美元。

Discord評論顯示,老社區成員和新成員都對該時間線表示不滿,認為Hector的團隊在對該項目的未來進行投票時隱瞞了信息。周三,Hector 關閉了Discord服務器,刪除了兩年的歷史記錄,并剝奪了社區成員向領導層提問的機會。[2023/7/27 16:01:12]

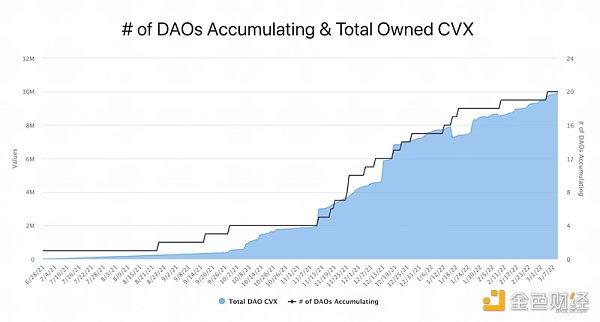

來源:DAOCVX.com

Convex 很快贏得了這場“護城河或特洛伊馬”之戰,囤積了大量的 CRV。然后目標轉移到 CVX,因為持有者有權對Convex 持有的 CRV 進行微治理。

CVX 現在被 20 個 DAO 代幣庫入手。

眾所周知,這些戰爭是由 DAO 發起的,但很少有人討論它們的成本基礎。

從上表中我們可以看到,DAO 開始以遠低于當前交易價格的價格囤積 CRV 和 CVX。盡管這兩種資產已從 2022 年 1 月的峰值水平下降了 50% 以上,但仍出現了上述漲幅。有趣的是,這些舉措是在“光天化日”之下進行的,任何人都可以在治理論壇、Twitter,當然還有鏈上實時看到。

今日恐慌與貪婪指數為62,等級由中性轉為貪婪:金色財經報道,今日恐慌與貪婪指數為62(昨日為53),等級由中性轉為貪婪。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2023/2/16 12:09:59]

這些 DAO 的操作很容易被復制。

盡管樣本量很小,但我們可以得出:DAO 的購買是投資者的買入信號。

這引出了一些問題:

除了 CRV 和 CVX,DAO 還“掃貨”了哪些代幣?

它們這樣做的原因是什么?

會有更多的 DAO 追隨早期采用者的腳步嗎?

讓我們一起在 DAO 的持倉中尋找答案吧。

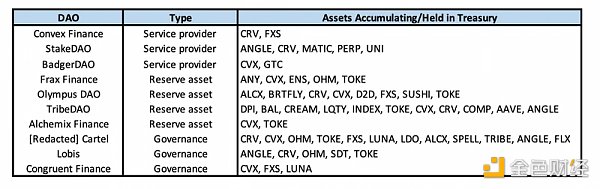

我們將分析 DeFi DAO 的 10 個不同的代幣庫。

該列表無法囊括所有 DAO,因為以太坊上有數百個非常聰明和有才華的貢獻者。這 10 個是不同的組合的代表,我們將從它們的規模、它們對獲得各種治理代幣的最終興趣以及它們這樣做的動機進行“拆包”。

下表中列出的資產不包括 ETH、BTC、穩定幣、流動性代幣和原生代幣等大眾化代幣資產(持有超過 2 萬美元的資產)。這些資產是通過幾種不同的方式獲得的,無論是通過公開市場購買、挖礦獎勵、代幣交易,還是種子輪配置。

這十個 DAO 被分成三個主要類別:

服務提供商:這些 DAO 正在積累治理代幣,以便為用戶提高其產品的質量,例如提高收益。符合此描述的 DAO 是 Convex Finance、StakeDAO 和 BadgerDAO。

Celsius向獨立審查員支付約500萬美元的費用:金色財經報道,Celsius破產案的法院指定審查員Shoba Pillay提交了一份工作計劃,估計她的調查總費用將在300萬至500萬美元之間。她的首要任務是掌握調查需要審查的文件和數據的數量和范圍。

該文件補充說明,即使在與Celsius的法律顧問和財務顧問討論之后,她仍然無法獲得工作所需的文件。但她預計很快就會得到它,因為Celsius最近披露了一份財務聲明。預計將舉行進一步的會議,以使Pillay 能夠確定并獲得完成她的報告所需的任何額外信息。她還希望采訪15到25名證人。[2022/10/14 14:27:10]

儲備資產發行者:這些協議正在發行某種儲備資產,無論是盯住法幣的,還是浮動匯率的。這些 DAO 正在囤積各種代幣,用于作為質押品、微治理權和/或為其發行的代幣直接提供流動性。被選中的 DAO 屬于這一類別,包括 Frax Finance、Olympus DAO、Tribe DAO 和 Alchemix Finance。

治理 DAO:這些 DAO 正在囤積代幣,目的是在不同的重要戰略協議中積累治理能力和影響力。這些包括[Redacted] Cartel,Lobis和Congruent Finance。

正如我們所看到的,在我們的列表上的 10 個 DAO 中擁有 26 個獨特的資產,每個 DAO 在其代幣庫中至少擁有兩個非本地治理代幣。

每個 DAO 持有的代幣的平均數量是 5.5,而中間值是 4。持有代幣數量最多的兩個 DAO 是 [Redacted] Cartel,Tribe ?DAO,分別持有 12 和 11 個。

BAYC系列NFT近24小時交易額增長超400%:金色財經報道,OpenSea最新數據顯示,Bored Ape Yacht Club(BAYC)系列NFT過去24小時的交易額為385 ETH,增長率為427%。近24小時交易額排名位列OpenSea第3。[2022/10/7 18:41:49]

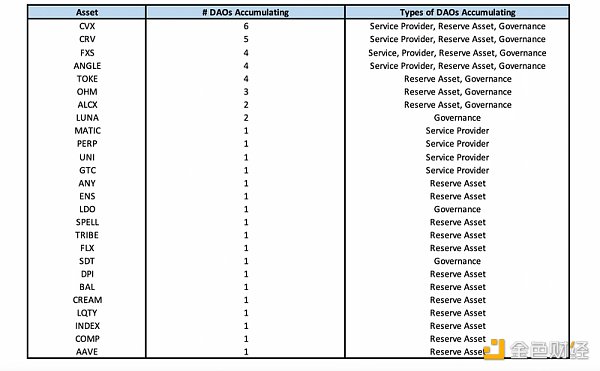

將數據按資產細分,我們可以毫不意外地看到,最常見的資產是 CVX,它被 6 個 DAO 所持有,有 5 個 DAO 持有 CRV。這三類 DAO 僅持有四項資產,而它們是其中的兩項。

再往下看,排在第四到六的是 FXS、TOKE 和 ANGLE。代幣由儲備資產和治理 DAO 持有,而 FXS 和 ANGLE 則由儲備資產和治理 DAO 和服務提供商持有。

現在我們已經知道了 DAO 樣本組中最常見的代幣,讓我們對其中的一些代幣進行更詳細的研究,理解為什么這些資產成為 DAO 的“掃貨”目標以及它們的戰略重要性的原因。

我們將關注除 CRV 和 CVX 之外最廣泛持有的三種資產:FXS、ANGLE 和 TOKE。

1.?Frax Finance(FXS)

持有該資產的 DAO 數量:4

持有該資產的 DAO:Convex Finance,Olympus DAO,[Redacted] Cartel,Congruent Finance

持有該資產的 DAO 類型:服務提供商、儲備資產、治理

Frax Finance 是一家穩定幣發行者,其 FXS 代幣作為鑄幣稅,產生費用,為持有者提供提高的獎勵,并管理協議。像 CRV 和 CVX 一樣,FXS 可以鎖定 veFXS,這讓持有者有權在任何去中心化交易所對不同 FRAX 對的排放進行投票。

Astar生態收益聚合器Avault獲得微軟Startups Founders Hub支持:7月9日消息,Astar生態收益聚合器Avault在推特上表示,Avault現在由微軟提供支持,已成為微軟Startups Founders Hub的一部分。Microsoft for Startups將提供高達35萬美元的福利。Avault將在微軟的支持下加快其上市速度。

據介紹,Avault將通過提供aLP/aToken幫助用戶解鎖資產流動性。aLP/aToken是有息資產代幣,這意味著用戶將自動賺取利息(即使只是持有aLP/aToken)。[2022/7/9 2:02:27]

DAO “掃貨”動機預測:

FXS 代幣的效用很可能促使人們在三種 DAO 中的積累量。像 Convex 這樣的服務提供商希望鎖定 FXS,為儲戶提供盡可能高的收益率,儲備資產發行人可能有興趣鎖定 FXS,以推動基于 FRAX 的交易對的流動性,而治理 DAO 可以利用代幣通過投票銷售為其代幣持有人產生現金流。

2.?Angle Protocol(ANGLE)

持有該資產的 DAO:Stake DAO,Tribe DAO,Redacted Cartel,Lobis

Angle 是一種穩定幣協議,目前正在發行 agEUR,agEUR 與歐元掛鉤。ANGLE 代幣在協議中扮演著關鍵角色,如果通過流動性挖掘獎勵獲得這些代幣,可能會鼓勵 DAO 購買或持有代幣。

和 FXS 一樣,當 ANGLE 被鎖定為 veANGLE 時,它會收取協議費用,讓持有者有權增加排放,還可以用來投票決定軌值權重。與 Frax 一樣,任何交易所的任何 agEUR 對都可以設置計價。

盡管 agEUR 的吸引力還沒有達到 FRAX 的水平,但其 1.29 億美元的市值僅為 FRAX 的 4.4%。如果采用 ANGLE 的數量增加,這三種類型的 DAO 對 ANGLE 的需求很有可能會增加。

3.?Tokemak(TOKE)

持有該資產的 DAO:Olympus DAO,Tribe DAO,Redacted Cartel,Lobis

持有該資產的 DAO 類型:儲備資產、治理

Tokemak 是一個去中心化做市協議。協議的原生代幣(TOKE)在協議中被用作向不同的代幣和交易所分配和直接流動性的手段。

TOKE 持有人將其資產投資于一個特定的代幣式反應堆,以 TOKE 排放的形式賺取收益,同時還可以在代幣反應器由于重大的短期損失事件而變得擔保不足的情況下充當協議后盾。

與 FXS 和 ANGLE 一樣,TOKE 很可能同時受到儲備資產和治理 DAO 的需求,因為它有控制流動性流動的能力。儲備資產 DAO 可能希望囤積代幣,以增加其發行的代幣的流動性,而治理 DAO 可以將其持有的權利出售給對建立代幣反應器或為其代幣定向更多流動性感興趣的出價者。

我們已經討論了最廣泛持有的資產,讓我們來回顧一下列表上的一些資產,這些資產將來可能會成為越來越多 DAO 的目標。

1. Redacted Cartel(BRTFLY)

持有該資產的DAO數量:1

持有該資產的DAO:Redacted Cartel

DAO 的一個潛在目標資產是 BRTFLY,即 Redacted Cartel 的治理代幣。作為Olympus DAO的分叉,Redacted 旨在積累跨各種戰略上重要協議的治理能力。Redacted 擁有價值超過 4600 萬美元的資產,以目前的市場價格,他們最大的持倉是 CRV、CVX、OHM、FXS 和 TOKE。

BRTFLY 目前使用的是與其父 DAO 類似的 rebase 模型,但很快將轉向雙代幣模型。這些新代幣 rlBRTFLY(鎖定收益的 BRTFLY)和 glBRTFLY(鎖定治理的 BRTFLY)將分別分割從賄賂中獲得的現金流和代幣庫資產的微治理權。

DAO 開始積累 BRTFLY 的主要原因是為了獲得 glBRTFLY 所擁有的微治理權限。由于在本文中提到的許多具有戰略重要性的資產中持有越來越大的份額,glBRTFLY 可能成為尋求獲得持有這些代幣帶來的好處的 DAO 中流行的微治理代幣。

我們已經開始看到 DAO 對 BRTFLY 感興趣,Olympus 最近提議將 BRTFLY 加入其戰略資產白名單。

2.?Index Coop(INDEX)

持有該資產的 DAO 數量:1

持有該資產的 DAO:Tribe DAO

Index Coop 是一家去中心化資產管理公司,負責創建 GMI、DPI、MVI 等主題指數以及 ETH 2x-FLI 等杠桿產品。雖然 INDEX 在 INDEX Coop DAO 本身中被用于治理,就像 glBRTFLY 一樣,代幣的持有者被授予對 INDEX Coop 產品中持有的資產的微治理權利。

雖然該功能目前只對 DPI 有效,但理論上它可以應用于 Coop 權限下的所有類別。

像 glBRTFLY 一樣,DAO 可能對囤積 INDEX 感興趣的主要原因是現在和將來都在代幣權限范圍內的廣泛的微治理權利。

我們已經看到 Tribe DAO 利用了 INDEX 的微治理能力。DAO 持有 100000 指數(按當前價格計算約為 46.3 萬美元),他們用這些指數幫助他們的穩定幣 FEI 在 Aave 上上線。考慮到 FEI 由 TVL 在 DeFi 最大的貨幣市場上市所帶來的效用和價值,其它 DAO 也會效仿,這并非不可能。

3.?Balancer (BAL)

Balancer 是一個去中心化的交易所,可以創建高度可定制的 AMM(自動做市商)礦池,由 BAL 代幣管理。該協議計劃對 BAL 代幣經濟進行全面改革,實現 ve 模型。與 Curve 一樣,BAL 持有者將能夠鎖定他們的代幣長達一年,可以獲得 DEX 產生的交易費用的一部分,以及對不同礦池的排放進行投票的權利。

與 Curve 一樣,BAL 潛在的大規模囤積背后的驅動力是控制未來排放的權利,即給定礦池的流動性。這可能會推動服務提供商、儲備資產發行方和治理 DAO 之間對代幣的需求。

DAO 是 DeFi 的 smart money,它們在市場中十分活躍。正如我們所看到的,這些 DeFi 原生實體所持有和囤積的遠不止 CRV,它們還將目光投向了其它具有戰略重要性的資產。

最廣泛持有的代幣的一個共同特征是它們擁有有價值的治理權,可以通過直接持有代幣獲得,比如 FXS 和 ANGLE;或者通過微治理獲得,比如 CVX、glBRTFLY 和 INDEX。此外,在許多情況下,這些資產所擁有的令人垂涎的權利是通過代幣排放引導流動性流動的能力,而流動性是 DeFi 最有價值的資源。

我們總說要跟著聰明錢走,還有比 DeFi DAO 更聰明的錢嗎?

本文來自Banklesshq,原文作者:Ben Giove,由 Odaily 星球日報譯者 Katie 辜編譯。

移動支付網訊:3月18日,中國人民銀行、中國銀行保險監督管理委員會、中國證券監督管理委員會、國家外匯管理局、浙江省人民政府聯合發布《關于金融支持浙江高質量發展建設共同富裕示范區的意見》.

1900/1/1 0:00:002022年2月15日消息,萬事達卡計劃招聘500名加密專家,旨在為銀行提供加密領域相關的策略制定、風險管理等咨詢服務.

1900/1/1 0:00:00本文由公號“老雅痞”laoyapicom授權轉載雅痞哥今天給大家說幾個小新聞,你們品,細品。一、你說說看,是交易員流氓還是交易所流氓?一位交易員在瑞波公司的XRP代幣上設置了非常低的掛單,并不懷.

1900/1/1 0:00:002021年是NFT賊火爆的一年。到底有多火呢?國外某語料庫統計顯示“Non-fungible Token(NFT)”一詞在2021年的使用率增長了110000%(沒打錯,確實是4個0),超過元宇.

1900/1/1 0:00:00Gitcoin 的聯合創始人 Scott Moore 和 ENS 的社區負責人 Alisha.eth 最近分享討論公共物品、社區參與,以及我們需要的工具,以建立我們想要生活的未來.

1900/1/1 0:00:001.DeFi代幣總市值:1096.85億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:47.

1900/1/1 0:00:00