BTC/HKD+0.47%

BTC/HKD+0.47% ETH/HKD+0.75%

ETH/HKD+0.75% LTC/HKD-0.54%

LTC/HKD-0.54% ADA/HKD-1.2%

ADA/HKD-1.2% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD-1.09%

XRP/HKD-1.09%對于去中心化金融(DeFi)。我們今天發展到什么樣子了,今后又要如何發展。

在我從ETHDenver大會回來的長途飛行旅程中,我綜合了一些想法,所以是時候發個帖子來描述一下。

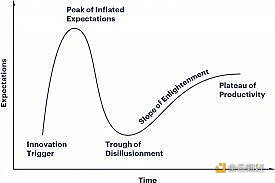

幻滅的低谷

我們現在距離#DeFi 夏天點燃 2020 年至 2021 年的牛市已近兩年。今天,藍籌股 DeFi(許多人稱之為 DeFi 1.0)正處于幻滅的低谷。

DeFi已經成為一種“失寵”的敘事——加密市場及其不斷擴大的敘事,再加上它追逐熱錢的尾巴,已經轉向下一件大事。社交代幣、元宇宙、GameFi、DAOs、pfp NFTS、音樂 NFTS 等都已經占領了新的熱門頭條......

之前被 DeFi 占據的份額。而且這些相互競爭的敘述方式已不那么書呆子氣,更具文化意義。另外,追逐新的敘事已經讓一些散戶和交易者賺了一大筆錢!

DeFi 甚至受到其最早支持者的質疑——一位著名的加密貨幣投資者最近質疑我對 DeFi 基金的堅定關注。

歐易Defi Hub資產看板新增幣種聚合展示功能:據官方消息,歐易Defi Hub新增幣種聚合展示功能,即不同主鏈相同資產可聚合查看資產總額。目前已支持USDT、USDC幣種,更多幣種即將陸續上線。

據了解,此前歐易Defi Hub資產看板功能已支持資產聚合查看。即用戶無需切換主網即可查詢單私鑰(單錢包)、多私鑰(多錢包)下資產詳情。歐易Defi Hub是用戶探索去中心化世界的聚合入口,包含資產看板、NFT市場、區塊鏈游戲三大板塊。[2021/11/1 21:15:05]

FinTech Collective認為“DeFi 將被千刀萬剮”。在加密推特上,關于可怕的 DPI(DeFi Pulse指數)/ETH(以太坊)比率顯然沒有盡頭的笑話比比皆是。

當 ETH 本身在 EIP-1559 之后成為如此具有生產性的資產時,為什么DPI會觸底呢?

另一方面,DeFi TVL 不受影響。DeFi總價值鎖定 (TVL) 在名義和絕對基礎上繼續實現不受約束的增長。 鎖定在以太坊 DeFi 中的總名義價值為 1150億美元。 包括所有其他智能合約區塊鏈,DeFi 的 TVL 接近 2000億美元。

DeFi收益聚合器Yeld.finance的DAI池遭到閃電貸攻擊 損失16萬DAI:2月27日消息,DeFi收益聚合器Yeld.finance的DAI池遭到閃電貸攻擊,損失16萬DAI,涉及10余名用戶。Tether、TrueUSD和USDC均未受到影響。據介紹,Yeld的問題與前期Yearn.Finance的DAI池漏洞問題一致。官方同時表示,受影響的使用者將得到代幣償還,代幣來自DAI池的收入獎勵,以彌補他們的部分損失。[2021/2/27 17:59:06]

DeFi 不為所動。非常滋潤地向前發展。 走自己的路。 專注于本身。努力實現蓬勃發展。 作為一種銀行等價物,按總資產計算,DeFi 目前以 1956 億美元在美國最大的銀行之一中排名第 19 位。

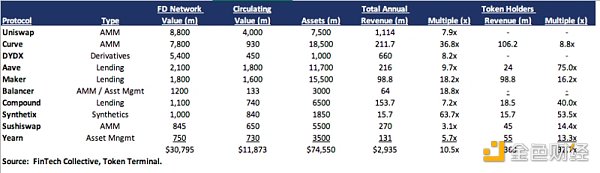

DeFi 網絡價值和協議收入 - 目前排名前 10 位的 DeFi 協議的 FD 網絡總價值為 310億美元。 據我估計,他們在鏈上產生了29億美元的年化收入,其中 3.65 億美元左右作為抵押紅利(sushi)流入代幣持有者或間接燃燒(MakerDAO)。 是的,大部分收入確實流向了流動性提供者。 但是 10.5 倍的 FD 價值 / 收入倍數和 32.7 倍的流通價值 / 代幣持有者收益倍數并不昂貴,而且對于同比增長 20 倍的東西來說,它被嚴重低估了。

研究:今年前十大活躍區塊鏈基金投資標的中三成為DeFi項目:The Block Research通過研究年初至今進行的873項區塊鏈相關投資交易后發現,今年最活躍的十支基金為CoinbaseVentures(進行了25項投資)、AlamedaResearch(23項)、DigitalCurrencyGroup(21項)、CoinFund、DragonflyCapital、NGCVentures、PolychainCapital、ConsenSysLabs、PanteraCapital和HashKeyCapital,其中,DeFi是最受這些頂級投資者歡迎的類別,在投資的121家公司中有31.4%屬于DeFi相關項目。

在前十大活躍區塊鏈相關投資基金中,CoinbaseVentures主要為廣泛投資,AlamedaResearch50%的投資標的為DeFi項目,DigitalCurrencyGroup專注于對銀行與支付類別的投資。另外,盡管AU21Capital、Binance、CMTDigital、IOSGVentures、ParaFiCapital和SNZHolding未上榜,但至少進行了12項投資。[2020/12/15 15:15:12]

Gate.io 第六日國慶中秋7天樂DeFi流動性挖礦今日中午12點開啟:據官方公告,Gate.io“理財寶”已于今日中午12點同時開啟BTC/ETH/USDT/GT DeFi流動性挖礦賺高收益理財,鎖倉周期均為7天。據悉,該系列理財活動是Gate.io國慶及中秋節假期間特別推出,每日中午12點準時上線,目前活動已進行到第六天,其中,《國慶中秋7天樂-GT鎖倉挖礦賺USDG》第五期已于上線后3分鐘內售罄。詳情點擊原文鏈接。[2020/10/6]

我們還這么早期——全球銀行/金融服務的總股票市值約為 20萬億美元。 金融科技,實際上只是前端的創新,已經占據了 800 億美元的市值(4% 的滲透率)。 前 10 大 DeFi 協議,代表了真正的范式轉變和對整個金融系統進行全面的中間和后端重寫,今天的網絡估值僅為 310億美元(滲透率/市場占有率 1.5%)。

我認為根據這些指標假設我們在 DeFi 中有 100 倍以上的增長并不瘋狂……

標準加密風格的回撤——大多數 DeFi 代幣現在從其“膨脹預期的峰值”高點下降了 80-85%。

火幣礦池丁元:對DeFI項目挖礦應抱有謹慎參與態度:7月9日晚,在NEST、Huobipool、Winkrypto X、鏈聞ChainNews 聯合舉辦的AMA活動中,就“Web3.0時代,火幣礦池如何布局 DeFi 生態?”主題,丁元表示,Defi火熱一點都不奇怪,這是早該發生的事情,但對DeFi項目挖礦應當抱有謹慎參與態度。目前Defi項目的挖礦模式是一種冷啟動的好辦法,是搶占市場先機和擴大項目影響力的低成本選擇,但是如果后期沒有足夠的價值支撐,這些項目終究會是空中樓閣。

火幣礦池沒有參與Defi項目挖礦,但與主流的Defi項目都保持著緊密溝通,同時會在Staking上有合作,比如在7月8日就開放了NEST的鎖倉挖礦。[2020/7/9]

MACCUS(Maker、Aave、Curve、Compound、Uniswap、Synthetix)都在經歷標準的回撤,你可以預期暴漲。

監管風險在美國是真實存在的——毫無疑問,頂級 DeFi 協議已經忙于應對來自?SEC?和全球監管機構的問題。 最近$TIME 的慘敗在沒有幫助。 國會工作人員的小型訴訟也不會針對@PoolTogether_

但是,長期來看,監管風險被夸大了——最終,消費者的選擇權和主權將獲勝。 看看從拼車到酒店的其他技術驅動的市場顛覆。 另外,我們不要忘記 DeFi 不僅僅與 Jerome 和美國有關!

對于所有長期基本面投資者 ——直到 2020 年,機構資本包含 < 5% 的加密貨幣。今天,我們處于 15 - 20% 的最佳情況。這導致小周期和動力驅動的零售投資加劇。 DeFi 網絡極其復雜和細致入微——...

他們有新奇且難以評估的特質。我幾乎每天都會發現關于@MakerDAO?的一些新東西。機構投資者需要時間來完成他們的工作。更糟糕的是,大多數基金的結構仍然無法...購買代幣。他們可以以 9 億美元的估值追逐?Circle?股權,但不能以 1.8 億美元的估值投資@MakerDAO,MakerDAO為 MKR 持有者帶來 1 億美元以上的年化收入。 感謝紅杉資本和老虎基金為能夠做到這一點而付出的辛勤工作。期待更多關注...

由于許多原因,DeFi 協議無法在一開始就開啟協議費用。我們仍然可以從TradFi金融產品中賺取 5 - 25%收益,我敢說,對于知名品牌,DeFi 協議將能夠大規模開啟 5 - 50bps 的協議費用。在最壞的情況下,DeFi 代幣持有者擁有控制數百億美元 DeFi 國債的期權價值。那些一文不值的 DeFi 治理代幣畢竟可能沒那么一文不值。

這些缺失的部分將吹開這些大門 - 超額抵押貸款、自動化做市商、穩定幣和合成資產(DeFi 1.0 的核心原語)讓我們沖出了起點。DeFi 2.0帶來的協議控制的收入和先進的代幣經濟學(龐氏經濟學?) 讓我們在賽道上繞了一圈,然后我們完全被自己絆倒了。我們不需要更多的嵌入式杠桿。我們真正需要的是可擴展性、真實世界的資產連接以及 DeFi 的身份層。

二層擴展將釋放新的 DeFi 原語 - 我們現在有 6+個二層擴展解決方案完全投入生產和運營。我們現在可以開始想象高吞吐量、可組合和可擴展的 DeFi 架構的可能性。低成本,通過@Superfluid_HQ實現的流支付和機器對機器支付。 Dydx上的去中心化永續合約和期權在速度和性能上與?FTX?相媲美。通過您的 ETH?錢包登錄網站并通過@UnlockProtocol 解鎖圍墻內容,按文章付費。

具有現實世界影響的 DeFi - 現實世界的資產是可以在鏈上表示的任何實物。 房地產、發票甚至 Spotify 支付代表了數萬億美元的 DeFi 未開發資產,這也為中小企業帶來了更快、更便宜的資本。

將現實世界的資產引入 DeFi 還將降低支持這些新系統的資產的整體相關風險,從而降低總體系統風險。 另外,我們最終將被束縛在現實世界的經濟活動中,而不僅僅是自我參照。 身份和合規層——無論你同意或不同意 KYC 和 AML,毫無疑問,DeFi 需要某種身份層來讓機構規模的資本參與進來。 這不一定很惡心! 我們擁有今天的技術和能力使 DeFi 中的身份和合規性以去中心化和零知識證明為基礎。 至少,我們需要核實參與者不在制裁名單上。 這將解鎖另外 100萬億美元以上的合格 DeFi 參與......

這不僅僅是一個以太坊 DeFi 的愛情故事——是的,我相信來自國家攻擊和最大去中心化的抗審查。 我也不喜歡可以打開和關閉的區塊鏈。 但即使是 L2 季節,對金融應用計算的需求也將超過了以太坊本身所能提供的。 競爭性第 1 層,例如Solana,Terra,Algorand,Cosmos?將發揮重要作用,尤其是在應用程序特定用例中。 一些原語需要比 ETH 2.0 + 二層所能提供的更便宜和更快。

嵌入式 DeFi論點

DeFi 不會消失,事實上,它更有可能被“嵌入”到你未來使用的所有加密貨幣中。你想租的那塊虛擬宇宙土地。您需要短期?USDC?貸款對沖你的價值50 萬美元 BAYC。 您想要交易換取一個新的視頻游戲捆綁 NFT的Axie NFT。這一切都將通過 DeFi 原語發生。隨著時間的推移,NFT、GameFi 和 DeFi 將合二為一。它們將是彼此最大的用例。

這一切聽起來都很棒,那么什么時候是市場底部? - 很難說。我認為我們離有意義的底部很近。也許我們還有 20-30% 的下行空間要走,但這與 DeFi 即將到來的不對稱風險回報相比就相形見絀了……

在未來十年。在進入 DeFi 牛市的下一階段之前,我們可能會整合一段時間。但是期望 DeFi 代幣最終會像很多加密推特一樣歸零——好吧,這簡直是愚蠢的。

我希望你喜歡這個長貼。我拼湊一些實質性的東西來完成我的《DeFi 是一個連續體》作品,目前已經寫了3年了。

現在回到做我最擅長的事情并獲得更多參與。

Tags:EFIDEFIDEFITADefi Shopping Stakedefi幣是什么Libre DeFiTITANIA

北京時間3月4日消息,據加密資產交易所Coinbase首席執行官Brian Armstrong提醒稱,根據美國的制裁法,針對俄羅斯的制裁適用于美國所有的個人和企業.

1900/1/1 0:00:00以「狗狗幣殺手」成名的Shiba Inu(SHIB)在人們的印象中始終有著濃厚的Meme(模因惡搞)烙印,但它似乎一直在嘗試突破這種局限.

1900/1/1 0:00:001.DeFi代幣總市值:1225.68億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量:48.

1900/1/1 0:00:00近期,Roblox和Meta公布了第四季度的財務報告,在財報發布一日后,股價大跌。作為市值一度超過1萬億美元的世界第六大公司Meta,股價大跌4%,市值降至5650億美元,甚至跌出了世界前十列,

1900/1/1 0:00:00幾年前,一位出版社的朋友邀我為一部關于人工智能的新書寫推薦語。我欣然應允,但朋友看到我交的“作業”后卻并不滿意,給我打來電話說:“我找你給科普書寫推薦,你是不是把給恐怖小說寫的推薦給我們了?你看.

1900/1/1 0:00:00加密資產在俄烏沖突中扮演了重要角色。不久前,烏克蘭方面開通了BTC、ETH等加密資產的捐款通道,目前已募集超過3700萬美元的加密資產.

1900/1/1 0:00:00