BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+1.9%

ADA/HKD+1.9% SOL/HKD+0.95%

SOL/HKD+0.95% XRP/HKD+0.27%

XRP/HKD+0.27%本文作者VasilySumanov,熟悉個人、機構和政府機構提出的各種代幣分類方法。所提出的方法與參考文獻中提到的方法的主要區別在于,它從價值捕獲機制和基于機制設計的經濟功能的角度來描述資產。它沒有考慮法律地位/結構、發行過程、底層技術特征。

Web3.0協議是價值網絡的好例子,價值網絡是在波特價值鏈之上開發的概念。網絡可以以不同的方式產生價值,有時甚至是完全奇怪和不顯眼的方式。由于網絡效應、低運營成本、資源池化和無信任自動化,網絡中價值生產的效率可以大大優于傳統組織。

理解web3.0的一個主要問題是“網絡產生的價值是什么,如何衡量或評估?”。然而,在特定情況下什么是價值是一個非常主觀的問題。考慮到特定的協議,為特定類型的用戶、服務提供商、代幣持有者、DAO成員和其他類別創造的價值可能完全不同。例如,“盈利能力”等傳統公司的主要指標在大多數情況下毫無意義。由于去中心化協議主要是非營利組織,目前網絡費用和收益通過不同的方式分配給DAO/社區成員。

數字代幣的價值捕獲機制

理解網絡中產生價值的一種方法是理解其原生代幣背后的價值。除了一些例外,web3協議的運行基于“代幣模型”——一種圍繞原生數字資產構建的機制設計/經濟激勵措施。在傳統的上市公司中,股票被視為市場參與者的主要產品,將不同的價值來源整合到其價格中——未來現金流、增長預期、投機成分,甚至品牌價值:

美國SEC主席:人工智能技術可能導致未來的金融危機:金色財經報道,美國證券交易委員會(SEC)主席Gary Gensler接受采訪時表示,人工智能可能是金融體系的下一個重大系統性風險。他預計,美國最終很可能會出現兩到三個基礎性的人工智能模型。這將加深整個經濟體系的相互聯系,使金融崩潰的可能性更大,因為當一個模型或數據集成為中心時,它會增加“羊群”效應,這意味著每個人都將依賴相同的信息并做出類似的反應。根斯勒稱,這項技術將成為未來危機以及未來金融危機的中心。[2023/8/7 21:29:50]

JackBarker:PiedPiper的產品是它的股票

當談到web3.0去中心化協議時,可以做一個明確的類比。首先,考慮到web3.0的免許可性質,去中心化協議在設計上是“公共項目”。由于令牌用于確保正確的協議操作和可持續性,其價值應以某種方式與網絡的實際價值和規模綁定,以防止可能導致對網絡資源擁有所有權的攻擊。基于這個類比,代幣價值*應該以某種方式整合網絡產生的價值,例如協議費用、訪問網絡資源的價值、利用社區信任等。*重要的是:這里我們討論代幣價值,而不是代幣價格。代幣價值是“我作為代幣所有者可以獲得什么樣的效用,我如何評估這種效用?”。反過來,代幣價格是在公開市場上確定的,是對“我需要支付多少才能購買/出售此代幣將收到多少?”的回答。

BitMEX母公司代理CEO:加密交易所應該逐步淘汰內部做市商:金色財經報道,BitMEX母公司100x集團的代理首席執行官兼集團首席財務官Stephan Lutz表示,BitMEX曾經有一個內部交易團隊,Arrakis Capital之前是作為做市商運營,但現在則作為財庫服務臺(treasury desk)。Arrakis只有少數員工,在技術上和組織上都與BitMEX分離。當沒有足夠的買家或賣家時,流動性提供者填補市場缺口的工作,交易所有足夠多的高頻交易員和自營商店可以執行該功能。在一個擁有更成熟公司和更多機構流動性提供商的市場中,對于加密貨幣交易所來說,這是一個自然的轉變。[2023/6/22 21:54:17]

使用以令牌為中心的方法來理解web3.0協議的價值對于回答不同的問題至關重要:令牌究竟是如何產生價值的?背后有什么機制?分析復雜對象的策略之一是分解成簡單的模式并使用它們。自然科學,例如化學和物理學,就是在這種方法的基礎上發展起來的,將復雜的物體分解成簡單的物體。它們又可以分解成基本粒子。

將分解的思想應用于理解代幣設計和在其之上創造的價值將我們引向兩個實體:價值捕獲機制(VCM)和價值創造模式(VCP)。機制(VCM)解釋了如何創造價值以及代幣如何產生價值,而模式(VCP)描述了應如何實施VCM。除了提到的兩個機制之外,強調價值不僅被捕獲,而且被分配給代幣持有者也是合乎邏輯的。有時,價值獲取和分配在一種機制中共存,但也有純價值分配機制(VDM)的例子。

USDC流通量截至5月25日已跌至290億枚附近:5月29日消息,據Circle官網數據,5月18日至5月25日期間,Circle共發行約12億枚USDC,贖回約17億枚USDC,流通量減少約5億枚。截止5月25日,USDC總流通量約為290億枚,資金儲備量為292億美元。[2023/5/29 9:49:01]

VCM/VCP分類

理解代幣的價值捕獲機制歸結為回答以下問題:代幣持有者通過使用該代幣獲得了什么價值?為什么這個效用有價值/基于這個效用函數的價值來源是什么?

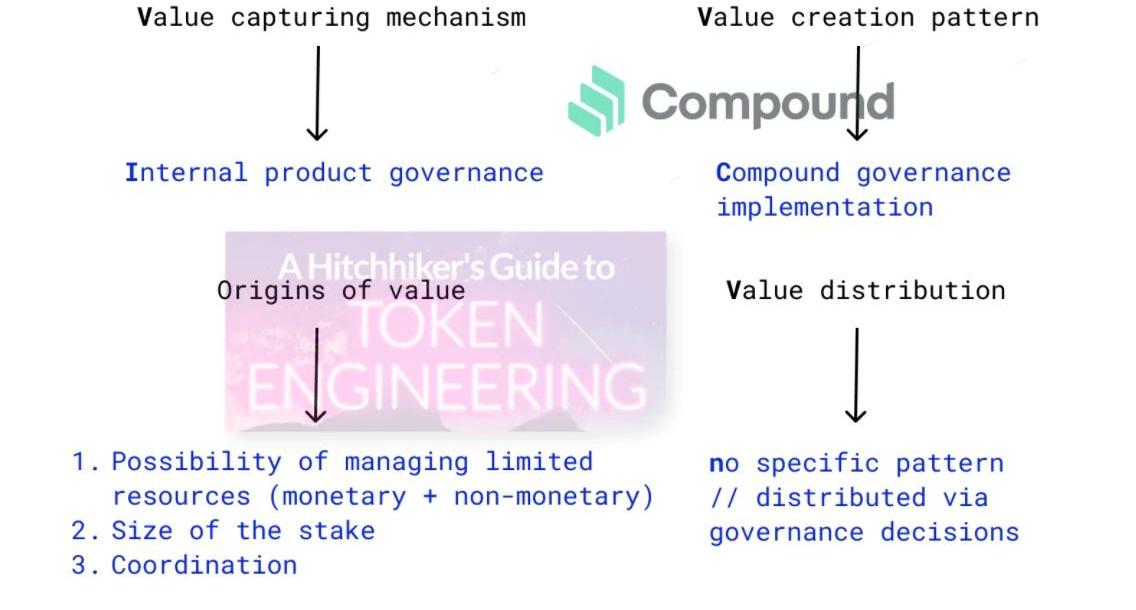

讓我們討論一個例子-Compound(COMP)令牌。代幣的效用是一種協議治理權,與擁有或委托給特定地址的代幣數量成正比。該代幣僅提供一種效用-內部協議治理,這是有價值的,因為它允許管理協議的有限資源:例如未來發展、流動性挖掘政策、DAO國庫持有量的使用等。這種效用的價值取決于(1)實際需要管理的協議資源量(2)根據Banzaf權力指數的代幣持有者權益大小。

但是,價值的起源不僅包括、——兩者都歸結為管理非常有價值的有限資源,還包括協調的價值。價值創造模式可以定義為Compound協議治理的技術實現,被其他項目使用,例如Uniswap。協議產生的貨幣價值累積在DAO金庫中,并且沒有自動化的價值分配機制,因為金庫的使用是社區治理決策的主題。

OpenSea Pro暗示即將添加PEPE作為支付選項之一:金色財經報道,OpenSea Pro在社交媒體上用暗示方式宣布即將添加PEPE作為其平臺上的NFT支付選項之一,在回答社區用戶Kenobi是否可以使用PEPE OpenSea上支付時,OpenSea Pro回復“請打開平臺的通知提醒功能”。雖然目前很多用戶不太可能急于使用PEPE支付NFT,但讓該memecoin成為支付選項并不會給OpenSea帶來任何壞處,另據OpenSea Pro開發人員Lorens透露,OpenSea Pro預計很快會發布一個使用PEPE進行支付的指南說明。[2023/5/9 14:53:01]

圖1.基于所提出方法的復合令牌分解。

當然,每一種價值獲取機制背后的邏輯,比如前面提到的內部產品治理,都是一個非常籠統的邏輯。然而,它具體實現是不同的——比如復合治理和MakerDAO治理系統。流行的快照治理方法實現是一個額外的例子。

孫宇晨:注重技術和安全,火必采取多項措施確保用戶資產安全:1月6日消息,波場TRON創始人、火必Huobi全球顧問委員會成員孫宇晨發布多篇推文回應火必Huobi資產安全以及合規問題,并從資產存儲方式、透明性和合規性方面進行了細節的描述。

孫宇晨稱,火必Huobi是一家成立于2013年的交易所,目前已是全球知名交易所之一。在安全方面,火必Huobi已實施了一系列措施來確保用戶的資金安全。這些措施包括使用冷存儲,這將有助于防止資產被網絡犯罪分子黑客攻擊或竊取。除了冷存儲,火必Huobi還采用多簽名技術和可靠的云計算來保護用戶資產,多簽名技術可以有效防止篡改。

在透明性和合規性方面,孫宇晨表示,火必Huobi一直遵守其運營所在國家的所有相關法律法規,并定期接受第三方審計,以確保以安全的方式運營。另外,火必Huobi內部也有一個專門的團隊來處理用戶資產的相關問題。

孫宇晨最后強調,總的來說,火必Huobi是一個注重安全性、透明性和合規性的交易所。[2023/1/6 10:58:34]

因此,一般的想法是,無論其技術實現如何,特定VCM的價值來源都是相同的。定義代幣功能的政策和機制設計是其價值來源的預測因素。例如,一套治理機制設計導致,Compound代幣提到的價值來源。

使用所提出的方法,確定了九種不同設計的價值捕獲機制:價值轉移*,工作“抵押”令牌,協議共識令牌,股息,由另一種資產支持。因此,沒有必要將這兩個功能區分為兩個不同的VCM。**元治理VCM概念被創建的,通過該第一提供給幾個令牌的投票權組合成單個代理令牌PowerPool協議。然而,元治理可能是更普遍的元模式的第一個表示。它需要額外的研究。

提到的價值捕獲機制可以被視為令牌模型的構建塊。描述從協議的主要系統目標到機制設計和令牌模型的特定實現的過程的簡單思維導圖如下所示。它從應用于原生代幣的初始系統、其目標和政策/機制設計開始,以確保實現這些目標。

需要指出的是,集成到系統中的Token被認為是實現系統目標的關鍵工具。例如,系統目標可以是操作安全、去中心化治理等。

因此,第一步包括系統本身和應用的機制設計/政策:

初始系統、系統目標以及實現這些目標需要解決的問題

將代幣的政策/機制設計作為網絡設計的一部分,確保實現系統目標

整體思維導圖如下所示:

初始系統->代幣的政策和機制設計->價值來源->價值捕獲機制->價值創造模式->組合可組合VCP作為特定代幣模型

嚴格來說,現有的大多數代幣模型都可以描述為“價值轉移”加上其他VCM。區塊鏈協議的技術特征導致幾乎所有資產都用于在兩個交易對手之間轉移價值。理解了這個特性,我建議在分解所有不是它的核心功能的代幣時排除價值轉移。從另一個角度來看,享樂價值不僅可以是數字藝術等NFT的屬性,而且在某些情況下,根據上下文和情況,它可以是幾乎任何其他數字資產的VCM。

將令牌分解為VCM和應用程序域

提議的價值捕獲機制可用于描述為完全不同的應用領域開發的令牌模型。最明顯的例子是內部產品治理——它可以用于Defi協議、NFT項目、綠色能源區塊鏈初創公司等。將令牌分解為VCM的示例如下所示:

可以使用一個VCM描述的代幣:COMP(7)、BAT(1)、REN(3)、NMR(2)、ETH1.0(1)、ETH2.0(3)、LPT(2)、LINK1。0(1)、cDAI(5)、YLA(5)、DPI(5)

設計為兩個VCM組合的代幣:MKR(4)(7)、1INCH(4)(7)、SUSHI(4)(7)、SNX(1)(7)、FIL(1)(2),DAI(1)(5),BNB(3)(6),SOCKS(5)(9)*,OXT(1)(2)*正式來說,著名的UniSocks代幣可以用這兩個VCM來描述

三VCM令牌非常罕見,因為可以相互補充的VCM組合并不多。此類代幣的主要例子是在Defi領域,結合內部產品治理(7)、不同形式的分紅(4)以及工作代幣(2)或元治理(8)。

價值捕獲機制和模式方法可以應用于與不同經濟部門相關的數字代幣——從L1/L2協議、DeFi、數據、去中心化網絡服務的原生領域開始-Livepeer、dFile托管-Filecoin)、能源,以及許多其他產品,包括代幣化的實物和財產,以及數字藝術。

談論著名的加密經濟原語,例如綁定曲線或令牌管理注冊表(TCR)-并非在所有情況下都有一個令牌表示由原語實現捕獲的價值。例如,在大多數情況下,通過BondingCurve發行的代幣都有自己的效用和VCM組成,而BondingCurve本身只是一種自動化的做市商。因此,不存在“基于綁定曲線的代幣模型”——它是一種做市商機制。相比之下,TCR總是具有與特定TCR專門相關的本機令牌,并且該令牌由VCM#1,2組成。

隨著空間的發展,代幣模型趨于更加復雜。首先,它與市場上主網協議的爆炸性增長以及新的可組合性機會有關。例如,代幣不僅可以滿足其主要用途,還可以借出或用作抵押品來獲得貸款或發行合成資產。與此同時,該領域正在轉向廣泛采用去中心化治理,以及不同的價值分配模式,例如不同種類的紅利。我預計在不久的將來,幾乎每個代幣都會在一個基本模型中至少有兩個VCM,以及一些基于DeFi協議列表的附加實用程序屬性。

Tags:ENSOBIHuobiOPENSint-Truidense Voetbalvereniging Fan TokenMOBI幣HUOBI 10openaurum

AnimocaBrands的區塊鏈游戲REVVRacing內測版首發活動將提供價值15萬美元的獎品 TL;DR ●2021年8月11日,將公開發布REVVRacing的內測版.

1900/1/1 0:00:00近期,宏觀環境方面可能又出現了變化。昨晚,近期走勢良好的美股出現了全面拋售的行情,在開盤初期全線大跌,三大股指都走出了6月中旬以來最差的表現,歐洲指數也出現了全面下跌的走勢,市場似乎要原本逐漸恢.

1900/1/1 0:00:00今天,我們已經發現付款方式的習慣和模式正在改變。雖然現金還是普遍存在于我們生活當中,但是在新一代年輕當中,現金支付已經不是這代人的主要支付手段,它正在被電子支付和數字支付以及其他不同類型的支付所.

1900/1/1 0:00:00當行情上漲之后,市面上就全部都是好消息,這一點在加密市場尤為明顯。根據報道,此前亞馬遜內部一位匿名消息認識告訴倫敦商業報紙,計劃在2021年底錢接受比特幣支付,據悉,這不僅是為了某個未來的時間點.

1900/1/1 0:00:00在混亂的市場和復雜的社會環境中,從第一原理的角度來思考比特幣的意義會很有用。從第一原理的角度來觀察事物,我們可以基于核心理念來了解什么是可能的,什么是不可能的,并以此為基礎進行構建.

1900/1/1 0:00:00看看下面的圖片,最好猜測一下它的售價。 Cryptopunk7523除非你非常熟悉NFT,否則你可能認不出它是“Cryptopunk7523”的NFT,這是在以太坊區塊鏈上作為NFT鑄造的100.

1900/1/1 0:00:00