BTC/HKD+1.14%

BTC/HKD+1.14% ETH/HKD+1.82%

ETH/HKD+1.82% LTC/HKD+1.89%

LTC/HKD+1.89% ADA/HKD+1.49%

ADA/HKD+1.49% SOL/HKD+1.73%

SOL/HKD+1.73% XRP/HKD+1.58%

XRP/HKD+1.58%近年來隨著數字資產的名聲大噪,以及市場基礎設施和監管框架的不斷發展,加密貨幣、證券代幣和加密證券等數字資產逐漸出現在投資者的視野之中。

數字資產伴隨數字貨幣的出現經歷了10年的發展考驗期,在這第一個10年發展期間,引發了各種以“尋找更好的數字資產”的主流熱潮。

猶如當年互聯網的“淘金熱”,不論個人還是機構都想在風口邊上撈一杯羹,但兩者的差別是機構要顯得謹慎得多。

毛球科技認為,機構投資者相比個人具有更為專業化投資管理、分散化的投資結構、規范化的投資行為,對于數字資產領域來說,現在是一大波機構首席比拼個人秀。

數字資產代表一個有利可圖的投資機會

Messari前主管:目前正處于DeFi頂峰階段,但實際的頂峰可能會是現在的兩倍:2月6日消息,Messari前主管Qiao Wang發推稱,“我不知道在目前的DeFi mini周期中,我們離頂端有多遠,但是事情并沒有像2020年8月下旬那樣瘋狂。如果當前的DeFi mini循環到此結束,那么這就是完美的頂峰,我確實認為我們正處于頂峰階段,但實際的頂峰很可能會是現在的兩倍。完全基于互聯網泡沫,我不會感到驚訝,在當前加密貨幣周期的頂峰時期,頂級DeFi資產的價值將超過超過100B美元。”[2021/2/6 19:03:49]

無疑,經過了前期散戶投資者對數字資產的試水,對于機構投資者來說,現在是進場數字資產一個不錯的機會。

根據路透社消息,在2020年12月至2021年4月期間,全球資產管理巨頭富達投資公司的加密貨幣子公司富達數字資產委托CoalitionGreenwich調查了1100名機構投資者,以了解他們對加密資產投資的期望,調查結論顯示:大多數接受調查的投資者預計未來將投資于數字資產。

聽證會 | 美國國會金融委員會主席:現在的《證券法》在Libra面前根本“行不通”:金色財經直播報道,美眾議院金融服務委員會與SEC主席及委員小組聽證會正在進行中。美國國會金融委員會主席馬克辛·沃特斯:SEC沒有履行作為“華爾街警察”的使命,對于Libra沒有執行任何行動,法規也不完整,現在的《證券法》在Libra面前根本“行不通”,SEC需要更好的工具。查看直播請點擊原文鏈接。[2019/9/24]

數字資產對于投資者來說代表投資的另外一種選擇,但最重要的是,它是一種有利可圖的投資機會。

美國調查機構BANKINGHUB一項關于《數字資產投資》的調查研究以金融市場參與方——包括資產管理公司、保險公司和信貸機構為對象,要求這些機構參與者評估數字資產作為一種資產類別的重要性。

最后這項市場調查得出了三個關鍵的結論:

動態 | BM對EUA持中立態度 認為比現在的公約好但過于冗長:據 IMEOS 報道,BM 今日在電報群現身討論了 EOS NewYork 發起的提案 - “使用 EOS 用戶協議(EUA)取代臨時公約” 。

BM 說道:“我不是很喜歡EUA,它太冗長,太像法律,除了節點2/3多簽的規則其他都是對現實的否定。通過多簽,共享賬戶所有權是模糊的。” 關于節點們回應節點2/3多簽的規則就是EUA的中心和靈魂的說法,他認為 EUA 確實要比現在的公約好,就是太冗長了,也表示了對 EUA 的通過持中立態度。[2019/3/16]

1.機構投資者對數字資產投資興趣濃厚。

2.優先直接投資和作為基金工具的投資。

3.合規和安全問題阻礙機構投資者投資數字資產。

結論一:機構投資者對數字資產投資興趣濃厚

聲音 | 經濟學家朱嘉明:區塊鏈現在的挫折都是暫時的,未來終將實現:據巴比特消息,近日經濟學家朱嘉明在接受采訪時表示:區塊鏈的誕生不是橫空出世的,不是石頭里蹦出來的“孫悟空”,中國現在這批卷入區塊鏈的人,從來沒有走過和學習過科學發展所經歷的漫長歷史,這是非常令人痛心的事情。區塊鏈現在的最讓人擔憂和遺憾的是,太多的資源、智慧、人力資本是聚在一種方式、一種模式、一條道路上來思考問題。另外,他也表示,區塊鏈今天發生的所有事情,都不能證明,它是一個沒有希望的東西。它包含的所有的原則,和它現在能夠實現和證明的東西足以證明它有非常廣闊的前途。現在的挫折都是暫時的,而區塊鏈的未來終將實現。[2018/12/15]

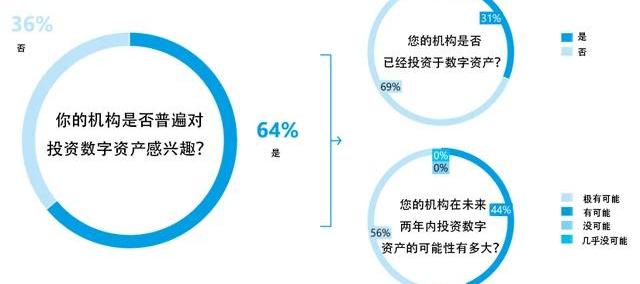

這項調查顯示,約65%的機構投資者對投資數字資產感興趣。該群體中只有約30%的人在數字資產市場有初步經驗或者進行了初步投資調查。引人注意的是,所有尚未投資數字資產的感興趣的投資者都認為他們很可能或很有可能在未來兩年內投資這個市場。

連接資本林嘉鵬:對現在的市場開始樂觀:連接資本林嘉鵬今日在朋友圈表示,“我對現在的市場開始樂觀了,因為下架機制要來了,你們記得9.4后為什么大漲嗎?因為政策的原因該割的都割了。上方沒有阻力,而且還有一個買幣還幣的行情,持續到btc2萬刀,這一次歷史會不會重演呢?”[2018/3/20]

圖1:市場調查:數字資產投資

數字資產在個人投資者受歡迎之后,似乎引起了機構投資者的注意。

機構投資者對數字資產的興趣大增,也受到了市場基礎設施和監管框架不斷發展的推動。比如,2021年5月德國聯邦議院就通過了《電子證券引入法》,為數字證券鋪平了道路。

這項法案也在2021年6月10日正式生效,法案指出,作為通過實物契約、不記名債券和法案第95條KAGB含義內的特殊基金單位進行傳統證券化的替代方案,數字證券最初可以通過將它們輸入電子證券登記冊來發行。

而且,隨著關于“加密資產市場”和DLT試點制度的提案不斷出臺,數字資產的監管框架在歐盟層面也得到了進一步發展。

結論二:機構投資者對整個數字資產范圍感興趣,但首選直接投資和作為基金工具的投資

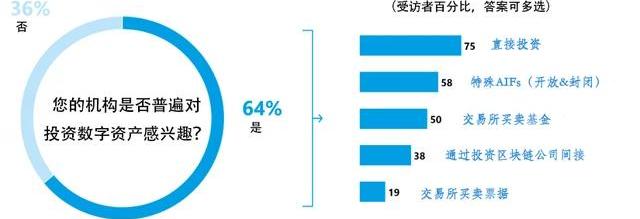

這項市場調查還表明,機構投資者對特定類型的數字資產沒有偏好,并且對整個數字資產范圍持開放態度。

至于投資類型,結果顯示,直接投資、特殊AIF形式的基金工具和ETF是首選。關于直接投資,結果反映了市場慣例,例如在傳統證券領域,個體機構通過直接投資持有超過80%的資產。

圖2:數字資產——一種相關的投資類型

因此,數字資產的直接投資比率略低于傳統資產類別。結果再次表明,數字資產通過工具進行投資的意愿高于已建立的資產類別。

通過結果也可以發現,機構投資者似乎對投資特殊的AIF尤其感興趣,無論是開放式AIF還是封閉式AIF。啟動特殊AIF投資類型的監管和技術框架已經存在。預計在不久的將來,第一批資本管理公司很可能會進入數字資產的“競技場”,并將啟用特殊AIF的啟動/管理模式。

在這項調查中,有一大部分受訪者表示他們打算通過ETF投資數字資產。但是,現在的UCITS法律框架尚不允許數字資產ETF。也許未來因為市場需求的強勁,監管框架的發展,未來可能會推出ETF。

同時,除了在各種類型的數字資產中分散風險之外,受監管的投資工具還提供了建立信任投資關系的機會。

機構投資者的運作方式與私人投資者不同。在投資數字資產時,機構投資者通常受到復雜的監管框架和受監管的金融基礎設施的約束。

因此,受全面監管并作為機構投資者投資的試驗和測試的基金工具,可以極大地促進機構投資者更廣泛的接受和擴大投資范圍。

結論三:合規和安全問題阻止了剩余三分之一的機構投資者投資數字資產

在當前的市場環境下,大約三分之一的機構投資者仍然不愿意投資數字資產。大多數調查參與者表示,合規性和安全性問題阻礙了他們投資數字資產。其原因當然是盡管數字資產的接受度和普及度越來越高,但并沒有對數字資產進行統一和全面的監管。

此外,數字資產在市場上仍然是新事物,在反洗錢和恐怖主義融資方面獲得監管機構和機構的充分信任。大約一半的受訪者表示,缺乏監管會帶來不確定性,并且是建立數字資產持續興趣的障礙。

這種適度的克制是可以理解的。同時,也有了另外一個不投資的原因:監管舉措和市場基礎設施缺乏導致的。

數字資產崛起——市場參與者的早期定位為利用先發優勢鋪平了道路

這項市場調查清楚地表明,機構投資者將數字資產作為另外資產類的興趣正在增加,而且這種趨勢在未來幾年可能還會加速,但是有一定的關鍵性命題需要遵守:

1.數字資產已在機構投資者的市場上站穩腳跟。由于市場環境逐步受到監管,對投資數字資產的監管擔憂變得越來越不重要,未來幾年投資興趣將顯著增長。

2.機構投資者的服務和產品組合將越來越多地包括數字資產,為這一新資產類別的快速采用提供了競爭優勢。

3.直接投資是首選,但機構投資者面臨一定挑戰。特殊的AIF在知名結構內提供投資機會,并將在短期或中期在數字資產領域發揮更大的作用。

4.對資產類別“數字資產”的考慮以及早期的適當定位為所有相關市場參與者提供了競爭優勢。

RoyaMahboob是阿富汗第一位女性科技首席執行官,也是《時代》周刊排行中在世界上最有影響力的人物之一,也是最早將比特幣引入阿富汗的企業家之一.

1900/1/1 0:00:00鏈集市·讓區塊鏈落地更簡單 文丨區塊鏈落地小能手 概述 上周,我們可以看到國內外區塊鏈產業落地越來越繁榮.

1900/1/1 0:00:007月19日,RangersProtocol測試網上線,并成功發布其第一個從以太坊移植的dApp——去中心化借貸協議BlueStone.

1900/1/1 0:00:00撰文:MR.Whale,加密分析師編譯:Lemon由于比特幣在5月份價格大幅下跌后在30,000美元至32,000美元的范圍內掙扎,另一個重大的看跌事件籠罩著比特幣.

1900/1/1 0:00:005月19日黑色星期三,加密貨幣行業慘絕人寰,比特幣從4.3萬美金下跌到最低29000美金,24小時最高30%的跌幅,其他加密貨幣也做了跟隨,大批加密貨幣跌幅超過50%.

1900/1/1 0:00:0008/23-08/2909期英文版本請關注Medium@snapfingers 本期要點: 隨著NFT以超乎想象的速度爆發,對去中心化存儲的需求變得尤為迫切.

1900/1/1 0:00:00