BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+1.41%

ETH/HKD+1.41% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD+0.12%

ADA/HKD+0.12% SOL/HKD+2.2%

SOL/HKD+2.2% XRP/HKD+0.59%

XRP/HKD+0.59%撰文|Danny,CoFiX協議核心貢獻者

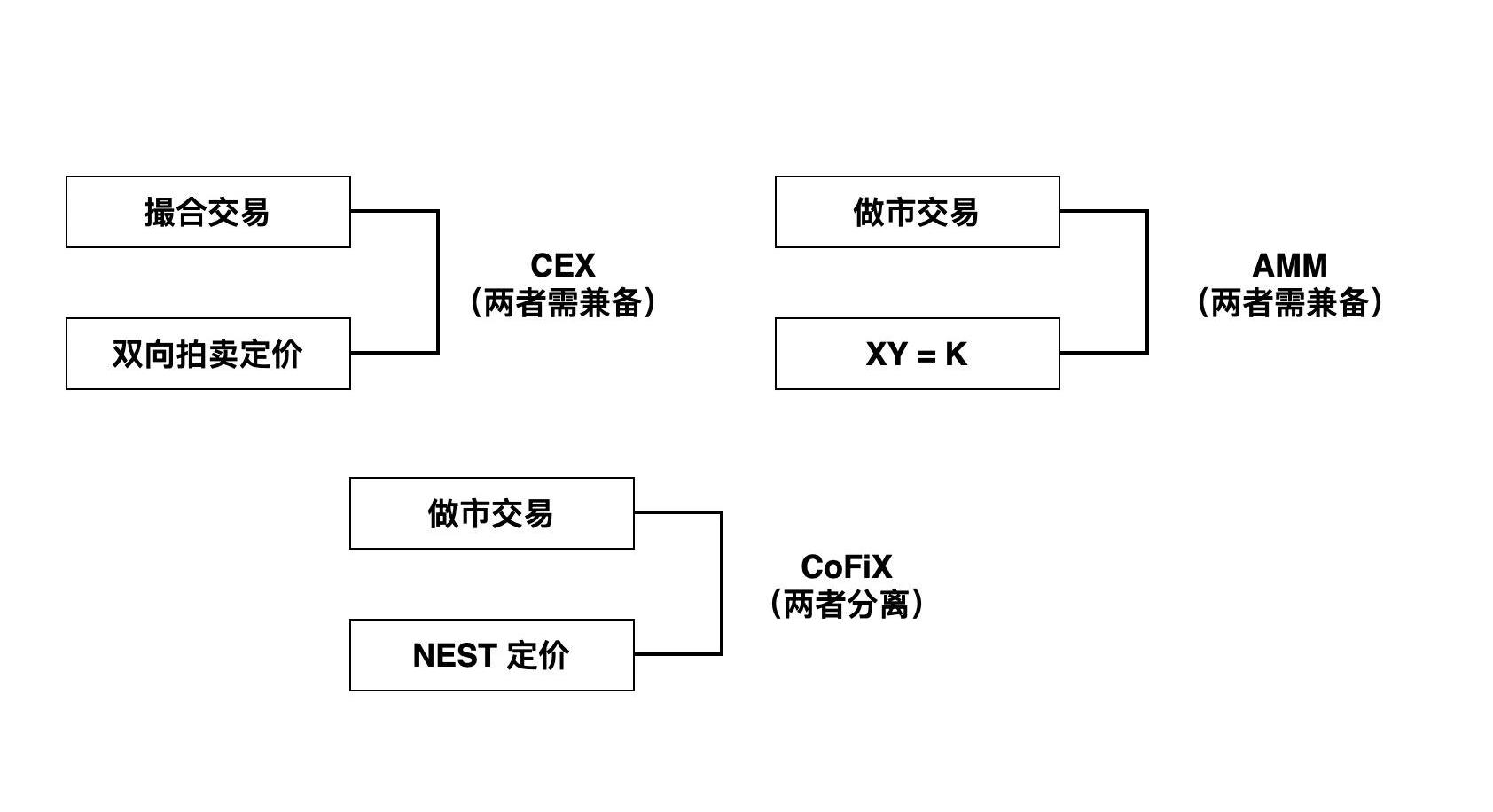

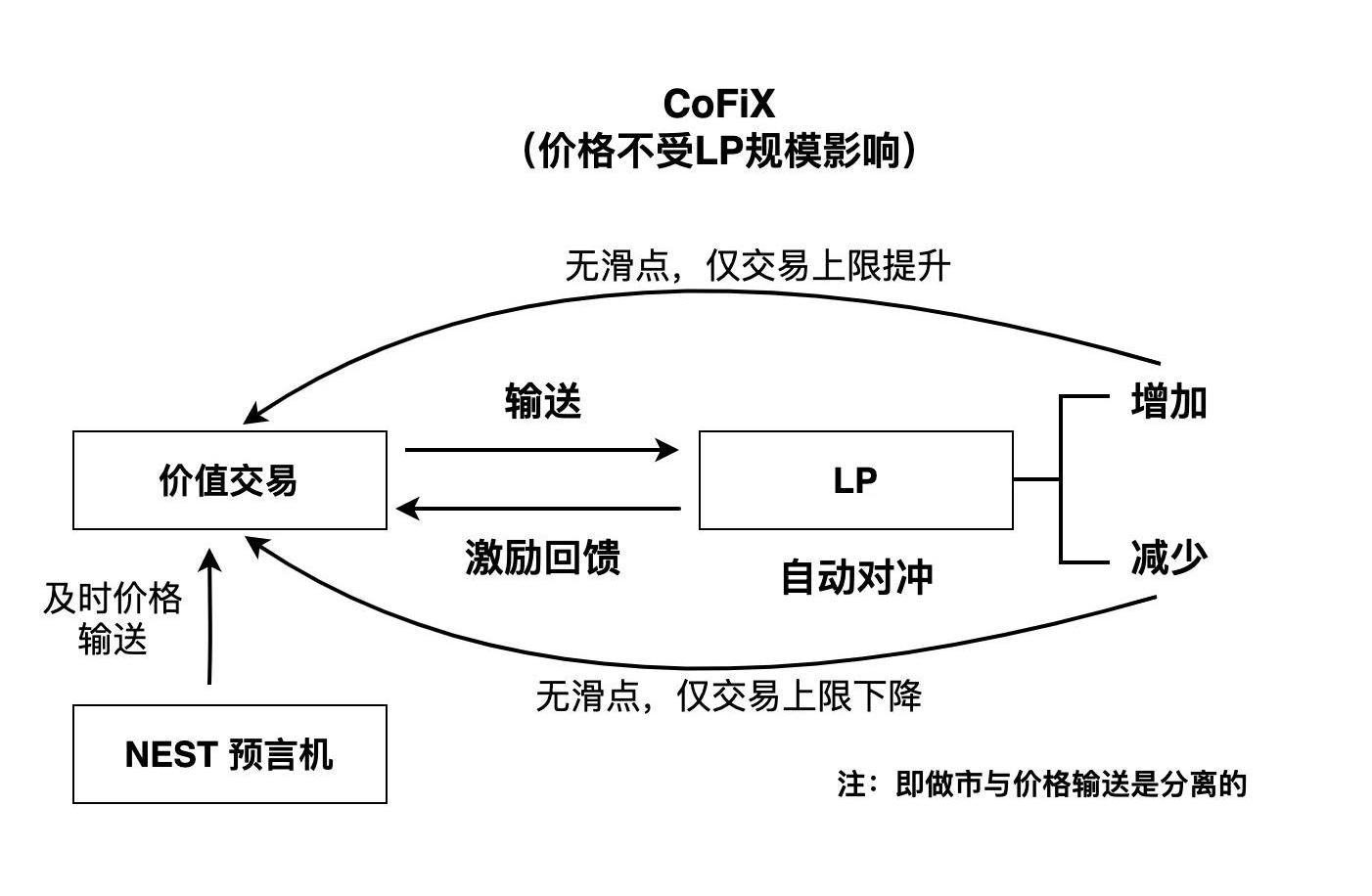

在鏈上用去中心化的方式做交易,是很多人的夢想。一次次試驗之后,大家找到了自動做市模型AMM,從而解決了鏈上撮合匹配成本極高的難題。但自動做市AMM也存在問題,即始終沒有解決流動性提供方的資產定價問題,因此新的一代DEX,基于EPM模型的CoFiX便應運而生。

另外,只要是資金池的交易模型,無常損失便是永遠的痛,要求LP進行對沖,而這一操作極為專業且成本較高。經過不斷的摸索和改進,CoFiX的2.0版本創造了自動對沖模型,這是目前市場唯一可實現自動對沖的去中心化交易所。

均衡定價模型核心思想是什么?

與AMM不同的是,均衡定價模型在交易時,使用的是市場及時價格,同時定價和交易兩件事是分離的。

在傳統交易所里,定價和交易始終是一起,但是二者的功能和成本并不是一樣的,定價所有要求的基礎設施遠遠高于交易,這在鏈上是很難的。EPM基于預言機定價,用CoFiX進行交易,這種分離性使得交易變得更加純粹。

可以看到,當前AMM使用的定價模型遠遠不如撮合交易高效和安全,但考慮到鏈上特殊性和交易成本尚能接受,但定價成本遠遠高于EPM——后者只需要在每次交易時,有針對性的補償即可。

Coffeezilla:投資者仍未收到YouTube網紅承諾的1000枚ETH退款:金色財經報道,YouTube記者Coffeezilla表示,YouTube網紅Logan Paul在2023年1月對于NFT游戲CryptoZoo的1000枚ETH退款承諾(截至發文時,總價值共190萬美元),以Logan Paul的財力應很容易完成,但投資者仍未收到任何詳細信息。

2022年12月,Coffeezilla揭露了該項目的問題,但Logan Paul自承諾還錢之后便對此事閉口不談,且無明確的退款計劃。

此前,Logan Paul在一項擬議中的集體訴訟中被點名,該訴訟涉及Logan Paul為NFT項目CryptoZoo做銷售推廣,但相關產品從未推出。[2023/7/1 22:12:04]

風險管理

從交易方面來說,EPM和AMM的風險管理的思想也是不同的。

AMM的風險管理主要是通過成交量的變化來實施:當某個方向成交量較大,說明價格信息有利于成交的方向,因此需要讓這類交易者進行一定補償,補償的方式是使用類似xy=k這樣的函數關系來擬合實際風險。

值得一提的是,價格是一個隨機過程,無法很好的被一個簡單函數擬合。

而在EPM交易里,主要是通過價格的隨機過程屬性進行直接的風險補償,補償量為R(SIGAma,D),其中sigma為價格的波動率,D為交易的延遲時間,補償量是一個置信區間意義下的選擇,因此擁有一定的自由度。

CoFix Yuyi:在金融科技的應用中,當前最繁榮的生態無疑是以太坊生態:金色財經報道,6月9日,CoFix ETH Zurich Research Fellow and NEST Chief Adviso Yuyi做客金色財經舉辦的“Web3.0-從信息交互到萬物互聯還要走多久?”為主題的金色沙龍第63期活動。Yuyi表示關于web3.0的定義是分歧很大的,有人認為“萬物互聯”最重要,有人認為“語義網絡”更重要。我認為應該更關注從中心化走向去中心化。組織架構上,與2.0差異并不大,只是在開放程度上會更加寬泛,這需要一個長期的實踐和發展來總結具體的范式標準。當前可預見的有所突破的方向是開源文化的共識增強和DAO組織形式的發展;技術架構包含很多,除了2.0已有的技術以外,更多的將價值轉移以及公平分發、隱私等涵蓋進去,涉及到存儲、開放的數據庫、普通個人價值的體現等等。若以當前區塊鏈作為基礎設施構建3.0的話,主要體現在金融交互協議的技術構建上。在金融科技的應用中,當前最繁榮的生態無疑是以太坊生態,在保證高度去中心化的同時,也在逐步完善低的交易費用以及向世界級的流動性金融交互上突破,對于超大額資金流動性的交互更注重的一定是安全性、自由開放,而不是交易速度,那么要完善世界級的交易場景,最重要的就是價格數據的安全和穩定。[2021/6/9 23:24:58]

CoFiX在引用預言機價格時,根據每筆交易實際承擔的偏差和延時風險進行一定的補償,從而保證LP在價格變動的風險上相對公平合理。

火幣生態鏈機槍池項目HecoFi將上線HPT:據官方消息,火幣生態鏈內的機槍池項目HecoFi將于2月20日20:00(UTC+8)上線 HPT,同時支持機槍池與抵押池。

HecoFI (Heco Finance) 是一個基于火幣生態鏈Heco的去中心化聚合挖礦平臺,旨在為用戶嚴格甄選heco鏈上最安全最高收益的挖礦項目(如:Mdex、Lendhub、Channels等),并以自動存入最優挖礦池的形式為用戶獲取高額的定期收益,同時為用戶發放HFI(HecoFI的平臺激勵通證)獎勵。

HecoFI官網見原文鏈接。[2021/2/20 17:33:58]

當然,在實際操作中,這一價格補償的設計需要進行動態調整,使其具備適應性,因為對價格的風險補償設計過高,會導致對交易方不夠公平,從而降低了交易需求。

價格滑點

AMM有一個嚴重的問題,就是xy=k定價會產生較大的價格滑點,這種滑點是因為價格和成交量二維變量被壓縮到僅僅由成交量一個變量來控制整個系統,這種滑點在資金池較小的時候將十分明顯,因此AMM要良好運轉需要巨大的資產池規模。而CoFiX則沒有這一困擾,因為CoFiX價格和資金池的規模無關,只與價格變化的規律有關。實際中,我們設計的風險補償也需要考慮適應性,即過高的補償雖然使得交易者的積極性下降。

咖啡品牌UCC CoffeeUCC Coffee推出利用區塊鏈技術溯源的咖啡:咖啡品牌UCC Coffee與咖啡可追蹤平臺Farmer Connect合作,推出了第一款可溯源的咖啡。UCC Coffee的客戶現在可以使用Farmer Connect的Thank My Farmer平臺追溯咖啡的原產地,幫助提高供應鏈的透明度。Farmer Connect由IBM的區塊鏈提供支持。(Verdict)[2020/11/26 22:14:43]

市場深度

相比較而言,CoFix基于市場均衡價格來進行交易,因此無論規模多么小,其價格的連續性都接近市場價格,因此理論上講,CoFiX的交易可以獲得市場的完整深度而不會改變交易價格,當然,實際上每筆成交多少也會取決于CoFiX資金池的總規模,但這和交易深度與價格之間的關系沒有聯系,只是單筆交易的上限問題。

除了正常的價格波動風險補償外,在CoFiX里,會基于市場的沖擊成本對單筆交易的價格進行一定的保護,但這和CoFiX資金池的規模無關。

可計算性

根據上面的分析,基于EPM的DEX設計在一開始就引用了鏈上的風險補償,這一創造之所有能夠實現,得益于價格P的可計算性,如果只是引用一個中心化的價格,則信用風險是無法進行計算的,因此必須是完全去中心化的預言機才能提供可計算的價格序列。

聲音 | Tenzorum CoFunder Daniel: 未來趨勢是中心化與去中心化相結合:金色財經8月25日現場報道,由VFUND和創世資本聯合舉辦的中澳區塊鏈生態峰會8月25日在澳大利亞墨爾本舉行。Tenzorum CoFunder Daniel 在會上稱,在市場環境不佳的情況下,現在是團隊真正鉆研產品的時機。對于未來的行業發展趨勢,Daniel認為,在技術不成熟的情況下,為了很好的用戶體驗,下一步技術發展更多是中心化與去中心化相結合,而不是只使用不成熟的去中心化技術。[2018/8/25]

NEST價格的風險可以由GAS、對沖成本、期權成本、區塊間隔等鏈上數據進行分析,并提供合理的風險函數,下游在調用時,即可進行可計算的風險管理。

套利

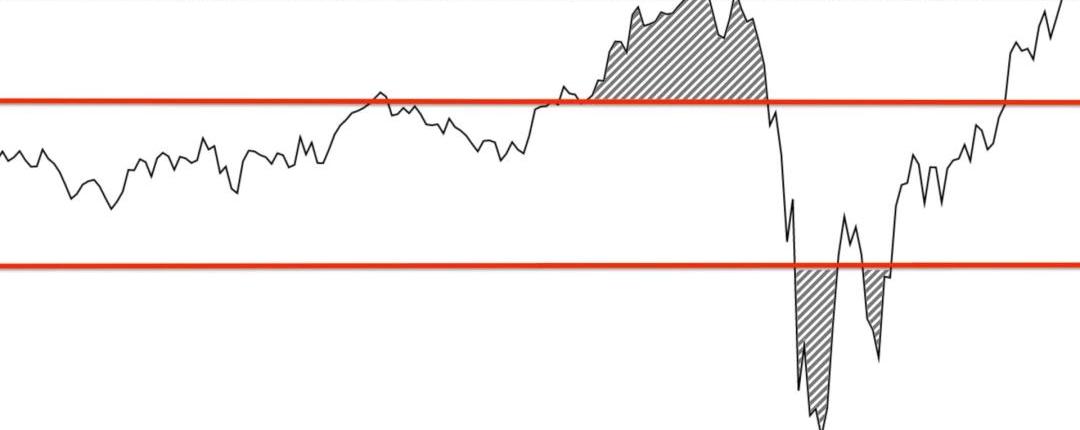

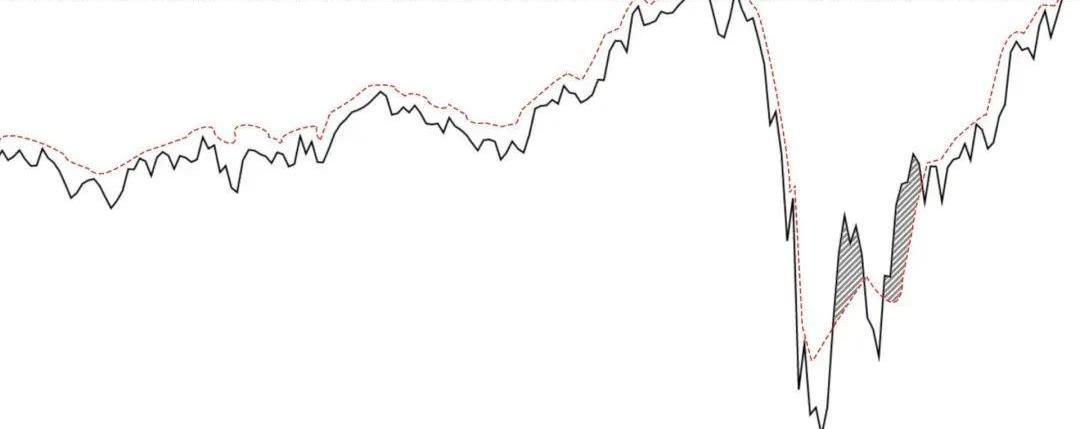

由于AMM沒有基于價格波動的風險補償,因此LP在做市時不可避免遭受套利,事實上,每次價格大幅波動時,AMM機制的DEX可能絕大部分是套利交易,這一比例可能高達80%-90%甚至更高。而對于CoFiX這樣的模型,套利比例只在置信區間之外產生,如果大量的交易假設存在,則該套利的損失是可以被覆蓋的。而AMM機制則可能在一定時間內持續損失。當然,CoFiX補償函數的動態性體現了價格變化的動態性,這是對CoFiX1.0的修正。

AMM套利區間:紅線區間以外的陰影部分

CoFiX套利空間:紅線以上陰影部分

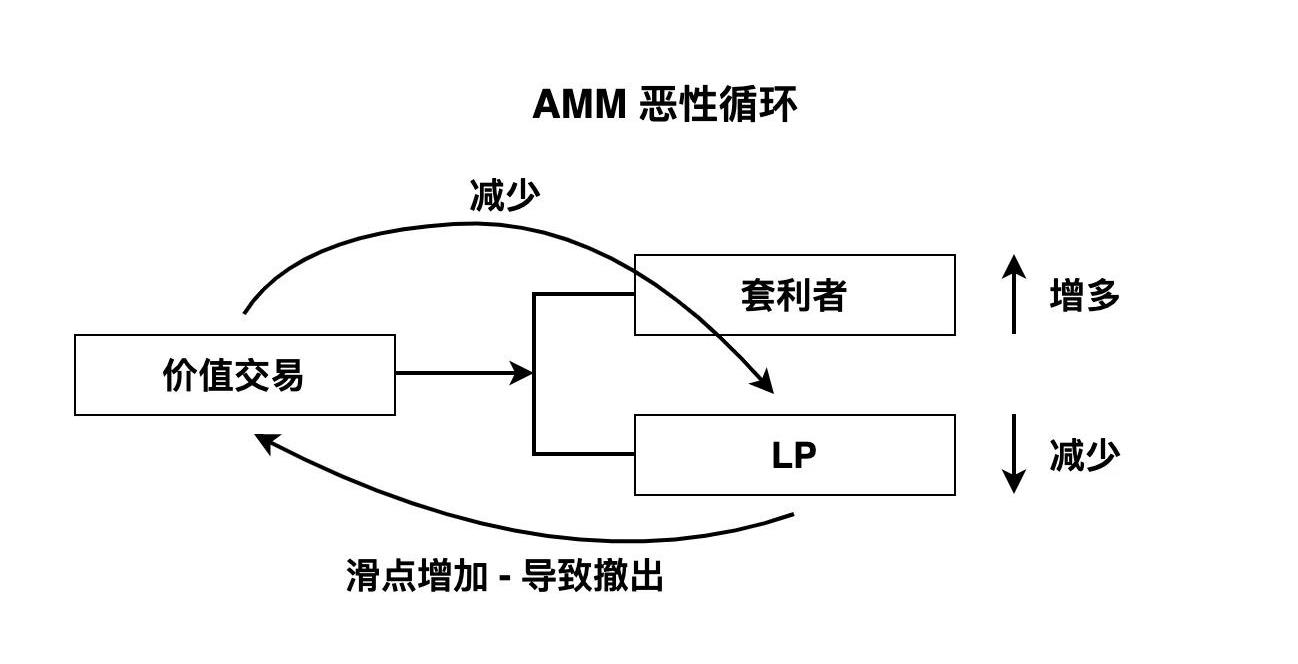

均衡差異

一個穩定的AMM需要達到一種均衡,這種均衡是由價值交易者、套利者和LP之間的平衡:價值交易者貢獻的手續費需要覆蓋套利者收益、LP的資金成本。這樣會出現一種情況,當實際交易者較少,則真實的手續費收益較少,而大量的套利收益需要去彌補,導致LP撤出資金池,強化了價格滑點的劣勢,進一步基礎了價值交易量,陷入負的循環,直至整個交易系統崩潰。

相比之下,基于EPM的CoFiX均衡更為簡單,有交易就有傭金,沒有交易就沒有傭金,無論資金池規模多大,都不會產生價格滑點,和在市場上買入一樣,因此不會造成這種負循環,而是在某個合理的交易規模穩定。可以說,AMM是不穩定均衡,CoFiX會形成穩定均衡。

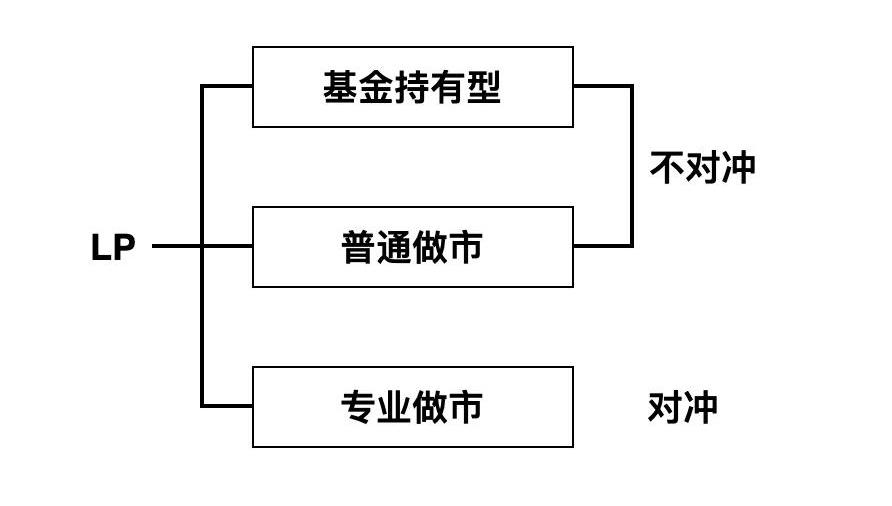

LP的定位

無論是AMM還是CoFiX,LP都存在兩種類型,一種是將交易看成資產管理的「基金持有人」,一種是為了獲取穩定收益的做市商,二者的差異就是是否接受所謂的無常損失。

基金持有人不在乎價格波動,它提供了一個固定的策略,任何人可以用給定的價格模型與之進行交易,并支付一定的費用。這一交易策略是很難獲得超額收益的,甚至大概率會造成虧損,因為這是一個不對稱的均衡。而做市商是不會承擔價格波動風險的,因此他們本質上不持有頭寸或者只將其初始資產當成唯一的基準,所以需要時時刻刻進行對沖。

做市商的類型

從做市商來說,主要是有專業的做市商和一般的用戶做市商,專業做市商擁有很強的市場信息和交易能力,他們不僅僅在DEX里交易,同時也在各種CEX里完成交易,這些交易有可能影響定價,也有可能只是從對沖的角度出發進行交易。但普通的用戶做市商一般只是為了獲取鏈上收益而來,缺少專業的對沖能力和工具,因此往往會變相成為了基金型LP。

對沖

無論哪種做市商,對沖都是必要的,因為他們只是為了賺取手續費而來,而不是承擔資產價格波動的風險——無常損失。對于大部分業余做市商而言,對沖是一件復雜和成本高昂的事情,很多人在DEX里提供流動性卻完全不去對沖,導致最終的收益劇烈波動,甚至發生虧損,這其實是被動成為了基金型LP。

對沖的核心就是不持有頭寸,這意味著資金池發生的每個行為都需要被反向交易掉,從而LP的風險為零。這一操作需要腳本或者專業的合約,有一定的門檻,是整個鏈上做市的關鍵,即使是專業的做市商,其對沖的成本也不低,特備是交易較為頻繁的時候。而且,鏈下對沖破壞了純鏈上交易的完整性,需要鏈上鏈下結合,LP不是一個簡單的自由操作。

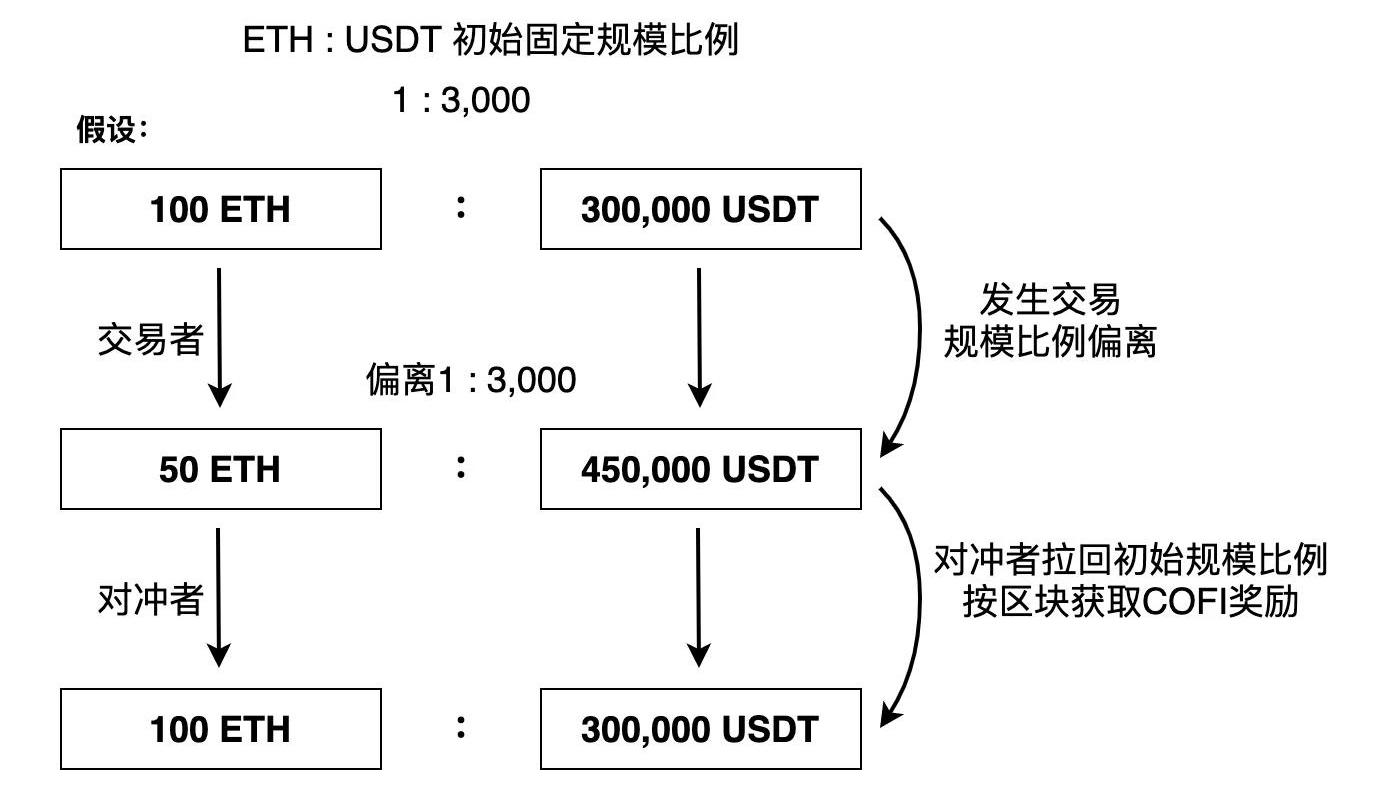

自動對沖設計

CoFiX擁有創造性的自動對沖設計,即保持初始的資產比例不變,一旦交易者發生了偏差,便由自動對沖交易者交易回來,激勵便是CoFi。相當于LP集體支付了一部分收益給對沖者,而自己就不用再進行這種操作了。

自動對沖的思想主要是,如果初始的比例被破壞,則系統會產生CoFi獎勵,自動對沖交易者基于出礦的CoFi價值和交易成本進行決策,當前者覆蓋后者成本時便會完成對沖型交易,由于CoFi是按照區塊出礦,因此偏差總會被交易回來。

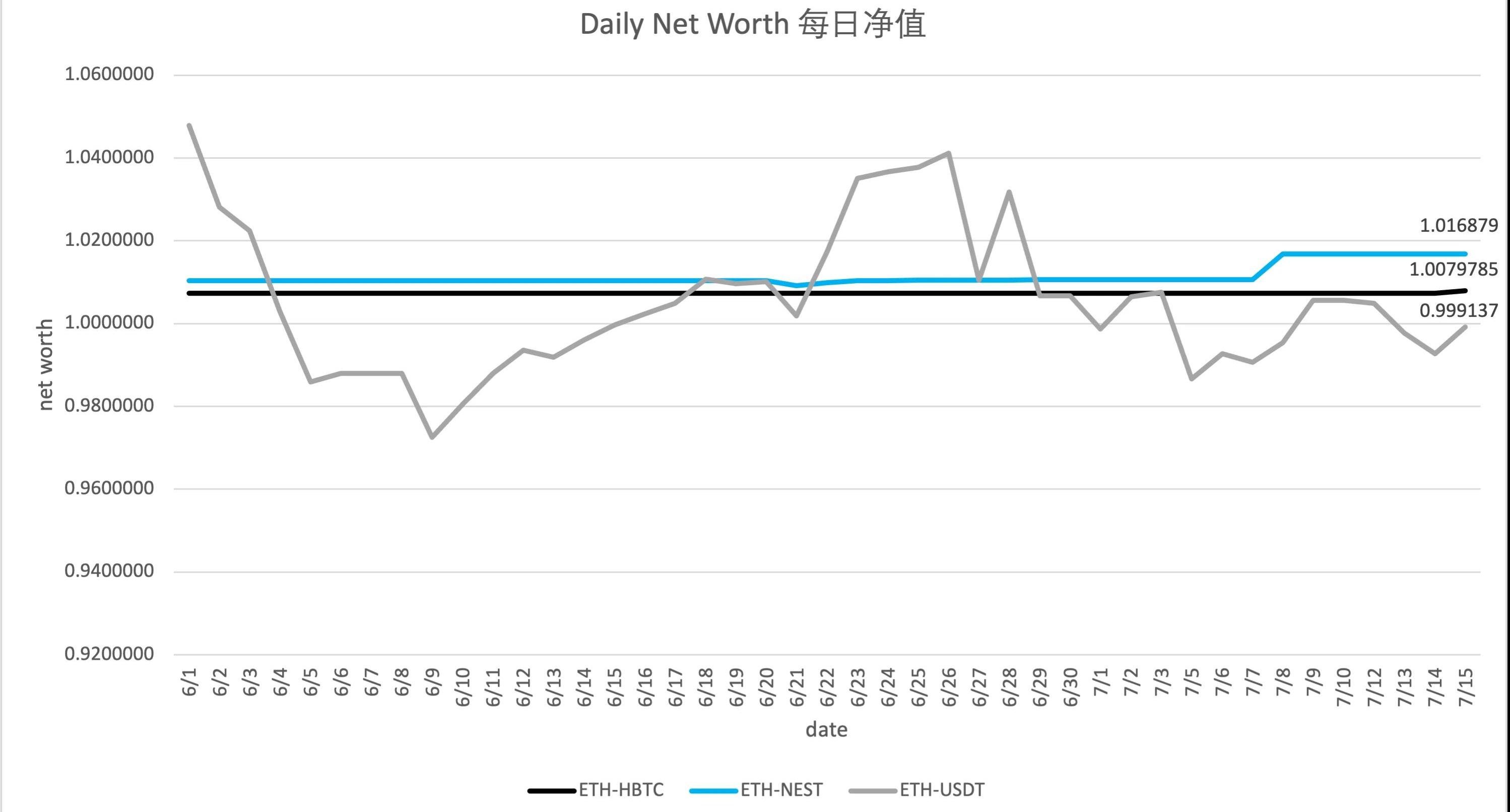

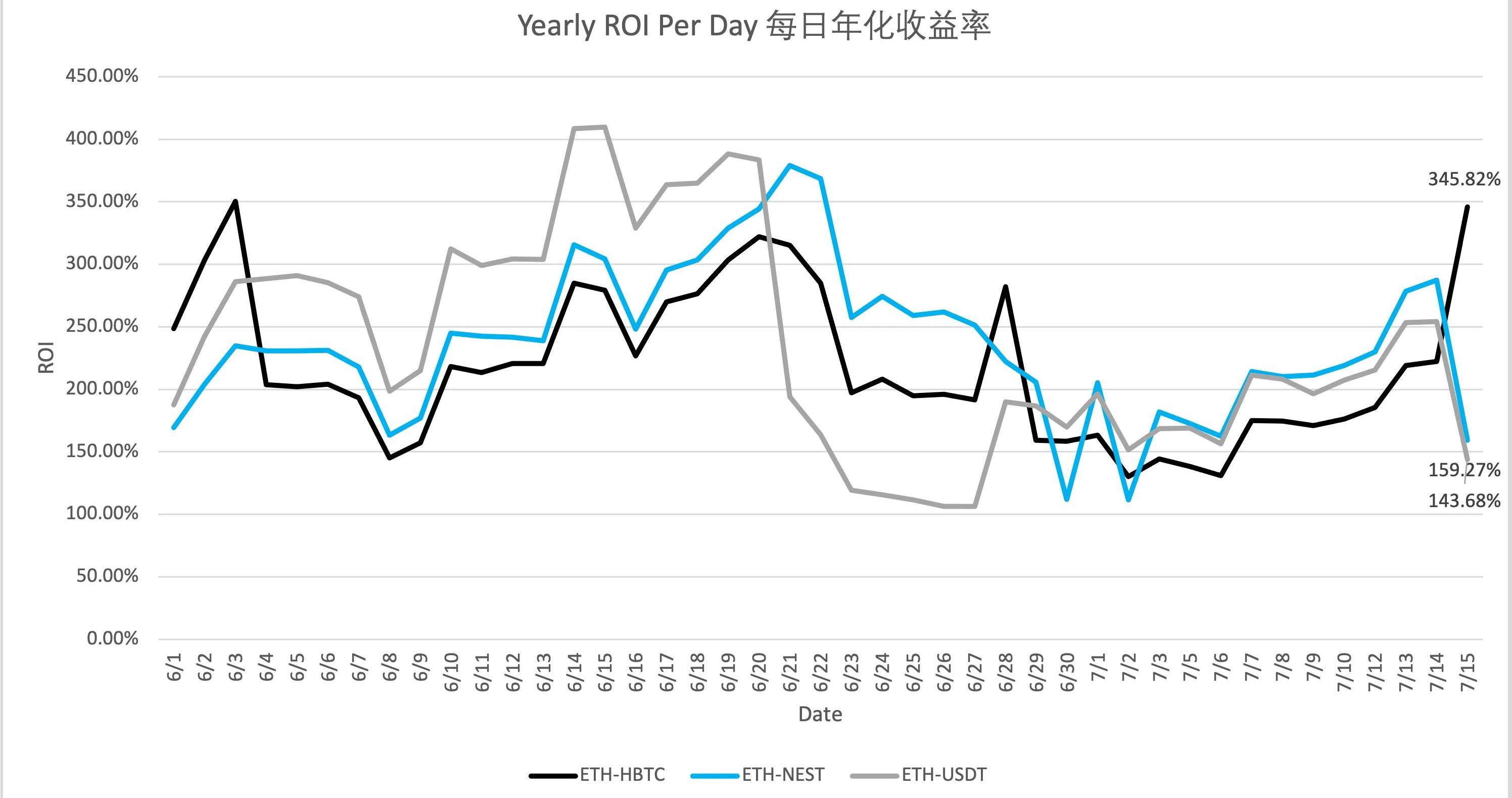

CoFiX凈值表現

從CoFiX2.0上線試運行以來的凈值數據來看,基本上做到了相對的穩定,即對沖比較有效。

大家可以從下圖看到CoFiX2.0上線后凈值走勢,該凈值不包含挖礦收益或傭金收益,對于AMM機制,這個表現令人滿意。

數據來源于鏈上

數據來源:經鏈上數據計算所得

從上面兩個圖可以看到,即使在考慮了極端的價格波動和套利者的行為,CoFiX的LP凈值變化在4%以內,但收益在150%/年以上,LP做市的收益能夠清晰的進行計算。

未來發展

一種比引用預言機進行定價的更簡單的自動對沖機制是針對穩定幣進行交易,這里不需要對穩定幣的價格做細致的區分,而是默認為1:1,但價格的差異可以由穩定池的資金提供者的挖礦收益進行彌補,越高價值補償越高,自動對沖則根據LP份額進行出礦,引導對沖者完成平衡交易。這一模型在CoFiX即將上線的2.1里會出現,特別是穩定幣和平行資產Parasset結合起來后的效果會更加明顯。

由于自動對沖的發明,CoFiX未來也可以實現另外一種模型:自動資產管理——通過一種博弈結構,使得LP實現目標的風險收益(不同于YFI流動性挖礦,YFI無法設定指定的目標收益),而不用進行任何操作。這一方向,將成為CoFiX3.0探索的關鍵。

注:未經深度了解,不構成任何投資建議。

喜鵲報喜喳喳叫,Loot起飛持有者笑。近日,一個叫Loot的NFT項目忽然火了。在推出一周左右的時間內,鋪天蓋地的消息便迎面而來.

1900/1/1 0:00:00元宇宙這一概念來源于1992年的科幻小說《雪崩》,是只一個脫離于現實世界,但又與現實世界相互影響的一個虛擬世界。誰也沒想到,這一概念在30年后正逐漸從小說走進現實.

1900/1/1 0:00:00FilecoinPlus社區最近舉行了自推出以來的第二次公證員選舉。申請領取公證員身份和DataCap補助的截止日期為5月25日,并由治理團隊進行審查,其中包括Filecoin基金會和協議實驗室.

1900/1/1 0:00:006月,在美洲國家薩爾瓦多立法將BTC作為法幣之后,全世界各國各地區不斷退出了相關利好BTC的政策.

1900/1/1 0:00:00區塊鏈系統本質上是一個所有人共同記賬并維護的大系統,那么身處世界各地的人,如何實現共同記賬并維護呢,這就必須依靠今天我們要提到的共識機制.

1900/1/1 0:00:007月29日,云南省區塊鏈產業發展座談會在北京會議中心隆重舉行。本次座談會由云南省區塊鏈中心運營主體——眾鏈數字經濟產業發展有限公司和中關村金融科技產業發展聯盟聯合舉辦,云南省發改委、中關村金融科.

1900/1/1 0:00:00