BTC/HKD+1.47%

BTC/HKD+1.47% ETH/HKD+2.04%

ETH/HKD+2.04% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+2.59%

ADA/HKD+2.59% SOL/HKD+4.27%

SOL/HKD+4.27% XRP/HKD+3.23%

XRP/HKD+3.23%時至今日,UST崩盤事件已經基本告一段落。昔日高高在上的算法穩定幣之花,如今幾乎零落成泥。最新數據現實,UST價格僅為不足0.100美元,而其母鏈Terra治理代幣LUNA為0.000179美元,接近歸零。

作為算法穩定幣的代表,UST一度躋身為全球第四大穩定幣。就在一個月前,LFG還在大肆招兵買馬,進行了諸如“斥資以零利潤購買BTC”,“通過跨鏈多重簽名橋接到以太坊”,“在Curve內建立新標準4pool以取代現有的3pool”等一系列開疆拓土之舉。不過一個月時光,昔時的豪情壯志轉眼已經明日黃花,結局真是令人唏噓。

DigiFT推出美國國債代幣DUST,提供受監管的美國國債鏈上投資渠道:8月10日消息,去中心化數字資產交易所DigiFT宣布推出DigiFT美國國債代幣(簡稱DUST)。DUST發行在公鏈上且符合監管,由明確期限的單一美國國債支持,底層美國國債資產由新加坡持牌機構托管,為合資格投資者及機構投資者提供鏈上投資美國國債的渠道。

DUST投資明確到期日為2023年12月31日的美國國債,投資者可以選擇使用法定貨幣美元(USD)或美元穩定幣USD Coin(USDC)認購此次符合監管要求的證券型代幣發行,并以僅1美元/USDC的最低投資金額進行投資。[2023/8/10 16:18:21]

算法穩定幣的大致分類

Dust Labs創始人:將很快支持以ETH購買y00ts:金色財經報道,據研究員waleswoosh推文,NFT項目y00ts母公司、Solana NFT項目管理工具提供商Dust Labs創始人Franks在最新的AMA活動中透露了y00ts的未來計劃,包括允許通過質押y00ts NFT獲得的y00tpoint可以兌換獎勵、為y00ts持有者提供訪問Web3工具、以及將很快支持使用ETH購買y00ts NFT,以解決Polygon NFT生態系統中流動性低的問題。[2023/5/6 14:46:46]

穩定幣市場幣種很多,比較流行的分類方法是將穩定幣分為三種。第一種是法幣抵押型穩定幣,通過錨定相對穩定的法幣來保證穩定幣的價值。這里錨定的法幣主流是美元,也包括歐元、日元、人民幣等其他法幣。第二類是超額抵押型穩定幣,主要是通過以BTC、ETH等主流幣作為底層資產進行超額抵押。第三類則是通過綁定一套生態的算法套利機制來維護價值的算法穩定幣。

以太坊Kaustinen測試網現已再次上線:3月10日消息,以太坊 Kaustinen 測試網現已再次上線,這是 PoS verkle 測試網,取代 Condrieu 測試網,這次使用符合新共識規范的區塊證明。

以太坊基金會 Go-ethereum 核心開發者 Guillaume Ballet 于 1 月 27 日表示,新的 PoS verkle 測試網包括區塊證明,Kaustinen 是芬蘭的一個城市,其郵政編碼與 Condrieu 相同,取代了 Condrieu 測試網。[2023/3/10 12:54:40]

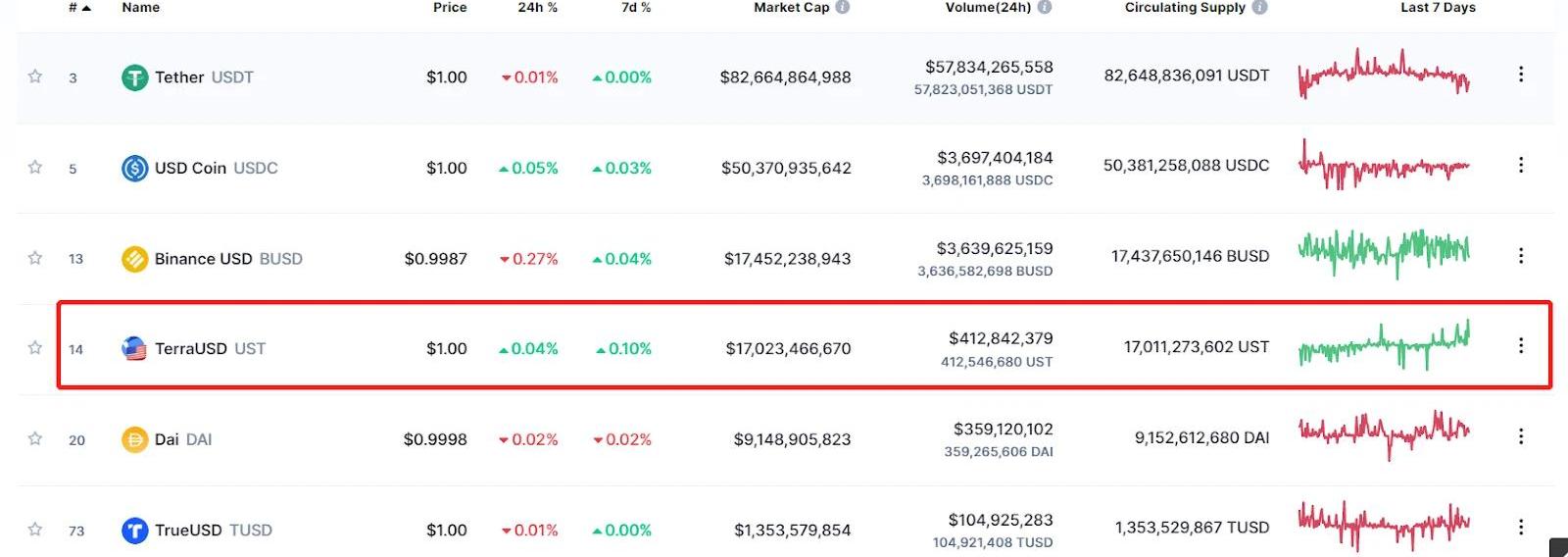

以上表中USDT、USDC、DAI、BUSD、UST、TUSD六種市值排名靠前的穩定幣為例。USDT、USDC、BUSD、TUSD屬于第一種,DAI屬于第二種,UST則屬于第三種。這次UST的暴雷,不但造成了投資者們的憤怒和恐慌,甚至一度出圈,被很多傳統金融媒體所報道,讓很多圈外人也跟著看了熱鬧。很多人都在疑慮,一款大名鼎鼎的穩定幣,怎么說跌就跌,毫無安全性可言?

Larry Cermak:有傳言稱Jump、Alameda等公司又提供了20億美元來拯救 UST:金色財經報道,The Block研究總監Larry Cermak發布推特稱,有傳言說Jump、Alameda等公司又提供了20億美元來拯救 UST。無論這個傳言是真是假,他們的傳播都是非常有意義的。這里最大的問題是,即使他們能通過某種奇跡把它弄到1美元,信任也是不可逆轉的了。我個人認為現在拯救它的唯一方法是完全(或可能非常接近完全)抵押。否則我看不到它再次被使用。[2022/5/10 3:02:58]

算法穩定幣為何不穩定

在討論這個問題之前,首先我們要明確穩定幣所謂的“穩定”,其來源究竟是什么?穩定本身就是一個相對概念,只要相對于錨定對象的波動超過一個可控的區間,即可稱之為不穩定。換言之,穩定幣穩定的來源在于,錨定的對象究竟是現成的法幣,還是加密世界的一套生態環境?

對法幣抵押型穩定幣而言,只要嚴格遵守1:1準備金保證,且錨定的法幣在現實世界保持正常流通,其穩定性就可以得到保證,這是非常淺顯的道理。算法穩定幣則稍顯復雜,它參照的是加密世界的一套經濟生態,比如UST參照的是Terra生態,如果把Terra生態理解成美國經濟,把其治理代幣LUNA理解為法幣,即美元,則UST也屬于一種特殊的“法幣抵押型穩定幣”。當Terra生態出現嚴重危機時,毫無疑問UST會隨著LUNA一起崩盤。

通過上述比較我們不難發現,穩定幣之穩定,是相對于其參照物而言的,穩定幣與參考系的關系可謂一榮俱榮,一損俱損。同樣,經濟生態發生嚴重危機而貨幣體系不受影響,是從來不可能發生的事兒。算法穩定幣之穩定,主要通過綁定其加密生態來維持,當加密生態崩盤時,算穩自然覆巢之下無完卵。

如何判斷誰是真的穩定?

那么,如何判斷一款穩定幣是不是真的穩定呢?

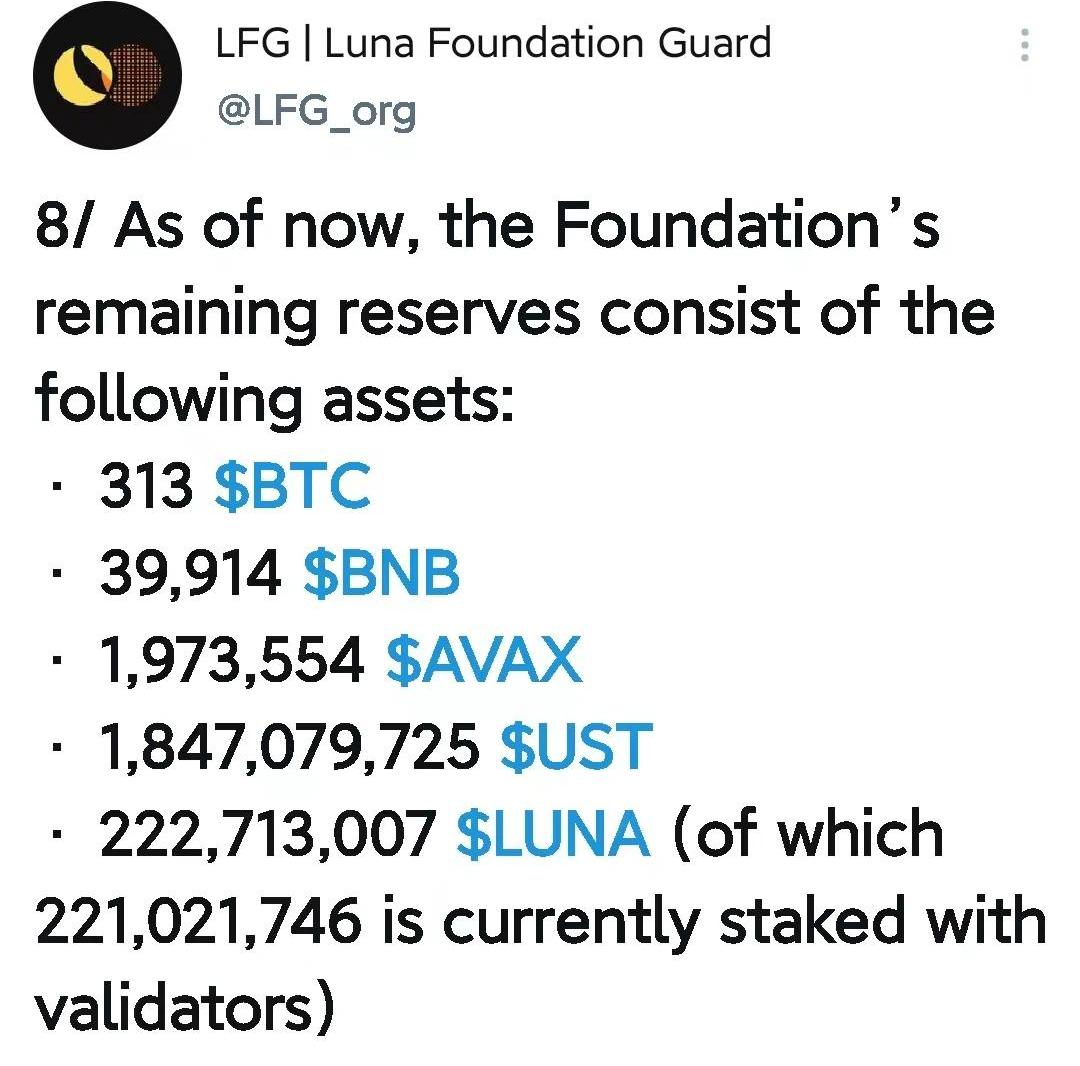

顯然,對算法穩定幣而言,其綁定生態越茁壯,其本身就越穩定,這自毋庸多言。除此之外,還要注意的是其管理基金會是否靠譜,其資產儲備及規劃是否安全透明。還用UST這個反面教材來說,截至5月17日,LFG手中只持有313枚BTC,而10天前的5月7日這一數字則是80394。也就是說,這筆充當“外匯”的BTC、本該用于救市的8萬多BTC在語焉不詳中已經消耗殆盡!還有大量的USDT、BNB等資金儲備去向不明。Terra的治理顯然讓人大跌眼鏡,他們并沒有對外界準確的公布這筆錢有沒有用于救市,如何用來救市的。

而如果同為美元抵押型穩定幣而言,因為美元的生命力幾乎不用懷疑。對這類穩定幣則同樣要重點從安全性、透明性、以及便于使用等特性來考慮。

從安全性來說,相比起UST,TUSD在保管美金儲備物的方式體現了極強的專業度。當TUSD被用戶購買時,運營團隊不會接觸任何投資資金。這就從根本上杜絕了像UST那樣大筆資產去向不明的狀況。另外,TUSD作為成為了全球首個推出鏈上24小時實時證明的穩定幣,能夠確保實現100%的美元儲備。相比之下,其他類似穩定幣如USDT存在儲備不明等問題,并因此受到市場詬病,而USDC則僅通過發布月度審計報告來“保障”自身公開透明,月度審計與實施審計,兩者可信度孰高孰低一目了然。

最后,基于上述論述,我們做出兩條預測:第一是盡管UST拖錨事件并不意味著市場會否定算穩的價值。未來算穩依然會得到其錨定加密生態的擁躉的支持。第二是很長時間內美元穩定幣將受到更多投資者的認可,像TUSD這樣擁有完善審計機制的穩定幣,無疑將更加符合市場的需求。

Tags:穩定幣USTUSDTUSD香港穩定幣HKDTtrustwallet大陸無法訪問PlutusDeFiTUSDB幣

TRONSCAN最新數據顯示,6月25日至今,波場TRON賬戶新增超100萬,總數達到101,356,831,正式突破1.01億.

1900/1/1 0:00:00有關新聞表示,電子商務巨頭eBay已經收購了NFT市場KnownOrigin。作為該平臺向新興資產類別擴展戰略的一部分,eBay正試圖為其用戶提供進入“數字收藏新時代”的便捷途徑.

1900/1/1 0:00:00Polkadot生態研究院出品,必屬精品 背景 如今,各國競相研究央行數字貨幣CBDC,很大一部分原因是由于在2019年Facebook提出了要發行美元穩定幣Libra導致的.

1900/1/1 0:00:00Chainlink旨在為智能合約和Web2系統提供一系列豐富的去中心化服務,創造圍繞加密事實運行的世界.

1900/1/1 0:00:00經歷了持續數月的下行洗禮,加密市場終于在過去一周開始復蘇。許多人希望這是牛市的開始,但情況可能并非如此.

1900/1/1 0:00:008月13日,據區塊鏈瀏覽器TRONSCAN數據,波場TRON交易總數達到3,702,874,112,正式突破37億.

1900/1/1 0:00:00