BTC/HKD-4.03%

BTC/HKD-4.03% ETH/HKD-9.34%

ETH/HKD-9.34% LTC/HKD-9.09%

LTC/HKD-9.09% ADA/HKD-7%

ADA/HKD-7% SOL/HKD-6.39%

SOL/HKD-6.39% XRP/HKD-4.73%

XRP/HKD-4.73%1月25日-26日(美東時間),美聯儲2022年第一次議息會議將召開;同時,北京時間本周四即1月27日凌晨3點,美聯儲將召開新聞發布會公布利率決議。

此次會議召開前5天市場又一次給出強烈反應,整個加密市場以大跌相迎:根據歐易平臺數據,自上周五(1月21日)開始,比特幣帶領整個加密市場持續大跌,其中比特幣從高點43,497美元暴跌到最低32,928美元,1萬多美元的幅度,24.2%的跌幅。如果從此輪高點69,040美元計算,則比特幣的價格已經“減半”。

在比特幣的帶領下,市場其他加密資產皆被血洗:排名第二的ETH從高點3271美元,最低跌到2158美元,跌幅34%。其他數字資產的跌幅幾乎都超過30%,甚至是腰斬,而且大部分數字資產的價格已經比“5.19”大跌時還要低。

眾所周知,2022年所有投資市場最大的變數,就是美國要開啟加息。美國加息之所以讓人聞之色變,就是因為在過去,美國一旦進入加息周期,整個世界就會腥風血雨,特別是包括加密市場在內的所有投資市場,都可能面臨滅頂之災,牛市的“根基”可能被打沒。

那么回望歷史,美聯儲過去每次召開議息會議,市場都給出了什么反應?美聯儲今年如果開啟加息,將會對市場產生什么樣的影響?

美聯儲加息預期逐漸增強,市場開啟跌跌不休模式

自從去年7月美聯儲召開的議息會議首次明確討論縮減購債以來,美聯儲要開啟加息的預期就像達摩克利斯之劍一樣高懸頭頂,讓每一個投資者都惶恐不安,每次稍有風吹草動,都風聲鶴唳,草木皆兵。

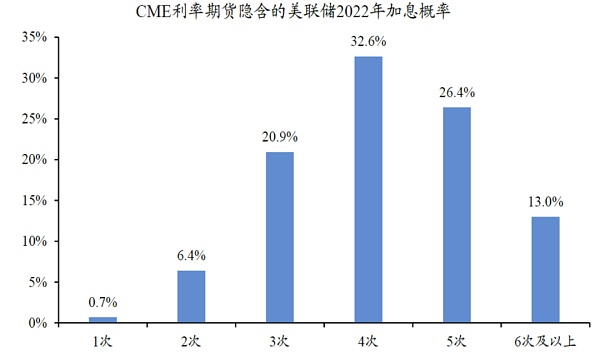

此次議息會議,是續接去年四季度開啟的持續縮減購債的背景下召開的,與此同時,包括美聯儲主席鮑威爾在內的多位美聯儲官員不斷釋放緊縮信號,暗示今年3月將開始加息,且聯邦基金利率期貨市場對今年3月開始加息的預期幾乎為100%,而CME期貨市場隱含的2022年至少加息4次的概率升破7成,甚至開始計價3月加息50bp(逾20年來未發生過)的概率。

華爾街日報記者:美聯儲有推遲放緩加息步伐的風險:10月14日消息,華爾街日報首席經濟記者,有新美聯儲通訊社之稱的Nick Timiraos表示,美國9月CPI數據已將美聯儲在11月2日加息75個基點板上釘釘。

他在報告中寫道,這份通脹報告還增加了一種風險,在下月加息75個基點之后,官員們將推遲放緩加息步伐,或者發出信號,表示他們可能在明年初將利率提高到高于政策制定者和投資者此前預期的水平。

注:市場目前預期美聯儲11月2日加息100個基點的幾率為17%,對終端利率目前的定價為4.91%,這意味著聯邦基金利率有可能在明年Q1突破4.75%-5.00%區間。(金十)[2022/10/14 14:27:28]

來源:CME、國金證券研究所

在這樣的預期下,2022年開年以來,加密市場持續震蕩走低:比特幣由開盤47999美元最低跌至32928美元,跌幅31.3%,ETH由開盤3785美元最低跌至2158美元,跌幅43%。而其他小市值數字資產不僅僅是“腰斬”能夠形容,可謂血流成河,一夜回到解放前。

其實不僅加密市場在持續走跌,全球其他投資市場也在持續走低,以美股為例,截至目前,道瓊斯2022年內跌幅為5.7%,標普500跌幅為7.7%,納斯達克跌幅為11.99%。而其他國家或者地區的股市也紛紛跟跌,包括法蘭克福DAX、巴黎CAC40等都在2022年走跌,其中俄羅斯RTS跌幅更是高達12.1%。

可以說在美聯儲加息預期下,環球同此涼熱。在此背景下,此次美聯儲議息會議的召開,需要投資者重點關注以下3大問題。

美聯儲戴利:通脹正在給許多美國人帶來經濟上的痛苦:10月5日消息,美聯儲戴利表示:通脹正在給許多美國人帶來經濟上的痛苦,通脹是一種具有侵蝕性的弊病,不斷上升的通脹對弱勢群體不利。包容性經濟意味著就業和價格穩定,隨著就業市場空缺職位減少,招聘步伐應該會放緩。(金十)[2022/10/5 18:39:46]

一是聯邦基金利率,北京時間本周四即1月27日凌晨3點,美聯儲將公布利率決議,預計本次美聯儲議息會議將保持聯邦基金利率不變,此次會議的主要目標是為3月加息和縮減資產負債表做鋪墊。

二是美聯儲主席鮑威爾在新聞發布會的表態,鮑威爾可能暗示3月加息25個基點或50個基點,或說明美聯儲3月加息50個基點的前提條件,以及美聯儲何時開始縮減資產負債表。

三是美聯儲對美國經濟與通脹等方面的描述,這可能會為2022年接下來的貨幣政策定下基調。美聯儲此前公布的2021年12月貨幣政策會議紀要顯示,美聯儲官員對新冠變異株奧密克戎的傳播感到擔憂,但在美國經濟復蘇較為充分和通脹水平不斷上升的大背景下,美聯儲可能提前上調聯邦基金利率,并在此后啟動資產負債表縮減進程。

總結來說,貨幣政策加快正常化的背景下,美聯儲可能在此次會議上繼續加速Taper、最早提前至2月完全退出QE。2020年疫情暴發后,伴隨大規模量寬擴表,美聯儲總資產規模逼近9萬億美元、相當于美國2022年GDP(現價)的43%,引發流動性泛濫。

此輪加密市場的牛市在很大程度上也得益于這種流動性泛濫,如果此次議息會議真的繼續加速Taper、提前退出QE,那么對后續的市場將是重大的打擊,反之市場則可能短期內見底并開啟反彈。

美聯儲預計在2022年至少還會加息75個基點,直到2024年才會降息:9月22日消息,美聯儲FOMC 9月點陣圖顯示,美聯儲預計在2022年至少還會加息75個基點,直到2024年才會降息。(金十)[2022/9/22 7:12:36]

復盤比特幣歷史數據,議息會議來臨市場必有一跌嗎?

俗話說,冰凍三尺非一日之寒。現在市場對每一次美聯儲議息會議的召開都反應強烈,這和過往歷次議息會議召開后逐漸收緊貨幣政策有莫大關系。我們復盤一下最近6次美聯儲議息會議前后市場表現如何,來看一下市場是如何一步一步走到現在這樣的,并從“歷史重演”的角度看看會對現在和未來有什么啟示?

由于篇幅限制,此處主要盤點的是比特幣在歷次議息會議前后的價格走勢。下面比特幣價格截圖均來自:歐易平臺;截圖時間忽略北京時間與美東時間的區別。

12月16日,美聯儲公布利率決議并召開新聞發布會。此次會議召開前,12月初的非農數據不及預期已經讓比特幣大跌一次,因為市場預期接下來的議息會議可能會加速緊縮貨幣政策,因此比特幣沒有出現“超跌反彈”,反而持續陰跌。

雖然最終此次會議如預期那樣做出加速緊縮的政策調整,讓預期落地,市場短暫反彈,但是會議聲明中對通脹的表述刪掉了暫時性因素和允許通脹在一段時間適度高于2%,并且在之后公布的點陣圖中,18位美聯儲委員中有12位預計2022年至少加息3次,這讓市場后續走勢依然是震蕩下跌為主,直到這次議息會議召開前夕,市場再次加速下跌。

美聯儲布拉德:不建議央行行動過快:6月2日消息,美聯儲布拉德:不建議央行行動過快;已經宣布我們將在每次會議上加息50個基點,這是一條好的路徑。希望盡快提高政策利率,“很快”有望將通貨膨脹率降至2%,對推動通脹的特殊因素會減弱有希望。美聯儲可以在2023年或2024年末下調政策利率。(金十)[2022/6/2 3:57:06]

11月4日,美聯儲公布利率決議并召開新聞發布會。此次會議前市場已經預期美聯儲將逐月減少購債規模,因此提前下跌,但也普遍認為聯邦基金利率目標區間在0至0.25%之間維持不變,因此跌幅有限。會議結果最終符合市場預期,結果公布后,市場反應樂觀,比特幣開始反彈并創下歷史新高,但此次會議開始縮減購債也埋下了加息的預期,因此比特幣在創下新高后扭頭向下,開始跌跌不休模式。

9月23日,美聯儲公布利率決議并召開新聞發布會。此次會前,因為美聯儲主席鮑威爾講話比較鷹派,因此市場在會議召開前先跌為敬。最終此次會議上確實釋放了貨幣政策轉向的明確信號和安排,但偏鷹的會議聲明已經被市場所消化 ,故市場反而出現利空出盡的走勢,比特幣開始大幅反彈并在后續站穩六萬美元大關。

7月29日,美聯儲公布利率決議并召開新聞發布會。此次會議召開前,比特幣逐漸在“5.19”大跌的陰霾中恢復過來,雖然會議最終表述整體略偏鷹,但美聯儲依然維持利率不變,維持購債規模不變,市場在會議后略有下跌,然后繼續反彈之路。

美聯儲副主席:如果需要 美聯儲將采取行動控制高通脹。:美聯儲副主席克拉里達表示,經濟前景非常積極。 美國2021年經濟增長將略微高于6%,可能達到7%。 預計通脹壓力在很大程度上是暫時的。如果需要,美聯儲將采取行動控制高通脹。[2021/5/26 22:43:57]

6月17日,美聯儲公布利率決議并召開新聞發布會。此次會議整體呈現鷹派,雖然符合市場之前的預期,但是美聯儲卻開始為收緊貨幣政策而采取了行動,比如上調了隔夜逆回購利率和超額準備金利率各5個基點,而且點陣圖顯示美聯儲官員預計到2023年底前會有兩次加息,加息時間和速度均快于之前。這導致會議后比特幣持續下跌,此前的反彈被消耗殆盡。

4月29日,美聯儲公布利率決議并召開新聞發布會。本次會議整體依然偏鴿,即維持三大利率不變,維持購債規模不變。所以市場反應不大,但是由于眾所周知的原因,市場還是在隨后迎來了“5.19”大跌。

總結來說,美聯儲每次召開議息會議前后市場都會給出反應,具體的漲跌和幅度會根據當時的市場預期和經濟大環境等因素而有不同。但不管怎么說,美聯儲貨幣政策作為決定加密市場牛熊的基本因素,是影響市場漲跌最重要的財經事件。后續因為美聯儲加速縮減購債規模和未來加息的預期,接下來每一次的美聯儲議息會議都需要投資者打起十二分精神關注。

2022年美聯儲若開啟加息,會如何進行、有何影響?

現在美聯儲已經數次放風要在今年3月份開啟加息,而市場也已普遍認為美聯儲的加息會如期到來,雖然在加息時間上還存在一定爭議,但加息這件事本身基本上是板上釘釘。那么如果美聯儲開啟加息,會如何進行?對加密市場會產生什么影響?

我們在原來的文章《暴跌又至,牛市還在嗎?》(可在歐易APP[消息]一欄查看)里簡單的描述過美聯儲加息的路徑:第一階段,釋放縮減購置規模的明確信號;第二階段,逐步縮減購債規模;第三階段,結束QE;第四階段,開啟加息。

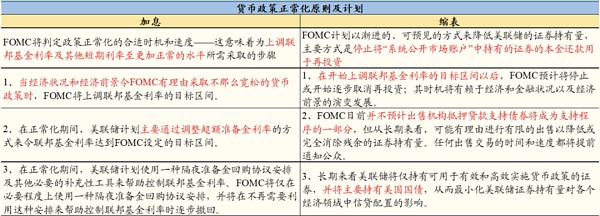

目前已經進行到第二階段后期,以史為鑒,美聯儲或將在此次會議上公布更加清晰的政策指引,為進一步的貨幣正常化鋪路。回顧上一輪美聯儲加息周期,美聯儲在結束QE前的2014年9月議息會議上,公布了《貨幣政策正常化原則及計劃》。

其中,對當下具有借鑒意義的是,彼時美聯儲明確表示“加息的前提是良好的經濟狀況和前景”,“加息后以漸進的、可預見的方式縮表,主要方式是持有的美債到期不續”。為了更有效的管理政策預期,美聯儲可能將在一月會議上公布類似指引,屆時需關注重點措辭的關鍵變化。

美聯儲2014年公布的《貨幣政策正常化原則及計劃》(來源:FED、國金證券研究所)

因為大環境的變化,不同于上一輪結束QE超1年后才啟動加息,美聯儲本輪加息與退出QE的間隔將大幅縮短。鑒于目前美聯儲依然處于縮減購買的進程, 1月加息的概率微乎其微,但或將加息具體時點及節奏提供更明確的指引。

同時,美聯儲可能將重申在首次加息后開啟縮表,并且在節奏上要比上一輪周期加快很多。美聯儲在2021年12月會議紀要里已明確提出,“幾乎所有委員都同意在首次加息后就開始推進縮表”、“縮表的合適速度可能會比上一次正常化期間的更快”。

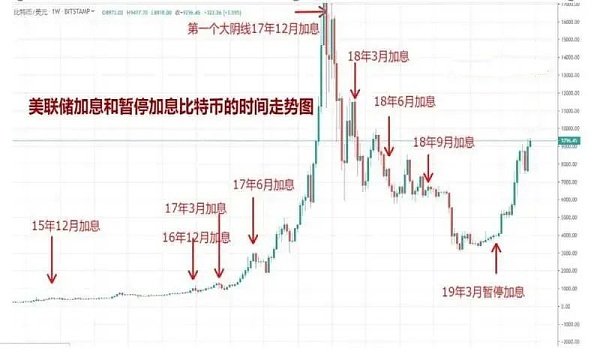

我們知道牛市的基本邏輯是不斷地有新資金進場,而美聯儲就是最大的“源頭活水”,縱觀過往美聯儲加息的歷史,可以發現:每次加息對比特幣短時的影響都是負面的,但長久影響可能會根據當時所處經濟大環境的不同而不同。如下圖所示,2017年的牛市是在美聯儲的加息里完成的,但2018年持續的加息也使牛市轉熊市。

比特幣前兩次減半行情與美聯儲加息關聯圖(來源:比特范)

然而具體問題具體分析,美國當下宏觀經濟環境與上輪加息周期有著天壤之別,美聯儲結束QE以及加息的節奏都將不同,這對市場的影響也將變得不同,不能簡單的刻舟求劍來對比。具體的內容請關注歐易學院明天18:00將發布的文章:《17年牛市也加息,這次會不同嗎?》。

美國加息對加密市場最根本的影響是可能制造短期或者長期的流動性危機。而造成這種危機長短的根本原因是:美聯儲會用怎樣的節奏來加息?但這個問題恐怕美聯儲自身都無法回答,因為美聯儲的加息,也要同時看市場流動性的變化,來調整自己的節奏,并沒有一個固定的劇本。

然而從歷史來看,雖然沒有固定的劇本,還是有相對固定的套路的。這個套路總結起來,可以分為前后兩個階段:前期是溫水煮青蛙,后期是疾風暴雨。

前期在緊縮周期開始時,會是緩慢而小幅的加息節奏,確保全球市場,都在大致相同的節奏里運行,不能出現搶跑和截胡。同時要結合美元指數,美國國債和美股的走勢,去綜合評估全球市場的流動性變化,這對加密市場的影響可能是短時的,正如上文所說的2017年加息那樣。

后期的加息節奏可能就奔放的多,甚至出現一個月加一次息,一次加100個基點這種極端情況。關鍵是看市場處于什么樣的狀態。這種情況會快速的抽干市場的流動性,從而造成大暴跌,這對加密市場的影響就是長久的,2018年的加息就是如此情況。

總結來說,市場對美聯儲加息預期的消化較為充分,但對縮表預期的消化相對不足,不同于上輪的緩慢縮表,美聯儲本輪縮表或節奏更快、力度更大。但2022年有可能不會是那個崩盤之年,因為加息影響的傳導還需要時間,美元流入也還未結束。而且泡沫的破滅,往往是在人們預期開始轉為狂熱的時候,才突然開始的,目前市場對于即將到來的加息,顯得還過于謹慎。

歷史已經證明,美聯儲加息對于市場影響巨大,幾乎每次議息會議召開都會出現大的行情波動,不管過往如何,接下來每次會議召開的前后,都需要注意風險控制

最后,此文只作為參考,不作為投資建議,市場有風險,入市需謹慎。

當前,我國數字經濟蓬勃發展,區塊鏈、人工智能、云計算等前沿信息技術快速融入生產生活。“十四五”規劃和2035年遠景目標綱要將“加快數字化發展,建設數字中國”單獨成篇,并首次提出數字經濟核心產業增.

1900/1/1 0:00:00隨著微軟、Meta等進軍布局元宇宙相關產業,元宇宙蘊含著無限可能和想象。世紀華通董事長王佶認為元宇宙代表的是游戲發展的最終形態,可視為一場科技革命,一場生產力革命和生活方式的革命,催生下一個交互.

1900/1/1 0:00:00從基于深度合成(deep sythesis)技術的Deepfake出現開始,深度合成技術一直就飽受爭議.

1900/1/1 0:00:00隨著多鏈生態的爆發,近半年來橋接以太的跨鏈協議上TVL也呈現出不斷攀升的狀態。然而,由于不同區塊鏈系統之間存在不同通信協議、身份管理、共識機制及其他差異,跨鏈互通依舊面臨著與經典的不可能三角相似.

1900/1/1 0:00:00頭條 ▌a16z計劃為兩只新加密基金籌集45億美元1月20日消息,據英國《金融時報》報道,硅谷風投機構AndreessenHorowitz(a16z)計劃為其新加密貨幣風險基金籌集35億美元.

1900/1/1 0:00:00本文由公號"老雅痞"(laoyapicom)授權轉載從CryptoPunk、BAYC、Loot等,到最近爆火的Phanta Bear.

1900/1/1 0:00:00