BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-0.12%

ETH/HKD-0.12% LTC/HKD-0.79%

LTC/HKD-0.79% ADA/HKD+1.45%

ADA/HKD+1.45% SOL/HKD-0.65%

SOL/HKD-0.65% XRP/HKD+0.97%

XRP/HKD+0.97%全球金融市場受疫情蔓延影響紛紛下挫,比特幣上演瀑布式下跌。3月12日晚間30分鐘內狂泄2000美元,從7343美元跌至5500美元,次日最低跌至3950美元。突如其來的行情瀑布下,二級市場“血流成河”,24小時合約爆倉超過38億美元,高達270億元。

雖然期貨市場風險巨大,但加密市場向來不缺有冒險精神的投資者。根據PAData的統計,2月12月CoinGekco收錄的期貨市場單日名義交易總額突破了275.33億美元。一個月后的3月17日,該網站收錄期貨市場的單日名義交易總額已經高達386.49億美元,增長率高達40.37%。

從去年下半年開始,頭部交易所相繼持續發力期貨產品。從屢創新高的交易量和高速的產品迭代來看,這一市場已經成為了交易所角力的主戰場,而且還吸引了越來越多的交易所入局。

PAData分析了6家提供期貨交易的平臺共135個合約,其中部分是傳統大平臺,部分是新興專業衍生品交易平臺。發現過去一個月內,交易量上漲了40%,但受制于幣價下跌,持倉量下跌62.59%。

安全團隊:Midas Capital攻擊者的初始Gas費來自HitBTC,被盜的66萬枚MATIC已轉移至多個地址:金色財經報道,據慢霧監測,Tribe DAO生態跨鏈貨幣市場解決方案Midas Capital的攻擊者的初始Gas費來自加密交易所HitBTC,目前被盜資金(約66萬枚MATIC)已被分配到多個錢包地址。

此前報道,跨鏈貨幣市場解決方案Midas Capital在穩定幣協議Jarvis的Polygon流動性池被攻擊利用并損失65萬美元,已暫停借貸功能。[2023/1/16 11:13:54]

交易量上漲40% BTC持倉量超75%

目前的期貨市場主要以交割合約和永續合約為主。根據3月17月CoinGekco的截面靜態數據,28家提供期貨交易的交易所一共上線了497種交割合約,223種永續合約和6種差價合約。其中,OKEx上線的交割合約最多,共有180種,Binance上線的永續合約最多,共有24種,唯一上線差價合約的BEX共推出了6種差價合約。

BTC跌破23100美元關口:火幣全球站數據顯示,BTC短線下跌,跌破23100美元關口,現報23094.14美元,日內漲幅達到2.4%,行情波動較大,請做好風險控制。[2020/12/19 15:48:17]

在當前的期貨市場中,各家交易所都有了不同的主打產品,例如OKEx的交割合約和BEX的差價合約。

從流動性來看,期貨市場近一個月的交易量有了很大的躍進。根據3月17月CoinGekco的截面靜態數據,28家交易所24小時交易總量突破了386.5億美元,而2月12日這一數值只有275.33億美元,漲幅高達40%。其中,Huobi DM和OKEx的24小時交易量都突破了50億美元,BEX也達到了1.6億美元。

分析 | BTC與美元相關性走弱 市值占比持續下滑:據TokenGazer數據分析顯示:截止至11月5日18:00,BTC價格為$9,298.46,市值為$166,859.08M;主流交易所24H BTC交易量約為$456.50M,環比昨日有較大起色,;BTC活躍地址數有一定反彈,鏈上交易量持續上行,出塊時間保持穩定,約為11.1min,BTC市值占比持續下滑,目前約為67.08%;BTC 30天ROI持續上行;據TokenGazer官網六道數據顯示,BTC與美元相關性走弱,灰度比特幣信托溢價有一定抬升;期貨方面,火幣、BitMEX的比特幣合約持倉量下降,OKEx持倉量上升。OKEx比特幣多空人數比在1.38-1.71之間,比特幣精英空頭持倉比例上升,超過多頭;交易所方面,日內BTC/USD Coinbase對BTC/USD Bitfinex保持負溢價狀態,溢價區間環比昨日縮小,近期市場波動較大,投資人需謹慎投資。[2019/11/5]

雖然交易量上漲了,但是近一個月受比特幣突然下跌影響,持倉總額反而下跌了。3月17日的數據顯示,28家交易所24小時未平倉頭寸累計約24.12億美元,而2月12日這一數值約為64.47億美元,跌幅約為62.59%。其中BitMEX和OKEx的持倉量超過5億美元,Binance和Deribit的持倉量均跌至3億美元以下,BEX的持倉量約為1800萬美元。

動態 | 哈馬斯恐怖組織改變BTC籌集資金方式:據thenextweb報道,根據領先的區塊鏈分析公司Elliptic與路透社分享的研究,哈馬斯(Hamas)的武裝派別正在使用越來越復雜的方法通過BTC籌集資金,這突顯出在被認定為恐怖組織機構加密貨幣融資方面,監管機構的追蹤面臨困難。哈馬斯恐怖組織最初要求捐贈者將比特幣發送到單個數字地址或錢包,最近幾周其改變了這一機制,其網站每次交易都會生成一個新的數字錢包。Elliptic的研究發現,在3月26日至4月16日期間,0.6個BTC(價值約3300美元)被發送到網站創建的錢包中,在為期四個月的籌款活動籌集了大約7400美元。Elliptic聯合創始人Tom Robinson說:“他們仍處于試驗階段 - 嘗試一下,看看能籌集多少資金,以及是否奏效。”[2019/4/26]

從期貨市場的標的資產來看,6家交易所一共開通了25種資產的合約,其中Binance開通的資產種類最多,共涉及24種,其他交易所開通的資產種類大約在10種左右。

聲音 | Chess.com CEO:當前接受BTC支付但不能超過100BTC:昨日有Reddit網友稱,著名國際象棋網站Chess.com現已接受BTC支付。隨后,Chess.com首席執行官Erik Allebest回復稱,雖然能夠接受BTC支付,但不能超過100BTC,因為按當前價格計算,價值超過10美元。罪魁禍首是BitPay,其支付處理程序有繁瑣的了解你的客戶和反洗錢(KYC/AML)要求。[2019/3/2]

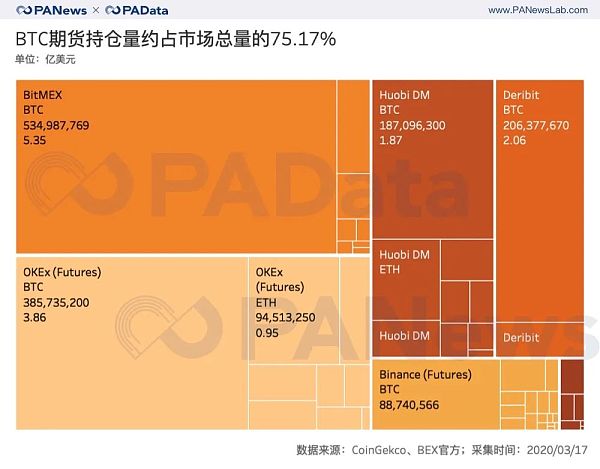

其中,BTC是持倉量最大的資產,大約占到6家交易所總持倉量的75.17%,其次是ETH,持倉量約占5家交易所總持倉量的11.84%,EOS、BCH、LTC、XRP、BSV和ETC的持倉量占比則介于1%-3%之間,而剩余17種資產的持倉量占比都低于1%。

從6家交易所持倉量最高的3種合約的持倉量來看,在交割合約中,季度合約的持倉量要高于周和月度合約,尤其是當季合約和次季合約。

比如BitMEX上的XBTM20(6月到期,相當于次季合約)是BitMEX上持倉量僅次于BTC永續合約的產品,當前持倉量約為0.8億美元,XBTH20(3月到期,相當于當季合約)的持倉量也較高,達到了0.4億美元。次季合約BTC-USD-200626是OKEx上的持倉量最高的產品,達到了1.75億美元,當季合約BTC-USD-200327次之,持倉量大約為0.75億美元。而在永續合約中,只有BTC永續合約的持倉量進入前5,市場對其他資產的永續合約消化一般。BEX目前的差價合約總持倉量已經突破了1778萬美元,其中BTC的差價合約持倉量最高,約為900萬美元。

期貨市場“血流成河” 差價合約推陳出新

期貨的風險偏好較高,加上加密貨幣幣價波動大,這使得加密貨幣期貨的風險較傳統期貨更高。如果遇到幣價在短時間內大幅度波動的情況,那么爆倉的金額和單數也會隨之迅速攀升。

根據合約帝統計的爆倉數據,3月12日和13日兩日,全網爆倉總額連續超過20億美元,其中BitMEX的BTC永續合約爆倉占大多數。

為了改善永續合約的用戶體驗,降低永續合約的風險,BEX交易所推出了差價合約。根據路透金融詞典的定義,差價合約泛指不涉及實物商品或證券的交換、僅以結算價與合約價的差額作結算的包含高杠桿效應的交易方式。

差價合約與永續合約有很多相似之處,比如都是虛擬結算產品,都沒有交割日期。但BEX推出的差價合約在保證高杠桿效應的同時還改進了一般永續合約的交易體驗。

據BEX交易所的CEO Charlie Meraud介紹,“BEX對交易用戶最友好的一點,就是沒有點差。我們的差價合約價格是和現貨價格掛鉤的,現貨是多少,我們就是多少。而其它合約平臺的期貨都有滑點。我們的差價合約真正做到了無針,除非現貨也出現了打針行情。”另外BEX的差價合約也沒有分攤,因行情劇烈波動導致的用戶穿倉損失,將由平臺承擔,永久零穿倉分攤。

目前,BEX已經上線6種差價合約,資產標的包括 BTC、ETH、BCH、EOS、LTC和XRP。

截至3月17日當天,BEX差價合約的24小時交易額已經超過了1.38億美元,24小時持倉量將近2000萬美元。其中,BTC/USDT差價合約的24小時交易額超過了8000萬美元,持倉量約為890萬美元。其次,BCH/USDT的24小時交易額也超過了2000萬美元,持倉量約為386萬美元。另外EOS/USDT和LTC/USDT的24小時交易額也都超過了1500萬美元。

指數期貨和利率期貨未來可期

目前的加密貨幣金融衍生品市場以商品期貨為主,其中又以交割合約和永續合約為主。交易所為了在金融衍生品市場的競爭中脫穎而出,正在不斷推出新的期貨產品,比如期權合約和指數合約。

期權是在未來某個時間可以行使的一種權利,買入期權后,若到期日行使權利對買方有利,買方將通過行權獲得相應收入,賣方需要配合買方行權做出相應支出。若到期日行使權利對買方不利,買方可選擇不行權,賣方也無需配合行權做出相應支出。比如參考美式期權的OKEx期權合約是以代幣進行結算的期權合約產品,期權合約到期前,期權交易雙方都可提前平倉,提前解除自己的權利或義務,目前已經上線了BTC看漲期權和看跌期權。

除了期權合約以外,指數合約來源于傳統金融領域的股票價格指數期貨,是指以股價指數為標的的標準化期貨合約,雙方約定在未來的某個特定日期,可以按照事先確定的股價指數的大小,進行標的指數的買賣,到期后通過現金結算差價來進行交割。加密貨幣領域的指數期貨是指以加密貨幣指數為標的的期貨合約,比如有衍生品交易平臺推出的神龍指數合約、平臺幣指數合約、匿名幣指數合約等。

可以看到,目前加密貨幣領域的期貨產品創新主要以商品期貨為主,即期貨的資產標的為代幣,而金融期貨較少。這與加密貨幣市場缺少規范的,專業的,有背書的指數有關。隨著未來衍生品市場進一步成熟,金融期貨的開發還有很大空間,比如指數差價合約。另一方面,隨著存幣生息和抵押借貸產品的持續發展,利率期貨也值得期待。

2020年3月9日北京時間21:34分,標普500指數日內跌7%,觸發第一層熔斷機制。投資者再次見證歷史.

1900/1/1 0:00:00金色財經 區塊鏈3月17日訊 在過去幾年時間里,俄羅斯一直沒有給出明確的加密貨幣監管法規.

1900/1/1 0:00:00金色財經 區塊鏈3月3日訊 對于美國三大指數道瓊斯、納斯達克和標準普爾來說,上周的每一天都是“黑色”的.

1900/1/1 0:00:00一場突如其來的新冠肺炎疫情,給小微企業及個體經營戶帶來了沖擊,為幫助它們渡過難關,中國大力實施金融扶持政策,號召金融機構對小微經營群體精準放貸.

1900/1/1 0:00:00大帝怎么看? BTC: 從2019年中開始,比特幣至今熊市已運行了大半年時間,價格也已接近2018末牛市啟動位置(如下圖).

1900/1/1 0:00:00迪拜國際金融中心(DIFC)和Mashreq 銀行于3月1日宣布推出新的區塊鏈數據共享平臺。這一平臺將允許持牌企業和公司通過內部區塊鏈平臺驗證其身份,即時開設數字銀行賬戶.

1900/1/1 0:00:00