BTC/HKD+1.1%

BTC/HKD+1.1% ETH/HKD+0.96%

ETH/HKD+0.96% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD+0.23%

ADA/HKD+0.23% SOL/HKD+1.97%

SOL/HKD+1.97% XRP/HKD+0.03%

XRP/HKD+0.03%過去一年,區塊鏈行業融資井噴,在科技領域中獨樹一幟,A16z、紅杉、老虎基金等等這些頂級機構在 2021 年的區塊鏈行業肆意馳騁,在 DeFi、NFT、Metaverse 等領域扶持了一眾創業項目。

所有人都希望可以判斷行業未來的發展,我們能不能從這些 VC 用真金白銀的 170 億美元的砸出來的數據中,找到一些規律和演變?本文來自 Decentralised.co 的 Joel,他梳理了今年 1278 次的股權融資,找到了一些規律。律動 BlockBeats 對全文做了翻譯。

在今天的文章中,我想探討一下區塊鏈生態系統的股權融資在過去一年里發生了怎樣的演變。在這之中,我剔除了通過 Token 出售、借債和捐贈方式獲取的融資,以便讓大家更好地了解長期投資者的行為。在開始這篇文章之前,我想先聲明一下:我是以一個積極參與資金籌集并幫助創始人進行融資的人的視角來寫的這篇文章。因此,與其他行業報告相比,你在這篇文章中看到的所有數字都會更為保守。話不多說,讓我們開始吧。

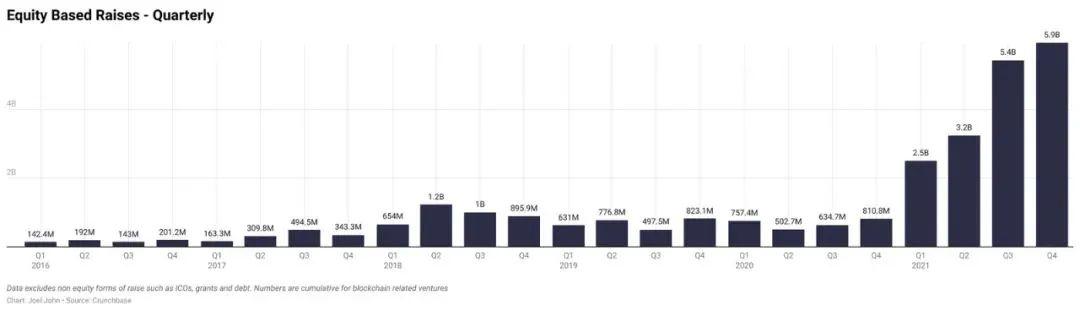

相較于 2017 年的 13 億美元股權融資額,我們在 2018 年累計股權融資 37 億美元。該金額的上漲主要得益于市場對 IC0 反應疲軟所造成的資金閑置。而到了 2019 年和 2020 年,股權融資額始終徘徊在 27 億美元左右。所以你可以猜猜看,到目前為止,今年共有多少資金?答案是,170 億美元! 也就是說,區塊鏈相關企業平均每天都能籌集到 2000 萬美元的融資。資本出現的這一涓滴效應正好解釋了為什么體育場和板球聯盟等知名機構的廣告數量會大幅上升。不過,諷刺的是,雖然流入該領域的資本變多了,但該行業的融資輪次卻并沒有因此而增加。

從具體數字上來看,2018 年的股權融資輪次為 1289 次,比 2021 年的 1278 次還要多。這說明,雖然該行業掌握了更多資本,但在這一年中得到融資的公司數量反而變少了。在 2017 年和 2018 年,區塊鏈行業尚處于起步階段,于是也獲得了大量種子投資。風險基金的規模較小,所以也就更偏向投資于發展初期的組織,而到了 2021 年,許多早期階段融資者獲得了足夠的股權融資,于是紛紛選擇了退出。大型風投公司在獲得了那些有巨大發展潛力的創業企業的頭寸之后,便都進入了該領域,而早期投資基金也有了充分的流動性去籌集大額資金。不過,新資本的籌集與早期投資退出之間存在著時間上的差異,這是因為資本撤出與創建新基金在法律操作上有所區別。因此,如果這些數字具有一定指導意義的話,那么我們將很可能在 2022 年第二季度看到早期階段融資的一次爆發。不過在這期間,市場所釋放的信號表明,區塊鏈企業的早期融資還會像以前一樣困難。為了進一步了解出現這種現象的原因,我們深入分析了近年來風險投資企業資本融資的頻次和分布情況。

Chainalysis:2022年已有370億美元流入NFT,但機構投資驟降:5月5日消息,根據區塊鏈分析公司Chainalysis最新發布的Web3報告顯示,NFT在2021年出現了爆炸性增長,但在進入2022年之后市場趨于平穩,1月份保持了增長態度,但2月陷入低迷隨后在4月中旬開始復蘇。截至5月1日,有超過370億美元的資金注入NFT市場。自2021年3月以來,OpenSea上活躍的NFT集合數量也在持續增長,目前已超過4000個。

不過,機構投資者的增長并未持續。在2021年11月下旬至2022年2月中旬期間,機構投資者的NFT購買量每周都在增長,但之后突然下降,目前機構NFT活動尚未達到2021年冬季的水平。[2022/5/5 2:52:55]

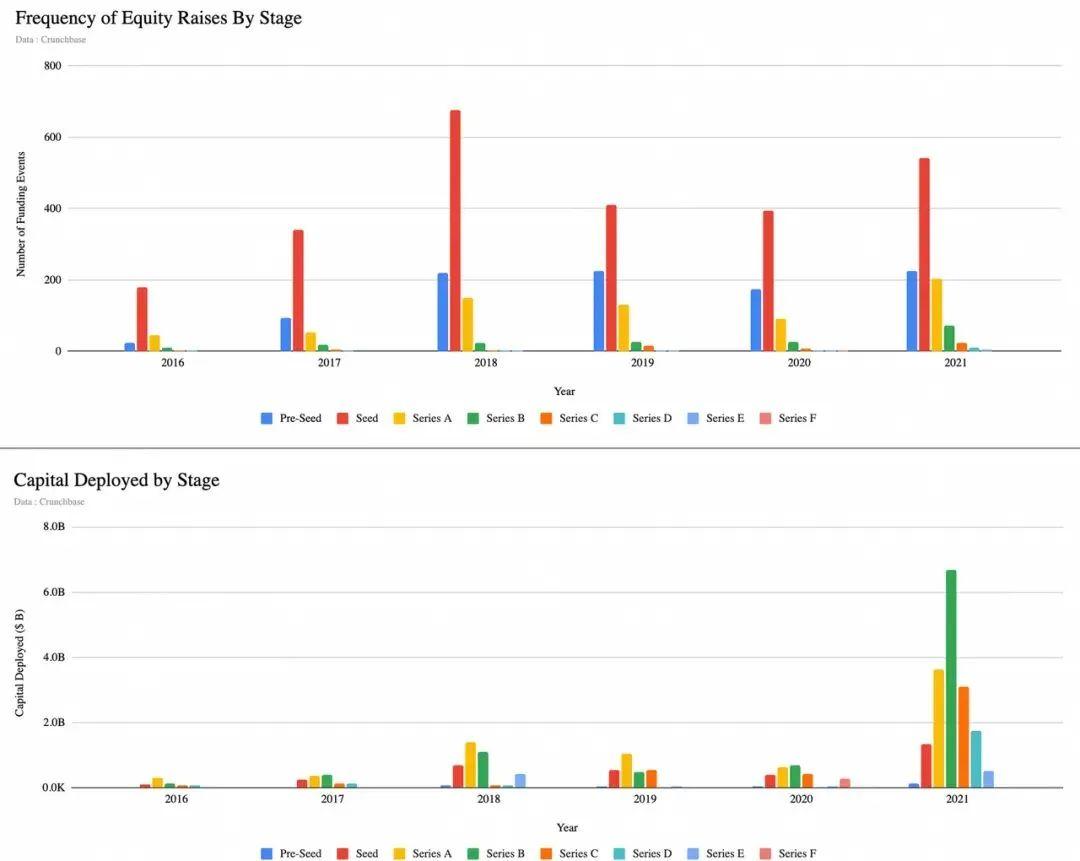

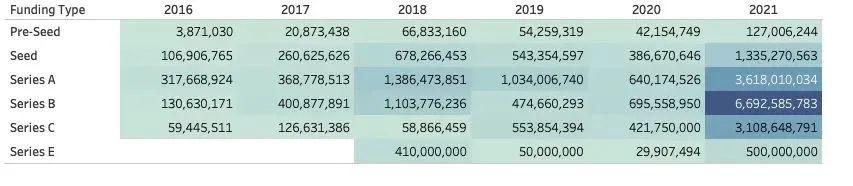

下面這張圖片統計了多年來融資輪次的數量和生態系統上的資本融資規模。從中我們可以看到,2021 年各個融資階段的資金均有大規模的上升,但還是 B 輪和 C 輪融資占比最大,其中 B 輪融資從 6.95 億美元躍升至 66.92 億美元,增長了近 10 倍;C 輪融資也出現了類似的增長——從 4.21 億美元增至 31 億美元。資本大多流向了后幾輪的融資當中,但就融資金額而言,種子融資和 A 輪融資相較去年激增了約五倍之多。

這里涉及到很多數字,所以讓我來總結一下它們會帶來什么樣的影響:

1. 像老虎基金和紅杉資本這樣規模龐大、歷史悠久的基金公司正在通過后期股權投資進軍該輪融資。與其參與小額項目,它們正通過向產品-市場有著良好匹配的項目投入大額資金來建立自己的投資組合。

2. 過往投資和 Crypto 公開市場產生的收益正在重新回到種子階段的融資當中。因此,雖然融資輪次(如上所述)一直保持平緩,但種子融資階段的公司卻能籌集到更多資金。

3. 早期階段的融資仍然是基于共識的,究其原因是,為了建立一個更為健康的投資股權比例表,創始人會給多個基金中的每款基金分配較少的資金額度。因此,我們可能看到的情況是,多個基金會參與共同投資,從而在種子投資階段拉攏更多資金。平均種子階段融資規模從 2020 年的 150 萬美元上升到今年的 330 萬美元,這在某種程度上也說明了這一情況。

美國SEC:2020年4月至7月期間因投資G-Coins或G-Dollars造成損失可獲得補償:4月11日消息,美國SEC公布分配GTV Media Group公允基金的信息,根據分配方案中詳述的計算方法,投資者將就其2020年4月至2020年6月期間購買的證券(G-Coins或G-Dollars等)的投資損失獲得補償。委員會工作人員和基金管理人認為,這種方法構成公允基金的公平合理分配。

此前2021年9月13日消息,美國SEC宣布指控總部位于紐約市的GTV Media Group Inc.和Saraca Media Group Inc.,以及總部位于亞利桑那州鳳凰城的Voice of Guo Media Inc. 進行了非法的GTV普通股未注冊發行,SEC還指控GTV和Saraca進行非法的未注冊數字資產證券發行,稱為G-Coins或G-Dollars。被告已同意支付5.39億美元以解決SEC的訴訟。(gtvmediagroupfairfund.com)[2022/4/11 14:18:12]

如果你想更清楚的了解過去幾年不同投資階段的融資規模,可以看看這個鏈接。

這種大規模的資本流入改變了該行業以往的風險投資發展方向。創始人們很快便意識到,員工能在公開市場交易中獲得收益會讓他們尋求更高的工資,這也就導致我們的工資水平可能會再創新高。由于有越來越多的機構開始支持早期風險投資,這些機構可能會為了實現增長而大量追加投資。因此,它們全然不會考慮公開市場,只會一心以更高的價格招募頂尖人才。對于大多數處于創業初期的創始人來說,他們可能需要向新加入的員工發放股權或 Token 以作獎勵。同時,創始人還應該讓員工知道,這些創業項目在未來可能帶來數百萬美元的收入,這一點對于組建戰略員工團隊來說至關重要。這種資本對創始人產生的涓滴效應,也同樣適用于審計公司和媒體等服務提供商。

白帽黑客:2025年區塊鏈游戲市場規模可能會增長到397億美元:1月23日消息,白帽黑客ninjagazden發推表示,區塊鏈游戲的市場規模已從零價值增長到2021年的30億美元。到2025年,它可能會增長到397億美元,占據傳統收入1511億美元的視頻游戲市場的很大一部分。[2022/1/23 9:08:07]

面對不斷增長的需求,任何以服務為導向的機構都會發現,在不稀釋資本的情況下,他們無法等比例地增加勞動工時。而且,新員工的入職和培訓均需要時間,所以隨著越來越多的創始人開始尋求這些服務,它們的要價也就自然而然地提高了。在這樣的市場環境下,對于那些自力更生的創業企業創始人來說,招聘頂尖人才的機會成本實在太高,這讓他們無法依靠巨額薪酬與同行競爭,那么這時向員工說明公司的愿景就會是一個不錯的選擇了。與此同時,他們也可以選擇花大量的時間提高早期團隊成員的能力,這樣他們就不用去雇傭那些高端人才了。如果創始人愿意花時間培訓員工的話,那整個市場上真的不乏有想進入這個領域的工作者。(我真的很想再談談 DAO 在其中的作用,但這篇文章已經夠長了,而且講 DAO 也不太符合文章的主題)

我們很快就將進一步探討資本的去向,但在此之前,我們先來看看這些年來不同階段股權融資的總額。

2021 年,有近 50 家企業籌集了超過 1 億美元的資金。相比之下,2018 年只有 8 家風險投資公司的融資額度在 1 億美元以上,而 2019 年也許只有五家。造成這一現象的部分原因在于,創業企業需要幾年的時間才能發展成熟。就比如,2015 年成立的企業數量可能只占 2018 年前后成立的公司中的一小部分。經過三年的時間來達成產品-市場匹配之后,2021 年自然會有更多的機構籌集到了大量資金。有趣的是,其中很多都是以零售業為主的企業。

持有區塊鏈ETF的Robinhood用戶數量達到2020年高點:交易應用Robinhood上持有區塊鏈相關交易所交易基金(ETF)的用戶數量本周達到2020年的最高水平。數據來自三個基于美國的最大區塊鏈ETF,包括BLCN、BLOK和LEGR。BLOK和BLCN的持有人數量分別從歷史高點下跌了33%和45%,而LEGR的持有人數量創下了歷史新高。盡管如此,BLOK和BLCN的持有人數量都出現了年初至今的增長。(The Block)[2020/6/6]

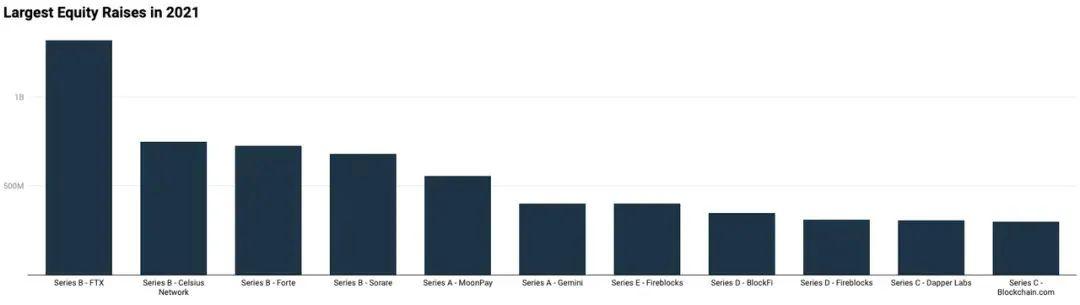

以前,區塊鏈融資往往是由金融科技、交易所或機構服務平臺所共同主導的,這種現象到了現在依然存在,FTX、Celsius、Gemini 和 Fireblocks 是十大最關鍵的融資項目;此外,還有 Sorare、Moonpay、Forte 和 Dapper Labs,它們中的每一個都想為數字資產生態系統帶來下一批十億用戶。從創始人的角度來看,這是一個關鍵的轉折點。在過去三年中,大部分資本都流向了與金融相關的創業企業,而在未來,任何與消費者打交道的創始人都需要經歷從傳統企業到 Web3 獨角獸企業的轉變——這就是為什么在一個周期之中有許多金融工作者進入該領域的原因了。在接下來的周期當中,音樂家、藝術家和游戲玩家都將參與進來。看看那些參與了最大規模融資的風險基金,我們就會發現,這一轉變其實非常顯著。

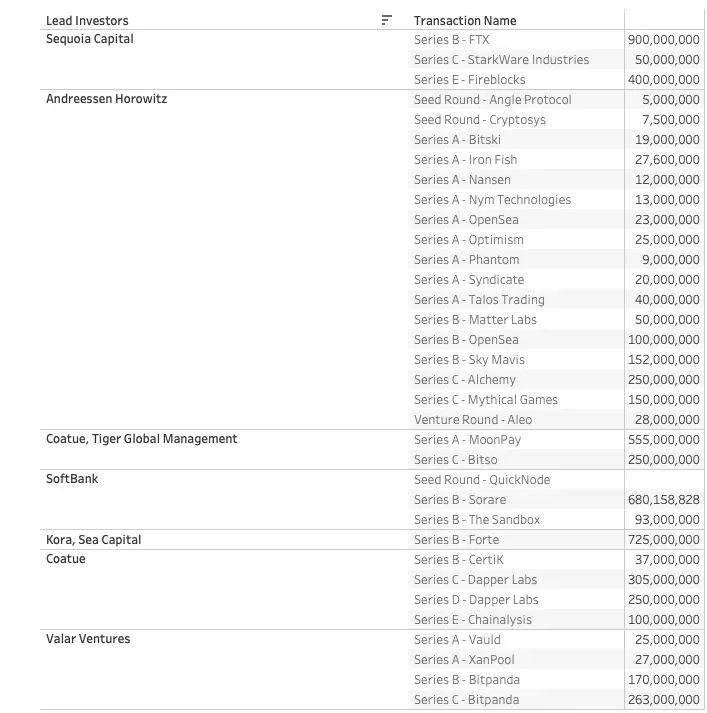

下表總結了在該領域進行投資的主要風險基金的一部分投資項目。在每一個項目中,所展示的基金都是該輪融資的主要投資方。

如你所見,在數字資產領域最大風險投資的領投人,已經不再是過去的「Crypto 原生」基金了,而是一些傳統的知名企業,它們通常會在后期參與股權投資,并想要通過 IPO 完成退出。對我來說,這清晰地展示了該生態系統的演變。基金不再參與大額投資,并希望僅靠 Token 就能立即退出。雖然這些情況確實時有發生,但現在行業中更多的是漸進的、戰略性的資本大規模流動。這為處于成長期的企業提供了更多的時間與資本,以便它們能在將來與自己的傳統企業同行并駕齊驅,也許這就是為什么今年的生態系統與 2017 年的周期有著根本的不同。很多人指出,如果出現價格回落的話,過去幾個月中出現的數十億美元的基金可能會對資產價格提供有力「支持」。

分析 | Josh Rager:在2023年的下一輪牛市中 比特幣價格可能會突破15萬美元:加密貨幣技術分析師兼投資者Josh Rager表示,基于比特幣自2011年以來的價格走勢,以及比特幣從歷史高點后的回調中反彈的模式,他認為比特幣在2051天內,即2023年之前,會達到一個新的峰值(超過15萬美元)。[2019/4/1]

在我看來,這種分析并不成立,因為這些大型基金可能會用以下三種方式來操縱市場:

1. 與其用折現融資來換取折扣(比如 Sushi),它們將在現貨市場上購買資產并與協議進行合作。在這種情況下,投資將更像是一類私募股權。

2. 如果它們要在 Layer 1 上進行投資的話,那么它們可以通過支持建立在 Layer 1 上的應用來補充該投資。在這種情況下,大多數新基金將扮演起 Consensys 在 Ethereum 中所扮演的角色。如果沒有龐大的團隊和雄厚的資金,這并非易事。

3. 公司將不再去鑄造自己的 Token,而會直接進行股權融資,因為他們發現大額融資才是大勢所趨。不過,股權融資不僅需要耐心,還要有承擔風險的能力和能夠獲取股權交易信息的網絡。新發行的基金會在符合產品-市場匹配的項目中投資大額票據,并計劃在 IPO 時退出,而 OpenSea 便是嘗試采用這一模式的基金之一。

在由監管機構所誘發的熊市全面爆發的情況下,這些資本可能會投資于游戲、社交交易,或過去 10 年里風投公司所投資的其他領域(比如手機應用和外賣)。他們可能不會急于從現貨市場購買你的

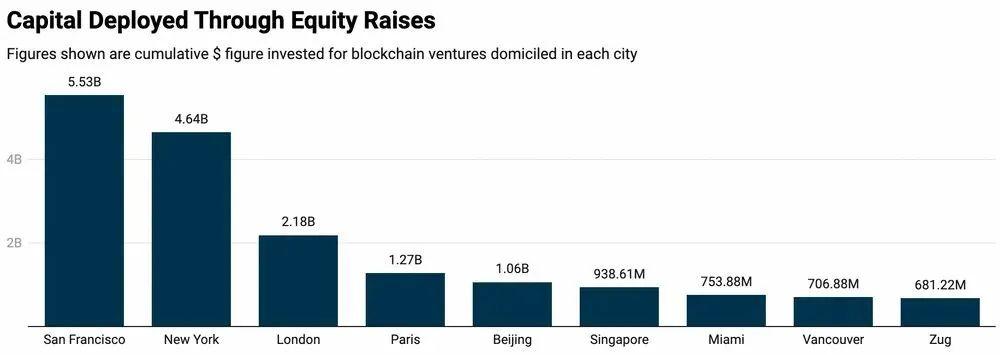

Altcoin。不僅如此,我還觀察了過去幾年中不同城市的融資情況。我發現,雖然像新加坡和倫敦這樣的區域中心吸引了大量資本,但其金額其實只有舊金山和紐約的一半。像孟買和班加羅爾這樣的印度大型城市幾乎不在其列,因為截至目前印度的區塊鏈企業僅僅籌集到了 4 億美元。

在我看來,舊金山和紐約之所以可以吸引大量資本流入,是因為這些地區匯集了許多資本市場和技術領域的人才。不過,區塊鏈行業的獨角獸企業在全球范圍內的繁榮還未到來。考慮到資本投資市場在風險投資方面的滯后性,我們有充分的理由相信,區塊鏈相關企業未來數十億美元的融資可能會出現在東南亞和歐洲地區。隨著美國投資者紛紛退出(部分通過 IPO),歐洲和東南亞的傳統投資機構投資意愿增強,他們將在行業內探尋更低的投資價格。這樣一來,其他生態系統的融資金額也會相應上升。

接下來,我會對上述文字和圖表做一個要點總結:

1. 種子階段融資的頻次并沒有增加,但其融資規模差不多增加了一倍。如今,早期階段支持者所釋放的信號其實更加重要。

2. 今年 75% 的資金都投入到了 5% 的交易當中,且該冪律分布還會變得越來越極端化。

3. 你在 Twitter 上看到的 Crypto 基金在后期并不能決定這個行業的未來。權力經紀人正逐漸成為擁有數十億美元投資所需的人力資源和資本的老牌投資者。

4. 我們正在向零售業大規模使用區塊鏈應用的時代邁進,而區塊鏈行業的金融化已經在過去的幾年當中成為了現實,為 NFT 等資產的購買和交易奠定了基礎。如今,我們還需要用戶的加入。

對于基金經理和生態系統中的創始人來說,他們的世界發生了巨大變化。以前,他們只需要了解 Token 經濟的發展規律、在市場營銷、交易所上市以及社區建設方面做好基本工作就已經足夠了。由于當時該領域還存在很多未知風險,所以前期進入的企業并沒有多少競爭對手。

現如今,進軍 Web3 儼然成為了一個「共識」,就像 21 世紀初互聯網的建設一樣,二者都被認為是一個明智之舉。也就是說,當一個舉措從風險變為共識之后,整個局面也就不一樣了。從金融視角來看,這就相當于一場受人追捧的火爆交易。創業公司的競爭力將出現指數級的增長,而這些公司所將獲得的投資也會有明顯上升。在 Twitter 上關于風投在數字資產領域角色的討論中,老牌投資者和新加入者之間往往有著嚴重的意見分歧。他們的分歧主要在于,風投基金應該在早期投資之后便撤出,還是繼續追加后續投資,并使其最終投資額高于公司創始人的投資額。當像 Tiger Global 這樣的基金公司都會花 400 萬美元投資于 P2E 游戲時,你就應該意識到這個行業的發展了,而你也是時候做出相應改變了。

在我那篇關于 2021 年第一季度生態系統融資規模的文章中,我就曾暗示過部門的專業知識將帶動年度投資回報,而事實也的確如此。

基金一直在圍繞以下幾點進行細分化:

1. 開發人員和治理知識的獲取——1kx 便是一個令人難以置信的例子

2. 特定地域的訪問

3. 行業知識(例如: 為 DeFi 構建原語并幫助其擴容)

???我認為在未來,對于早期風險投資支持者來說,他們可能會同時做到上述幾點。比如說,風險投資基金可能不是最適合在印度投資的基金,但它卻最了解如何在一個地區的監管環境下擴展 DeFi 原語。你應該畫出這些維恩圖,從而找到最合適于自己的定位,而不是盲目地去追求每個早期交易的成功,因為區塊鏈相關企業的存活率其實和傳統創業公司一樣低,甚至更低。

(附注:我將盡快就此發布一些數據)

那么創始人應該怎么做呢?隨著資本的不斷涌入,行業競爭會越發加劇。在 2021 年的市場泡沫之中,「處于鏈上」便能幫你籌集更多資金,但伴隨著明年錯失恐懼癥以及職業倦怠的緩解,情況就變得不一樣了。當人們不再擔心錯失投資以后,資本將走向枯竭,而當人們能穩定好自己的職業倦怠情緒之后,勞動力市場價格也會進一步升高。我們如今正在走向這樣一個時代:各個領域中的主要參與者已經有效地將部分所有權轉交給他們的社區了,其中 Uniswap 和 ENS 便是最好的例子。明年,增長的最強勁動力一定是通過為社區發展提供空間,從而讓所有利益相關者都能創造財富的方式來實現的。如果你不相信這一點,不妨想一想為什么 Axie Infinity 會成為 2021 年度最火熱的 P2E 游戲品牌。

我將在下一篇關于模仿理論的文章中,對該理論是如何構成 Web3 之基礎作出解釋。

原文作者: Joel ,Decentralised.co??原文編譯:Kxp

Tags:區塊鏈NFTBLOMEDIA區塊鏈是什么多選題NFT幣Welups BlockchainSocialMediaPay

近日,北京朝陽法院和東城區法院相繼披露了轄內審理的一樁比特幣“挖礦”合同案,且判決結果高度一致,均判定合同無效,后果自擔.

1900/1/1 0:00:00距離薩爾瓦多發行比特幣債券越來越近了。該國財政部長今日表示,政府將向國會提交大約 20項法案,以開始這一進程。總統Nayib Bukele隨后通過推特證實了這一點.

1900/1/1 0:00:00NFT,是2021年最熱門的詞匯之一,在谷歌搜索量超過了區塊鏈甚至以太坊。但NFT究竟是一種被過度炒作的時尚,還是一種具有更大應用場景的新技術,目前還沒有定論.

1900/1/1 0:00:00以太坊基金會的 Tim Beiko 在 11 月做了一次主題為《理解轉換到權益證明的過程》的演講.

1900/1/1 0:00:00據 ultrasound.money 數據,截至12月24日11時,以太坊的總銷毀量達125萬枚,總價值逾 50?億美元.

1900/1/1 0:00:00穩定幣的興起是為了滿足去中心化金融中對安全資產的需求,穩定幣發行者通過部署各種策略,將有風險的儲備資產轉化為價值穩定的代幣.

1900/1/1 0:00:00