BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+2.45%

LTC/HKD+2.45% ADA/HKD+1.17%

ADA/HKD+1.17% SOL/HKD+1.03%

SOL/HKD+1.03% XRP/HKD+0.58%

XRP/HKD+0.58%編者按:本文來自加密谷Live,作者:whiterabbit,翻譯:子銘,Odaily星球日報經授權轉載。概要

MakerDAO在3月12日和13日的清算導致了567萬DAI不良債務。清算人在沒有競爭者的情況下,有機會以0DAI的出價贏得拍賣,而0DAI出價占所有清算交易的36%。損失最大的一個以太坊地址損失了約35,000ETH,而最成功的清算人則獲利30,000ETH。在所有的清算交易中,0出價拍賣清算的累計以太坊抵押品價值達832萬美元。MakerDAO因清算機制失常,造成以0出價拍賣清算導致567萬枚無擔保DAI的不良債務的原因,并不是因為價格急劇下跌和缺乏抵押品,而是由于清算人在此過程中的操作導致的。實際發生了什么:1.在區塊鏈擁堵的情況下,以太坊網絡gas費急劇上升。2.盡管gas費已經上漲到30美元,但價格巨大的飛躍導致了長時間內非由MakerDAOOracle發送價格更新的交易。由于OSM的緣故,Oracle收到的市場價格明顯延遲。3.在協議中的價格更新時,出現了清算頭寸的機會。值得一提的是,清算人使用的是MakerDAO編寫的代碼,而這些代碼并沒有及時調整高gas費的功能。這也導致可以參加拍賣的清算人數量減少了。4.某些協議用戶則利用這問題從而想出了一個獲利的辦法。他們開始在拍賣中以最小DAI的價格出價。由于當時沒有競爭對手,所以他們幾乎以0DAI的出價換得了多達50ETH的收益。5.隨著時間的流逝,網絡的狀態有所改善,其他清算人也紛紛采用了這些策略。6.此外,持倉人不僅損失了要求將頭寸恢復至所需水平的抵押品,還損失了所有保險庫抵押品。因此,保險庫所有者、整個系統連同MKR持有者都蒙受了損失,只有極少數清算人和DAI持有者從該事件中獲利。關心MakerDAO治理的人們迅速注意到了這個問題,并稱這天為“黑色星期四”,他們聚集在RiskCall規劃未來能夠消除系統債務的方案。除了啟動緊急關停之外,他們采用了另一個措施,即推出了債務拍賣。在這種拍賣中,參與者將可以在這次拍賣中使用DAI購買新鑄造的MKR。拍賣將稀釋當前MKR持有者的代幣份額。此次拍賣的流程為,第一次MKR的競拍價從200DAI起,總共出售250MKR,這使得持有數量較少的玩家很難參與拍賣。但Dharma創建了MakerBackstopSyndicate來幫助他們。數字貨幣基金Paradigm也聚集起來與他們一同在市場上競爭。與此同時,MakerDao社區發起并通過一項調整多個風險參數的行政投票,以減少再次發生類似事件的可能性。該提案將對協議進行一系列更改,包括將Sai穩定費降低2%至7.5%、將DAI穩定費降低4%至4%、將DSR更改為4%、將遷移合同債務的上限從2000萬降低到1000萬、將Flip拍賣TTL從10分鐘提高到6小時、將Flip拍賣的手數從50ETH提高到500ETH、將Flip拍賣的最長持續時間從3天降低到6小時、將翻牌拍賣的TTL從10分鐘提高到6小時、將債務拍賣的延遲時間從48小時提高到6.5天。現在還很難說這些參數將如何影響系統,因為這些參數確實會帶來額外的風險并需要更多的資金,但是它們無疑會使將來進行欺詐操作更加復雜。目前,這些參數已投入使用,但投入使用花了整整一天的時間。這種滯后的原因是三周前激活的GSM治理安全模塊的緣故,它在接收所需的投票數和執行提案之間造成了延遲。Rune在論壇上提到了,若沒有GSM則可以較早解決問題,但是安全性和實效性始終是一個權衡問題。分析

MakerDAO:以RocketPool質押ETH作為抵押品的RETH-A已達債務上限:金色財經報道,據MakerDAO在社交媒體披露,以RocketPool質押ETH作為抵押品的RETH-A已達債務上限,截止目前鎖定的rETH數量為2.76萬枚,價值約合5380萬美元,同時產生了2000萬枚DAI。MakerDAO表示,盡管最近rETH穩定費從0.5%增加到0.75%,但數據顯示市場對RETH-A金庫的需求仍然強勁。[2023/5/23 15:21:15]

為了對整個事件有一個較為連貫的了解,我們從以太坊區塊鏈上收集了過去兩天的清算交易的數據。以下是對收集的數據的簡要概括:首先,我們來看一下這兩天的清算交易情況。我們看到Oracle價格急劇變化所導致的兩個峰值:在15時–16時之間和第二天的00時–01時之后。

MakerDAO 宣布已部署至 StarkNet,支持用戶使用跨鏈橋進行 Dai 轉賬:金色財經消息,MakerDAO 宣布該協議已部署至以太坊第 2 層擴展解決方案 StarkNet,支持用戶使用跨鏈橋在以太坊1層和2層之間進行 Dai 轉賬,這也是該協議首度集成以太坊主網以外的網絡。[2022/5/31 3:52:22]

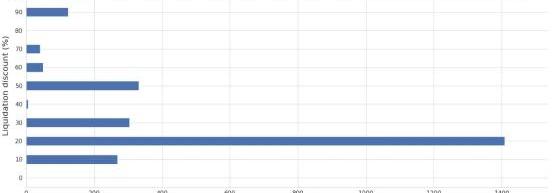

也許有人會問:為什么在14個小時的價格變動后沒有立即進行清算?原因是清算即意味著下注最大的清算人贏得交易,從而交易結束。0出價拍賣策略出現后,一些清算人也決定使用該策略,導致了競爭的出現。這也保護了保險庫中的部分資金。贏家獲得100%抵押品折扣的拍賣被視為0出價清算。總計0出價清算策略造成的累計損失達到了832.5萬美元。它們的分布與之前的清算價格和數量圖表相對應:

MakerDAO免除錨定穩定模塊PSM中USDC兌DAI費用:11月15日消息,去中心化穩定幣協議 MakerDAO 11 月 10 日將 PSM-USDC 金庫的穩定幣兌換費從 0.2% 降為 0% 之后,超過 10 億美元的 USDC 從 MakerDAO 的 PSM-USDC 金庫中流出。據 MakerDAO 社區用戶 rema 在 MakerDAO 論壇中評論,USDC 的流出與非穩定資產的鑄造有關(主要為 WBTC),加密借貸平臺 Nexo 和 Celsius 將大量鑄造的 DAI 兌換為 USDC。

注,Maker 系統的錨定穩定模塊(PSM,Peg-Stability Module)允許用戶以 1:1 的兌換率直接將其他穩定幣抵押品兌換為 DAI,而非以抵押鑄造的方式,PSM 的主要目的是幫助保持 DAI 與美元的掛鉤。[2021/11/15 6:52:27]

DAO Maker提醒用戶警惕冒充官方的騙局:DAO Maker發推提醒用戶,需警惕冒充DAO Maker的騙局,官方絕不會要求您將DAO代幣轉移到任何地方。[2021/2/21 17:37:19]

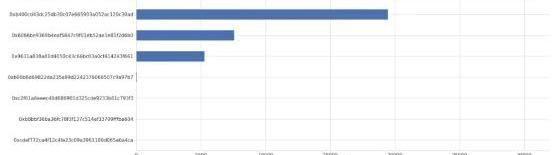

在3994個清算交易中,有1462個的地址被以0出價拍賣實現。因此,所有清算人中有超過三分之一的清算人實際上是0出價贏得拍賣的:

經過對數據的研究,我們發現了采用0出價拍賣策略的四個地址。他們共同贏得了62892.93ETH。

MakerDAO新增AAVE和Uniswap DAI-ETH LPToken作為Dai抵押品:12月22日消息,MakerDAO通過執行投票,新增AAVE和Uniswap DAI-ETH LPToken作為Dai抵押品以及通過其它參數調整。Uniswap DAI-ETH LPToken是Uniswap自動做市流動性份額。其他參數調整包括將ETH-A穩定費從2%增加到2.5%、ETH-A穩定費從2%增加到2.5%、WBTC-A穩定費從4%增加到4.5%、BAT-A穩定費從4%增加到8%、KNC-A穩定費從4%降低至2%等。[2020/12/22 16:05:42]

讓我們看一下每個帳戶是何時以0出價贏得第一次拍賣的。很明顯,在交易被打包進區塊后,該方法就已被其他競爭對手成功采用:

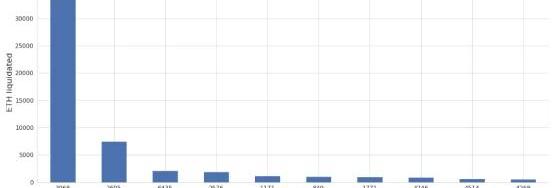

我們也研究了有關保險庫的數據,下圖表明了所損失抵押品數量前10位的保險庫數據分布。

你可能會注意到,損失最大的一個地址損失了35,000ETH。總結如我們所見,該事件對加密社區和Maker生態系統的聲譽產生了顯著影響。希望我們的研究將有助于更好地了解整個事件的來龍去脈,并且幫助Maker團隊克服當前的困難。

一、什么是密碼賬戶? 隨著助記詞錢包的普及,幾乎人人都知道了“助記詞是掌控自己資產的唯一方式”。助記詞賬戶大家已經是非常熟悉了,那什么是密碼賬戶呢?密碼賬戶,是助記詞賬戶在應用上的一種延伸.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 或許從今天起,沒有人會把比特幣看做是能夠避險的“數字黃金”了.

1900/1/1 0:00:00ETC即將迎來減半,但很多人還是會把以太坊、以太經典混淆,傻傻分不清,不僅以太經典的名字與以太坊相似,而且這兩種數字貨幣在功能上相似的地方也不少.

1900/1/1 0:00:00編者按:本文來自中本小蔥,Odaily星球日報經授權發布。比特幣挖礦難度的動態調整機制是這一共識機制獲得成功的關鍵所在,昨日比特幣挖礦難度一次性上調近7%至16.55T,btc.com數據顯示,

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:AndrewFenton,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,譯者:隔夜的粥,星球日報經授權發布。隨著疫情引發一系列黑天鵝事件,加密貨幣市場全線崩潰,市場排名第二的以太坊也出現了創紀錄的暴跌,受此影響,DeFi龍頭項目Maker.

1900/1/1 0:00:00