BTC/HKD-0.64%

BTC/HKD-0.64% ETH/HKD+0.05%

ETH/HKD+0.05% LTC/HKD-0.48%

LTC/HKD-0.48% ADA/HKD+0.67%

ADA/HKD+0.67% SOL/HKD+3.5%

SOL/HKD+3.5% XRP/HKD-0.13%

XRP/HKD-0.13%編者按:本文來自:以太坊愛好者,作者:DeFiRate,翻譯:阿劍,Odaily星球日報經授權轉載。Synthetix是一個建立在以太坊上的、中心化的合成資產發行協議。在Synthetix協議中,用戶可以鑄造、持有并交易多種多樣的合成資產,包括法幣、大宗商品、股票,還有像比特幣、MKR和LINK這樣的密碼學貨幣的合成資產。用戶可通過在平臺上合成資產來獲得相關資產的做多和做空風險收益。協議所發行的合成資產背后都是有SynthetixNetworkToken背書的,使合成資產具備價值及得以清算。Synthetix在DeFi生態系統中占據了關鍵位置,因為它為DeFi利用傳統金融資產及更多樣、更復雜的交易策略提供了通道。背景介紹

Synthetix的前身是Havven,該項目在2018年上半年通過ICO募集了大概3千萬美元,當時賣出的是系統的原生代幣SNX,主要是賣給SynapseCapital這樣的基金。團隊的領導者是創始人KainWarwick,他曾經參與開發澳大利亞最大的密碼學貨幣支付平臺。其他重要成員包括CTOJustinMoses,還有主管業務拓展的JordanMomtazi。Synthetix的重要性何在?

BitMEX創始人Arthur Hayes:應創建基于比特幣的中心化穩定幣NUSD:3月9日消息,BitMEX 創始人 Arthur Hayes 撰文發表對加密行業穩定幣的看法,文中認為 MakerDAO 等超抵押穩定幣和 TerraUSD 等算法穩定幣根本沒有必要,前者效率低下,后者風險巨大,市場傾向于將穩定幣存在的真正原因是允許交易者在法定貨幣和加密貨幣之間交易,因此穩定幣中心化與否并不重要。

此外,Arthur 認為對于美國金融系統來說,將大量美元都掌握在必須立即清算其債務以兌現對客戶承諾的機構手中,風險太大。因此,盡管 USDT、USDC、BUSD 可能會繼續存在,但它們的存款基礎總體增長幅度是有上限的,不利于加密市場流動性的進一步擴大。

隨后,Arthur 提出建立以比特幣為幣基的穩定幣 NUSD(The Satoshi Nakamoto Dollar),NUSD 由比特幣價值與一份比特幣與美元價值的反向永期互換協議的空單組成,因此可以通過衍生品市場維持幣值的穩定。同時,需要建立 NakaDAO,并由中心化交易平臺提供永期互換協議的交易場所,以維持 NUSD 的正常運轉。[2023/3/9 12:51:47]

衍生品和其它傳統金融資產的市場都非常大,總市值以百萬億美元計。Synthetix相當于是提供了一種機制,讓這些傳統資產能在以太坊上存在,而且整個機制是去中心化、免準入的。有了Synthetix,在地球上任何一個角落的任何一個用戶,都能獲得蘋果公司和特斯拉公司股票的風險收益,而且不用忍受金融業監管帶來的交易摩擦力。而且,交易員現在可以容易地交易一籃子的密碼貨幣資產了,做空做多都可以。總結起來,Synthetix創造了一個無準入門檻、去中心的協議,可在以太坊生態中鑄造合成資產,協議會相應收取手續費。因為以太坊是一個全球可訪問的平臺,如果全世界用戶都會在其中買賣蘋果公司股票、黃金和法幣的衍生品,即使只能收取少量手續費,對DeFi用戶也顯得很有吸引力。Synthetix平臺是如何運轉的?

Ripple致函法官:美SEC未能就XRP合法性給出充分的公平警告:金色財經報道,Ripple與美國證券交易委員會(SEC)之間的法律斗爭仍在繼續展開,雙方都提出了可能會影響簡易判決的申請。在最新的更新中,美國辯護律師James Filan于3月3日在推特上表示,Ripple提交了一封信,以根據最近最高法院在一起案件中的判決來支持其公平通知辯護。

這封信是鑒于最近的一項裁決,該裁決限制了美國政府對未能披露其離岸銀行賬戶的美國納稅人施加懲罰的權力。因此,Ripple強調了聯邦法律對禁止的內容提供明確指導方針的重要性。

Ripple敦促美國地區法官Analisa Torres在做出判決時考慮上述法院裁決。Ripple堅持認為,這一裁決支持了其論點,即美國SEC未能就XRP的合法性給出充分的“公平警告”,該機構的行為對投資者和更廣泛的加密貨幣行業產生了負面影響。(Finbold)[2023/3/5 12:43:30]

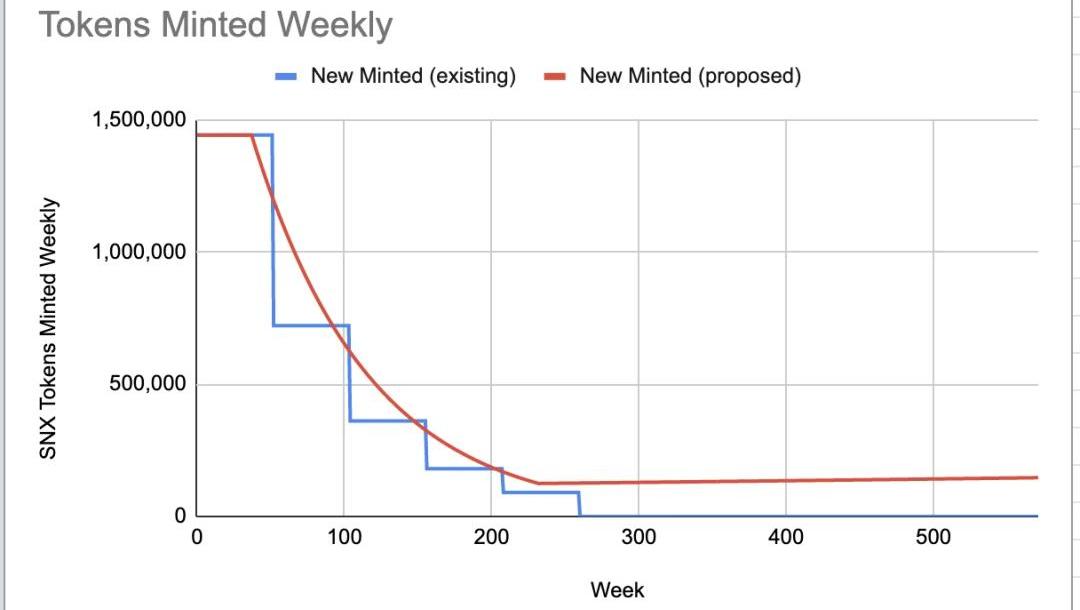

Synthetix網絡中主要有兩種資產:SNX和Synths。為了鑄造出Synth,用戶需要鎖定SNX作為質押品;要鑄出一定價值的合成資產,鎖定的SNX價值必須超過合成資產價值的一個倍數。一旦鑄出,合成資產就可自由流通,可用于長期投資,也能用于交易獲利,也能匯給他人。作為對質押SNX的回報,質押者還可從Synthetix交易所的交易手續費中分一杯羹。因為所有的Synths都是在Synthetix交易所上交易的,因此,Synths的交易量越大,SNX質押者能夠賺到的收益就越多。質押者的質押品率也會影響其從交易手續費中獲得的收益。當前,Synths的最低質押品率要求是750%,一旦資產的價格發生變動使得質押者的質押品率低于750%,TA就不能申領手續費收益,除非TA追加質押品,使質押品率回升到750%以上。這一機制的目的是激勵SNX持有者來維持網絡的質押品率。然后,就有很多應用建立在Synthetix協議之上,使鑄造及交易Synths的體驗盡可能順滑。MintrMintr是Synthetix網絡里的一個dApp,給用戶提供了一個直觀的接口來鑄造Synths并參與Synthetix生態。用戶可以使用Mintr來完成的操作有很多,包括鑄造和銷毀Synths、管理質押品率、獲取手續費收益、解鎖和鎖定SNX,等等。用戶可通過web3錢包比如MetaMask、Ledger、Trezor和CoinbaseWallet來訪問Mintr。連接dApp,上面提到的操作就都暢通無阻了,當然前提是你所用的錢包里面有足夠多的SNX。SynthetixExchangeSynthetix.Exchange的功能是讓用戶買賣平臺上有的Synths。這個交易所也可以通過web3錢包來訪問,主要是幫助用戶在不同Synths之間換手。在本文撰寫之時,除了以太坊交易本身的手續費,Synth交易要支付的手續費比率是0.30%。如上所述,收到的手續費會分發給質押了SNX以鑄造Synths并且質押品率高于最低要求的用戶。SNX代幣SNX代幣的用途是作為鑄造新的合成資產時候的質押品。如上所述,Synthetix交易所收到的手續費會發給SNX質押者,這就是他們的經濟激勵。用戶鑄造Synths,可以視為對系統有了一個負債。當用戶想退出這個系統、拿回自己的SNX的時候,必須把同樣數量的合成資產歸還給系統,才能拿回自己的SNX。從2019年3月開始,Synthetix實現了一種通脹型的貨幣政策,以激勵人們質押SNX。這樣做了一樣,SNX的參與度和市場價格都飆升起來。這一通脹政策會從2019年3月持續到2023年8月,把SNX的總供給量從1億提高到260,263,816,其通脹率會每周遞減1.25%。等2023年8月SNX的總供給量達到目標的時候,協議會將增發率永久切換為2.5%的固定比率。

Bitfinex公布儲備證明:135個冷、熱錢包地址總計持有超20萬枚BTC和超122萬枚ETH:11月12日消息,Bitfinex首席技術官Paolo Ardoino 在GitHub上公開了Bitfinex的儲備證明,他列出了總計135個冷錢包和熱錢包地址。為了免去查看地址信息的麻煩,Paolo Ardoino 重點說明了一些重要儲備資產,比如204338.17967717枚比特幣、1225600枚以太坊。據悉Paolo Ardoino 曾在2018年6月開放了一個名為“Antani”的開源庫,其中提供了償付能力證明、托管和鏈下委托投票證明,但并未引起重視。[2022/11/12 12:55:49]

GMX:監測到AVAX/USD價格被故意操縱:9月19日消息,Arbitrum 生態衍生品協議GMX表示,系統監控到了有人對AVAX/USD進行價格操縱。

在GMX審查該事件時,AVAX的未平倉頭寸被限制在200萬美元多頭/100萬美元空頭,GLP和GMX交易市場繼續正常運行。GMX的價格因此受到打擊。該加密貨幣在過去24小時內下跌了20%。[2022/9/19 7:05:30]

結論

Synthetix為DeFi用戶提供了衍生品和其它類型的合成資產,實質上為多樣定制化的交易策略打開了大門。傳統金融市場的巨大規模使我們相信,Synthetix具有廣闊的市場前景。對Synthetix感興趣的話,可以加入他們的Discord頻道,或者在Twitter上關注他們。如果你也想質押SNX、玩合成資產,你可以使用他們的dApp:Mintr。想獲得或者交易SNX及其它合成資產的話,請到Synthetix.Exchange。最后,如果你只是好奇Synthetix的平臺優勢如何,你可以訪問他們的數據展示頁。資料來源:https://www.synthetix.io/https://dashboard.synthetix.io/https://www.synthetix.io/https://tokentuesdays.substack.com/

觀點:幫助監管機構理解區塊鏈和加密行業,將有助于降低監管風險:6月27日消息,Figment質押營銷總監Robert Ellison認為,由于區塊鏈和加密貨幣領域的復雜性,教育該領域的監管者,以減輕其在不了解基本知識的情況下走極端的風險是非常重要的。

當被問及監管框架是否是Staking成為主流的必要條件時,Ellison指出,制定一個Staking監管框架是非常可行的,然而監管機構并不優先考慮監管Staking行業。

根據其說法,借貸平臺和穩定幣目前是監管機構的優先事項。他指出,目前Staking不在其優先考慮的名單上,因為監管機構首先關注的是“公眾面臨的最大風險”。(Cointelegraph)[2022/6/27 1:34:26]

前不久,加密貨幣市場崩潰后,主流幣在推特上的出現頻率大大減少。根據\nBitinfocharts的數據顯示,像ETH、LTC和XRP這樣的主流幣在推特上的提及率已經接近兩年甚至三年以來的最低點.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析師團隊,星球日報經授權轉發。金色財經合約行情分析 | 市場出現回調,多頭情緒仍穩定:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格暫.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。試驗性項目起家的Uniswap如今已成為以太坊DeFi明星項目.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:Kava類似于Maker,也可以生成穩定幣,不過它是基于Cosmos的借貸協議,它希望引入跨鏈DeFi的概念,這是否行得通?大家怎.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:TheCryptocurrencyConsultant,翻譯:子銘,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。安全分析平臺Gauntlet成員、斯坦福博士生GuillermoAngeris聯合DeFi模擬平臺GauntletNetworks首席.

1900/1/1 0:00:00