BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+3.27%

ETH/HKD+3.27% LTC/HKD+2.58%

LTC/HKD+2.58% ADA/HKD+3.14%

ADA/HKD+3.14% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD+0.47%

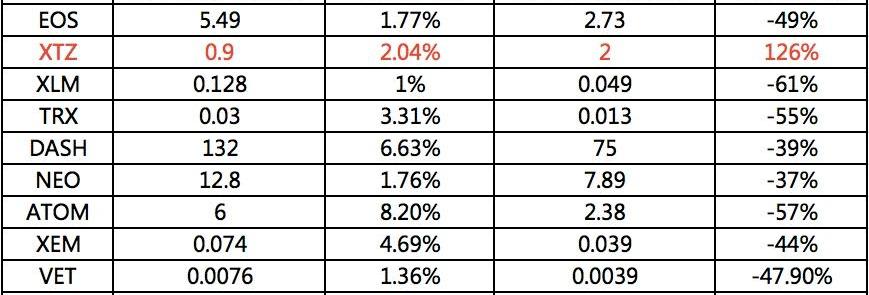

XRP/HKD+0.47%編者按:本文來自蜂巢財經News,作者:嚯嚯,Odaily星球日報經授權轉載。Staking掀起“人人挖礦”新浪潮已過一年,看好它的人將當時稱作“Staking發展元年”。那時,海外出現了ATOM、ALGO、VSYS等PoS明星項目,國產背景公鏈中,Qtum、IOST也在生態中跟進了Staking經濟。一年時間過去,參與Staking的人到底賺不賺錢?蜂巢財經統計了目前Staking生態中市值排名前十的項目,結合預期年化幣收益及一年前的幣價表現,大致估算了這些項目在過去一年里的金本位收益情況。數據表顯示,在市值排名前10的Staking項目中,僅XTZ在金本位上實現了盈利,其余項目的虧損比例在40%至60%間,參與其中的普通投資者賺錢難。把服務費當做主要收入來源的節點運營商們,似乎不太擔心幣價下跌帶來的負面影響。多個Staking節點服務提供商向蜂巢財經表示,運營節點一年,整體盈利。而Staking經濟未達預期的表現,直接讓加密研究公司Messari創始人TwoBitIdiot對此模式評價為“愚蠢”。他認為,Staking不僅稀釋了代幣價值,高質押率還會大大增加作惡者合謀破壞鏈上正常治理投票的可能。參與者或許需要重新思考Staking生態的風險與問題。以金本位計算十個項目九個虧

Stake-to-Earn代幣BTC20 一周內通過預售籌集170萬美元:金色財經報道,Stake-to-Earn 代幣 BTC20 在一周內通過預售階段籌集了超過 170 萬美元。BTC20 ($BTC20) 允許投資者以 1 美元的象征性價格購買代幣,這是對原始比特幣早期的致敬。BTC20 的質押模式允許代幣持有者通過歸屬合約隨著時間的推移獲得獎勵。

受原始比特幣區塊獎勵的啟發,該合約旨在在大約 120 年內向質押者分發 BTC20 美元的代幣。根據 BTC20白皮書,預售結束后,所有未售出的代幣(至少 1495 萬美元 BTC20)將被鎖定在質押合約中。[2023/7/26 15:58:18]

4月7日,老牌數字資產交易所Bitfinex宣布推出Staking服務,首期支持EOS、Cosmos等主流項目的存幣生息服務。無獨有偶,幣安、BitMax等交易平臺也在近期推出了各自的Staking板塊。不過,這個曾經的熱門領域如今并未吸引太多市場熱情。社交媒體上,有關于Staking模式、收益相關的大型討論仍停留在去年的8、9月份。熱度消退或許與Staking項目在過去一年的市場表現有關。去年下半年,Staking曾掀起過一波“人人挖礦”的新浪潮,2019年更是被看好它的人稱作是“Staking發展元年”。當時,海外出現了ATOM、ALGO、VSYS等PoS明星項目,國產背景的公鏈中,Qtum、IOST也在生態中推進了Staking經濟,為資者提供“存幣挖礦”功能。Staking概念源自于ProofofStake中的Stake一詞,指的是機構或個人通過參與PoS類通證中投票、驗證區塊等活動,根據擁有權益獲得收益的行為。簡單理解類似“以幣挖幣”。根據StakingRewards網站統計,截至4月8日,共有超90種數字資產開放了Staking,總市值為113億美元,其中質押代幣總額為76億美元,質押率為67%,幣本位的平均年化收益約為14.89%。百億美元市值的確反映了Staking的市場規模和需求。據StakingRewards數據顯示,2019年4月9日時,Staking的全網總市值為150億美元,而當時的網絡質押代幣總額為41億美元,質押率僅為27%。按照市值排名看,EOS目前以37.6億美元占據榜首,緊隨其后的依次為XTZ、XLM、TRX等。那么,去年跟風進場的投資者賺錢了嗎?對此,蜂巢財經統計了目前Staking生態中市值排名前十的項目,并結合上述資產的預期年化幣收益及一年前的幣價,大致估算了這些項目在過去一年里的金本位收益情況。從數據看,10個項目中,僅XTZ在金本位實現了盈利,其余項目的虧損比例在40%至60%間。

Gate.io Startup首發項目PRARE已認購成功:據官方公告,Gate.io Startup首發項目PolkaRARE (PRARE)已認購成功,并將于5月12日(明日)開通PRARE交易并隨后開通提現服務(晚于 Uniswap 上線 24 小時)。據悉,本次認購參與人數共有18,681人,下單總價值超過1,000萬美金,認購系數約為0.0010 。Gate.io將根據每個人的下單情況和每個下單幣種的認購系數進行PRARE的分發。請務必注意:由于部分用戶在下單認購后到當天16點之前,沒有保持賬戶中有不低于認購金額的足夠金額,因此被排除在有下單之外。[2021/5/11 21:47:27]

10個項目中,僅XTZ在金本位實現了盈利數據表明,在幣價持續走熊的情況下,幣本位理財所帶來的幣量增加,遠不足以抵消投資者在持幣過程中因幣價下跌帶來的資金虧損。同時,如果在Staking賺幣期間幣價上漲,投資者才能享受幣本位與金本位的雙贏。但在過去一年中,市值排名前十的Staking項目里,僅一個項目出現了雙贏情況,90%的Staking項目以金本位計算都虧損嚴重,如果不選擇退出,只能持幣待漲。規模效應致節點盈利散戶失利

Gate.io 今日開啟Startup項目DFND:據官方公告,Gate.io于5月5日(今日)17:00 至5月5日 23:00開啟Startup項目dFund(DFND)認購通道,6小時內有效下單同等對待。用戶需要達到VIP1和以上級別才能參與認購,VIP等級越高的用戶認購額度越高。請務必注意:認購結果預計于5月6日 02:00公布。[2021/5/5 21:26:16]

金本位理財在過去一年里表現不佳,但Staking質押率呈上升趨勢,從一年前的27%上升到如今的67%。這意味著,提供Staking服務的項目中,過半代幣已流入了各自的質押池中。這就引出了一個重要的問題,既然多數Staking項目過去一年的幣價表現并不好,為什么Staking的質押率反而上升了?“因為對于代幣長期持有者來說,參與Staking就能獲得代幣分紅,好過把幣一直放著。”一名數字資產錢包的工作人員告訴蜂巢財經,“目前Staking行業已初具規模,資本機構、交易所、礦池、錢包等業內組織紛紛積極布局。但從數據上看,錢包和交易所仍是Token聚集地,所以提供Staking服務的交易所和錢包往往具有天然優勢。”2019年涌現的大批PoS項目的節點中,交易所和錢包服務商也占據大多數。其中OKEx、火幣等主流交易所紛紛開門迎客,給平臺用戶提供了更便捷的Staking參與入口。一些交易平臺如KuCoin、AEX、Gate.io等甚至采取了被動理財模式,即用戶只要充值到賬,無需其余操作,就能被動獲得Staking收益。

Serum COO Constance:Serum將把其所有凈手續費用于回購SRM并銷毀,支撐SRM的未來價值:8月13日,由霍比特HBTC全球商務副總裁Elsa主持的霍比特E姐有約第6期,進行了主題為DeFi明星Serum-真正的去中心化交易所的線上AMA,Serum COO Constance受邀參加,并帶來了Project Serum的深度分享。

在談到SRM代幣的經濟模型時,Constance稱:現金流上,Serum將會把其所有的凈手續費用來回購SRM并銷毀,長久地支撐SRM未來價值;Serum生態系統中,SRM能夠被用在節點上質押以維系生態系統的正常運轉,并因此能夠獲得節點獎勵;通證分布上,100億總量的SRM中,90%全部在第一年鎖定,第一年完全鎖倉期結束后,鎖倉的SRM會開始長達六年的線性解鎖這其中包括了所有投資人的SRM,由此足以看出投資人對這個項目的絕對信心。

霍比特E姐有約為霍比特交易所線上AMA直播欄目,旨在為社區用戶提供一個直觀、清晰、便捷的平臺了解項目,同時為項目方提供一個直接觸達社區用戶、與社區近距離交流的渠道。[2020/8/13]

動態 | OKEX Jumpstart即將開啟IEO,第一期項目為積木云:據鏈向財經消息,OKEX官方人員消息透露,OKEX Jumpstart將于近日開啟IEO,第一期項目為積木云。據悉,積木云基于區塊鏈技術的新一代TCP/IP,結合區塊鏈技術和下一代互聯網技術的優勢,通過“搭積木”的形式構建底層網絡協議體系,為動態網絡提供持續的連接性支持,并為應用層提供更好的動態性、可信性、激勵性、安全性、公平性和可擴展性支持。[2019/4/1]

部分上線了Staking業務的交易所蜂巢財經咨詢了2個項目的多個Staking節點服務提供商,他們向蜂巢財經表示,運營節點一年里,整體盈利。其中,有交易平臺節點甚至把Staking節點當作是熊市增收的主要手段。“市場不好的時候,光靠現貨手續費收入很難維持團隊。”一名提供Staking服務的錢包運營人員向蜂巢財經表示,他們的收益主要來自于服務費,“不管幣價怎么跌,只要有用戶來平臺進行Staking挖礦,我們就可以收取服務費。“該運營人員稱,他們屬于規模較小的服務商,“跑一個節點一個月純利潤大概在1萬元左右。看來,幣價下跌對賺取服務費的節點運營者來說影響不大。不過,也有個別機構打消了運營Staking節點的念頭,“去年中旬的時候我們想過做Staking節點,但后來由于幣價的不穩定,法幣收益數額波動較大,就不了了之了。”上述人士認同Staking節點運營方的盈利說法,“這是規模效應在起作用。”他認為,虧損主要還是發生在散戶身上,“去年Staking火起來的時候,很多人沖著代幣分紅參與進來,因為牛市賺錢,熊市屯幣,誰曾想市場熊了這么長時間。當然如果本身是持幣信仰者的話,參加了Staking挖礦至少能多屯點幣,但如果你因為Staking而成為了長線持幣者,短期內大概率是虧錢的。”高通脹+熊市加速項目價值稀釋

普通投資者掙錢難,一年時間,Staking理財的財富效應尚未展現出來。今年3月,加密研究公司Messari創始人TwoBitIdiot直指,“Staking是我在業內見過最愚蠢的事,它是對代幣價值的稀釋。”他認為,有些項目方為了為避免市值下降,降低代幣流通量,鼓勵用戶持有。而開通Staking的做法將加速代幣的消亡。目前,Staking的激勵幣來自于代幣增發,因此PoS類通證也常被認為是通脹型代幣。參與了Staking的用戶可以獲得增發而來的收益,但對于不參與Staking的、活躍在二級市場的持幣者來說,他們持有代幣價值因量大而被稀釋。正如評級機構Tokeninsight去年10月描述的那樣,無論項目市值如何變化,參與Staking的用戶總能獲得通脹收益,未參與的人則要一直承擔損失。過高的通脹率會導致代幣價格大幅下跌,通脹率太低又無法為Staking用戶帶來參與的積極性。該機構提醒投資者,“因此用戶不能單純依靠收益率高低來決定項目投資,還需從項目質量入手研究。”“有些項目打出高額回報吸引投資者,實際上背后還有著高于市場的通脹率,當大量投資者質押代幣時,會讓代幣流通盤變小,短時間內造成刺激幣價上漲的假象。”TwoBitIdiot說。當下更壞的情況是,Staking項目不僅內置了高通脹率掩藏的價值稀釋,加密貨幣市場還進入了下行通道。幣價下跌時,高通脹變成了雪上加霜。另一方面,大規模的代幣質押也讓公鏈網絡的治理模型走樣。Messari研究顯示,個別主流交易所目前控制了Staking項目中質押代幣總量的50%以上,這已大大增加了作惡者合謀破壞鏈上正常治理投票的可能性。Steem社區與孫宇晨的那場風波就顯示了“持幣大戶”節點給網絡治理帶來的負面影響。經過了一年的發展,Staking的代幣質押率有了明顯上升。但數據也表明,當幣價下跌時,多數項目的Staking收益被抹掉了。如果你是法幣本位投資者,至少從當前看來,Staking不是一個好的投資模型。除了收益不佳外,當初業界預測的通脹、節點中心化等問題似乎也在逐步暴露,參與者或許需要重新思考這一模式了。

Tags:STASTAKKINTAKI99StarzThunderstakekine幣是哪個國家的taki幣最新未來有價值

編者按:本文來自以太坊愛好者,作者:CarlBeekhuizen,翻譯:阿劍,Odaily星球日報經授權轉載。特別感謝SachaYves-Leger和JosephSchweitzer的指正.

1900/1/1 0:00:00摘要:今日大盤有所回升,整體還是呈收斂走勢。沙特不買OPEC和美國的帳,原油盤中跌破20美元。石油價格戰下的連鎖危機,恐怕會連累全球資本市場.

1900/1/1 0:00:00編者按:本文來自數字資產研究院CIDA,作者:朱嘉明,星球日報經授權發布。 2020年3月20日,莫干山研究院攜手莫干山大學聯合舉辦線上莫干山講堂.

1900/1/1 0:00:00編者按:本文來自碳鏈價值,討論:吳為龍、李畫,作者:李畫,Odaily星球日報經授權轉載。當我們在7-11買早餐的時候,如果只有一個收銀員,就要排很長的隊等待結帳;如果有兩個收銀員,立刻就會快一.

1900/1/1 0:00:00我們正在經歷著繼2008年金融海嘯以來最大的一場黑天鵝,一只蝙蝠憑一己之力擾動了全球經濟和人民生活.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:嚯嚯,Odaily星球日報經授權轉載。孫宇晨收購SteemitInc一個月后,3月20日晚10點,Steem分叉出新鏈Hive,以此擺脫“一人治理”隱憂,

1900/1/1 0:00:00