BTC/HKD-0.96%

BTC/HKD-0.96% ETH/HKD-0.75%

ETH/HKD-0.75% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD-0.66%

ADA/HKD-0.66% SOL/HKD-0.87%

SOL/HKD-0.87% XRP/HKD-0.61%

XRP/HKD-0.61%

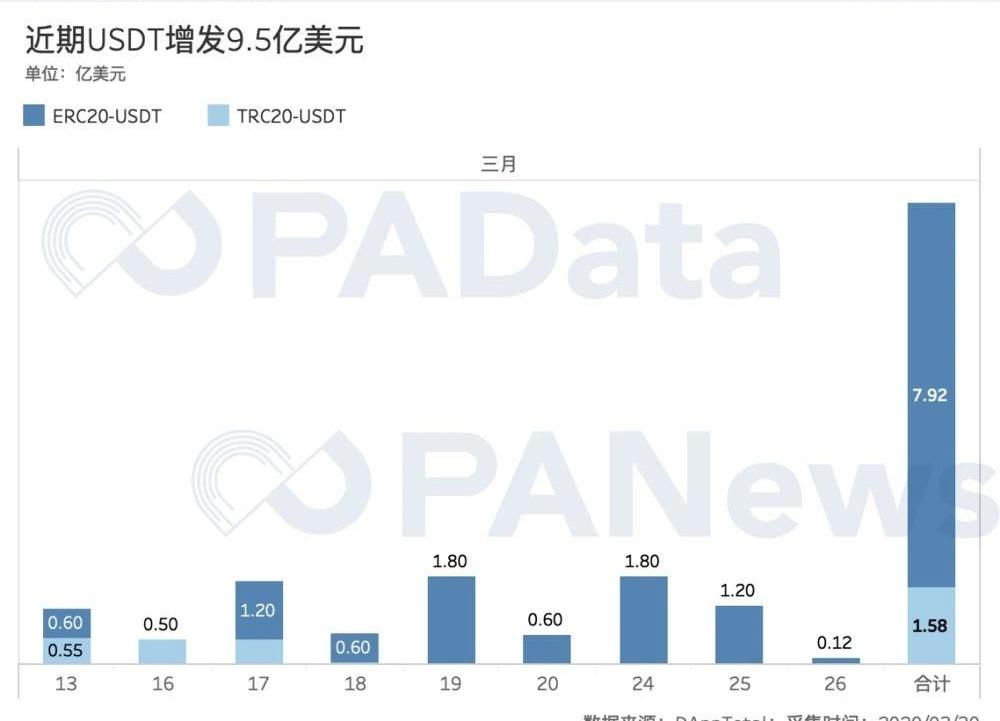

分析師|Carol編輯|畢彤彤出品|PANews在新冠疫情陰影籠罩下的全球金融市場上,“市場持續下跌”和“政府量化寬松”成了兩條敘事主線。隨著美股創下史無前例的一周4次熔斷后,美聯儲按捺不住出手救市,降息、無限量QE、2萬億美元刺激計劃相繼出臺,這一系列措施意在為市場提供充足的流動性。隨后,美股應聲反彈。除了傳統資產以外,在此次拋售潮中,新興數字資產比特幣也沒能守住“數字黃金”的地位。根據PAData早前對此次合約“大屠殺”的觀察,比特幣的價格在3月12日晚間暴跌37%,僅當天的爆倉金額就高達27.98億美元,期貨持倉量腰斬53%,大單成交縮水81%……各項數據都表明,數字貨幣市場也正面臨著嚴重的流動性緊缺問題。作為數字貨幣市場流動性的提供者,多個穩定幣都在近期開啟了“瘋狂印鈔”模式。根據DAppTotal的統計,自12日流血暴跌后,僅ERC20-USDT就增發了8次,累計凈增發金額達到7.92億美元。加密貨幣市場在獲得流動性補充后是否恢復了以往的活力?尤其是此次遭受重創的合約市場目前恢復幾成?哪家交易所回血情況和目前表現最好呢?暴跌后USDT增發9.5億

OKEx CEO JayHao:OKChain支持訂單簿和Swap模型的DEX,兼容以太坊智能合約:9月12日,OKEx CEO Jay Hao在微博透露,OKChain將同時支持訂單簿和Swap模型的DEX,兼容以太坊智能合約。

據了解,OKChain測試網已升級至v0.11.1版本,增添了支持OpenDEX-Desktop v0.0.2的核心功能。[2020/9/12]

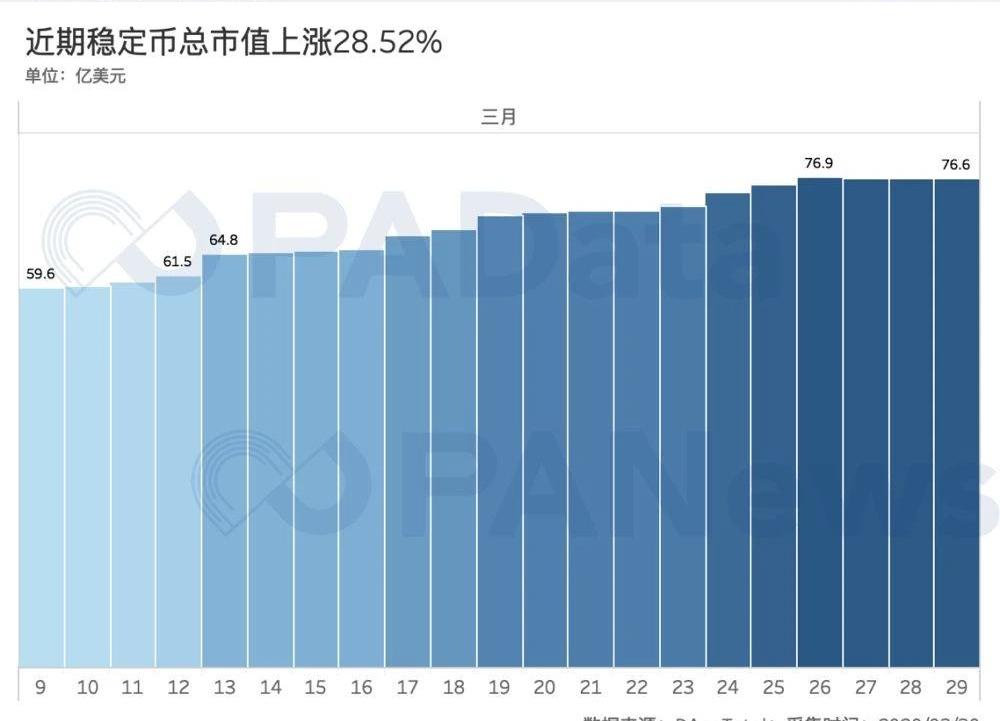

投資者對經濟發展的預期惡化使得避險情緒高漲,無論是風險資產還是避險資產都被拋售。美元回流使得包括數字貨幣在內的多個市場流動性緊缺,而資本流出后的資產暴跌又加劇了市場流動性的不足程度。為了打破這個循環,緩解流動性問題,多國央行緊急干預,或降息,或啟動QE,或實施財政補貼,而在這些財政政策干預之外的數字貨幣市場,多個穩定幣都在近期開啟了“印鈔”模式,以緩解暴跌帶來的流動性不足。根據DAppTotal的統計,3月以來,穩定幣總市值持續上漲。截至3月29日,穩定幣總市值約為76.6億美元,較3月9日上漲了17億美元,漲幅約為28.52%,其中暴跌后的13日較前一日環比上漲5.37%。

當前BTC全網合約持倉總量為16.38億美元:據合約帝持倉報告顯示,截止18:00,當前全網合約持倉總量為16.38億美元,24小時增加1500萬美元。其中,Huobi合約3.12億美元,24小時增加0.26%;OKEx合約5.63億美元,24小時增加1.74%;BitMEX合約4.69億美元,24小時增加1.06%;Binance合約2.92億美元,24小時增加5.11%。[2020/5/4]

其中,穩定幣市場的主導者USDT在暴跌發生后動作頻頻。根據統計,13日至29日期間,ERC20-USDT和TRC20-USDT累計增發12次,累計凈增發金額高達9.5億美元。

值得注意的是,過去三周僅USDT的增發金額就已經明顯高于2月1日至3月9日期間所有穩定幣的總凈增發金額5.6億美元。穩定幣為數字貨幣市場注入的流動性是迅速且巨量的,那么“大水漫灌”以后,此前受到重創的合約市場是否立刻“回血”了呢?四大所合約持倉量平均“回血”28%

自今年以來,在減半行情的預期下,投資者紛紛進入合約市場,加杠桿以小博大,成交量屢創新高。根據Coingecko的統計,2月12日,OKEx、BitMEX、Huobi和Binance四大主力合約市場的單日名義交易量達到了196.7億美元,而在大約一個月后的3月9日,這個數值上升至了271.6億美元。但一個月前還在想著怎么抓住減半行情的投資者,現在都被行情減半抓牢了。合約“大屠殺”后,3月31日四大主力合約市場的單日名義成交量已經下跌到了79.3億美元,大約只是暴跌前的30%。而且,四大交易所的單日合約交易量基本接近,相互之間的交易量差距較極端行情前有所縮小。

動態 | BTC合約多空持倉人數比為2.07 持倉總量回落至千萬關口:截至2月21日10:30,根據OKEx交易大數據顯示,BTC合約多空持倉人數比為2.07,季度合約基差240.63美元,永續合約基差-1.6美元,永續合約資金費率0.021%;BTC合約持倉總量10,006,021張,24h交易量25,762,970張;主動買入量478,248張,主動賣出量391,204張;精英賬戶做多賬戶比47%,多頭持倉比19.89%,做空賬戶比51%,空頭持倉比24.04%。BTC現貨數據方面,杠桿多空比為19.44,幣幣主動買入量230.48 BTC,幣幣主動賣出量257.22 BTC,USDT場外溢價率為101.99%。

分析師表示,BTC合約多空持倉人數比為2.07,市場做多人數繼續小幅回落,但仍在2以上,季度合約基差維持200美元上方,持倉總量逐步下降至1000萬張關口,永續合約資金費率較低,顯示市場對后市多頭信心從巔峰下降但仍處于相對高位;市場主動交易仍在相對活躍狀態,注意短線異動可能;BTC合約精英持倉方面,空頭勢力短線小幅占優,多空雙方反復拉鋸。[2020/2/21]

動態 | BTC合約多空持倉人數比0.99 市場多空人數保持相對均衡:截至12月2日10:30,根據OKEx合約大數據顯示,目前BTC合約多空持倉人數比為0.99,季度合約基差16.92美元,永續合約基差-4.61美元;BTC合約持倉總量5,513,464張,24h交易量22,794,008張;主動買入量313,262張,主動賣出量242,077張;精英賬戶做多賬戶比50%,多頭持倉比18.93%,做空賬戶比46%,空頭持倉比23.15%。

分析師表示,BTC合約多空持倉人數比為0.99,市場中多空人數維持均衡狀態,持倉總量有所減少,季度合約基差繼續在0附近,市場對后市暫未形成明顯預期,主動交易量活躍度狀態正常,市場多空拉鋸,爭奪激烈;BTC合約精英持倉方面,空頭持倉比稍占優勢但差距暫不明顯。[2019/12/2]

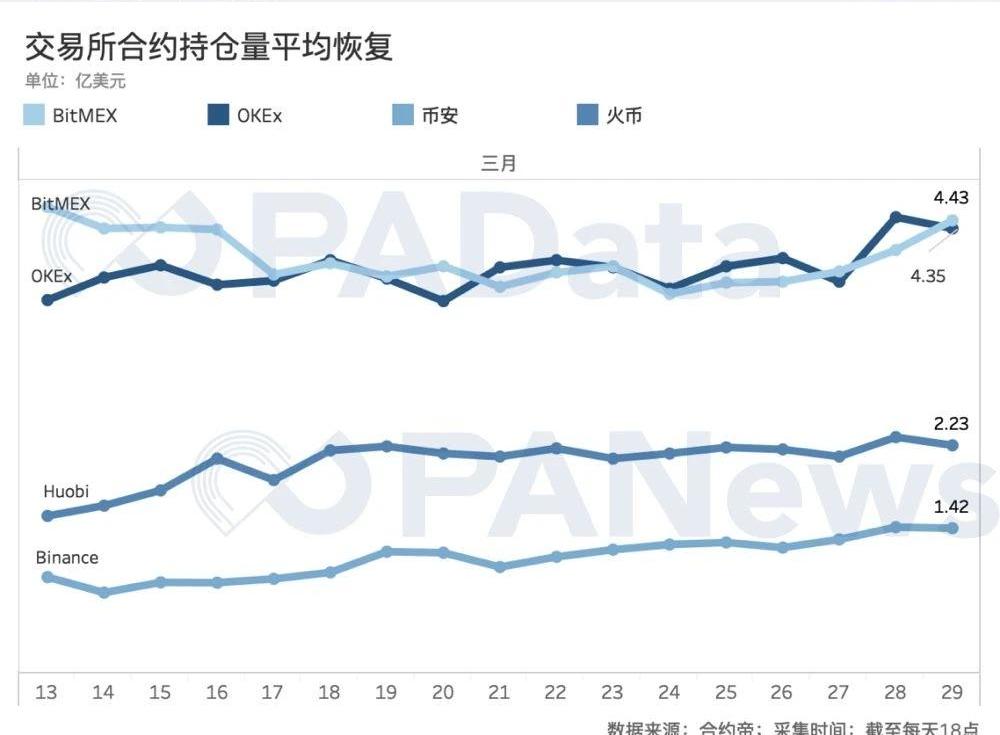

雖然交易量上4家交易所當下咬的很緊,但從持倉量來看,目前BitMEX和OKEx是持倉量最大的兩個合約市場,分別為4.43億美元和4.35億美元,大約是Huobi和Binance持倉量的兩倍多。要知道,由于合約持倉基數高,BitMEX和OKEx在極端行情期間的爆倉金額都超過了30億美元,Huobi和Binance則都不到10億美元,但即使BitMEX和OKEx受傷更嚴重,兩者仍然是目前最大的兩個合約市場。可見,在合約市場遭受重創后,市場還是維持此前的格局。

火幣正在對平臺上的ERC20智能合約代碼進行復審:火幣發布公告稱:近期基于以太坊ERC20標準的智能合約漏洞出現較為頻繁,火幣Pro安全風控團隊已經做了充分的防范工作,在新發現漏洞時都會第一時間停止該合約幣種的充提與交易,并進行資產快照,以確保用戶資產安全。正在對火幣平臺上的ERC20智能合約代碼進行復審;同時,為了進一步加強安全防范,火幣Pro決定聯合全球知名的網絡安全機構知道創宇,慢霧科技等公司對火幣Pro已經上線的智能合約項目進行代碼復審。 未來,火幣將聯合全球最頂尖的安全機構推出“安全火伴計劃”。申請上線火幣的項目方,需要提供火幣認可的安全機構做出的審計報告。[2018/5/24]

就目前市場體量最大的兩強BitMEX和OKEx而言,兩者持倉量的恢復情況卻不太相同。總體而言,BitMEX在極端行情后持倉量仍呈下跌趨勢,OKEx則呈上漲趨勢,前者目前的持倉量較3月13日下跌了2.85%,而OKEx目前的持倉量較3月13日上漲了19.18%。Huobi和Binance的持倉量在13日以后也成逐漸恢復的態勢,四大主力合約市場目前的持倉量較3月13日平均上漲了28%,但仍遠低于暴跌前的水平,穩定幣“開閘放水”的效果并非立竿見影。極端行情下主力合約市場的抗風險能力

交易深度是衡量一個市場活力和抗風險能力的重要指標。交易深度影響價格,如果一個市場的深度越好,在面臨極端行情時,其能為投資者提供的支撐也越強。PAData分析了四大主力合約市場上持倉量較大的BTC永續合約和BTC當季合約盤口價差,從買一價和賣一價的價差來看,除了Binance的BTC永續合約為1.34USDT,大于其交易系統深度整合最小單位0.01USDT以外,其余三大所的主力合約盤口買一價與賣一價的價差都是該所交易系統最小深度整合單位。

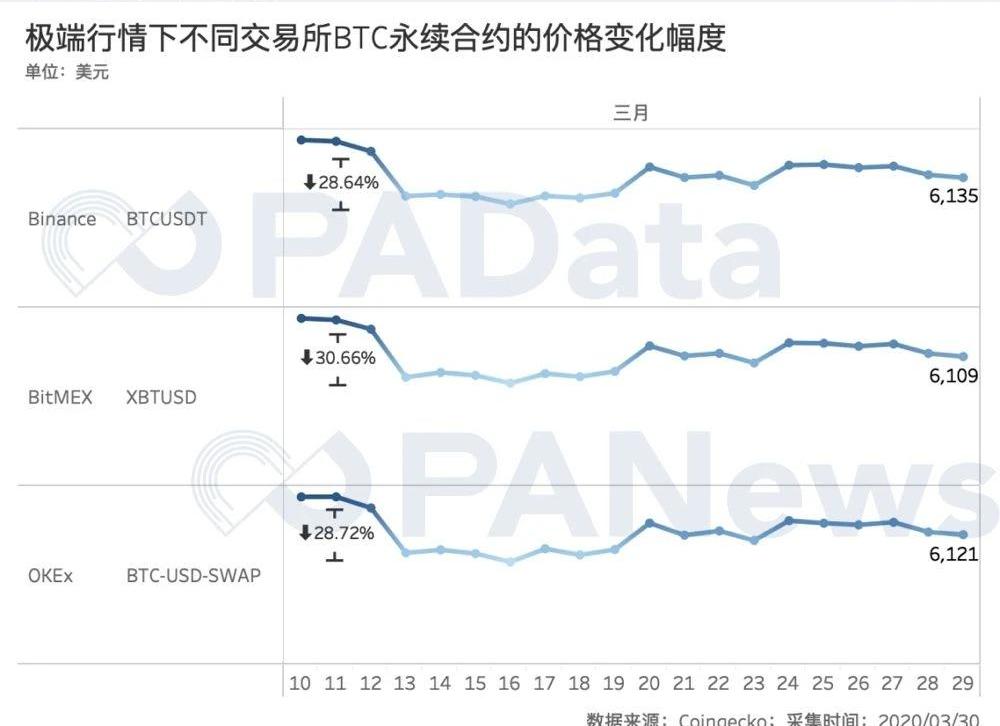

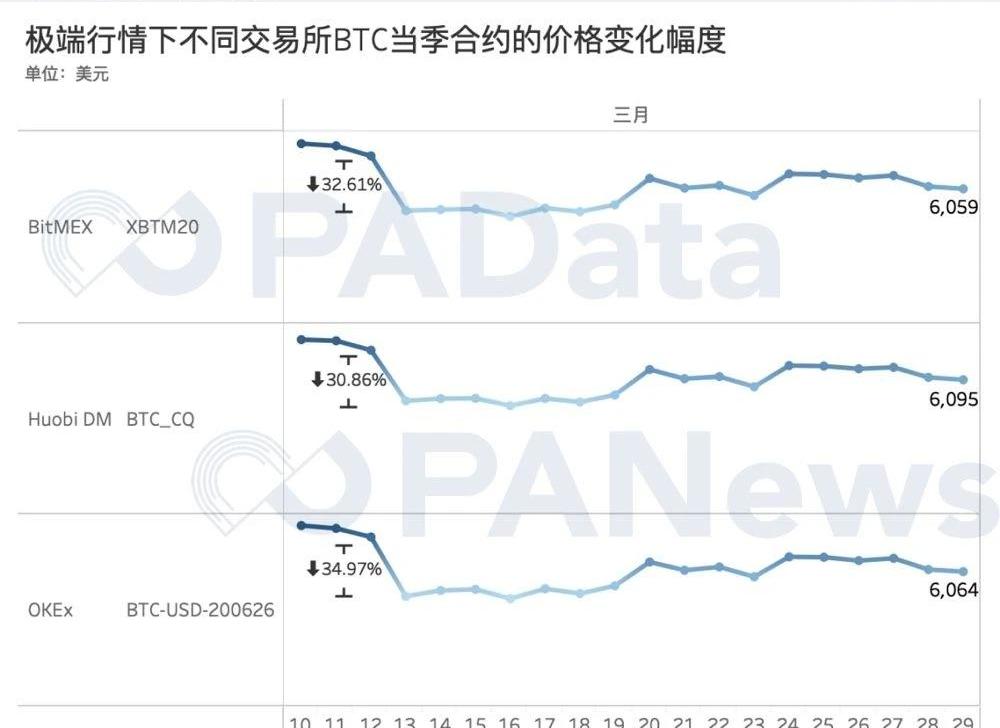

根據Coingecko的收錄數據來看,四大交易所所有BTC合約的盤口價差大約都在0.10%-0.12%之間,交易深度彼此接近。但從不同交易所的不同合約在極端行情下的價格跌幅來看,不同交易所中不同合約產品的深度又有所不同。從BTC永續合約來看,12日至13日,Binance的BTC永續合約跌了28.64%,OKEx跌了28.72%,BitMEX跌了30.66%。火幣BTC永續合約由于推出較晚,暫未被Coingecko納入統計。

如果統計每日爆倉金額的合約構成,可以發現,BTC永續合約的爆倉金額占絕大多數。從PAData于3月10日統計的爆倉金額構成來看,當天1.01億美元的爆倉總額中42.15%來自BTC永續合約,因此BTC永續合約的交易深度的重要性可能遠高于市場其他單個合約類型。從體量更接近的OKEx和BitMEX來看,OKEx在BTC永續合約的交易深度上表現更好,雖然兩者的跌幅接近,但是根據PAData早前的統計,價格每波動1%造成的爆倉金額在4千萬美元左右,因此如果交易深度多支撐0.1%,那就相當于減少4百萬美元的爆倉金額,對散戶投資者而言,這種支持是可觀的。BTC當季合約是除了BTC永續合約以外,市場上最大的交割合約,12日至13日,Huobi的BTC當季合約跌了30.84%,BitMEX跌了32.61%,OKEx跌了34.97%。值得注意的是,當季合約在極端行情下的合約價格波動普遍高于永續合約。幣安暫無當季合約,因此未納入統計。

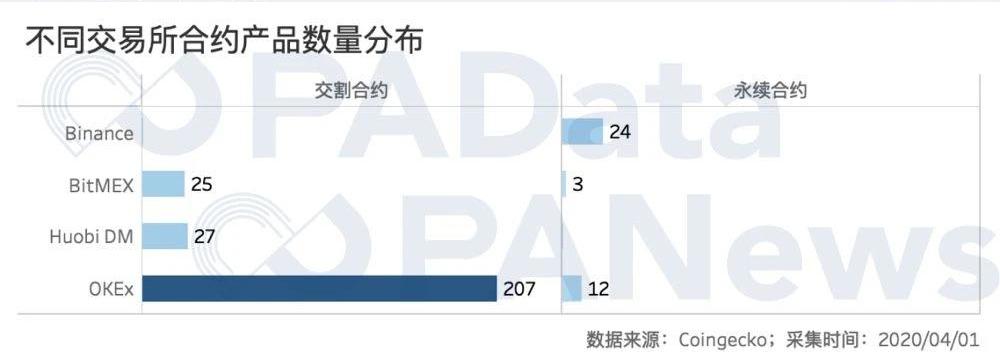

綜合來看,持倉量更大的OKEx和BitMEX在極端行情時的合約價格跌幅都略高于Huobi和Binance,但如果剔除合約產品數量對單個合約交易深度的“稀釋”,擁有219個合約產品的OKEx或在整體交易深度上是領先的。

合約基差隨交割時間擴大,中期走勢仍不樂觀

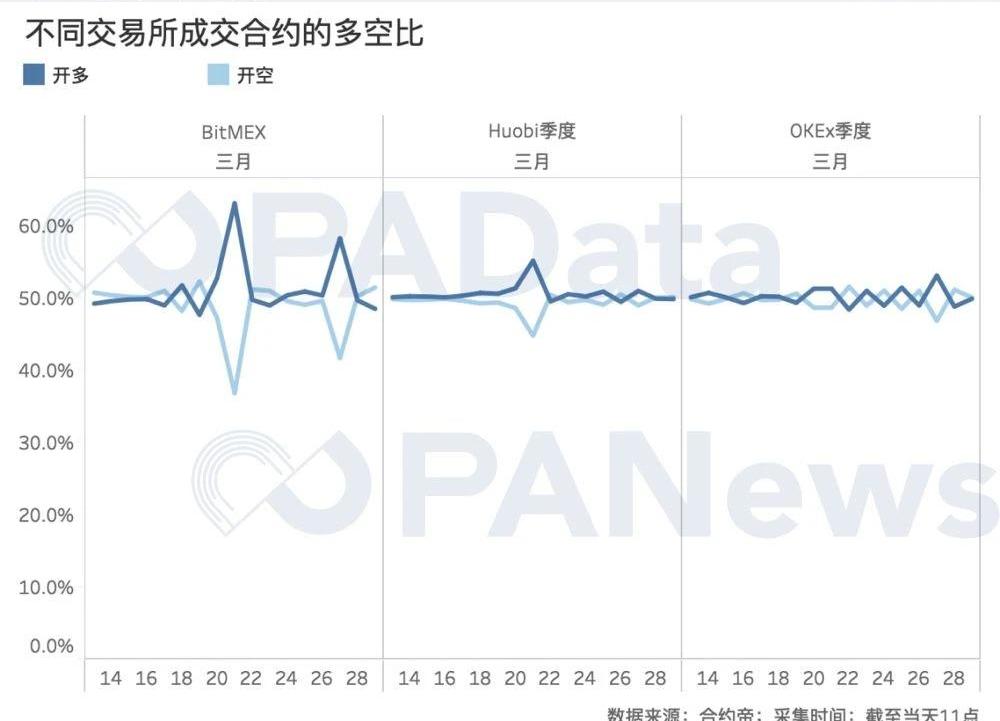

雖然穩定幣已經“開閘放水”,合約持倉量也已恢復28%,但市場的恐慌情緒仍未消散。整體而言,主力合約市場的多空勢力比較膠著,即使出現“鋸齒形”的多空比懸殊形態,也僅局限于單日,次日即恢復至膠著狀態,這意味著市場對BTC打破過去4個月平衡狀態后的方向仍然不明確。

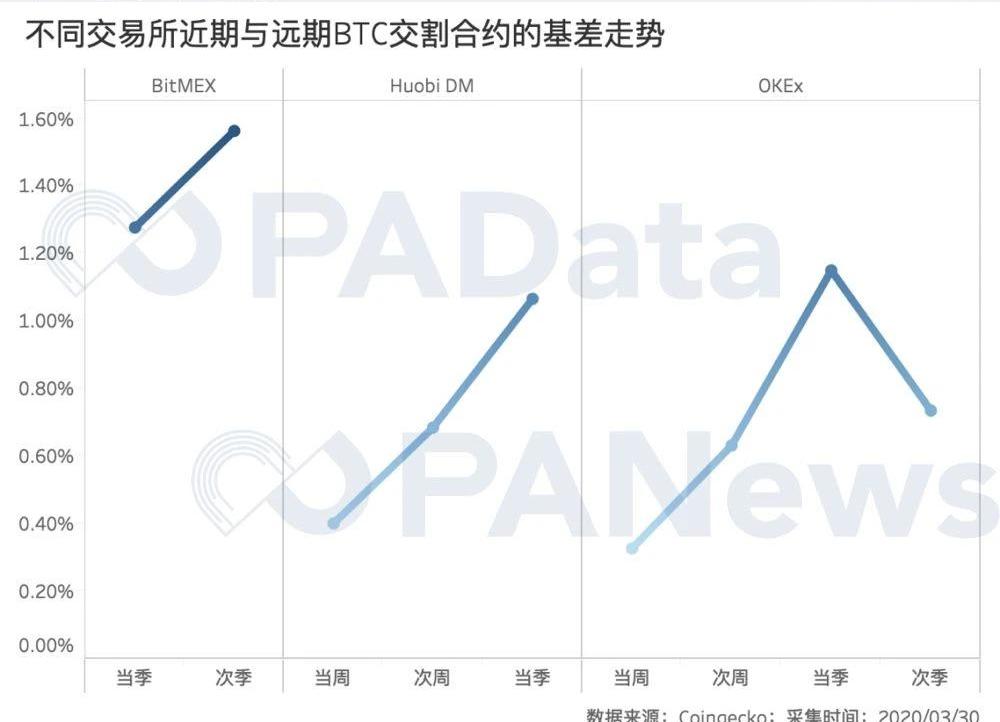

其中,OKEx季度合約的多空比最為接近,“鋸齒”較少,多空最大差距僅有6.2%,市場運行較平衡。而BitMEX則是主力合約市場中多空“鋸齒”最多的,3月21日多空最大差距達到了26.2%,投資者對于市場的走向分歧度最大。需要指出的是,多空比偏離1越大,說明市場的預期一致性越大,群體踩踏的風險越大。截至3月29日,三大主力合約市場都是空頭占優,其中OKEx季度合約和Huobi季度合約成交單中開多的比例約為49.9%,開空的比例約為50.1%,BitMEX合約成交單中開多的比例約為48.5%,開空的比例約為51.5%。不僅當前“空軍”占優勢,而且在BTC交割合約中,遠期合約的基差比近期合約更大。根據基差的定義,基差=現貨價格-期貨價格,基差大于零意味著現貨價格高于期貨價格,空頭勢利強盛,反之意味著期貨價格高于現貨價格,多頭勢利強盛。

BitMEXBTC當季合約的基差為1.28%,次季合約的基差為1.56%。HuobiBTC當周合約的基差為0.4%,次周和當季合約的基差分別為0.69%和1.07%。OKExBTC當周合約的基差為0.33%,次周合約的基差為0.63%,當季和次季合約的基差分別為1.15%和0.74%。整體而言,基差與交割時間成正比,即隨著BTC交割合約交割期間的推移,基差逐漸擴大。這意味著從中期來看,市場上的空頭勢力仍然強大。其中,BitMEX的基差較其他交易所同期交割合約的基差更大,這或因BitMEX上做空的投資者更多。而OKEx的投資者對BTC中期走勢最為樂觀,其次季合約的基差比當季更低,略高于次周。

文|西望幣安宣布下架 天蒼蒼,野茫茫,交易所從來不打烊。雖然市場還在震蕩,韭菜已撤離戰場,但交易所之間的比拼正當時,OKCoin喜提日本交易所牌照,火幣中國推出“區塊鏈+供應鏈金融”行業解決方案.

1900/1/1 0:00:00編者按:本文來自互鏈脈搏,Odaily星球日報經授權轉載。ST安通“命懸一線”。今年1月、2月,區塊鏈概念股ST安通接連發布兩份退市風險警示公告.

1900/1/1 0:00:00下一輪比特幣減半即將到來,關于減半如何影響價格這一辯題一直存在爭議。目前有兩個陣營,一方支持有效市場假說,認為減半的影響力已經被參與者反映到市場價格上.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。在2020年來臨之前我們就在期待2020,因為2020年是“減半大年”,因為比特幣將在2020年減半.

1900/1/1 0:00:00今天上午,中國互聯網金融協會發布了一則風險提示,文章名為《關于參與境外虛擬貨幣交易平臺投機炒作的風險提示》,內容主要針對于數字貨幣交易平臺.

1900/1/1 0:00:00作者|康康編輯|郝方舟Odaily星球日報出品交易所流量下降有所放緩;虛擬資產衍生品市場仍然是主戰場。交易所一周動向4月6日,加密禁令解除后,印度多家交易所降低交易手續費以吸引用戶.

1900/1/1 0:00:00