BTC/HKD+1.78%

BTC/HKD+1.78% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD+1.04%

LTC/HKD+1.04% ADA/HKD+1.56%

ADA/HKD+1.56% SOL/HKD+0.92%

SOL/HKD+0.92% XRP/HKD+2.74%

XRP/HKD+2.74%編者按:本文來自加密谷Live,作者:DavidHoffman,翻譯:子銘,Odaily星球日報經授權轉載。本文討論了打破ETH作為MakerDAO抵押資產壟斷地位的可能性和可行的做法——即通過RealT引入Off-chain的不動產,并且結合新的協議使得不動產進入MakerDAO抵押資產池,以讓DAI的表現更加穩定。以太坊的金融應用著實渴望獲得新的資產。而不動產池不斷增長的RealT,與全新的DeFi協議Balancer業務會有ETH想要的答案。事實上以太坊中是所有應用共同搭建起來的有機結合體。以太坊內部的應用程序將自身組合成一個統一的金融生態系統。我們稱該生態系統為“以太坊”。以太坊上的所有應用都是由價值驅動的金融應用。以太坊應用程序的資產是通過為所有應用程序提供動力的電線中的電子來實現流動的。資產越有價值,通過DeFi產生的電流就越大。當然這是經濟帶寬的另一種說法;以太坊的經濟帶寬即指經由DeFi流動的資產的總市值。以太坊的經濟帶寬本質上是以太坊價值的函數。當ETH價格上漲時,經濟帶寬會增加,因為會有更多的資產價值流經DeFi。如果以太坊上的本機應用程序希望變得更有價值和有用,那么他們需要以太坊的價值才能升值,以便能夠進入更大的市場。以市值$20B的ETH上的MakerDAO比市值$20M的ETH好得多。如果以太坊上的本地應用程序希望變得更有價值且更有作用,那么他們需要ETH升值以便能夠進入更大的市場。以太坊上市值$20B的MakerDAO比顯然要比當其市值為$20M時要好得多。然而………這又產生了一個“先有雞還是先有蛋”的問題:以太坊上的應用程序需要ETH價格的上漲才能進入更大的市場;ETH升值又取決于以太坊的采用;以太坊應用程序只能利用ETH;以太坊并不能被普遍使用,因為它僅對ETH持有者有用。ETH+DAI=DeFi的95%ETH是一個免信任資產,而DAI也算作是ETH。這對于ETH自然是很棒的,因為它可以在DeFi中取得壟斷地位。但對于DeFi來說并不是一件好事。DeFi陷入了一個只能向客戶提供ETH服務的尷尬之中。在以太坊上其他能為DeFi增加顯著額外價值的資產也就是USDC了。雖然USDC很好,它確實能夠提高市場流動性和新的抵押品類型,但它與DAI也沒有實質性的不同,它仍然是一個與美元維持1:1比率的穩定幣。其實以太坊上的某些金融應用是與資產無關的。且他們也正在尋求使用新資產。MakerDAO和Uniswap都經過協議升級,以有目的性地減少對ETH的依賴。結果,以太坊的三個最大應用程序MakerDAO,Compound和Uniswap都是與off-chain資產無關的平臺。“在ETH上運行DeFi”大概是有關在ETH上獲得價值最好的說法,但這卻做空了所有以太坊應用。他們并不對ETH有某種感恩之心,并且渴望在其應用程序中獲取新的資產。讓DAI具有多種抵押資產讓DAI具有多種抵押資產,即意味著我們啟用替代資產類型并減少對ETH的依賴。DAI是以太坊生態系統的產品,當MakerDAO金庫中有更多不相關資產時,該產品在客觀上會更好。DAI的確是具有穩定性的,但我們也不能通過獲得一種抵押品的99%的支持來實現它的穩定性。我們在黑色星期四見證了這一點,ETH的價格在一天之內下跌了40%以上。由于所有未平倉的DAI的99%均是由ETH支持的,DAI的抵押品價值縮水了將近一半。而后一系列清算可能會接踵而至了。同時,隨著金庫持有人爭相拋售ETH而購買DAI償還DAI,DAI的價格跳升至$1.05-08。如果MakerDAO可以使用其他與ETH不相關的資產,那么MakerDAO系統將擁有強大的根基。如果DAI并非99%依賴ETH,那么DAI的穩定性和流動性將免受ETH波動的影響。在同一個世界,DAI的抵押品的50%由ETH支持,而另外50%由ETH不相關的資產支持,那么對DAI的爭搶將得到較大的緩解。UniswapV2最近發布的UniswapV2打破了ETH在所有Uniswap市場作為交易對資產的壟斷地位。Uniswap上的許多市場將會一直沿用ETH作為抵押品的做法,尤其是以太坊MKR,DAI,REP之類的原生資產。以穩定幣計價的其他類型的資產更適合交易,且以美元計價不動產或黃金等off-chain資產也更適合交易,因為在以太坊平臺之外它們就是以這樣的價格被定價的。有人想過RealT的不動產在Uniswap以ETH計價交易嗎?恐怕除非在UniswapV1,沒有人可以用ETH準確定價不動產。Off-Chain資產

BSC鏈上DeFi協議當前鎖倉量為68.5億美元:金色財經報道,BSC鏈上DeFi協議當前鎖倉量為68.5億美元,24小時漲幅5.9%。[2022/12/4 21:21:19]

為了打破完全“自我參照系統”的束縛,以太坊需要搭建可獲得新價值來源的橋梁。獲得新的價值來源將為以太坊提供發展健康且穩定的經濟所需的資源。用戶和應用程序在抵押資產方面都有更多選擇,這對所有參與方都是互惠互利的。不動產不動產是世界上最有價值的行業,顯然是以太坊生態系統中新型抵押資產的首選。對于MakerDao來說這是新的抵押品種類,與ETH高度無關;對于Compound也是新的抵押種類;對于Uniswap來說這將是新的市場類型。不動產具有高價值,低波動性的特點。它具有與ETH不同的特征,即后者的市值低,波動性大。將不動產添加到MakerDAO或Compound等任何應用程序的產品組合中,可使整個DeFi生態系統更加穩定,實用性更強。黑色星期四撼動了了整個DeFi的結構,因為整個DeFi結構是建立在ETH之上的。如果在ETH震蕩期內擁有DeFi的第二個基礎抵押資產那顯然將會是有益的,且不動產對于DeFi應用來說是其次級資產池的較好選擇。穩定幣不動產是一種資本資產。它以現金形式向所有者產生回報。不動產行業的總估值受到其每月大規模現金流的支撐。在ETH之后,穩定幣是以太坊上流動性和金融性最高的資產,它在公司和客戶之間提供了更好的交易體驗。這使得以太坊非常適合為那些通過穩定幣獲得租金收入的人提供新穎的產品和服務。RealT以24小時為周期發出租金;但只有強流動性穩定幣的生態系統和快速的區塊時間才能實現這種運轉機制。所以以太坊具有使用者自然是一件好事。RealT通過以太坊生態系統每天向用戶發送$300,并且它的增長速度很快。如果沒有DeFi用戶將別無選擇只能從市場取回現金回家。但是如果有DeFi的話RealT用戶持有租金收入的同時擁有更多的選擇。他們可以將現金的價值在以太坊,DSR,Compound,Aave,dYdX或其他提供DAI服務的的DeFi應用留存。RealT有望成為MakerDao的抵押資產之一

DeFi Llama旗下流支付協議Llama Pay已部署至Metis網絡:6月22日消息,DeFi Llama旗下流支付協議Llama Pay已部署至以太坊擴容解決方案Metis網絡,同時已完成由PeckShield進行的全面審計。[2022/6/22 1:24:14]

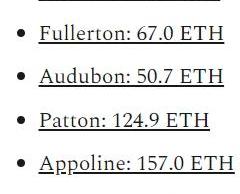

RealT是第一家將將不動產引入以太坊的公司。隨著網絡上發行的總資產超過100萬美元,可用的抵押品池也正在增長。美國不同城市越來越多的不動產商正在規劃中,以便將來在RealT平臺上發行出售其不動產。當前,所有RealT上的不動產都可在Uniswap內交易。Uniswap中RealT資產的歷史定價數據說明了它們的價格穩定性。您可以查看過去6個月RealT在Uniswap的前三大不動產的價格圖表:

您可以多多留意一下上圖表中黑色星期四時期這三項不動產價格的變化。有兩點需要注意:1.RealT的資產可能是世界上最具波動性的不動產;2.即使上一點是正確的,RealT的資產也是以太坊上最穩定的資產。同時要記得上述第一點正確的前提僅是因為RealT是以ETH計價而不是以穩定幣計價的。由于上述圖表中的不動產是以ETH計價的,因此您可以從這些不動產價格的變化中看到ETH的波動性。您可以看到套利者介入致力于使市場獲得更公允的RealT不動產價格,因為ETH的價格波動會改變Uniswap上RealT不動產的價值。不動產作為MakerDAO中的抵押資產,這正是為DAI提供額外的穩定性和流動性所需要的。較大的障礙:分離化的流動性:RealT在Uniswap交易所有6個不動產

人工智能分析平臺Defy Trends將擴展至Avalanche:3月16日消息,人工智能分析平臺Defy Trends將擴展至Avalanche區塊鏈網絡并推出代幣DEFY。向平臺提交研究的用戶將收到 $DEFY代幣。這些代幣可用于會員折扣、治理、質押,以及獲得對活動、合作伙伴關系和 NFT 投遞的特殊訪問權限。此外,Avalanche 基金會已授予 Defy Trends 一筆贈款,支持其為 Ava Labs 及社區提供社交情感分析服務。此外Defy Trends將創建 Avalanche 特定的學習材料,旨在將更多用戶納入 Avalanche 生態系統。Defy Trends 現在正在注冊 beta 用戶。該項目將于 2022 年第二季度末全面啟動。

據了解,Defy Trends是一個使用超過100萬個數據源的人工智能分析平臺,其利用鏈上數據和廣泛的鏈下數據來源,包括抓取Twitter、Telegram、Discord、Reddit 和 TikTok 等社交媒體渠道來衡量情緒,從而幫助交易者和投資者做出更清晰的數據支持的加密貨幣和 NFT 投資決策。[2022/3/17 14:01:08]

總共有520個ETH為6個不同的RealT市場提供流動性。由于Uniswap采用1:1的市場設計,因此520ETH的總流動性被劃分為6個不同的市場。這顯示出RealT的資產成為MakerDao和其他DeFi應用抵押資產的最大障礙:單個不動產過于笨重因此由于其缺乏流動性而無法用作抵押資產。引入Balancer

DeFi安全提供商Sherlock擬融資1億美元:3月3日消息,Sherlock 是一家承諾保護加密項目免受智能合約黑客攻擊的安全初創公司,宣布將于北京時間 3 月 8 日 0 時啟動公募并計劃募資 1 億美元。

Sherlock 透露,啟動公募的原因是希望讓更多人能夠參與投資,而不是僅限于風險投資機構和天使投資人。據悉,只要用戶擁有與 WalletConnect 兼容的錢包,并且至少有 250 美元的 ETH 作為儲備金就可參與融資。(The Block)[2022/3/3 13:35:38]

除了1:1市場以外,Balancer是很像Uniswap的。Balancer是更“多面化”的,它可以在單個池中管理任意數量的代幣。通過使用Balancer您可以買賣資產池中的任何資產,并能夠獲取所有資產的資產池流動性。在初始時期,Balancer推出了8代幣池,并計劃通過進一步的研發擴大池的規模。Balancer是一個資產匯總和流動性工具。它可讓資產合并到一個通用池中,并發行代表部分資產索引的次級代幣。在執行此操作時,它還會匯總池中每個資產的流動性。Balancer能夠將許多資產合并到一個索引中并且能夠同時獲取池中資產的流動性,這可以看出它著實是滿足DeFi應用程序優質抵押資產需求的強大工具。RealT正在為應用Breaker積極探索各種可能的架構,但還有一些事情有待完善,例如保持法律合規性和所提供產品的結構,并且我們將把我們應對障礙的方法不斷向以太坊社區提供最新進展。一旦RealT克服了這些障礙,以太坊將擁有其第一個非本地資產,并將迎來其于DeFi的黃金時段。將RealT的資產存入RealTBalancer池后將向存戶返回一個新代幣,該代幣代表著對已存資產池的索取權。這也是Uniswap的運作方式。RealT-Balancer池的代幣象征著RealT-Balancer池內任何資產的信用。這意味著RealT-Balancer池的代幣可以進入DeFi生態系統的其余部分,并在MakerDAO,Compound或任何需要抵押的DeFi應用中作為抵押。增加流動性

DeFi播報 | DeFi總市值126.6億美元,OKEx平臺BOT領漲:據OKEx統計,DeFi項目當前總市值為126.6億美元,總鎖倉量為79.9億美元。行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是BOT、SWRV、YFI。截至12:30,OKEx平臺熱門DeFi幣種表現如下。[2020/9/10]

RealT池代幣將具有RealTBanlancer池內資產總和的市值。RealT資產可以在Balancer內部或外部存在。對于RealT財產的所有者而言,Balancer是在以太坊上的可選應用工具。作為RealT財產擁有者,您永遠不會被迫做任何您不想做的事。但是對于將RealT不動產提交到RealTBalancer池的用戶來說還有一些好處的。主要好處就是可以獲得RealT-Balancer池收取的交易費用。Balancer的交易費用像Uniswap一樣,Balancer向那些在協議中交換資產的人收取費用。如果將資產添加到Balancer池中,則意味著你將與那些為了交易費用的人交易。盡管池中資產的余額可能會發生變化,但從理論上講,流動性提供者所獲得的價值要比它們所投入的交易費用要多Uniswap對所有市場收取統一的0.3%費用。通過使用Balancer某些特定的池可以有自己獨特的交易所費用。在RealT中將需要進行一些研究以模擬出最佳費用。但是我的直覺是,它遠高于Uniswap默認值0.3%。比如買賣不動產IRL的交易費用對買賣雙方都是3%的話總計將會是為6%。有些聲音說它應該是介于0.3%和3%之間的,聽起來好像是有一定道理但是還需要更多的研究。收費的目的是為將資產存入池中提供一種激勵。存入的總資產越多,可用的總流動資金就越多。在不動產市場上要承受0.3%至3%的交易所費用是增加抵押品的有力論據。這種激勵機制是以太坊將不動產流動性上升到新高度所需要的。Balancer的可定制化交易費用使RealT等公司可以設置最適合其特定需求的關鍵參數。RealT和不動產通常對流動性有非常強烈的需求。Balancer匯總資產和激勵資產存入的能力是為什么我稱Balancer為DeFi的“流動性工具”的原因。Balancer確實是存放資產并提高流動性水平較好的工具。RealT不動產進入MakerDAO的建議路線雖然此路線圖仍需法律支持,但以下是在MakerDAO中獲取RealT資產的一般策略:將Uniswap內的所有不動產資產轉移到單個Balancer池中。將Balancer的交易所費用提高到對流動性提供者來說更有利可圖的價格,以激勵RealT不動產所有者進一步存入資產。隨著存入資產的增加,RealT-Balancer池代幣的的總可用市值增加。接著RealT將六個分離的Uniswap-RealT市場的流動性合并為一個統一的RealT-Balancer池代幣市場:新的DAI交易所。RealT與MakerDAO/Compound等各個DeFi團隊合作,以讓它們接受RealT池令牌作為DeFi內部的抵押資產。在RealT不動產成為MakerDAO內的抵押品之前,MKR持有者必須投票同這一決定,并接受RealT-Balancer池的代幣作為其抵押品。但是我們確實有一些現有得辦法可以幫助RealT-Balancer池的代幣成為對于MakerDAO具有吸引能力的抵押資產。MakerDAO的設計初衷就是在于能夠接受任何抵押類型。但糟糕的抵押品具有非常嚴格的風險參數:低債務上限,高穩定費等,因為這些可以使DAI免受抵押品下行風險。但是好的抵押品能夠通過MKR治理中獲得更好的風險參數。RealT-BalancerPoolToken可以實現的流動性和市值越大,它與MKR持有者協商的風險參數就越好。RealT的工作是為RealT-BalancerPool代幣創建出最佳的抵押品資產。畢竟,不動產已成為傳統金融界的頂級抵押品。那在DeFi為什么不能做到這一點呢?

Tags:REAREALALTDEFRealital MetaverseVirtual Reality Game WorldALTRUCOIN99DEFI.NETWORK

編者按:本文來自白話區塊鏈,作者:WJ,Odaily星球日報經授權轉載。有一卡車的磚需要高效快速地搬到工地里,工頭喊來一大群工人來搬,每人每趟只需搬幾塊,很快就搬完了.

1900/1/1 0:00:00Overview概述多次的熔斷讓市場人心惶惶,恐慌的情緒控制著投資者的交易行為。指數一般代表著市場整體表現,它更像一個道路的指示牌,通過你來時的路告訴你未來會走向何方.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:ClaraMedalie、AnastasiaMelachrinos,翻譯:子銘,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載。比特幣哈希率在短短兩天內增加了33%,而比特幣的價格卻沒有跟著上漲.

1900/1/1 0:00:00據PeckShield態勢感知平臺數據顯示,過去一個月,整個區塊鏈生態共發生19起較為突出的安全事件,危害程度評級為「中級」,受損金額達百億元,涉及DeFi2起、交易所2起,智能合約1起.

1900/1/1 0:00:00編者按:本文來自中本小蔥,Odaily星球日報經授權發布。據OKLink.com數據顯示,3月26日10:51:46,比特幣網絡迎來了一次大幅度的難度調整,此次難度調整至13.91T,下降幅度高.

1900/1/1 0:00:00