BTC/HKD+1.17%

BTC/HKD+1.17% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD+2.59%

LTC/HKD+2.59% ADA/HKD-1.84%

ADA/HKD-1.84% SOL/HKD+2.57%

SOL/HKD+2.57% XRP/HKD-0.94%

XRP/HKD-0.94%編者按:本文來自鏈聞ChainNews,撰文:AlfaBlok,CryptoEspa?ol頻道博主,前微軟員工,編譯:PerryWang,星球日報經授權發布。AMM是DeFi中最紅火的一個領域,其全稱是自動化做市商。Uniswap以雷霆之勢席卷DeFi領域,而像Balancer之類令人興奮的項目則剛剛啟動,這肯定會給該領域帶來很多新機遇。AMM讓用戶可以交換加密資產,例如把DAI換成ETH,且無需通過中心化的交易對手。這與Coinbase、Kraken或幣安等傳統加密貨幣交易所不同,后者在交易中充當了代幣買家和賣家之間的中介。這些公司都是中心化的機構,受到監管、審查和身份控制的影響,而AMM只是一些智能合約系統,不停歇地運行在以太坊等分布式賬本上。鏈聞注:更好了解什么是「自動化做市商AMM」,可以閱讀鏈聞之前的文章:讀懂以太坊DeFi正在崛起的熱門品類:自動化做市商關于AMM具體應用案例:試驗性項目起家,Uniswap如何實現百倍流動性增長?讀透熱門DeFi項目Curve:它為什么重要?為何被「攻擊」?AMM很有意思的一點,是它們需要一部分用戶作為其服務的流動性提供者。流動性提供者承諾把自己的資產對提交給所謂的「資金池」。比如,當你在Uniswap平臺將ETH兌換成DAI,你其實是在用自己的資產與其中的某個「資金池」交易。資金池的費率結構

Web3自動化解決方案Doxy Chain完成220萬歐元種子輪融資,Level2 Ventures領投:9月6日消息,Web3 自動化解決方案 DoxyChain 完成220萬歐元種子輪融資,Level2 Ventures領投,CVVC、Polish Satus Starter 和 Müller Medien 參投。

據悉,DoxyChain是一個為傳統文檔管理向Web 3.0世界的過渡構建解決方案。

目前該公司推出了兩項新的SaaS功能,允許構建一個模塊化的基礎架構,讓客戶能夠在此基礎上開發自己定制的高級工作流程和用例。 10 月,該公司將推出NFT平臺DoxyCert和數據交易平臺DoxyConnect。[2022/9/6 13:11:00]

AMM向使用該服務的用戶收取一定的交易費。Uniswap的費率是交易價值的0.3%。這筆0.3%的收費會進入資金池,并分配給為流動性貢獻資金的用戶,按其貢獻比例分配。舉例:資金池A:內有100ETH+10,000DAI75%資金由用戶A貢獻,25%由用戶B貢獻用戶可以與這一資金池互換資產。例如,用戶Z用30ETH兌換3000DAI。這筆交易會產生0.3%的費用,即9DAI。這筆費用從該交易中扣除,9DAI留在資金池中。由于A/B對該資金池分別有75/25的所有權,增加的9DAI會按比例分配。如果該資金池繼續擴大,第三位用戶投入資金,那么費用分配會被進一步稀釋。所以,資金池的規模越大,單個出資者收到的費用就會越少。簡而言之,流動性提供者最后拿到的份額,具體取決于兩大因素:交易額。對流動性提供者而言,交易額翻倍,產生的交易費隨之翻倍;資金池的規模。資金池的規模翻倍,流動性提供者收獲的交易費減少一半。相反,池子規模若縮減到一半,產生的交易費則翻倍。流動性提供者的回報VS屯幣收益

優盾錢包CMO孟春東:DeFi未來發展不會只局限于自動化做市商、借貸穩定幣:優盾錢包CMO孟春東近日表示,回顧DeFi這波行情大事件,可以看到DeFi熱潮源于流動性挖礦和Compound分發的治理代幣,其實流動性挖礦的實質就是將一些項目后期收益通過代幣先分發給用戶和社區,好處是能快速獲取用戶,這是正常的互聯網營銷行為,但隨著有很多項目模仿就將市場推向了非理性程度。

作為領先的數字資產管理系統,優盾錢包團隊近期深入分析,DeFi未來發展不會只局限于自動化做市商、借貸穩定幣等,它應該會散發出一些新東西,比如跨界跨境金融,所以我們也投了一些涉及到跨境跨界匯款、轉帳的產品,除了穩定幣的機會外,這也是一個大機會。

優盾錢包,是一款領先的企業級數字資產管理系統,以安全完善的技術重新定義數字資產錢包,為比特幣、以太坊等100多種幣種提供API接入;頂級私鑰BOSS自主掌握,子私鑰動態計算不觸網,硬件加持,純冷操作;多級財務審核策略,資產動向、操作日志一目了然;海量地址統一管理,余額一鍵自動歸集。[2020/10/13]

任何人都可以向資金池提供資金,從而參與費用的分配。不過,與簡單的買幣-持幣策略相比,向資金池提供資金并不能保證是一種穩賺的策略。讓我們比較一下兩者的回報,即買入并持有VS向資金池提供資金:

動態 | 智能化平臺Zamna籌集500萬美元 用于使用區塊鏈實現機場安檢的自動化:據TechChurch報道,智能化平臺Zamna籌集了500萬美元,用于使用區塊鏈實現機場安檢的自動化。在檢查乘客的身份時,通過使用區塊鏈來安全地共享并驗證航空公司和旅游局之間的數據,這樣可以減少多達90%的手工檢查程序,達到效率上的飛躍。[2019/10/27]

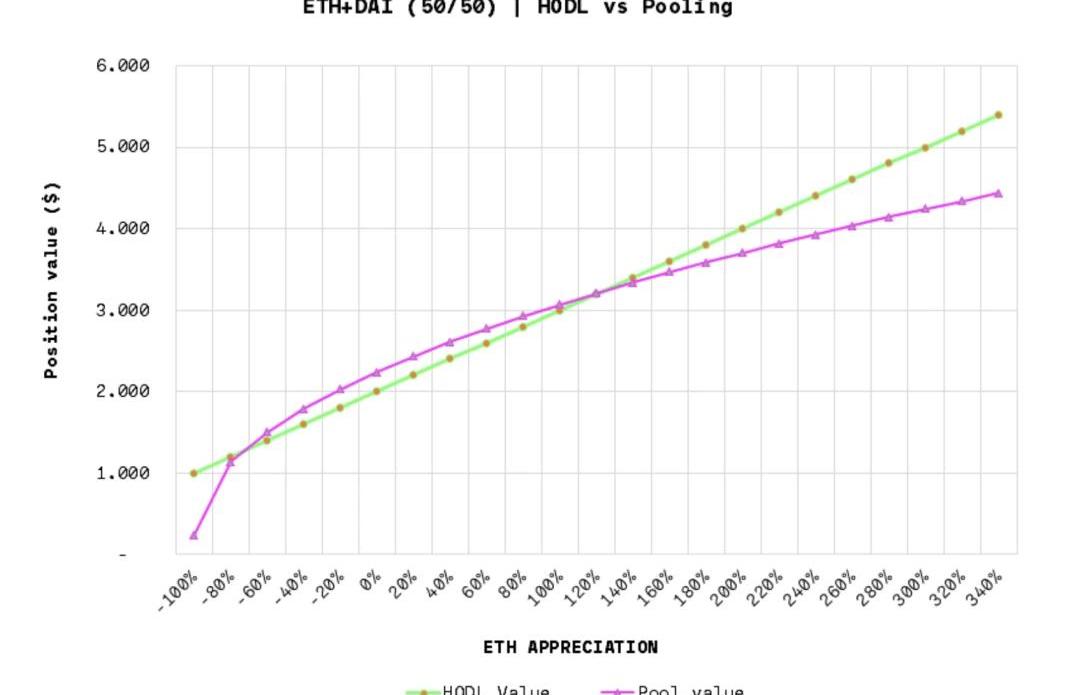

上圖的假定條件:ETH=100DAI,交易費=0.3%,資金池規模=30,000ETH,月交易額=200,000ETH,持有時間=1年。如果在此期間ETH價格下跌超過80%,或上漲超過120%,流動池策略的表現會差于買入-持有策略。在其他情況下,該策略的表現優于價格跟隨策略。以下是另一種圖式,展示池聚/向資金池提供資金與屯幣的對比:

在上圖,Y軸不再以美元計價,而是用池聚頭寸除以屯幣頭寸,得出兩者的百分比差異,超過100%就意味著池聚策略勝出。資金池規模變化所造成的影響

聲音 | 中科院自動化研究所袁勇:區塊鏈與人工智能相輔相成:5月15日,WIC全球區塊鏈科技創新峰會在天津薊州舉辦,中科院自動化研究所副研究員、青年科學家獎獲得者袁勇在分享中表示,區塊鏈與人工智能相輔相成,區塊鏈為人工智能奠定了可信、可靠、可用和高效的數據基礎,將大數據提煉為“真”數據,區塊鏈和人工智能的結合能夠帶來分布式智能生態系統,激發社會智能,構成智慧社會的核心基礎設施。[2019/5/15]

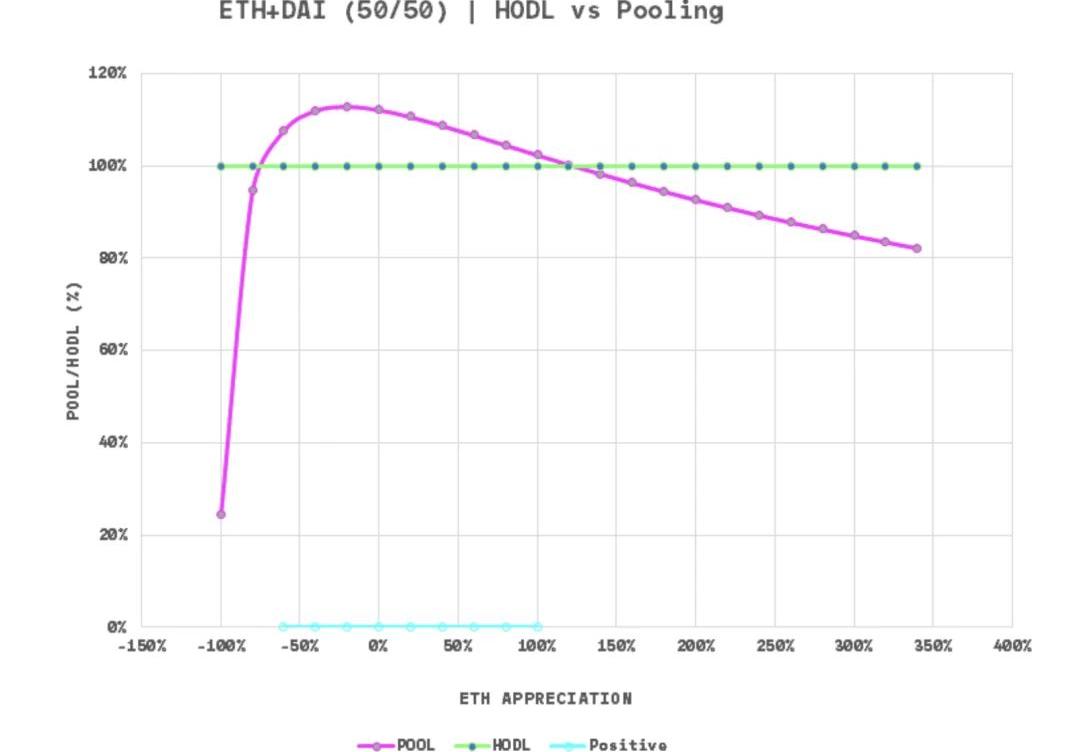

現在我們假設,對資金池貢獻同樣的資金,交易額也不變,只是池里的整體流動性翻倍:

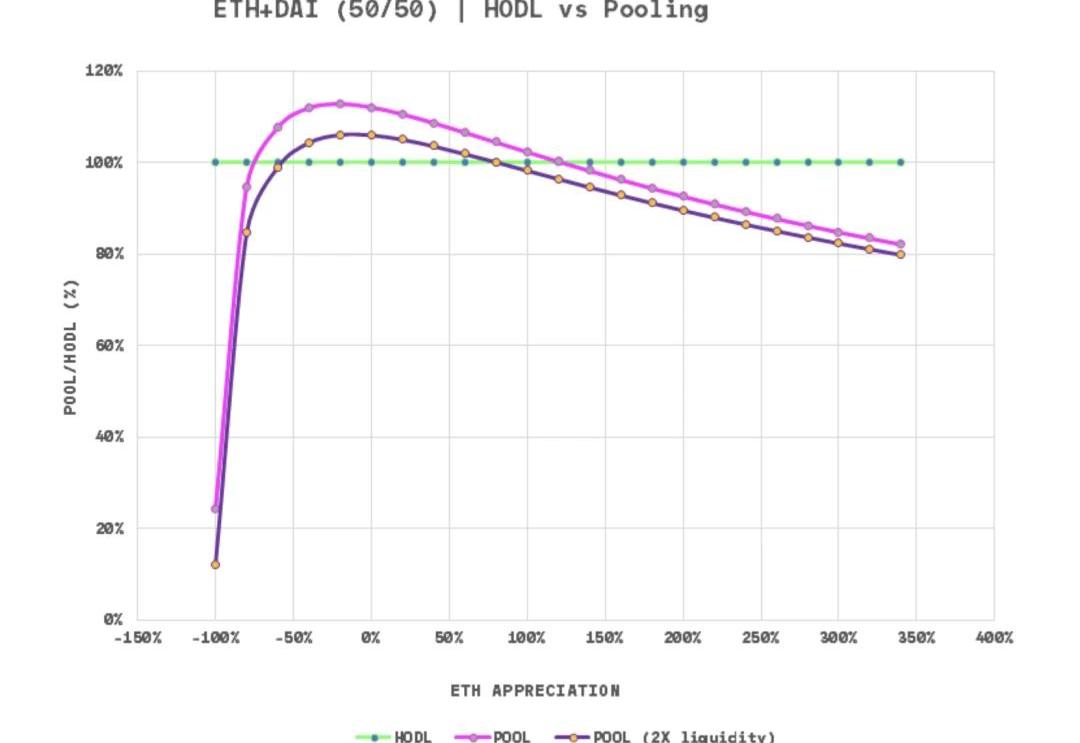

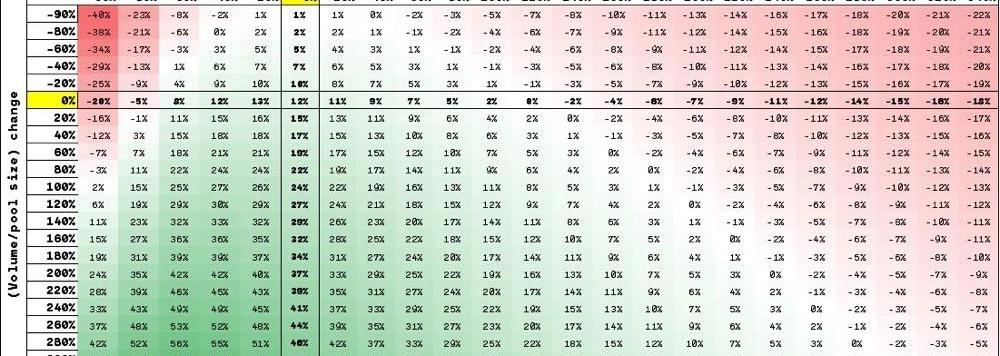

不出所料,池中流動性增大,單個貢獻者拿到的交易費就變少,導致整條曲線下移。這意味著,池聚策略勝出的區間變窄了。原來的區間:-80%到+120%資金池規模翻倍后:-60%到+80%需要留意的是:如果流動性翻倍,而交易額也翻倍的話,那么兩個因素將相互抵消。因此,流動性提供者受到的影響因素其實是:交易額相對于流動性規模的變化。考慮到這一因素,我們把所有因素匯攏到一起,看看池聚vs屯幣的更完整的光譜,包括價格變量vs交易額/流動性變量:

聲音 | Global Blockchain首席執行官:區塊鏈可提升企業會計和治理自動化程度:據Coincryptorama消息,Global Blockchain首席執行官Shidan Gouran近期接受采訪時表示:區塊鏈技術是投票的完美解決方案。同樣的,區塊鏈也可以改變企業中的一切,因為該技術將使會計和治理更加自動化。據悉,目前該公司正在研究一個去中心化的網絡和企業項目——“Stratus Marketplace”,以期提升企業自治,從而減少運作成本。[2018/11/8]

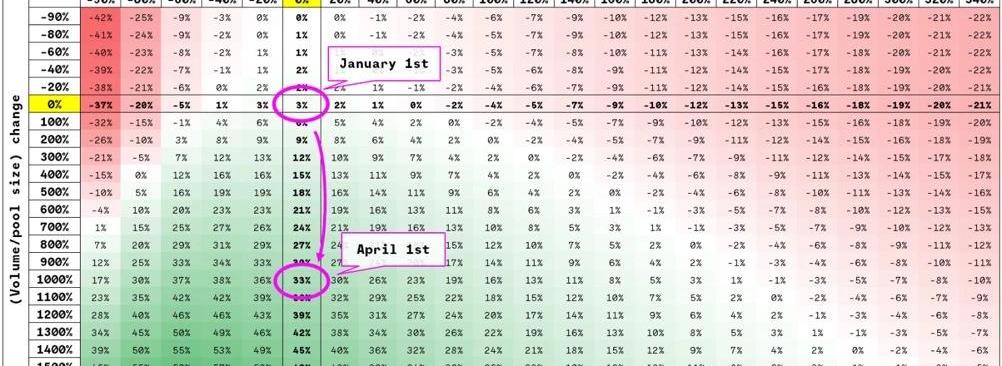

%=池聚策略除以屯幣策略的溢價上圖的假定條件:ETH=100DAI,交易費=0.3%,資金池規模=30,000ETH,月交易額=200,000ETH,持有時間=1年。資金池的規模和交易額的歷史演變

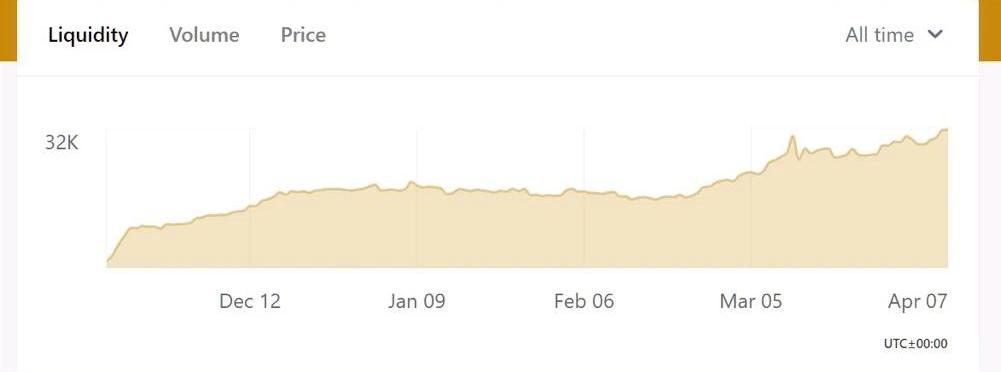

從前面的分析可以清晰的看到,我們不僅需要觀察資產價格的變化,還需要關注資金池規模和交易額的變化趨勢。幸運的是,Uniswap提供了有關資金池和交易額的信息:https://uniswap.info/。DAI-ETH池流動性的歷史變化先看過去幾個月流動性的演變:

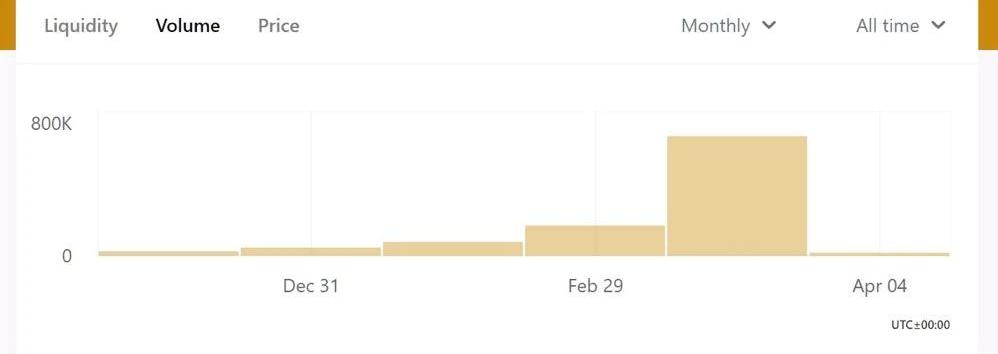

信息來自uniswap.info,截止2020年4月7日去年12月至今年2月中旬,流動性維持在1.6萬ETH左右。此后開始增長,目前達到3.2萬ETH的水平。大約3個月時間,規模翻倍。DAI-ETH交易額的歷史變化我們看看同一時段這一資金池的交易額變化。也就是說,有多少ETH換成了DAI:

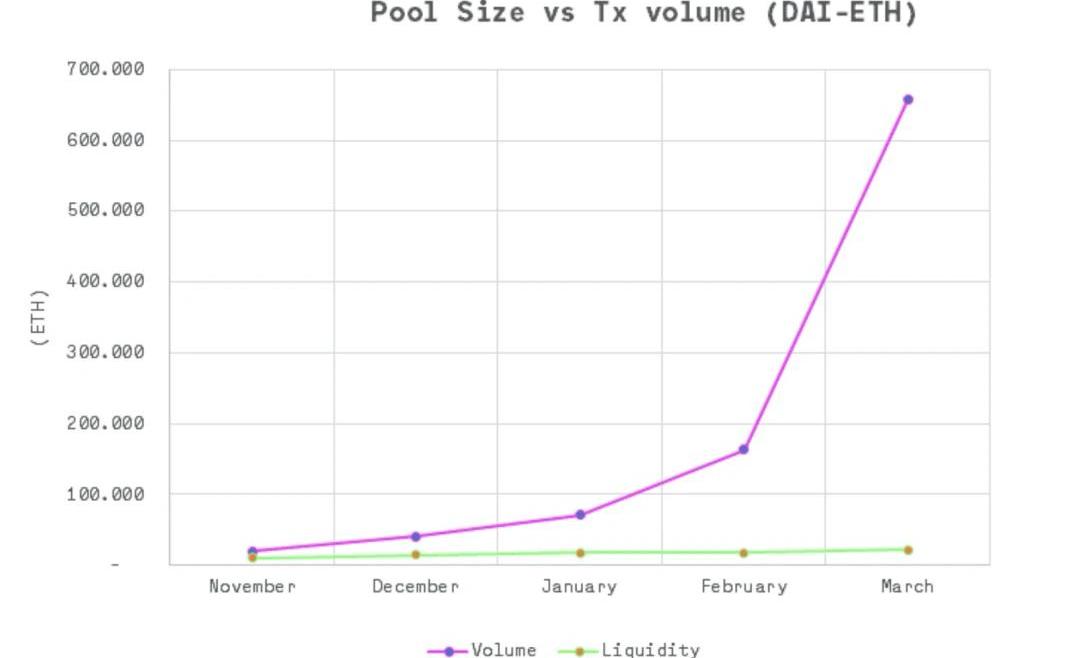

該池的規模大約在三個月翻倍,而交易額則幾乎一個月翻一倍!在去年11月至今年2月這一時間段。此后,3月的交易額大爆發。下圖可以看到合并的數據:

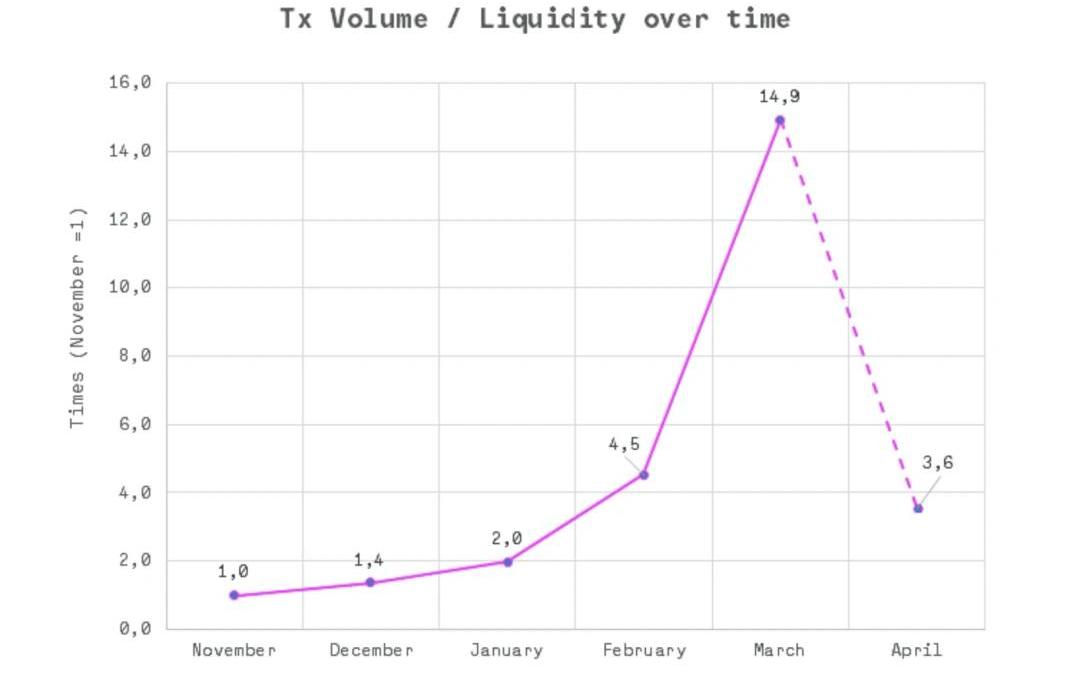

3月的黑色星期四市場巨震,讓走勢圖嚴重扭曲。為了看得更清楚,下面我們做了交易額/流動性的圖,去年11月的比值設為參照點:

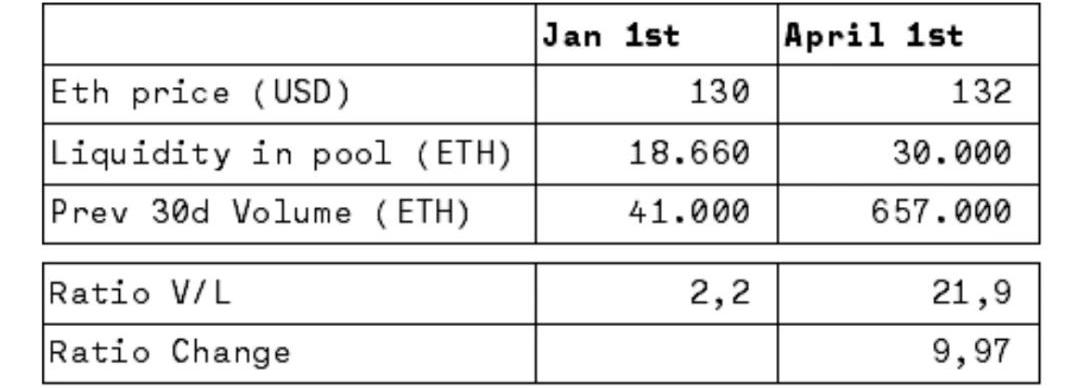

去年11月至今年2月,這一比值上升至4-5倍,而3月則一舉沖高到15倍。按目前的趨勢4月交易額將在15-20萬ETH,與2月的水平差不多。不管怎樣,我們可以看到,去年11月至今年2月,交易額的增長速度遠遠快于流動性的增長。在我們上面展示的熱力圖中,這意味著劇烈的向下移動=對流動性提供者,這是重大利好。再看看下表。這是2020年1月1日至2020年4月1日,ETH價格與資金池規模的對比:

再看下面的熱力圖,1月至4月,池聚策略比屯幣策略的優勢變化:

%=池聚策略相比屯幣策略的回報溢價。圖表的假定條件:ETH初始價格=130DAI,交易費=0.3%,資金池最初規模=18,660ETH,最初月交易額=41,000ETH,持有時間=90天。在此期間ETH的價格基本持平,而交易額/流動性規模的比值擴大了10倍。結果就是,流動性提供者在此期間獲得的收益比屯幣者高出近33%。黑色星期四進一步證明了這一策略的防御性本質——隨著價格波動性的上升,交易額的增長速度遠遠快過流動性的增速。這對流動性提供者是件好事,因為交易費的上漲對沖了他們在頭寸上的損失。我們會繼續監測這一領域的動態,但迄今為止我們發現,與交易額的劇烈變化相比,流動性供應的變化要緩和得多。結論

我們看到,借助AMM,人們可以將自己的資產投入資金池,并獲得回報。我們看到,和單純持有加密資產相比,池聚策略的表現可能好于或差于買入并持有策略,這主要取決于價格變化,以及交易額/資金池規模的比值。池聚策略在兩種場景下會跑贏屯幣策略:橫盤或溫和走低的市場當標的資產的價格小幅下降時,池聚策略的表現最佳。如果價格大幅上升或下跌,該策略的業績會低于屯幣。交易額/流動性的比值上升時當交易額的增速超過資金池的擴容速度時,所收取的費用會增加,也就幫助池聚策略跑贏屯幣策略。相反,如果資金池的壯大速度快于交易額的增長,單份貢獻分得的費用將減少,該策略維持正收益的區間也將收窄。結合黑色星期四期間的經驗,我們的分析表明,總體而言,這是一種防御性策略,在價格動蕩時期表現非常出色,在價格溫和下降時也能提供不錯的對沖。未來,值得注意的是,諸如GelatoFinance之類的解決方案是否會使進入/退出這一策略變得自動化,即起到一種止損作用。最后一點想法

暢銷書《黑天鵝》的作者塔勒布強烈呼吁,在冒險時應保持「凸性」。他的意思是,在風險光譜的兩側,都應該擁有正面或期權性方案。與單純持幣相比,池聚這種特殊策略是凹的,會使你在價格的任一方向急劇移動中遭遇損失。用他的術語來說,這是脆弱的。除非你擁有工具來監測資金池和定價條件的變化,并基于變化快速行動,否則,對大多數人來說,買幣-持幣可能是更安全的策略。

本系列文章將默認你是一個EOS社區成熟用戶,理解EOS基本邏輯和使用同時默認你是一個DeFi小白,完全不懂DeFi概念.

1900/1/1 0:00:00近幾日海外流傳一則消息:萬達集團旗下的連鎖電影院AMC計劃申請破產。有信息顯示因為疫情的原因,自從3月17日電影院關門歇業以來,至今已將近1個月毫無收入,它已經遣散了約2萬5千名員工,同時還欠各.

1900/1/1 0:00:0018個月前以來,新加坡的初創公司Dltledgers通過其區塊鏈平臺處理了超過33億美元的貿易融資。Dltledger的核心解決方案是供應鏈可追溯性區塊鏈,可鏈接到銀行、運輸公司以及保險公司.

1900/1/1 0:00:00分析師|Carol編輯|畢彤彤出品|PANews4月15日,農業銀行App內測數字貨幣DC/EP的界面在網上流傳,界面上顯示的功能包括掃碼支付、碰一碰、DC兌換查詢和錢包管理掛靠等.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:tBTC的出現,會不會對ETH在以太坊上的經濟帶寬地位形成挑戰?從tBTC的機制設計看,它需要150%的ETH抵押,這只會增強ET.

1900/1/1 0:00:00神馬礦機正在準備召開一場盛大的發布會。幣圈老人王純、神魚、吳鋼甚至比特幣開發者領袖Adamback都發來視頻站臺。然而,神馬礦機要推上臺前的這位新領袖卻是幣圈、礦圈幾乎無人知曉的神秘人.

1900/1/1 0:00:00