BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD-0.67%

LTC/HKD-0.67% ADA/HKD+0.24%

ADA/HKD+0.24% SOL/HKD+2.54%

SOL/HKD+2.54% XRP/HKD-0.04%

XRP/HKD-0.04%前言

近期DeFi生態內有兩筆大額比特幣涌入,被業內人士認為是比特幣進入DeFi生態且將撼動以ETH為底層資產地位的信號。TokenInsight預計,在未來DeFi生態內比特幣錨定品將越來越多,比特幣的進入將促進DeFi生態更加成熟,但是否能夠撼動ETH底層資產地位仍有待時間檢驗。一、兩筆大額比特幣涌入WBTC網絡

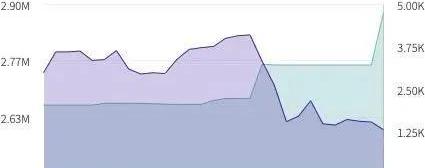

5月12日比特幣迎來第三次減半,在此次減半時點,DeFi生態發生劇烈變化。DeFi生態中比特幣鎖倉數量在一日內從約2200枚突升至約3200枚,增長約45%;以太坊鎖倉量從約280萬驟降至260萬,降低約7.1%。

River Financial推出比特幣挖礦托管產品River Mining:4月6日消息,比特幣交易托管公司 River Financial 宣布推出比特幣挖礦托管產品 River Mining,River Mining 將負責硬件采購、托管和維護,同時使客戶能夠輕松監控其礦機的性能。客戶可以在 River 的個人或實體賬戶中購買礦機,而公司負責采購鉆機,將其托管在美國的頂級數據中心,并保持其最大正常運行時間。River Financial 表示,River Mining 將于 2022 年二季度增加數千臺礦機,預計該業務的礦機托管規模將在 2023 年拓展至 10000 臺以上。(bitcoinmagazine)[2022/4/6 14:06:15]

DeFi鎖倉量,來源:DeFiPulseDeFi生態中BTC鎖倉主要發生在穩定幣項目WBTC和支付領域閃電網絡中。其中,WBTC基于以太坊區塊鏈與比特幣掛鉤,從而使比特幣持有者順利參與到DeFi生態;而閃電網絡則基于比特幣區塊鏈,通過搭建支付通道網絡完成比特幣支付。TokenInsight發現在5月12日有大量比特幣進入WBTC網絡,導致其鎖倉價值翻倍,并遠遠超過閃電網絡的比特幣鎖倉額。

Real Vision首席執行官:鮑威爾的講話證明比特幣和黃金將在未來保持強勢:8月28日消息,金融媒體Real Vision首席執行官Raoul Pal發推特表示,美聯儲主席鮑威爾周四的講話證明比特幣和黃金將在未來保持強勢,比特幣將為投資者贏得勝利。他解釋道,鮑威爾的講話釋放出進一步通貨膨脹的信號,這對比特幣和黃金等避險資產十分有利。(Cointelegraph)[2020/8/28]

WBTC與閃電網絡鎖倉價值對比,來源:SkewWBTC官網顯示該筆比特幣其持有者為融資平臺CoinList,同時CoinList平臺在當天將取得的WBTC轉入到Nexo錢包地址中,Nexo為該筆比特幣的真正持有者。

動態 | USDT占比特幣交易比重約為73.80%:據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排在第一的是USDT,占比為73.80%;排在第二的是美元,占比為8.45%;排在第三的是日元,占比為4.65%;排在第四的是USDC,占比為2.67%;排在第五的是PAX,占比為2.59%。[2020/1/12]

WBTC新增需求,來源:WBTC

英偉達CEO:貨幣的使用將確保比特幣等加密貨幣長期存在:電腦硬件制造商英偉達的首席執行官告訴主流媒體加密貨幣仍將存在很長時間。Jensen Huang在接受CNBC采訪時表示,貨幣的使用將確保比特幣等加密貨幣長期存在。他預測,世界上有一種非常低摩擦、低成本的交換價值的方式,區塊鏈也將存在很長一段時間。在過去的一年里,隨著越來越多的消費者和必要的電力加入進來,Nvidia對比特幣的挖掘趨勢投資巨大。[2018/3/30]

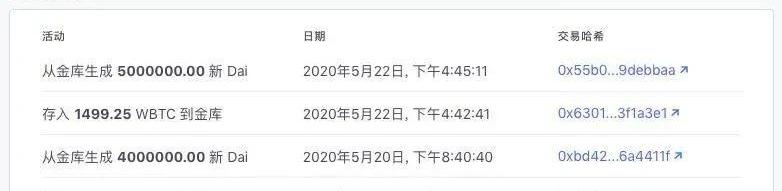

WBTC轉入Nexo錢包地址,來源:Etherscan5月20日,Nexo通過Maker協議將此近1000枚WBTC進行抵押,用以產生400萬枚Dai。而WBTC在本月初才由MakerDAO投票通過作為Dai新增的抵押品,兩個事件發生時間點極為臨近。

比特幣礦機生產被中企壟斷 全球玩家跑華強北采購:英國《金融時報》稱,中國電腦產業發源地之一、有“中國硅谷”之稱的深圳華強北,已經成為礦機生產“新的世界中心”,來自美國、日韓、俄羅斯乃至印度的玩家們云集于此,購置設備,“中國人擁有絕對的市場定價權”。張銀海認為,目前看,中國可能壟斷礦機生產,但中國優勢會逐步消失,因為日本和美國一些公司也在研發礦機,而且技術比中國更先進,“估計到明年這個時候,中國的優勢就沒了”。[2018/1/25]

WBTC抵押生成400萬枚Dai,來源:OasisDaiStats表明此次抵押之后,WBTC總產生量的50%被鎖在Maker平臺上。同時通過抵押WBTC產生的Dai累計數量占Dai總產生量3.76%。目前Nexo尚未表明為何要獲取如此多Dai,但Nexo作為即時借貸平臺可憑借自身平臺優勢進行跨平臺套利。5月21日,又有一筆大額比特幣涌入WBTC網絡,數量再次刷新紀錄,達到近1500枚,且產生的WBTC在生成后40分鐘內被發送至Nexo錢包地址。5月22日,該筆1500WBTC被抵押生成500萬枚Dai。同時DaiStats數據表明WBTC鎖在Maker協議內的占比從50%升至至68.37%,而通過抵押WBTC產生的Dai累計占比翻倍,升至7.68%。

WBTC轉入Nexo錢包地址,來源:Etherscan

WBTC抵押生成500萬枚Dai,來源:Oasis二、比特幣錨定品

本月2500枚WBTC的產生與抵押引起數字資產業內人士對非以太坊資產在DeFi生態中發展的關注以及興趣。目前DeFi項目仍以ETH為基礎資產和抵押品。但由于比特幣本身充足的流動性、大規模交易量以及廣大的用戶群體,有不少項目積極嘗試將比特幣整合進DeFi生態系統中。這些項目均通過比特幣錨定品連接比特幣與DeFi。比特幣錨定品包括WBTC\n(WrappedBitcoin),imBTC(TokenIon),tBTC(KeepNetwork),SBTC\n(Synthetix),renBTC(Ren),和pBTC(pTokens)。其中WBTC在CMC上顯示市場價值約1,200萬美元。由于比特幣錨定品產生需要將比特幣鎖在各區塊鏈網絡內,未來大量比特幣持有者進入DeFi生態將使大量的比特幣鎖在DeFi生態中,造成比特幣鏈上交易減少。但目前Maker已為四種抵押品設定債務上限,其最初目的在于保證抵押物組合的多樣性。此設定在一定程度上可控制比特幣在Maker協議上的數量。截至5月23日Maker協議上各抵押品債務上限和使用率如下圖所示,WBTC使用率已接近100%,并超過ETH使用率。95%意味著在債務上限不變情況下,如果Nexo不償還Dai以降低使用率,那么未來比特幣持有者通過抵押WBTC進入DeFi生態僅剩5%的空間。

Maker協議各抵押品債務上限及使用率,來源:MakerWBTC債務上限僅為1000萬枚,而目前已有900萬枚來自同一個平臺,這對比特幣能否促進以太坊生態良好發展投下些許陰影。但TokenInsight認為Maker將WBTC作為新增Dai抵押品,為比特幣進入DeFi生態提供翹板。在未來更多基于比特幣的新方案將會產生,DeFi生態將通過各種協議平臺涌入更多比特幣。這些比特幣持有者將更多參與到DeFi中,同時促使數字資產行業發展更加迅速、產業結構更加多元化。但關于比特幣能否動搖ETH在DeFi中的底層資產地位,TokenInsight認為仍有待時間檢驗。

編者按:本文來自巴比特資訊,作者:RakshithaNarasimhan,編譯:Libert,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANDREWSINGER,Odaily星球日報經授權轉載。戲劇界有《等待戈多》,而加密領域也有自己的戲劇:等待機構投資者.

1900/1/1 0:00:00一、上帝視角看比特幣的啟示和推動作用比特幣從誕生至今逾十個年頭,在完全自由的市場競爭中,它無疑是到目前為止最成功的案例,我們不討論比特幣的價格.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。汝之蜜糖,彼之砒霜.

1900/1/1 0:00:00去年,比特幣一路吸血,主流和山寨則是跟跌不跟漲,比特幣在數字貨幣總市值的占比高達70%,近期,這個數字回落到65%左右,一些主流幣和山寨幣出現回暖跡象,部分走出獨立行情.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:AlexManuskin,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00