BTC/HKD+1.12%

BTC/HKD+1.12% ETH/HKD+1.28%

ETH/HKD+1.28% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+0.58%

ADA/HKD+0.58% SOL/HKD+3.13%

SOL/HKD+3.13% XRP/HKD+0.25%

XRP/HKD+0.25%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。在Balancer的官網,可以看到它將其定位為“非托管的投資組合管理者、流動性提供者以及價格傳感器”。對于初次接觸Balancer的用戶來說,一下子比較難理解為什么它是投資組合的管理者,同時又是流動性提供者。如何來簡單理解Balancer?

雖然存在不少差異,但為了更快讀懂Balancer,可以將Balancer簡單理解為Uniswap的通用化版本。正因為這個通用化,賦予Balancer不同于Uniswap的特性,從而產生不同的使用場景,最終帶來路徑的差異化。Uniswap和Balancer都是AMM模式,但Uniswap更像是Balancer的特殊版,而Balancer更像是Uniswap的通用版。Uniswap是自動化的代幣兌換協議,它不是采用訂單撮合的模式,而采用流動池的模式。在Uniswap的做市商模式中,其流動性池涉及到兩種代幣,在提供流動性時,流動性提供者須將各50%價值比例的代幣注入到流動性池。在Uniswap中兌換代幣,本質上就是往流動性池中注入一種代幣,同時提取另外一種代幣,其流動性池是恒定乘積。由流動性提供商向流動性池提供代幣對,其價值比例為1:1,也就是說,比如你提供100個MKR,同時需要提供221個ETH來做市。其自動做市商模式是恒定乘積模式,如果按照上述的例子,其恒定乘積為100*221=22,100。如果有用戶用1MKR來兌換流動性池中的ETH,那么流動性池變為101MKR,根據其恒定乘積,那么可以兌換出2.19個ETH。那么,如果將這個模式進行通用化,會得到什么?那就是Balancer。它們之間的關系,部分類似于Maker和RAI的關系。如果按照Balancer的模式,其恒定乘積就相當于(100)^0.5*(221)^0.5=148.66,其中0.5的比重是固定的,148.66的乘積也是常數,代幣價格的變化取決于注入和提取代幣的量。如果按照這個模式,那么注入1MKR,同樣也可以兌換出2.19ETH。也就是說,按照Balancer的模式來看,Uniswap的做市模式是將兩個代幣的價值比重固定為各0.5。因此,最終來說,兩者代幣池的兌換價格是一樣的。Balancer的通用化是指,將池中的代幣,從2個增加為多個,將各50%的比重改為完全自定義的比例,也就是說,在ETH-MKR的池中,不再限定為必須各注入50%價值比例的相應代幣,而是注入用戶自定義比例價值的代幣,例如75%的MKR和25%的ETH。當然,如果用戶將代幣設定為2個,一個是ETH,一個是MKR,比例為1:1,那么這跟Uniswap上的相應代幣池沒有區別,當然交易費也可以設定為0.3%。將Uniswap通用化后,會產生什么結果?

馬來西亞加密交易平臺MX Global完成160萬美元融資,Binance領投:10月1日消息,據數據顯示,馬來西亞加密交易平臺 MX Global Sdn Bhd(MX Global)完成 160 萬美元融資,Binance 和 MX Global 母公司 Hachiman Technology 領投。MX Global 是一家受監管的加密交易平臺,2021 年 7 月獲得馬來西亞證券委員會(SC)批準,是馬來西亞四個合規市場運營商-數字資產交易所(RMO-DAX)之一。

此前消息,3月1日,MX Global獲得 Binance 和數字商業解決方案提供商 Cuscapi 戰略投資,具體金融未披露。(VentureCap Insights)[2022/10/2 18:37:30]

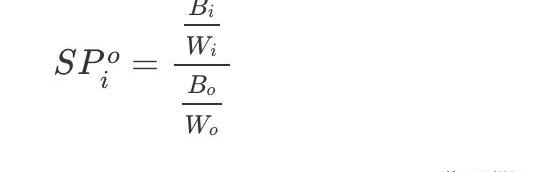

Balancer依然可以實現去中心化的代幣交易在Uniswap上,人們可以進行ETH和ERC20代幣,或ERC20代幣間的兌換。Balancer依然可以進行同樣的兌換。其流動池中的代幣兌換價格取決于該代幣對的占比和余額。如下圖:

自動做市協議Balancer新增TUSD流動性挖礦:據官方最新消息,自動做市協議Balancer在Polygon和Arbitrum同時新增TUSD流動性挖礦。用戶在Polygon向TUSD-DAI-USDC-USDT池提供流動性,可獲得BAL+TUSD+MATIC三種數字資產獎勵。Balancer 是一個自動化的投資組合管理器、流動性提供者和價格傳感器,用戶可通過跟蹤套利機會,優化投資組合。

TrueUSD作為首個經獨立機構驗證、接受鏈上實時獨立驗證、錨定美元的數字資產,目前已上線Binance、Huobi、Poloniex等100多家交易平臺,并在TRON、Avalanche、BSC、HECO等公鏈上進行多鏈部署, 深度參與各鏈DeFi生態建設。TrueUSD經全美最大會計公司Armanino實時審計,確保美元儲備與其流通比達到1:1,實現100%儲備,用戶可隨時通過官網獲取公開審計結果。[2021/11/16 6:54:00]

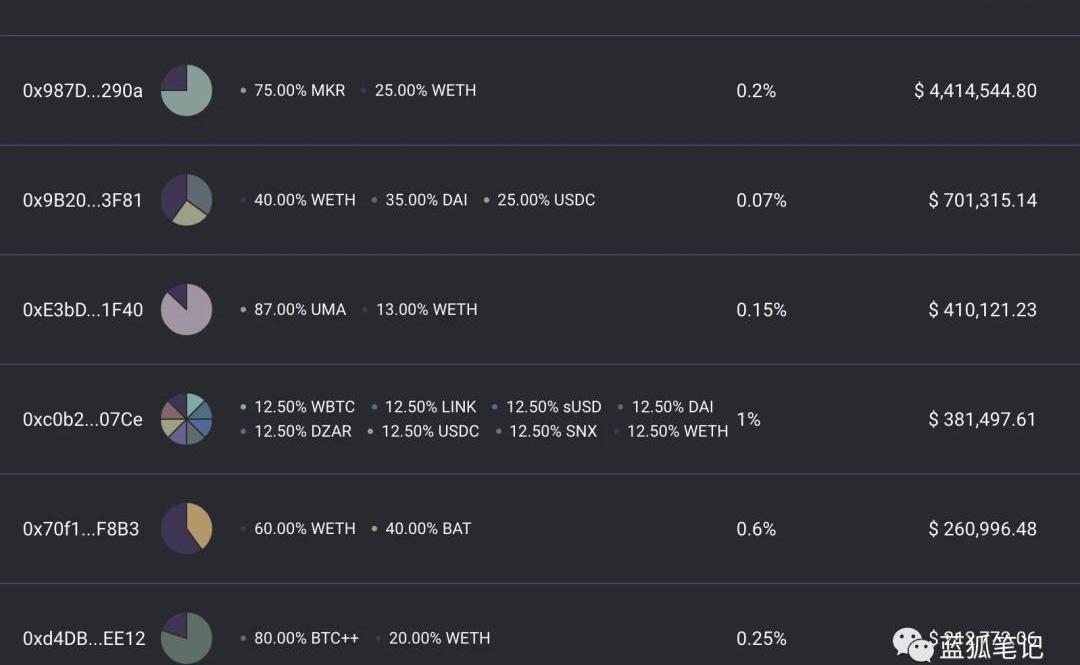

其中Bi是代幣i的余額,該代幣是注入流動性池中的代幣,也就是交易者要賣的代幣;Bo是代幣o的余額,該代幣從流動性池中流出,也就是交易者想要買的代幣;Wi是代幣i的比重;Wo是代幣o的比重。由于比重是常數,因此,現貨價格跟隨代幣余額的變化而變化。被購買的代幣價格會上漲,而被售賣的代幣價格會下降。一旦外部市場價格發生變化,導致它跟Balancer流動性池的價格不一樣,套利者就會進來賺取利潤,直到價格實現均衡,不再有套利空間。這意味著Balancer代幣對之間的價格最終會與現貨價格趨于一致。Balancer的流動池可以有多種代幣,也可以只有兩種代幣。目前其流動性最好的是MKR-ETH流動池,截止到藍狐筆記寫稿時,其流動性達到3,189,561.03美元,24小時交易量為153,846.91美元,其池的比例不是Uniswap常見的50%ETH和50%MKR,而是75%的MKR和25%的ETH。同時,在Uniswap上MKR-ETH的流動性為3,266,092美元,24小時交易量為176,995美元,就MKR-ETH的流動性池來說,當前兩者基本上處于同一水平。對于代幣的兌換者來說,用Balancer的MKR-ETH池進行代幣兌換更合適一些,因為其兌換費用為0.2%,但對于流動性提供者來說,其收入少了0.1%。Balancer上也有不少多個代幣的流動性池,最多有8個代幣的池。

NFT游戲項目Illuvium通過BalancerLBP籌集到3800萬美元:4月3日消息,NFT游戲項目Illuvium已通過BalancerLBP籌集到3800萬美元,期間交易量達到9000萬美元。此前報道,Illuvium于UTC時間3月30日15時通過BalancerLBP開啟為期72小時的代幣分配活動,共計劃發行100萬個ILV代幣,初始價格為50美元。[2021/4/3 19:43:24]

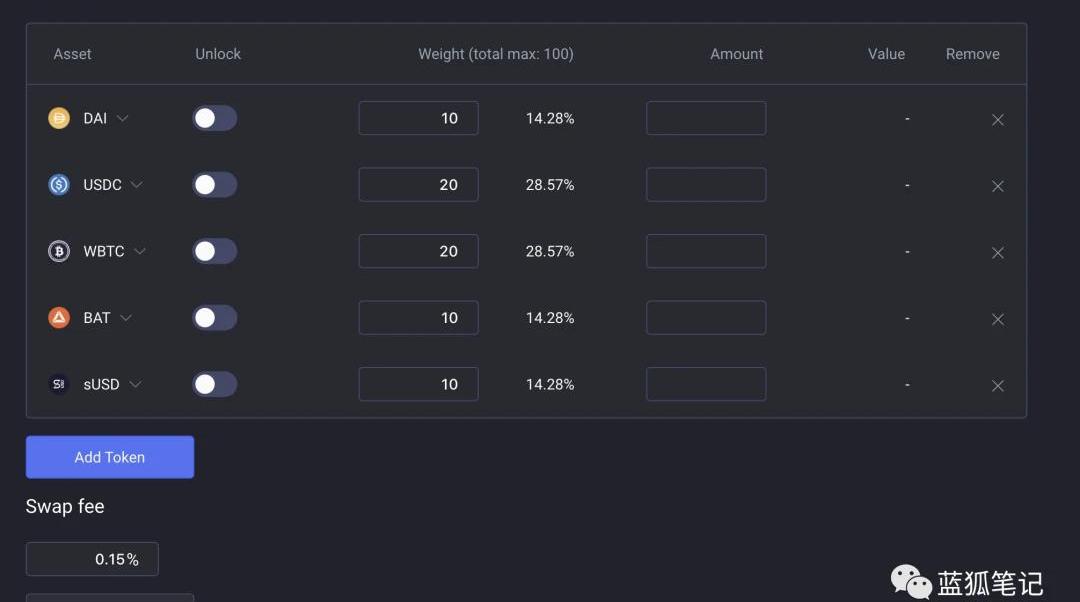

流動性提供者可以自定義自己的流動性池,可以是私人池,也可以是共享池。私人池不允許其他人加入,共享池則是開放的流動性池。目前暫時只開放共享流動性池。

假設流動性提供者構建了一個由10個wBTC、400個ETH、37MKR的多代幣池,資產比例為40%、40%、20%,那么其資金池的恒定乘積是:10^0.4*400^0.4*37^0.2=56.8在這個代幣池中可以支持wBTC和ETH以及MKR代幣之間的任意兌換。而在Uniswap中,V1版本是需要通過ETH路由完成wBTC和MKR之間的代幣兌換,而在V2中它支持wBTC和MKR的直接兌換。具體可以參考藍狐筆記之前的文章《UniswapV2:未來的Uniswap會是什么樣》當然,為了降低滑點,Balancer也會幫助用戶從多個資金池中尋找最佳交易選擇。Balancer由于費用可以自定義,相對于uniswap的0.3%,有一些優勢。不過費率本身并不是獲得競爭優勢的門檻,因為可以跟進。Balancer也可以是自動化的投資組合管理工具為了對沖風險,并獲得相對較高的收益,投資者經常采用投資組合策略。指數基金幫助投資者持續獲得投資組合的敞口。不過,指數基金需要有人管理,基金的管理人員會向投資者收取管理指數基金的費用。其中包括再平衡指數基金的成本,有人工成本也有自動化的機器人成本等。Balancer流動性池的好處在于它通過套利者參與,可以實現自動化的指數基金,無須托管,去中心化,不僅不用繳納費用,而且還可以收獲費用。Balancer之所以可以創建自動化的指數基金,成為自動化的投資組合管理工具,主要是因為其AMM模式,在其流動性池中的資產價值比例是常數,這意味著不管如何交易,每個流動性池中的代幣價值比例是恒定的。

GlobalData:區塊鏈等數字技術將為未來的供應鏈提供動力:數據分析公司GlobalData表示,COVID-19大流行所造成的限制正迫使全球制造商、供應商和分銷商重新審視其全球供應鏈戰略,加快數字技術的采用。

GlobalData首席顛覆性技術分析師Manish Dixit評論稱,“勞動力日益短缺、工廠被迫關閉、因工廠關閉造成的配送路線和物流中心中斷,以及不斷變化的客戶行為,是推動企業部署數字技術的主要因素。影響最大的技術包括人工智能、大數據、區塊鏈、數字孿生和機器人技術。”(GlobalData)[2020/8/20]

其中V是代幣的價值,Bt是流動池中代幣的余額,Wt是代幣的價值占比,所有這些代幣的價值占比之和為1。這意味著,隨著交易的進行,隨著套利者的參與,最終的資產組合會根據其設定的價值比例進行再平衡,并跟現貨價值趨于一致。例如,假設有些投資者對DeFi賽道感興趣,但是又無法把所有的資金押注在一個項目上,這些投資者可以構建DeFi指數基金,根據某些指標,比如鎖定的資產價值量、交易量、非相關性等選取其中5個代幣作為指數基金,按照各20%的比例進行配置,例如根據現在的資產鎖定量,從MKR、SNX、Avae、COMP、Kyber、BNT......中選取5種代幣。又比如用戶只是想獲得主流加密貨幣的敞口,建立主流幣指數,其投資組合加上BTC、ETH等。同時,Balancer還可以通過合成資產,構建出傳統股票的指數基金。例如在其指數基金中包括特斯拉、蘋果、亞馬遜等各種股票資產。用戶可以用較低門檻自定義指數基金,從這個角度,它有潛力取代傳統的中心化的指數基金。Balancer的代幣機制:流動性挖礦

BKEX Global將于今日18:30上線OCEAN:據BKEX Global公告,BKEX Global將于2020年8月8日18:30(UTC+8)上線OCEAN(Ocean Protocol),開放交易對:OCEAN/USDT。

海洋協議是一個去中心化的數據交換協議,旨在解鎖數據,為數據用戶提供更公平的結果;允許數據提供者通過去中心化的數據市場與數據消費者進行交互,同時保證所有參與者的控制,可審計性,透明度和合規性。[2020/8/8]

Balancer協議的代幣是治理代幣BAL。BAL代幣跟其業務有深度綁定,這種機制在Compound的代幣設計也可以看到。這比單純投票治理模式更利于生態系統的發展。這也凸顯了DeFi領域代幣模型設計的進化。具體來說,BAL采用的是流動性挖礦的模式。早期的流動性提供者為Balancer業務的成功提供關鍵的流動性,也承擔了早期的風險,例如智能合約的風險、低收益風險等。Balancer給這部分流動性提供者分配BAL代幣。流動性挖礦的好處是將BAL代幣分散到流動性提供者手中,BAL代幣持有人跟Balancer的生態利益綁定,這對其未來治理有利。治理會涉及到添加新功能、在以太坊之外的公鏈上部署智能合約、layer2的擴展方案、引入協議層的費用等。BAL代幣的供應量為1億,其中25%分配給創始人、核心開發者、顧問和投資者,這部分代幣會有解鎖期。剩余75%的代幣將分配給流動性提供者。隨著后續治理批準,代幣也可能會分配給協議的生態戰略合作伙伴。每周分配給流動性提供商的代幣數量為145,000,大約每年750萬個代幣。后續的分配可能會根據治理來決定。其種子輪的代幣價格為0.6美元。如按照這個價格算,它每周分配大約87,000美元的代幣。當然,實際的價格取決于公開市場的交易。每周的代幣分配會考慮流動性提供者提供的流動性總量、池費用率等因素。提供的流動性越大,費用率越低,能獲得的代幣越多。成為流動性提供者可以賺取費用,也可以賺取代幣,是一種很好的引導出流動性的方法。但同時,流動性提供商也可能會虧錢,也有潛在的智能合約風險,這些都是需要考慮的,除非有充分把握,普通投資者早期不宜投入大量資金,以免遭成損失。DeFi的創新越來越多,切入點也越來越多,這已經成為以太坊生態蓬勃發展的重要推動力。

Tags:BALANCNCEALAArgentine Football Association Fan TokenMushrooms FinanceNFT-Art.Financepgala幣總量

編者按:本文來自信任度,星球日報經授權發布。4月9日,《中共中央國務院關于構建更加完善的要素市場化配置體制機制的意見》正式對外發布,這是中央關于要素市場化配置的第一份文件.

1900/1/1 0:00:00上期回顧BTC:BTC已做空為主,止損點設為$9,300,若BTC跌破$8,000,則將徹底打開下跌空間,下跌幅度或超20%。在5月25日最低下跌至$8,600,之后逐步上漲回升.

1900/1/1 0:00:00序言近期,新冠疫情的快速演變在全球范圍內對社會經濟產生了廣泛的影響。越來越多的學者與媒體開始聚焦不斷加劇的保護主義與地緣沖突,探討目前世界所面臨的逆全球化問題.

1900/1/1 0:00:00發布方:XBITRUST&PaiclubCapital作者:蘇文杰摘要:本文初步介紹了包括數字貨幣洗錢的各類洗錢手法,期望能夠為反洗錢工作提供參考.

1900/1/1 0:00:00這幾天圈內突然興起一個新的概念:永恒牛市。什么是永恒牛市呢?就是說如果比特幣的通脹率比美元的通脹率低,那么比特幣在理論上兌美元就會永遠上漲.

1900/1/1 0:00:00編者按:本文來自01區塊鏈,文:澄子,審:雨林,Odaily星球日報經授權轉載。 在張藝謀拍攝的旅游宣傳片里,成都被形容為一座“來了就不想離開”的城市.

1900/1/1 0:00:00