BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+0.96%

ETH/HKD+0.96% LTC/HKD+2.23%

LTC/HKD+2.23% ADA/HKD-1.37%

ADA/HKD-1.37% SOL/HKD+2.82%

SOL/HKD+2.82% XRP/HKD-0.49%

XRP/HKD-0.49%編者按:本文來自分布室,Odaily星球日報經授權轉載。「一個傻瓜和他的錢能聚集在一起是足夠幸運的」-GordonGekkoGekko這句話暗示著「傻瓜和他的錢很快就會分開」,但也許我們可以用一種更貼切的方式來思考這個問題:「如果人們把注意力集中在聚斂錯誤的錢財上,那么他們可能很快就會失去自己的財富。」現代投資組合理論遭到「質疑」

在過去兩年里,委內瑞拉股市上漲了近33%,但以委內瑞拉玻利瓦爾(分布室注:股票的計價單位)幾乎失去了全部購買力。這意味著,如果在2018年4月投資了委內瑞拉股市,雖然會「賺錢」,但幾乎失去了一切。截至今年4月30日,標普500指數的十年表現按美元計算超過150%,按黃金計算略高于100%,而自2001年以來,該指數以黃金計價的實際跌幅卻超過85%。與標準普爾500指數(S&P500)、美元甚至黃金的回報率來看,比特幣收益是驚人的。比特幣自2009年誕生以來,價格幾乎從零增長到如今的近1萬美元。無論比特幣是否被廣泛接受為一種有用的貨幣、數字黃金,或者兩者兼而有之,人們已經對這種在線協議產生了需求,而且這種協議有可能繞過央行對財富的控制。與此同時,不同階層的投資者都在質疑傳統資產的估值指標是否還重要,并開始質疑現代投資組合理論——審慎投資的理論基礎。從2008年的金融危機和如今的過度通貨再膨脹事件,正迫使即便是最老牌的傳統主義者也不得不承認,金融資產表現的概念與財富維持和創造截然不同。投資者似乎別無選擇,只能接受這樣一個「玩世不恭」的原則:央行總是會創造足夠的流動性來支撐名義資產市場價值,而名義資產市場價值已淪為不斷增加的系統性債務的抵押品。杠桿金融資產

美國會議員致函財政部和國稅局,敦促對加密行業實施稅收法規:金色財經報道,美國國會議員Brad Sherman和Stephen Lynch給財政部和國稅局(IRS)負責人的信中表示,要求對加密貨幣行業實施稅收法規。“多年來,加密貨幣行業一直是逃稅的主要來源,也是國家(美國)稅收缺口的重要組成部分\"。

二人強調了2020年9月的一份審計報告,其中財政部稅務管理監察長(TIGTA)指出,由于缺乏報告,美國國稅局無法識別支持加密的納稅人。

此外,基礎設施投資和就業法案(兩黨基礎設施法案)要求納稅人從2023年開始報告加密貨幣交易。然而,議員們表示,\"擬議的法規尚未頒布\"。[2023/6/6 21:19:12]

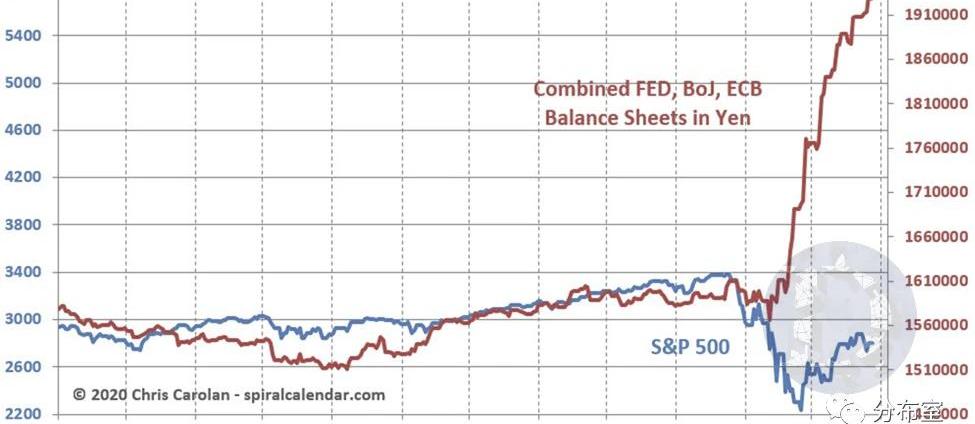

設想一下,假如你管理著一支龐大的養老基金,但當局突然通過了一項法律,使得你不能投資于整個資產類別。分布室注:雖然事實上政府沒有通過一項法律,但是政策制定者們做了同樣的事情,他們摧毀了固定收益市場。根據皮尤慈善信托基金會(PewCharitableTrust)在2020年1月發表的一篇論文顯示,美國的公共養老金計劃的總金額超過4.3萬億美元,其中60%以上的年收益來自于該計劃。零約束的主權利率、緊縮的信貸息差以及對大多數債務工具的社會化購買,已經奪走了固定收益資產和與之相關的對沖工具的收入和資本升值潛力。從美國國債到高收益債券再到市政債券的整個債券系統已成為一種「僵尸」資產類別——不再提供穩定的收入,不再是應對通縮或衰退的投資組合對沖工具,也不再是或者允許將風險分配至風險較小或更低的流動資產。公共養老金約四分之三的資產投資于股票和其他投資,包括私人股本、對沖基金、房地產和大宗商品。對于傳統養老基金經理可以思考以下幾個問題:現在打算投資什么,是否會投資100%的股票和另類投資;是否會攜帶現金以應對波動性;如果是這樣,是否會將所有現金頭寸都投入到與養老金債務相匹配的法定貨幣上;在降低養老金領取者的購買力情況下,如何對沖貨幣通脹;如果風險承擔/風險規避被名義風險承擔和實際風險承擔(經通脹調整后)所取代,那么受托投資組合經理的評判標準是否應該更多地取決于他們的會計技能,而不是資產市場知識。目前來看,所有傳統的金融資產類別現在都像杠桿工具一樣,尋找更多的杠桿來推高價格。應用傳統的基本估值指標似乎已經變得過時了。然而,「嬰兒潮時期」出生的投資者和管理著大部分積累財富的投資經理們可能會緊抓著他們所知道的東西不放,并在價格上漲時放棄財富。但可以肯定的是,杠桿金融資產的價格應該上漲。下圖顯示了過去一年,三大央行資產負債表與標準普爾500指數的對比。可以看到,無論經濟基本面如何,市場仍將有更多的杠桿作用來維持股市的穩定。「超重股票」可能不會給投資者帶來痛苦(分布室上文提到的委內瑞拉的資產和貨幣動態),但它肯定會破壞財富(購買力)。

香港眾安銀行將在新發牌制度下向零售投資者推出虛擬資產交易服務:5月24日消息,香港眾安銀行(ZA Bank)今日宣布計劃向零售投資者推出虛擬資產交易服務,通過與本地持牌虛擬資產交易所合作,眾安銀行將尋求監管批準,讓零售投資者能夠經ZA Bank App使用法定貨幣買賣虛擬資產。除了虛擬資產交易,眾安銀行亦計劃適時推出美股交易服務。此外,眾安銀將針對虛擬資產交易相關的特性和風險進行用戶教育,確保用戶能在掌握充分資訊的情況下作出適當的選擇。[2023/5/24 15:22:50]

替代貨幣使用案例

對非常規外源性貨幣和財政政策措施的周期性需求以及最近的技術創新支撐了數字資產的配置。數字資產在很大程度上仍是投機性的,但對它們的謹慎配置不應被認為是激進的,尤其是在其替代貨幣使用案例中。在過去的25年里,不受約束的法定貨幣和信貸所產生的錯誤投資的數量令人震驚。首先可以看到,大多數受托人可能希望成功匹配名義負債,大多數「嬰兒潮時期」出生的人可能希望以足夠高的名義價格將資產貨幣化,以滿足幾十年經通脹調整后的消費需求。而發達經濟體的央行可能希望創造足夠多的新貨幣,用來購買「嬰兒潮時期」出生的資產和主權債務,同時保持對本國貨幣的普遍信心。財政部可能希望的是現代貨幣理論和普遍的基本收入被廣泛接受,資源和財富被社會化,老一代和年輕一代同樣拒絕「野心」和自由市場。所有的投資者和儲蓄者所能期望的最好結果就是他們的財富以與匯率掛鉤的資產形式持有。而當上述所有情況發生時,實際價格會上升。后現代主義投資組合理論

Cosmos生態的項目Babylon現已在測試網上線:金色財經報道,旨在將比特幣安全性帶至 Cosmos 生態的項目 Babylon 現已在測試網上線,將在年底推出主網之前于今年夏天推出第二個測試網。Babylon 的工作原理是充當需要額外安全性的鏈和比特幣之間的中間方,從使用其服務的鏈中獲取 Block header,并將這些 Block header-qobx 寫入比特幣區塊鏈。運行 Babylon 的驗證者通過使用 Babylon 的鏈的原生代幣獲得報酬,還將獲得 Babylon 原生代幣的報酬。

Babylon 在去年完成 800 萬美元代幣權證融資,由 IDG 和 Breyer Capital 領投。EigenLayer 創始人 Sreeram Kannan 也在支持該項目,Sommelier Protocol 聯合創始人 Zaki Manian 擔任 Babylon 顧問。(The Block)[2023/3/10 12:53:22]

以目前的場景來看,固定收益資產似乎已經變得毫無用處,因為對于完善的投資組合管理而言,這一風險太高。假設謹慎的投資者不能永久持有100%的風險資產,那么匹配負債或優化風險調整后現代主義的投資組合理論,需要更多的來權衡傳統資產和替代資產的權重。與傳統資產相比,另類資產的比重應大幅提高。另類資產類別和策略提供了一種潛在渠道,使投資者能夠在具有大量單向風險敞口的傳統資產類別中投資于非定向策略。因此,后現代主義投資組合理論可以簡單概括為:減少整個市場的長期風險敞口(即減少對交叉抵押資產的外部依賴)轉向獨立定價的全球資產配置杠桿水平較低的資產及無法量化寬松的基礎貨幣配置「非自由裁量的價值資產」部署中性和定量策略加碼有潛力產生可觀的、帶有實際回報的非傳統資產。具有顛覆性創新意識非法定貨幣

安全團隊:LegendaryOwls項目Discord服務器遭到攻擊:金色財經消息,據CertiK監測,LegendaryOwls項目Discord服務器遭到攻擊,其發布的azukiz[.].com是一個釣魚網站。請社區用戶不要點擊、鑄造或批準任何交易。[2022/8/17 12:30:55]

新專題來襲,本文作為開篇文章,將重點介紹Filecoin協議特有的功能。Filecoin旨在存儲世界上最有價值的信息,并且其是用于買賣分布式存儲的基于區塊鏈的市場.

1900/1/1 0:00:00編者按:本文來自分布室,Odaily星球日報經授權轉載。TokenSets的風險本文將重點討論資產管理自動化平臺TokenSets和去中心化協議SetProtocol交互時應注意的風險.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,星球日報經授權發布。近兩個月,「中國央行數字貨幣DC/EP內測」的消息層出不窮.

1900/1/1 0:00:001)速覽區塊鏈互操作性 RafaelBelchior等人在分析330多個文檔后,對最相關的區塊鏈互操作性項目進行了分類:「針對加密貨幣的互操作性方法」、「區塊鏈引擎」和「區塊鏈連接器」.

1900/1/1 0:00:00在剛剛結束的兩會期間,區塊鏈無疑成為了熱點話題,吳說區塊鏈也為大家提供一些關于區塊鏈業務的獨家觀察.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC價格下跌市場情緒低落,持倉量持續增長:據火幣BTC永續合約行情顯示,截至今日16:00(GMT+8),

1900/1/1 0:00:00