BTC/HKD-3.1%

BTC/HKD-3.1% ETH/HKD-6.22%

ETH/HKD-6.22% LTC/HKD-3.29%

LTC/HKD-3.29% ADA/HKD-6.43%

ADA/HKD-6.43% SOL/HKD-2.73%

SOL/HKD-2.73% XRP/HKD-6.56%

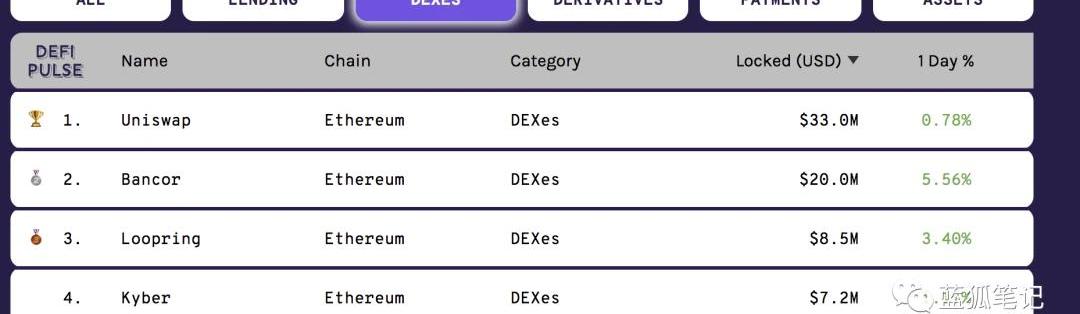

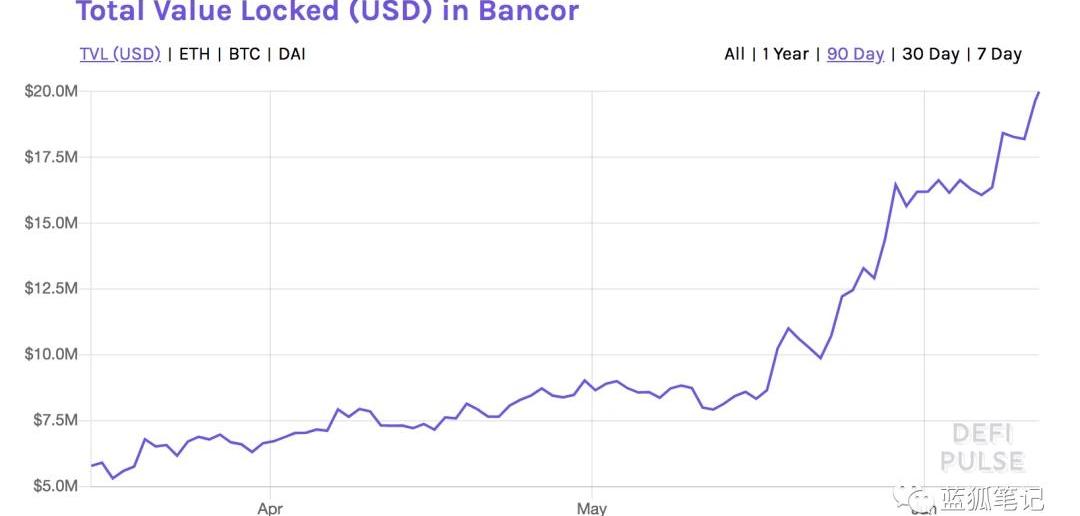

XRP/HKD-6.56%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。DeFi領域經過2019年的蓄力,2020年初步打開了局面,不管是借貸,還是DEX或衍生品領域,在鎖定資產量、借貸量、交易量、用戶量等方面都有了很大的提升。藍狐筆記在年初介紹過Kyber《Kyber的淡出與起勢》,當時Kyber在市場上還相對低調,如今截止到藍狐筆記寫稿時Kyber市值超過2億美元,按Coinmarketcap的數據,其市值排名第40位。最近兩個月,Bancor的起勢也引起了藍狐筆記的關注。下圖顯示了Bancor的鎖定資產量及其變化趨勢。

OPNX治理代幣OX質押服務在DeBank上線:金色財經報道,據三箭資本創始人Zhu Su等人創辦的加密索賠和交易平臺Open Exchange(OPNX)官推發布信息,其治理代幣OX的質押服務已在DeBank上線。OX允許用戶通過質押以免費交易,其中如果交易者所持有的OX總量占比等于或大于其OPNX交易總量占比,則可獲得100%的交易費用返還,超出免費交易額度的質押者將在剩余部分上獲得50%的交易費用返還,所有交易費用返利都以OX形式支付給持幣用戶。[2023/6/10 21:28:37]

Bancor代幣BNT在最近兩個月也隨之發生變化,市場非常敏感地捕捉到了整個過程。同時隨著DEX市場的整體發展,例如Kyber和路印等的發展,BNT也逐步引起市場的更大關注。其中,BancorV2是Bancor能否重新趕超的關鍵。BancorV2試圖解決流動性提供商的“無常損失”

加密銀行SEBA Bank AG聘請前摩根大通高管擔任亞太地區CEO:金色財經報道,瑞士寶盛集團(Julius Baer Group Ltd.)支持的加密貨幣銀行SEBA Bank AG聘請了前摩根大通高管Amy Yu擔任其亞太地區首席執行官。此前Amy Yu曾幫助摩根大通建立了亞太市場的大宗服務部門。她于2018年加入加密行業,最初在BitMex負責全球機構銷售業務。她隨后加入了Genesis,該公司于今年早些時候申請破產。(彭博社)[2023/2/7 11:52:18]

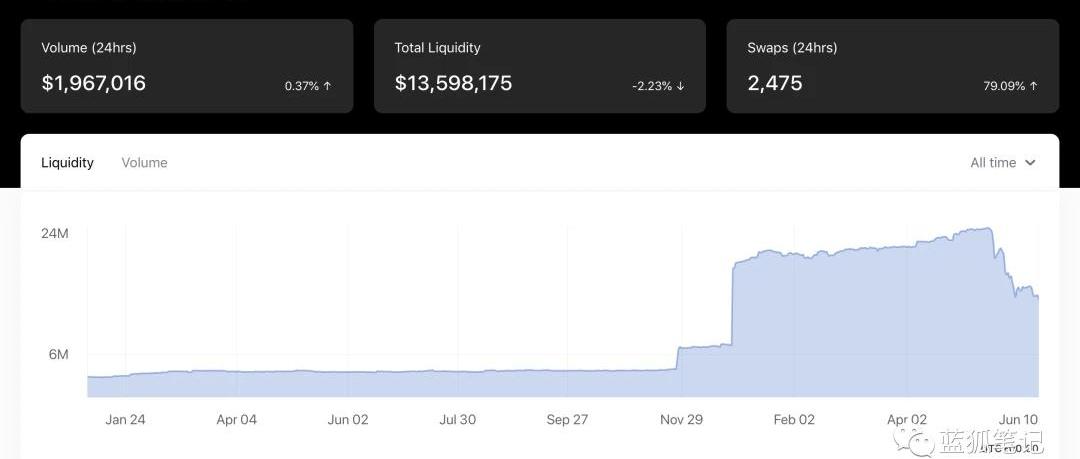

最近加密領域AMM模式大行其道,而其中Bancor是它的始祖,不過,剛開始把它發揚光大的是Uniswap,其中很大的原因是因為當初Uniswap的簡潔,任何人都可以參與做市,gas費更低,用戶體驗也更好,也借了synthetix等DeFi的東風。這些因素綜合起來使得AMM模式在Uniswap上開花結果。不過隨著大家對AMM的深入使用,一個不可避免的問題呈現在眼前,那就是關于“無常損失”。簡單來說,假設你為ETH-DAI代幣池提供流動性,但如果ETH漲得很快,那么你為代幣池提供流動性的獲得費用收益,可能還不如直接持有ETH帶來的收益。這是AMM池當前對于流動性提供商最不利的地方,也是DEX發展的最大阻力之一。因為這會阻礙機構和用戶為DEX提供流動性。這也是BancorV2要解決的重點之一。如果BancorV2能夠切實解決這個問題,那么它是有機會在流動性上追趕Uniswap的。能否實現,未來幾個月可以看看它的發展。BancorV2解決“無常損失”的方案通過創建具有固定流動性儲備的AMM來實現。它使用Chainlink預言機價格來保持其儲備的相對價值不變,Curve的穩定幣池和Uniswap的sETH-ETH池都使用這種方式取得成功。BancorV2的做法是將這種方式通用化,將其帶入波動性大的資產中,且它不要求流動性提供商持有額外的包裝資產和合成資產。除了解決“無常損失”的問題,BancorV2還解決代幣風險敞口的問題,在Uniswap中,流動性提供商按照50%:50%價值比例來提供代幣池的流動性。在BancorV2中,流動性提供者可以只提供100%的單個代幣,這對于擴大流動性來說,非常重要,因為可以允許自動做市商提供單代幣的流動性。假設一位流動性提供者小藍看好MKR代幣,在傳統的AMM中,往往需要按照一定的價值比例提供MKR-ETH池,這可能會導致MKR代幣數量的減少,如果按照前兩天MKR上漲的波動,并按照50%:50%的價值比例提供MKR-ETH代幣池,那么其實用戶持有MKR的量在減少,而持有ETH的量在上升。如果該用戶不想其持有的MKR代幣數量減少,那么他就可能會放棄提供流動性。而BancorV2試圖解決這個問題,流動性提供商可以只提供100%的單個代幣,保持該代幣的敞口,支持用戶自定義設置代幣池的比例,從0-100%都可以。當用戶只提供單個代幣的流動性時,用戶可以既保持該代幣的敞口,又賺取交易費用。以上是流動性提供商最關注的問題之一,此外,BancorV2還提供了一個甜點。它支持AMM集成借貸協議,這意味著流動性提供者除了可以獲得交易費用的收益,還可以獲得貸款利息的收益。以上三點是從流動性提供商的角度考慮問題,而對于交易者來說,最重要的關注點之一是滑點問題。BancorV2也希望解決這個問題。它會提供可定制的聯合曲線來提高BancorAMM的資本效率,它在給定的兌換價格范圍內利用更多流動池的資本,由此來減少滑點。具體的細節還沒有披露太多。BancorV2是否有機會超越Uniswap?

Dolce&Gabbana、inBetweeners與UNXD在OpenSea上推出新的NFT Drip系列:金色財經報道,Dolce&Gabbana、inBetweeners與UNXD在OpenSea上獨家推出新的NFT Drip系列。該系列由GianPiero D'Allesandro設計,包含2,000只數字熊。每只熊都穿著21款獨特的 Dolce&Gabbana產品中的一款。更重要的是,持有者將獲得與他們的NFT相匹配的獨家 Dolce&Gabbana服裝和收藏品的實物印刷品。?[2022/12/10 21:35:07]

AMM的做市模式由Bancor提出,后來在Uniswap上開花結果。但是自動做市商模式的DEX目前并不像傳統的CEX那樣形成了足夠的網絡效應。這意味著Uniswap的領先優勢在當前情況下并不是絕對的。目前看,Uniswap在流動性和交易量上明顯強于Bancor,不過兩者的差距還達不到壓倒性的級別。對于AMM模式的DEX來說,首要的是流動性,如何激勵流動性提供商的愿意提供流動性是關鍵。當前Bancor為了激勵自動做市商,除了有傳統的交易費用激勵之外,還使用BNT代幣激勵,做市商使用BNT提供流動性,可以獲得交易收益和質押收益。上面也提到BancorV2還會集成借貸協議,幫助流動性提供者獲得貸款收益。為了激勵流動性提供者的參與,BancorV2做了不少新設計,這是增益的部分。在減損方面,上述也提到BancorV2還試圖幫助流動性提供者減少“無常損失”。假如Bancor能切實解決上述提到的問題,能夠為流動性提供者實現更具有吸引力的方案,更大的收益,那么它超越Uniswap也不是完全不可能。本質上來說,流動性提供者對平臺本身沒有太大的粘性,他們是逐利的,哪個平臺提供的做市收益更高,他們就會流向那個平臺。從這個角度看,AMM模式的DEX可能在較長時間內都無法確定最終格局,會形成你追我趕的局面。

Bancor Vortex Burner已總計銷毀879929.82 vBNT:官方推特消息,Bancor Vortex Burner已經被觸發銷毀額外的vBNT,迄今已總計銷毀879929.82 vBNT。[2021/8/14 1:55:08]

Tags:BANANCBancorUniswapBanana TokenObtain InsuranceBancor Governance Tokenuniswap幣不見了

編者按:本文來自鏈聞ChainNews,撰文:LeoZhang,AniccaResearch創始人,編譯:小毛哥,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自子彈財經,作者:尹太白,責編:馮羽,Odaily星球日報經授權轉載。在5月末召開的全國“兩會”上,區塊鏈和產業互聯網再度成為熱議話題,而議點主要聚焦在區塊鏈技術如何與產業相結合上.

1900/1/1 0:00:00之前的文章我們提出一個觀點,石油是工業的血液,電力是計算產業的心臟。今天更新一下這個觀點:石油是原子世界的燃料,電力是比特世界的燃料.

1900/1/1 0:00:00如何利用區塊鏈技術的特點與“政務共識”業務需求的高度適配性,將區塊鏈技術的“數據可信、可靠,業務規則智能化”的優勢,圍繞政務數據采集、存儲、交換、加工、利用全過程開展鏈上管理.

1900/1/1 0:00:00昨天看到這么一條留言:“57%的以太坊錢包持有ETH已經超過1年了,31%持有超過2年!這批囤幣黨的成本是400美元左右,你覺得這些人不翻個倍會出來嗎?”我是贊同這個觀點點.

1900/1/1 0:00:00編者按:本文來自01區塊鏈,文:雨林,Odaily星球日報經授權轉載。15世紀到17世紀的世界地理大發現在極大地擴展已知世界范圍的同時,使得國際貿易也得到了快速發展,在此基礎上,國際航運業應運而.

1900/1/1 0:00:00