BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD+0.35%

LTC/HKD+0.35% ADA/HKD+0.03%

ADA/HKD+0.03% SOL/HKD+0.23%

SOL/HKD+0.23% XRP/HKD+0.75%

XRP/HKD+0.75%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。DeFi早期就像是西部淘金探險,充滿機遇,也充滿風險。其中最大的風險是智能合約的被黑風險,可能會導致用戶資產全部損失;還有抵押資產的黑天鵝風險,會導致用戶損失慘重。雖然DeFi可以帶來很好的收益,但這些潛在的風險也讓DeFi飽受爭議。DeFi需要探索社會可擴展性

藍狐筆記在以前的文章中關注更多的是技術的可擴展性,由于區塊鏈自身的共識需求,導致其吞吐量、速度都存在天然的限制,不過本文關注的更多是社會可擴展性。假如我們解決了技術可擴展性問題,比如通過layer2和分片等方案,那么,是不是用戶就愿意來使用?DeFi還需要解決安全等問題。顯然,過去DeFi發生的多次風險事件,對DeFi的社會可擴展性帶來消極影響。那么,有什么方法來解決這些問題?其中很重要的是保險的機制,可以讓參與DeFi的人們安心。同時這個保險最好符合加密社區無須信任的特質,減少人為協商的摩擦成本,比如無須界定風險性質。只有簡單、無須信任才能為DeFi帶來更順滑的體驗,才能為DeFi提供社會可擴展性。藍狐筆記今天介紹的是Opyn,它就是解決上述問題的協議,試圖為DeFi領域帶來風險對沖。那么,Opyn是什么?說得晦澀一些,它是凸性協議,說得簡單一些,它是無須托管的期權協議,也是無須許可的保險協議。Opyn上主要有三個主體,一個期權的賣家,一個是期權的買家,還有就是期權的套利者。不同主體的目的不一樣,共同組成了一個期權市場,而這個期權市場的形成可以幫助DeFi用戶保護其資產價值。

Ripple首席律師:SEC對Ripple的訴訟仍集中在簡單問題上:Ripple的首席律師Stuart Alderoty正在回應美國證券交易委員會(SEC)發布的一份修訂后的法院起訴書。Stuart表示,“SEC對Ripple長達79頁的訴訟仍然集中在一個簡單的問題上。正如你們許多人所見,證交會提交了一份修改后的申訴,只關注了這一點:瑞波幣的某些分配是否構成投資合同?令人失望的是,在等待數年后,證交會(SEC)需要嘗試修復他們的投訴。”Alderoty還表示,SEC的案例描述了該公司的XRP匯款產品,承認XRP被用作跨境支付的燃料,顯示了該資產的獨特性和實用性。[2021/2/22 17:37:45]

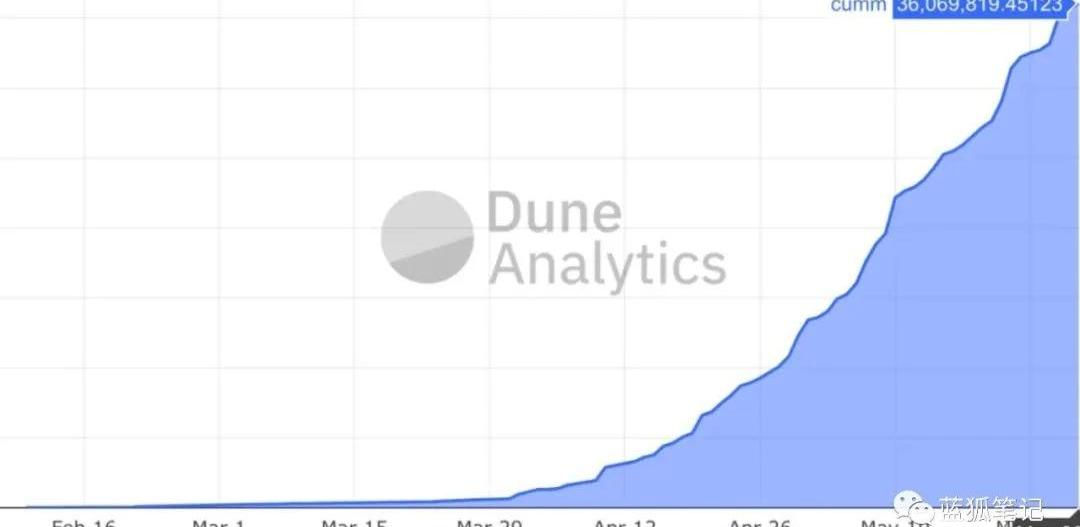

Opyn增長迅速Opyn:為DeFi用戶提供保險服務

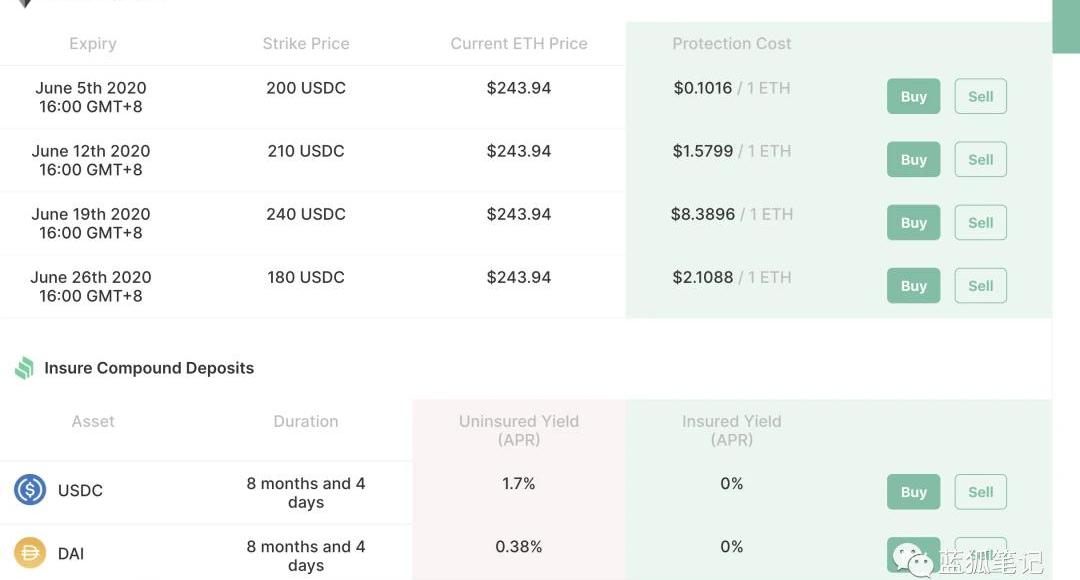

DeFi的保險服務不同于NexusMutual的保險服務,NexusMutual是基于以太坊的互助保險平臺,Opyn主要是通過看跌期權為用戶提供保險服務。當前主要有兩類:一類是ETH的保護性看跌期權,二是Compound存儲資金的保險。

基于BCH的簡單分類賬協議發行代幣已超1萬種:9月30日消息,截至上周,基于BCH的簡單分類賬協議(SLP)發行的代幣已經超過10000種。(Bitcoincash)[2020/9/30]

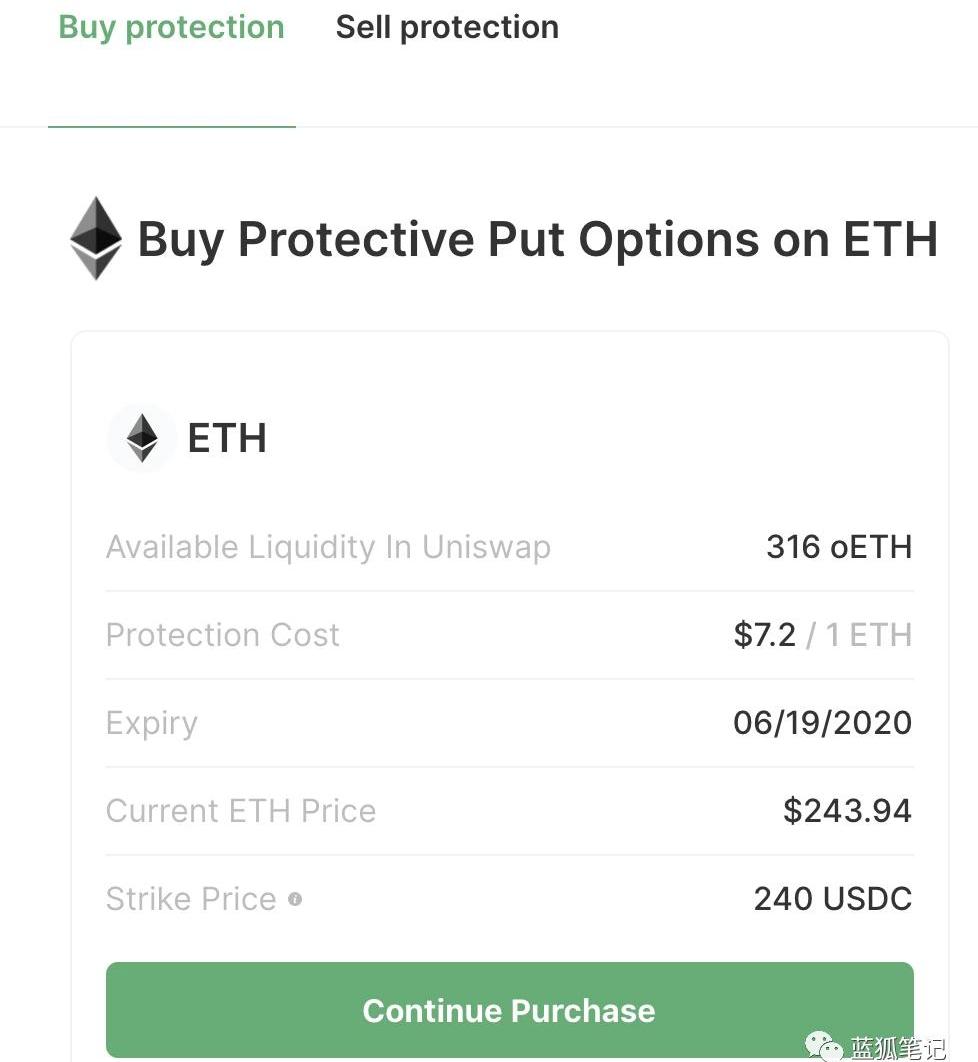

Opyn的ETH保護性看跌期權和Compound存儲資產保險ETH的保護性看跌期權相當于是對ETH價格的保險。如上圖,截止到藍狐筆記寫稿時,Opyn上有四種ETH的保護性看跌期權。例如行權截止時間為2020年6月19日16:00GMT+8點,行權價格為240USDC的ETH看跌期權,在藍狐筆記寫稿時其1ETH的保護性價格為8.3896美元,比較貴。原因一是時間較長,當時距離行權有兩個星期,二是成交價格跟現貨價格很接近。而離到期時間近且離成交價格遠的期權價格相對比較便宜。如下圖所示,在不到一個小時內,隨著ETH價格小幅上漲,該期權oETH有了小幅下跌。

Joe007:“在比特幣上漲10倍時賣出,從高點下跌5倍時買入”是簡單有效的投資策略:比特幣巨鯨Joe007表示,聰明的交易員會關注比特幣的長期價格走勢,在比特幣上漲10倍時賣出頭寸,在比特幣從高點下跌5倍時買入。他稱這種方法是“一種簡單而有效的投資策略,可以讓任何人在合理的時間內成為巨鯨。”

盡管收益遞減最終會開始并消除策略的可行性,Joe007相信10x/5x規則至少會在接下來的幾個周期中保持不變。其認為,比特幣目前的波動性太大,不能采取“買進,永不賣出”的做法。他還指出,比特幣減半將開始變得不那么重要。(The Daily Hodl)[2020/8/28]

假如期權買家小藍購買1ETH的上述看跌期權,那么,到2020年6月19日北京時間16:00過期前,如果1ETH價格跌至210美元,用戶行權,則該oETH期權買家可以按照240USDC的價格賣出1ETH,從而獲利。這樣,期權買家小藍就不用擔心ETH價格的下跌。此外,如果小藍認為到期前ETH價格不會低于240USDC,那么,他也可提前將其oETH期權賣給其他人。Opyn:期權賣家的收益機會

聲音 | V神:DeFi應用程序是最簡單的 因而將獲得最多的用戶:以太坊聯合創始人V神(Vitalik Buterin)在科羅拉多州舉行的年度區塊鏈黑客馬拉松大會上表示,DeFi應用程序是最簡單的,隨著其不斷發展將,DeFi將獲得最多的用戶。V神對以太坊2.0啟動日期表示了樂觀,并補充說,他“認為在過去的幾個月里,ETH2.0的發布速度非常快,也很有規律”。然而,V神也注意到,雖然以太坊2.0正在測試和開發中,但新的擴展解決方案(如rollups)正在涌現,可以為以太坊的持續增長提供一些額外的空間。此外,他表示,以太坊可以在沒有他的情況下生存,因為他在社區中的大多數辯論中都是徒勞的,以太坊社區有能力解決這些問題。(The Block)[2020/2/17]

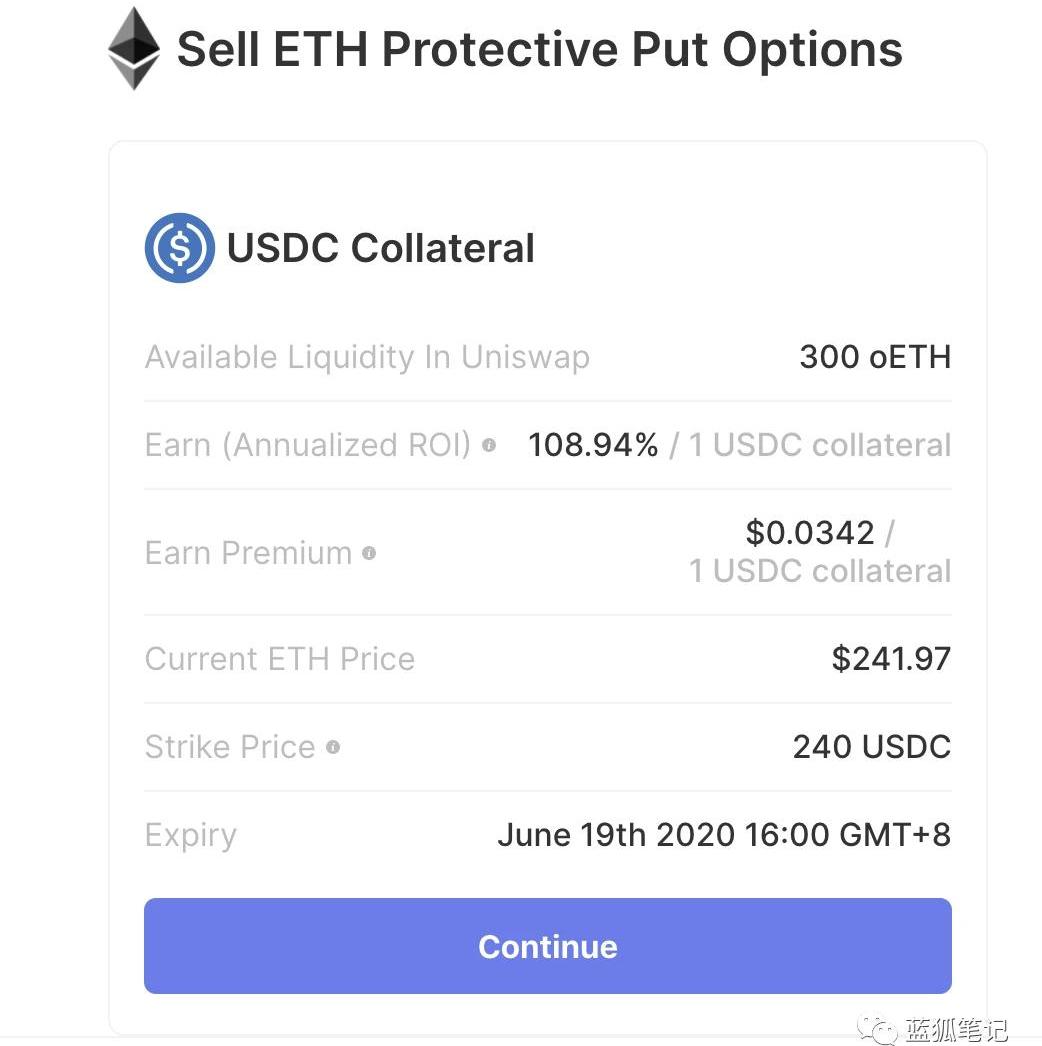

剛才是從期權買家的角度來看Opyn,那么,從期權是從哪里來的?誰來承擔行權時候的兌換義務。這需要Opyn期權的賣家來承擔。有意思的是,這種到期行權是無須許可和無須信任的,通過智能合約保證期權到期時買家可以按照當初約定的成交價格完成交易。為什么可以實現?首先,Opyn的期權是由賣家通過抵押資產生成的,這類似于Maker生成Dai的機制。通過抵押USDC,可以生成oETH的期權。假如一位期權賣家小狐,她希望參與上述提到的成交價格為240USDC,到期時間為2020年6月19日16:00GMT+8的ETH看跌期權產品,她只需要抵押相應的USDC,即可生成相應oETH期權。一旦行權,那么買家可以按照1ETH240USDC的價格進行兌換,兌換的USDC來自于賣家生成oETH時的抵押資產。那么,為什么Opyn的期權賣家愿意承擔兌換的義務?因為期權賣家提前獲得了保護性費用。就像上述的產品中,僅對1ETH進行保護,買家就支付了7.2美元的費用。而看跌期權的賣家認為2020年6月19日16:00GMT+8到期前ETH價格有可能不會低于240USDC。如果價格不低于240USDC,買家就不會行權,那么期權賣家就相當于賺取了1ETH7.2美元的費用。

聲音 | 李豐:比特幣及其運行提供了一個簡單有效的經濟激勵范式:度小滿金融區塊鏈負責人李豐在談及以比特幣為代表的加密資產時表示,比特幣及其運行提供了一個簡單有效的經濟激勵范式,對今后的技術發展有一個很好的示范作用。但是,比特幣之后的一些區塊鏈技術,很多都是修修補補,并沒有很大的突破。此外,其認為物聯網是未來的融合性發展大趨勢,它將區塊鏈、AI、芯片技術、數據分析等技術融為一體。[2019/3/28]

在高額的收益面前,期權賣家愿意生成oETH期權。不過,需要注意的是,如果價格低于240USDC,尤其是低于231.79USDC,那么,期權賣家可能產生損失,損失的程度取決于這段時間ETH價格的下跌程度,假如是在3.12黑天鵝期間,ETH跌至100美元以下,這會是非常大的損失。而對于買家來說,則可以將ETH的價格保護在240美元。這些下跌的風險最終會計算到期權的價格中,距離期權的行權時間越長,成交價格距離標的價格越近,那么保護性費用就會越高,期權就越貴。Opyn:套利者的機會

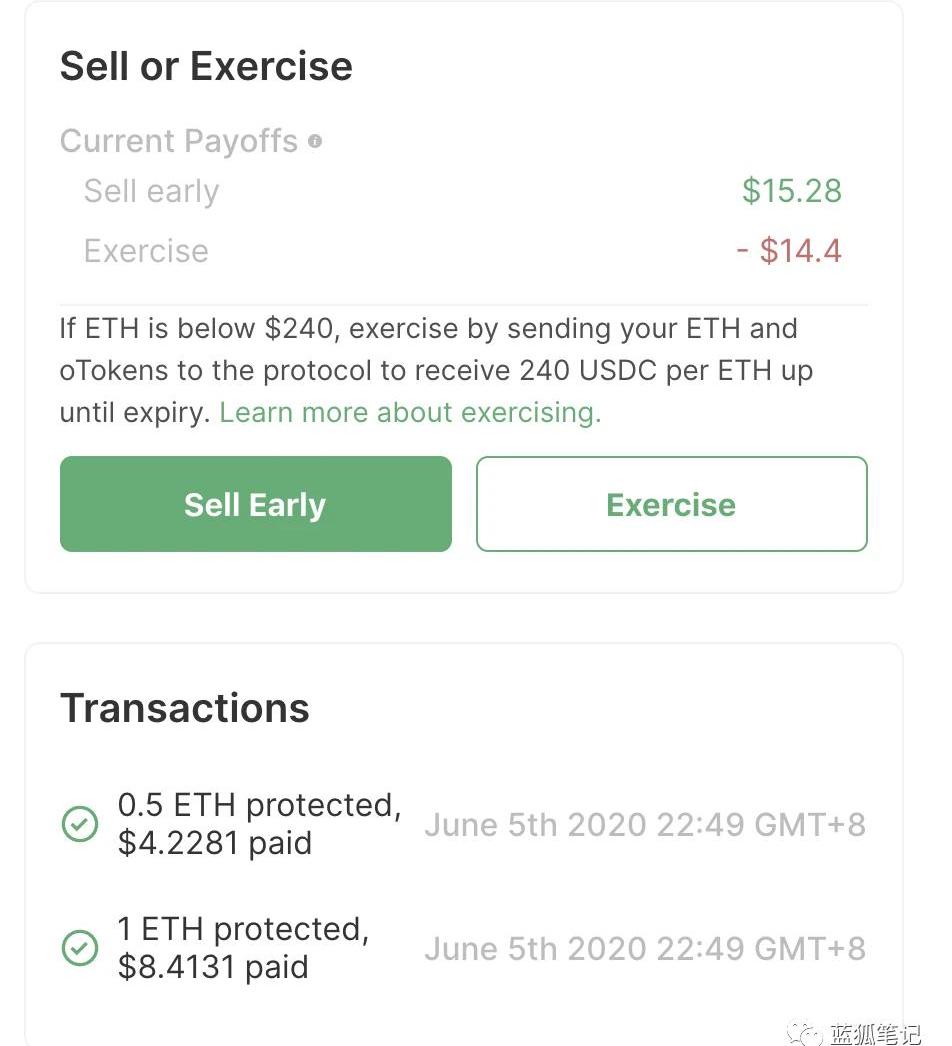

由于Opyn的期權產品也是ERC20代幣,這些代幣可以在DEX。由于存在二級市場,隨著期權行權時間的接近,隨著標的價格的漲跌,期權價格會發生變化,人們會根據自己的判斷,對期權進行交易,從而生成套利機會。一開始期權的價格是由Opyn設定,但隨著套利者的進入,期權逐步形成市場價格。對于oETH期權來說,其價格跟ETH的波動性、ETH行權到期時間的剩余時間相關。例如,有些用戶可以在Opyn上買入期權,然后根據價格變化賣出套利。例如下圖,一位用戶為其1.5ETH購買了保護性看跌期權,一共花費了12.6412USDC,并在ETH價格接近于期權成交價格時賣出,一共賣出15.28USDC,前后時間不到10個小時,大約盈利20%。當然,期權的價格會隨著標的資產價格的變化而變化,這里也是存在風險的。

由于Opyn期權產品是ERC20代幣,隨著套利者參與,期權市場開始具有一定的流動性,這反過來又促進了期權買家和賣家的積極參與。期權與DeFi的社會可擴展性

在DeFi保險市場,除了Opyn,還有NexusMutual,不過NexusMutual的機制跟Opyn不同。NexusMutual對保險金額有嚴格限制,其保險的范圍也有一定的限制,比如主要預防黑客入侵造成的風險,而對流動性等風險暫不提供服務。此外,在發生索賠事件時,需要人員參與,需要區分代碼錯誤還是黑客行為等,由于人為參與,這會導致較高的執行成本。Opyn由于采用期權模式,其保護性的看跌期權可以提供客觀性的保險服務,不管資產因為何種原因,都能提供保護。同時,由于期權模式有客觀的行權標準,期權買家只要符合條件就可以行使權利,雙方既不用考慮保險欺詐,也不用考慮人為索賠和欺詐評估的繁雜事務,可節省成本。當然,NexusMutual對DeFi的發展也很重要,作為互助保險,對于DeFi的發展也是重要嘗試,截止到藍狐筆記寫稿時NexusMutual目前的活躍保險總額達到16326.15ETH,而且當前Opyn的期權保險服務也無法完全涵蓋NexusMutual的服務。曾經有用戶在NexusMutual為Opyn提供接近7萬美元的質押資金,之后有用戶在NexusMutual中為Opyn購買了為期一個月的保險,保險金額達2.5萬美元,這相對于通過NexusMutual為Opyn的用戶提供了保險服務,實現對保險業務的再保險。在傳統金融市場,什么市場的流動性最大?衍生品市場。而在衍生品市場中,什么資產類型的交易量最大?期權。期權每年的交易量達到數百萬億美元。期權的良好流動性為市場參與者帶來對沖、金融保險、杠桿的服務。DeFi要實現社會可擴展性,要走向更大規模的人群,期權是非常關鍵的一環,因為它可以為參與者提供保險服務,可以控制參與者的最大損失。Opyn是期權協議,可以為DeFi領域提供保險服務。Opyn只是開始,會有更多項目投身到這個無須托管無須許可無須信任的期權領域,為DeFi用戶提供更豐富的風險對沖和保險服務。期權服務會逐漸成為DeFi領域非常重要的樂高積木,進而推動DeFi的繁榮。

市場要聞 富達報告:2020年購買加密貨幣期貨的機構數量翻倍富達旗下數字資產子公司發現,2020年購買加密貨幣衍生品的美國機構投資者數量大幅增加。富達表示,與加密貨幣相關的機構情緒正在改善.

1900/1/1 0:00:00編者按:本文來自萬向區塊鏈,Odaily星球日報經授權轉載。本文為Web3.0訓練營的培訓課程之一,同時通過萬向區塊鏈蜂巢學院線上公開課直播間對外公開.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SAMUELHAIG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00筆者最近拜讀洛德韋克·彼得拉的著書《全球首家交易所史話》,從中發現了400年前商業發達的荷蘭證券市場和現在區塊鏈項目的共同點。這篇文章將向大家介紹幾點筆者的發現.

1900/1/1 0:00:00作者:MYKEY研究員馬烈為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出MYKEY穩定幣周報,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:JoelMonegro,區塊鏈投資機構Placeholder聯合創始人,編譯:PerryWang,星球日報經授權發布.

1900/1/1 0:00:00