BTC/HKD-1.07%

BTC/HKD-1.07% ETH/HKD-0.63%

ETH/HKD-0.63% LTC/HKD-1.41%

LTC/HKD-1.41% ADA/HKD+0.12%

ADA/HKD+0.12% SOL/HKD+1.04%

SOL/HKD+1.04% XRP/HKD-1.4%

XRP/HKD-1.4%作者:MYKEY研究員馬烈為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出MYKEY穩定幣報告,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析。期待與同業保持交流,共同探索穩定幣的發展前景。快速預覽過去的一周,穩定幣市值增長了約2.76億美元;USDT在Tron網絡中增發3億Bitfiniex宣布要將USDT整合進OMGNetwork中MakerDAO通過執行投票,新增穩定幣TUSD(TrueUSD)作為Dai的抵押品我們提出了新的穩定幣分類方式簡要對比并評價了各去中心化穩定幣系統一、穩定幣數據概覽

我們首先回顧在過去的一周中,各穩定幣基本信息的變化。市場流通量

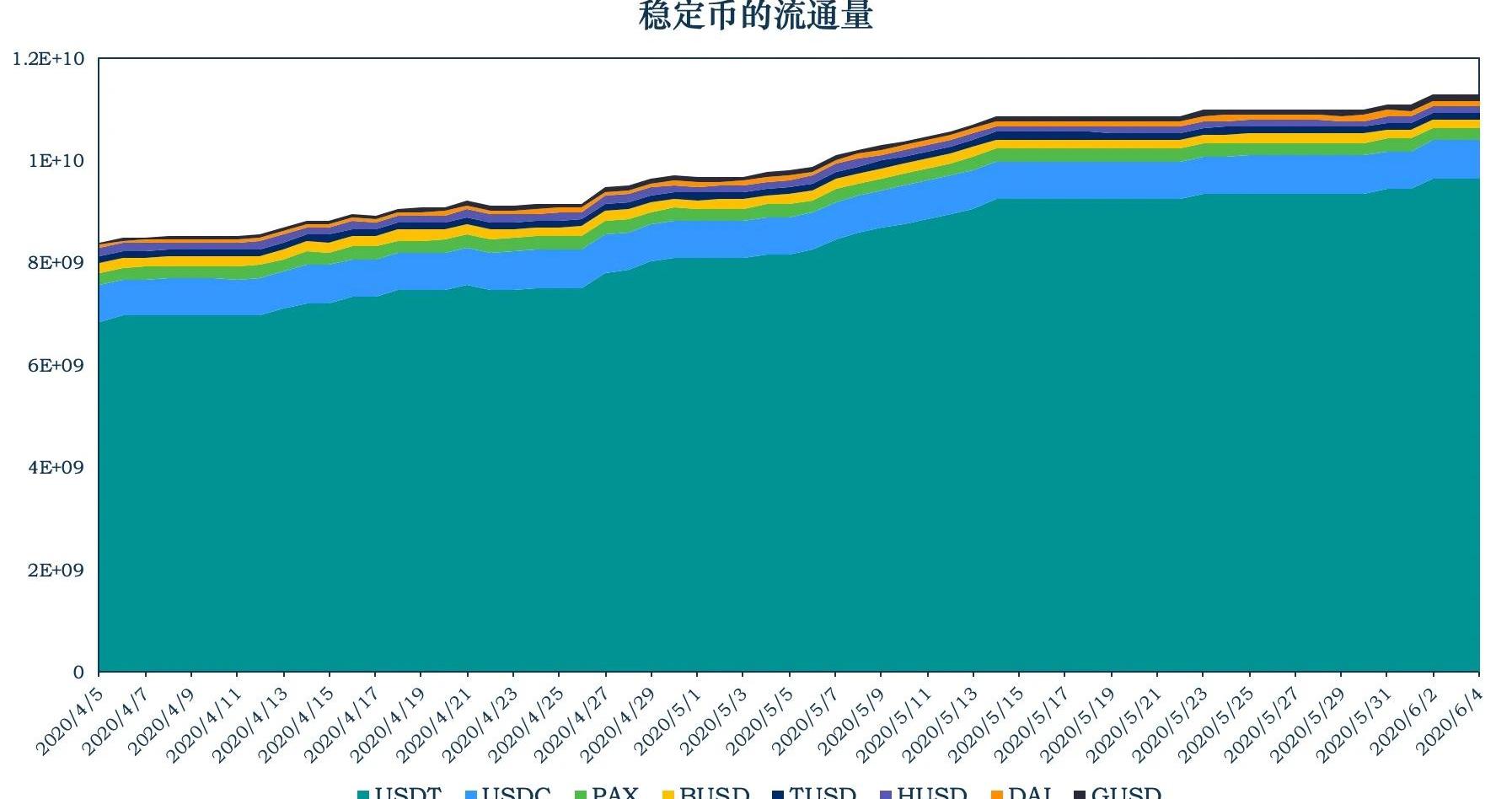

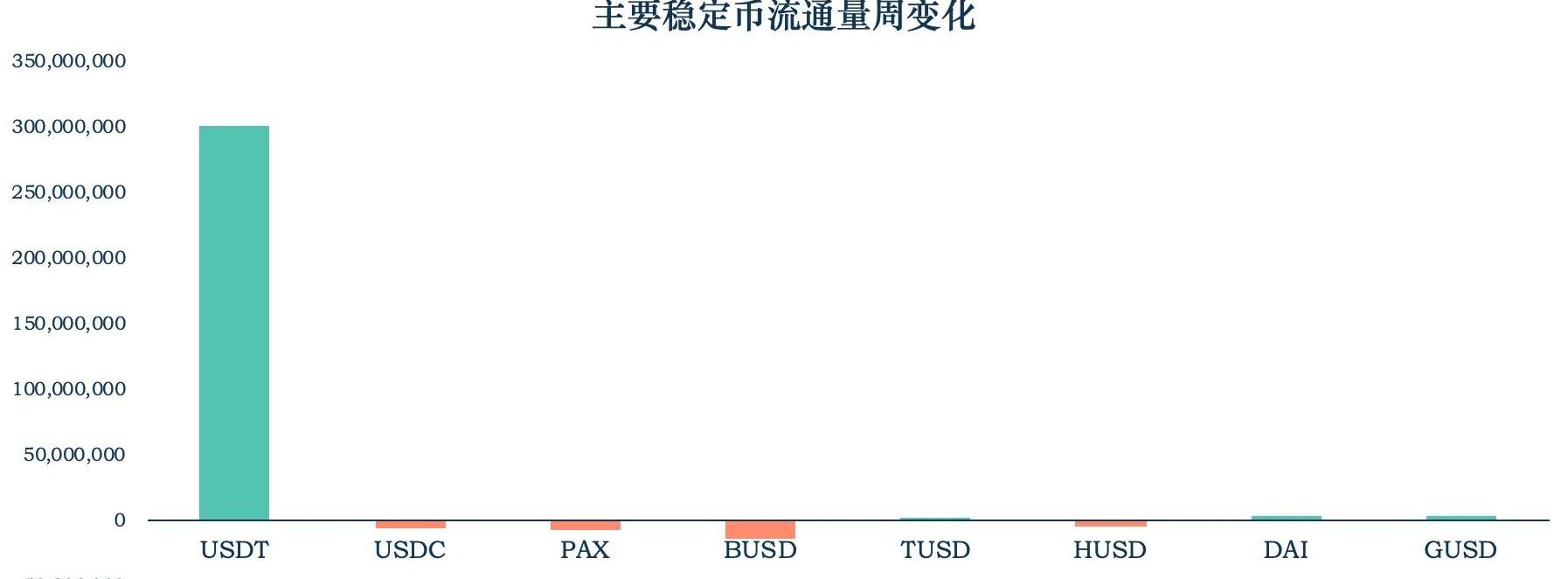

來源:MYKEY,Coinmetrics目前,主要穩定幣的市場流通量約為112.86億美元,在過去的一周增長了約2.76億美元,周增長率高達2.51%。

來源:MYKEY,Coinmetrics其中USDT增發了3億;DAI、GUSD、TUSD的流通量分別增加了365萬美元、363萬美元、87萬美元;而其他穩定幣供給有所減少,按減少量排列,BUSD、PAX、USDC、HUSD分別減少了1413萬美元、804萬美元、539萬美元、409萬美元。USDT上周的增發均發行在Tron網絡中,目前Tron網絡中的USDT占USDT總流通量的26.75%。另外,Bitfiniex在6月2日宣布,要將USDT整合進OMGNetwork中。OMGNetwork是以太坊的二層網絡,此舉將緩解USDT鏈上活動對以太坊網絡的壓力。自我們發布報告一個月來,DAI的市值一直保持穩定的增長,其策略也比以前更加開放。6月5日,MakerDAO通過執行投票,新增穩定幣TUSD(TrueUSD)作為Dai的抵押品。TUSD是繼ETH、BAT、USDC和WBTC后,Maker協議納入的第五種抵押品。持幣地址數

歐盟呼吁為銀行制定快速的加密貨幣資本規則:金色財經報道,歐盟行政部門表示,如果歐洲希望避免錯過全球商定的最后期限,就必須在歐盟待定的銀行法中快速實施針對持有加密資產的銀行的資本規則。據悉,由世界主要金融中心的銀行監管機構組成的全球巴塞爾委員會已經為實施銀行對穩定幣和比特幣等加密資產的資本要求設定了2025年1月的最后期限。巴塞爾協議的標準在歐盟是以法律形式適用的,而延遲可能意味著銀行必須等待更長時間才能進入加密市場,因為歐盟關于加密資產交易的單獨規則將在2024年生效。為執行巴塞爾的加密貨幣規則,歐盟可以提出一項新的法律,或者按照歐洲議會的要求,擴大它現在正在敲定的銀行法。

歐盟委員會在一份非正式討論文件中表示,就目前而言,銀行的加密資產風險非常低,只有限地參與提供加密資產相關的服務。(但)銀行已經表示有興趣代表其客戶交易加密資產,并提供與加密資產相關的服務。此外,該文件稱,議會和歐盟國家對銀行法有平等的發言權,并將開始談判最終文本,其中可能包括關于加密資產的規定。單獨的法律草案最早要到2023年底才會出臺。議會將在2024年中期進行投票。委員會的文件還建議,該集團的歐洲銀行管理局(EBA)可以與歐盟的證券監督機構ESMA協調,以確保加密資產被正確分類。[2023/2/21 12:18:26]

紐約立法者或于本周四就暫停加密采礦法案進行投票:金色財經報道,紐約立法者提出了一項有爭議的法案,旨在將該州的部分工作量證明(PoW)加密采礦業務暫停兩年。紐約議會籌款委員會成員在周一的會議上審議了該法案,最終投票決定將該法案提交至全體大會投票,據知情人士透露,議會最早可能在周四進行全面投票。如果通過,法案將提交至州參議院。

專家表示,該法案并不是禁止紐約的所有加密貨幣挖礦,而是將在兩年內暫停為PoW采礦作業頒發新的許可證。但加密貨幣倡導者擔心,該法案的通過將為未來打擊紐約加密貨幣采礦的立法鋪平道路,并且這些打擊行動可能會損害全州的加密貨幣行業。(Coindesk)[2022/4/26 5:11:38]

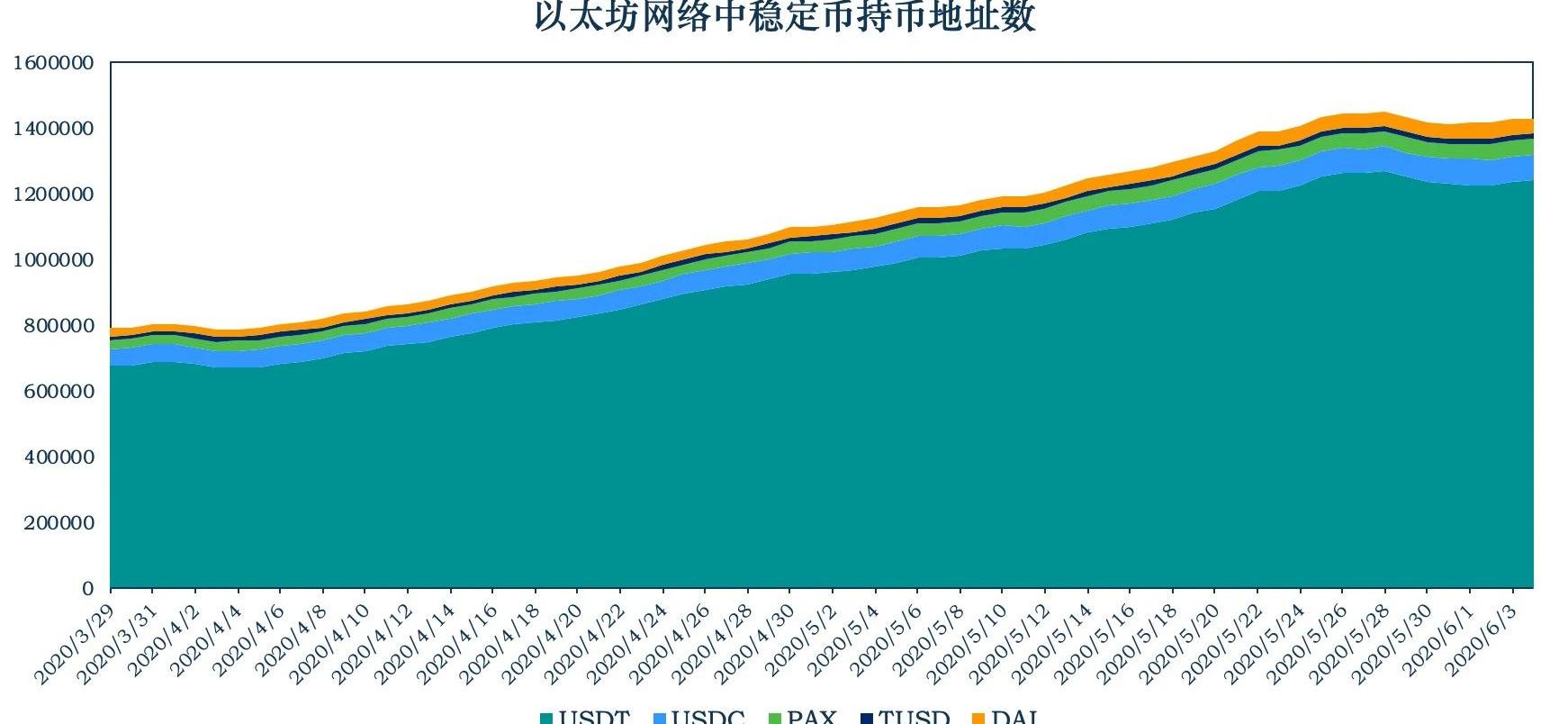

來源:MYKEY,DeBank以太坊網絡中穩定幣的持幣地址數出現較大下降,上周上圖中的穩定幣在以太坊網絡中持幣地址共減少了20622個。

來源:MYKEY,DeBank持幣地址數的減少主要來自USDT,共減少了27459個,而它在前幾周中始終保持10萬+的增長。其他穩定幣的持幣地址數實際是增長的,其中DAI的地址新增最多,為3813個;其他USDC、PAX、TUSD以此為1388個、1482個、154個。活躍地址數

伊朗加密貨幣挖礦臨時禁令將于9月22日解除:8月22日消息,伊朗工業、采礦和貿易部今年早些時候推出的加密貨幣挖礦臨時禁令將于9月22日解除。伊朗發電、配電和輸電公司Tavanir宣布了這一重要消息。Tavanir發言人Mostafa Rajabi Mashhadi表示,整個伊朗的電力消耗有望在夏季結束前下降。他指出,氣溫開始下降時導致電力需求減少將為合法數字貨幣礦工的重啟創造條件。

據了解,伊朗于2019年7月承認加密貨幣挖礦為合法工業活動,挖礦企業必須獲得工業部的許可。不過,為了應對今年夏天的電力短缺,時任伊朗總統Hassan Rouhani于今年5月宣布了加密貨幣挖礦臨時性限制性措施。(Bitcoin.com)[2021/8/22 22:29:45]

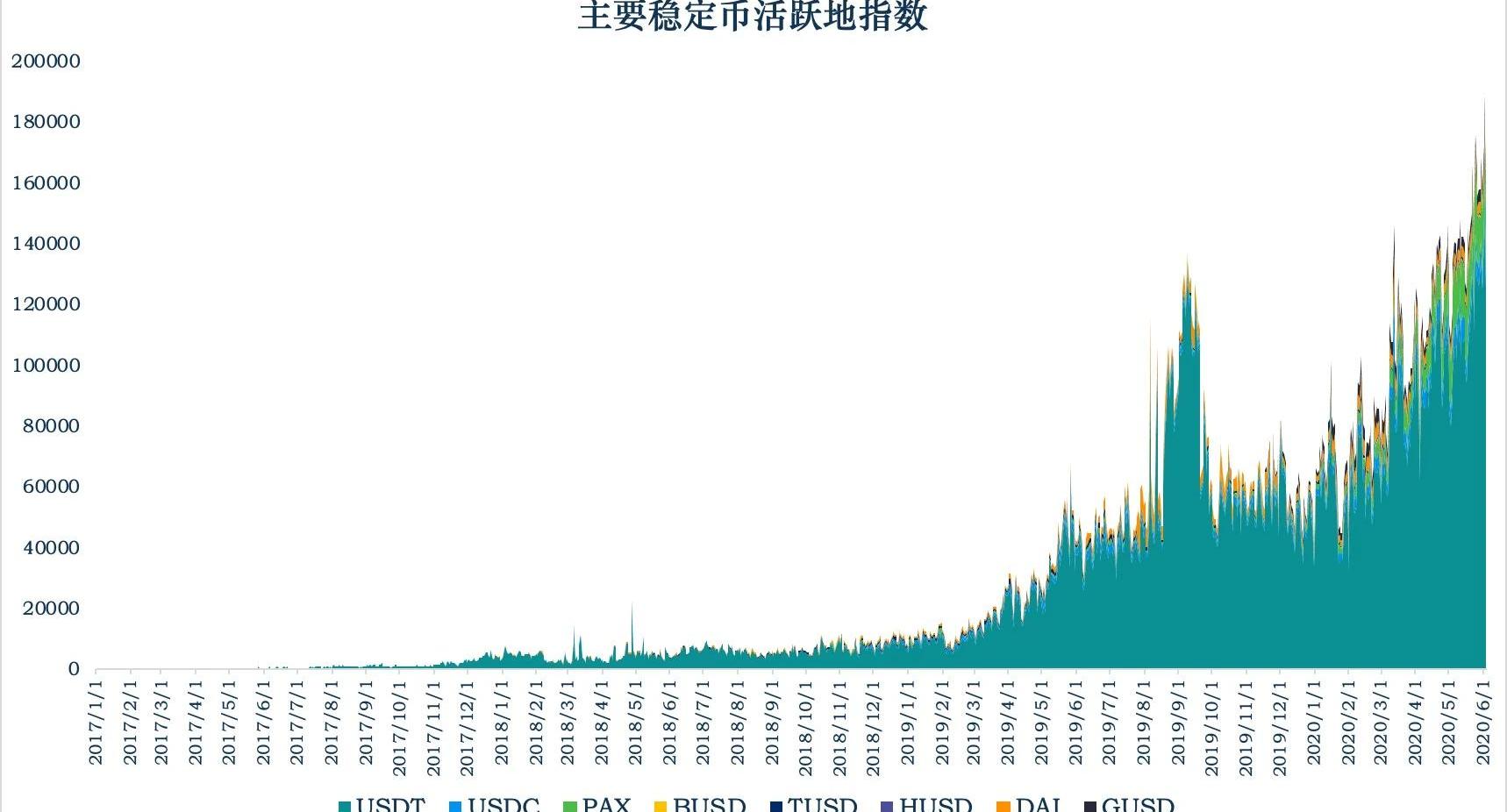

來源:MYKEY,Coinmetrics上周穩定幣總體的活躍地址數繼續處在歷史高位。其中,USDT的持幣地址數雖然下降,但活躍地址數并未有明顯下降。24小時鏈上交易筆數

動態 | 大阪觀光學院前理事長挪用1億日元運營資金投資加密資產:據日經新聞7月4日消息,7月2日,運營有大阪觀光大學等教育機構的學校法人“明凈學院”表示,該法人前理事長涉嫌將1億日元的大學運營資金轉入自己任董事職務的相關公司,用于購買加密資產。據悉該筆資金的挪動未向理事會報告,目前,該法人已收回9000萬日元的退款。[2019/7/4]

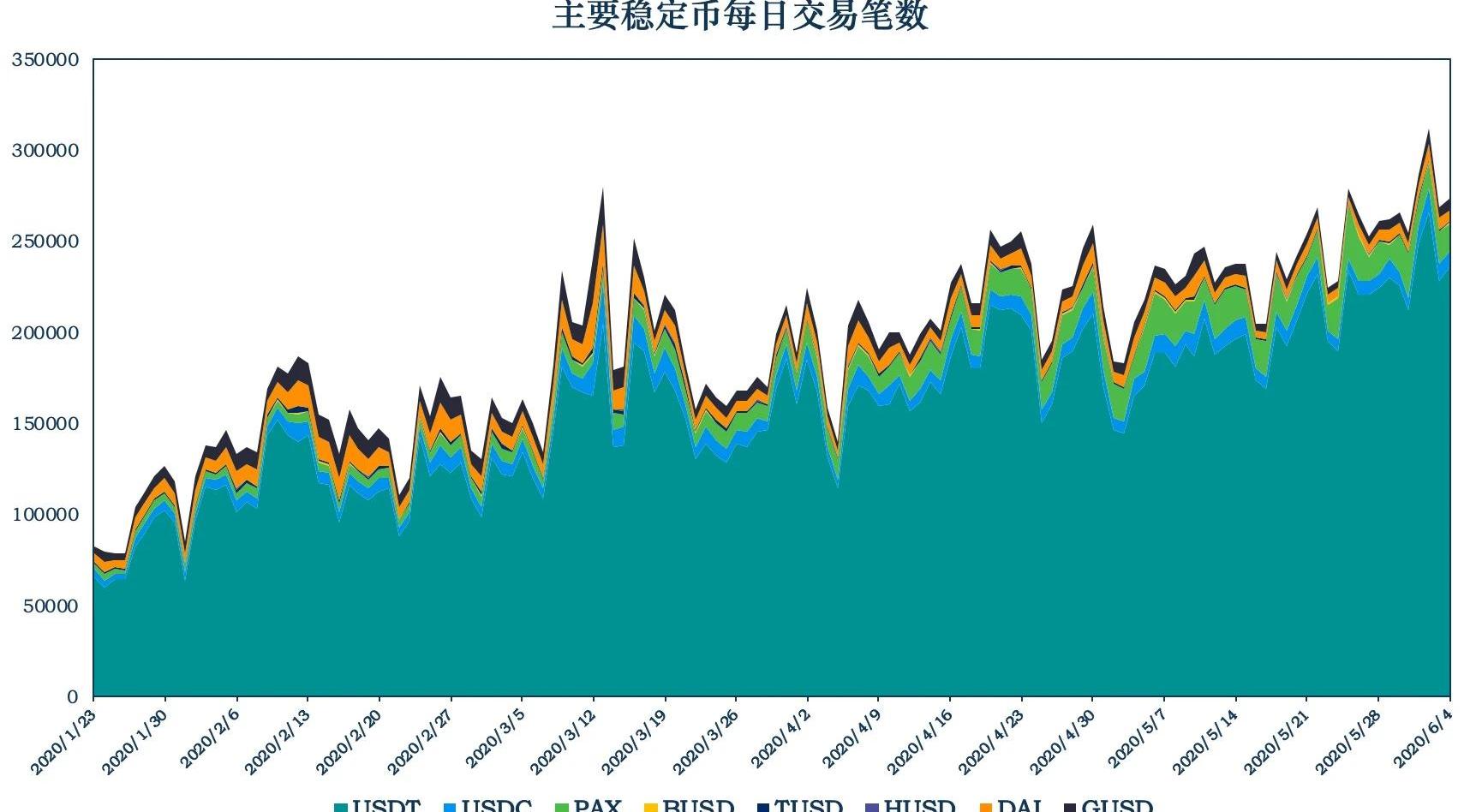

來源:MYKEY,Coinmetrics上周主要穩定幣每日的交易筆數維持增長趨勢。24小時鏈上交易額

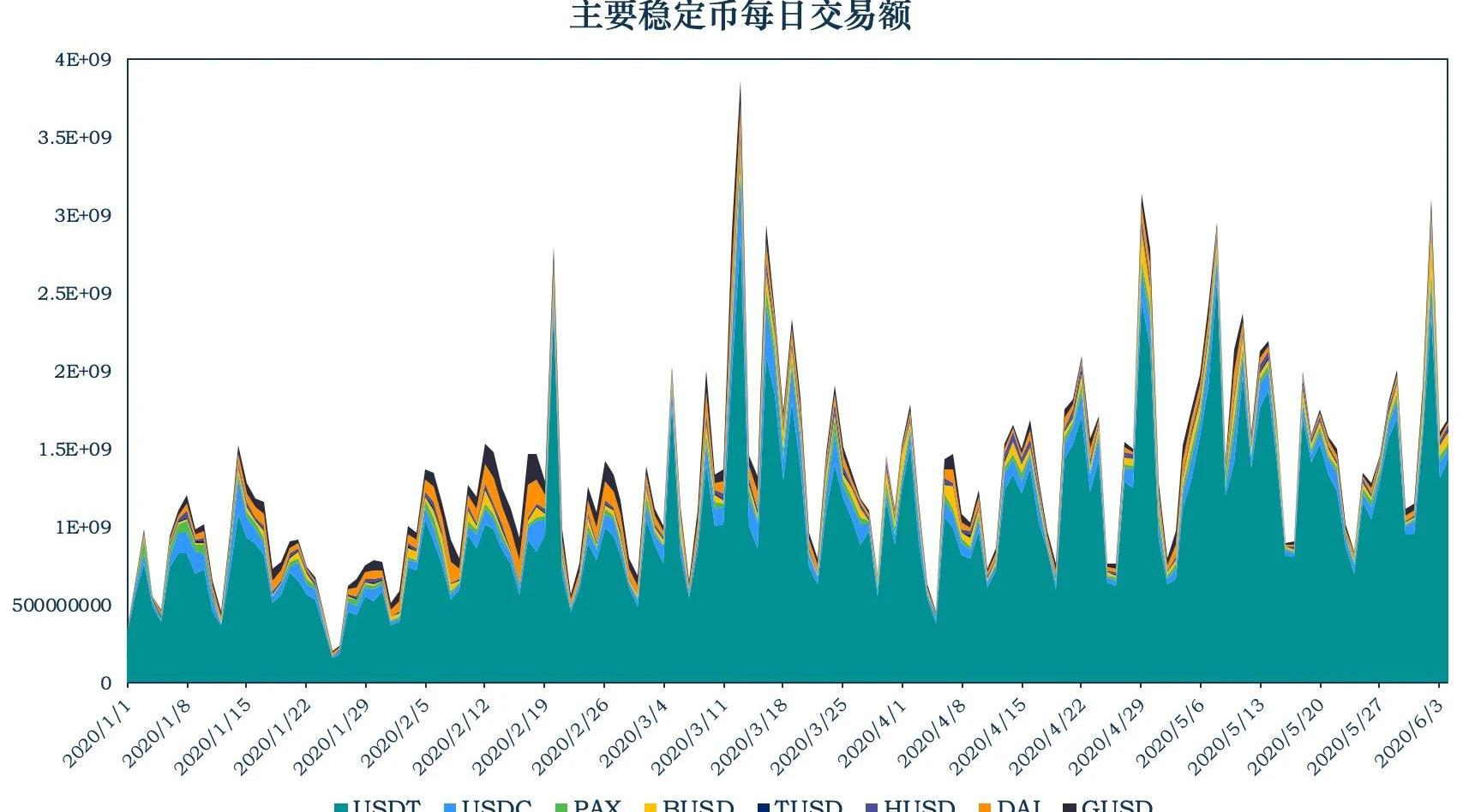

來源:MYKEY,Coinmetrics

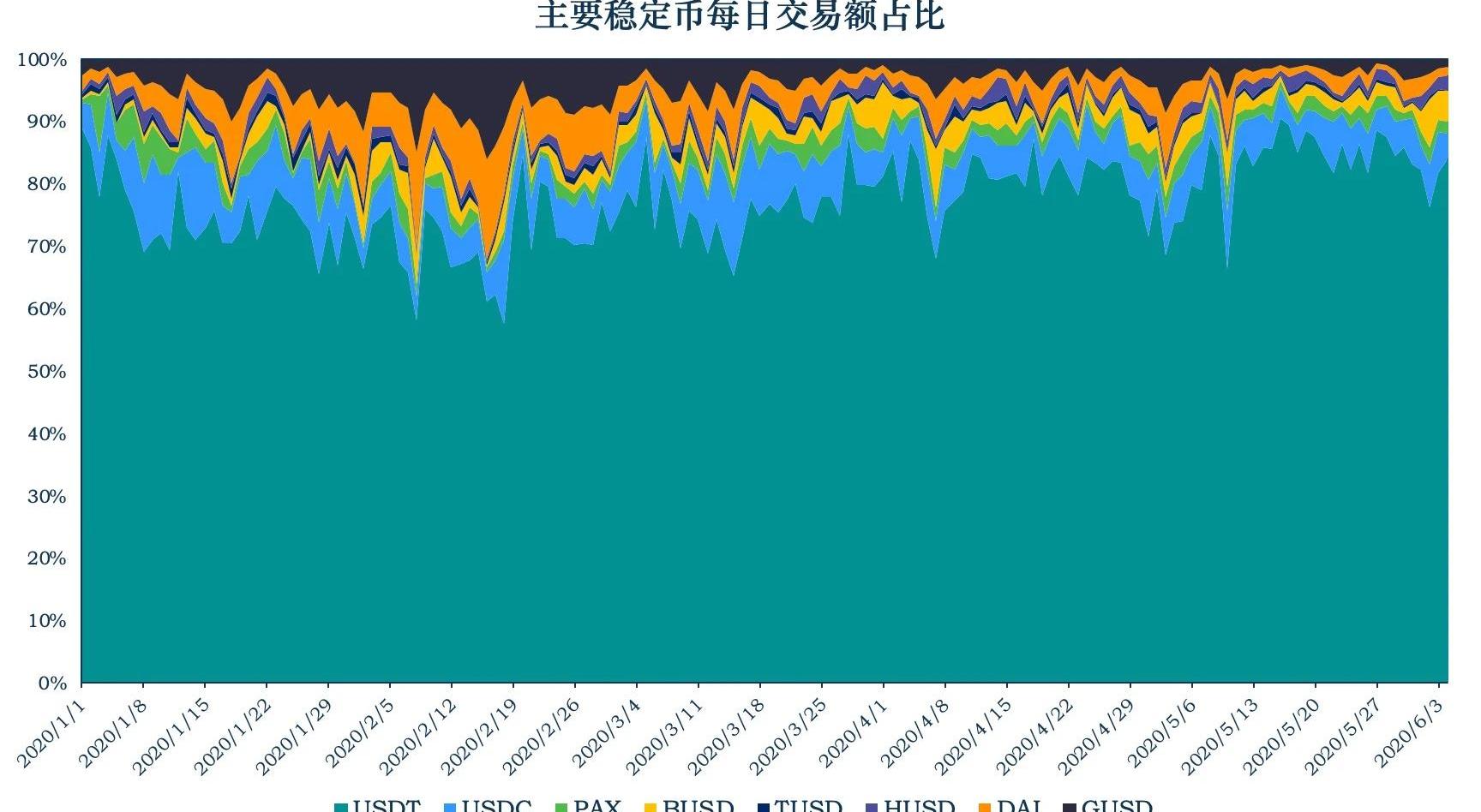

來源:MYKEY,Coinmetrics上周主要穩定幣每日的交易額保持近期交易水平,各穩定幣每日交易額的占比也未出現趨勢性變化。二、去中心化穩定幣對比

重新定義穩定幣的分類2018年,人們把穩定幣分為三類:法幣抵押的穩定幣,代表是Tether發行的USDT數字資產抵押的穩定幣,代表是MakerDAO發行的DAI算法銀行穩定幣,代表是Basis但隨著發展,我們看到:USDT背后抵押資產不明,但已可以確認其并非100%的法幣資產抵押,USDT的抵押品除企業債務外還可能有比特幣等加密資產;MakerDAO已經引入法幣作為抵押的USDC,未來還可能引入其他通證化的傳統資產;而Basis已經關停,其他算法銀行類穩定幣也沒有成功的案例。因此,上述分類已然不適用于當前的穩定幣。我們認為,更合適的分類應該是:中心化機構托管抵押品的穩定幣,如USDT、USDC等去中心化合約托管抵押品的穩定幣,DAI、EOSDT等我們可以簡單地稱將前者為中心化穩定幣,后者為去中心化穩定幣。

動態 | 美國Silvergate銀行新增59家加密行業客戶:據coindesk報道,少數幾家積極為加密貨幣業務提供服務的美國金融機構之一的Silvergate銀行,去年第四季度增加了59家加密客戶,但來自該行業的存款減少了8%。根據向美國證券交易委員會提交的最新IPO招股說明書,截至12月31日,該銀行擁有542個加密行業的客戶,包括加密交易所、數字資產機構投資者等。然而,這些客戶在其Silvergate帳戶中持有的美元數額在第四季度下降了1.23億美元,從9月30日的15.93億美元降至12月30日的14.7億美元。[2019/3/20]

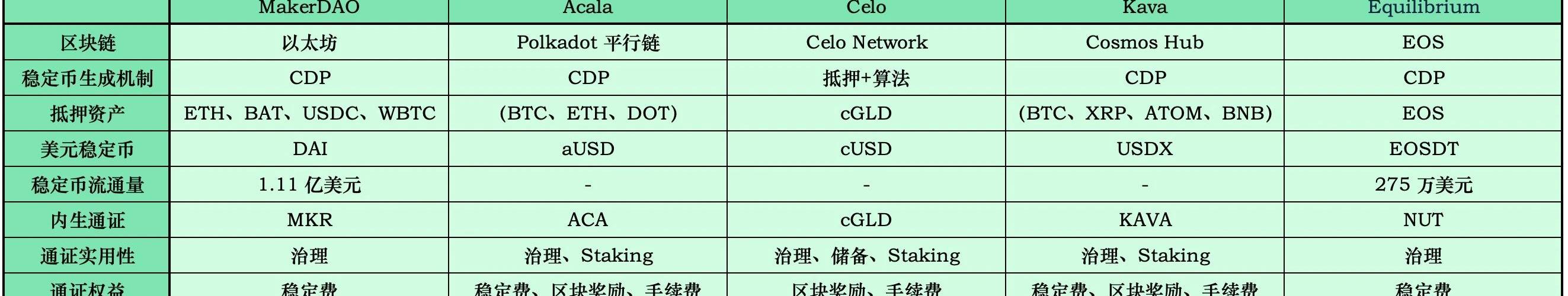

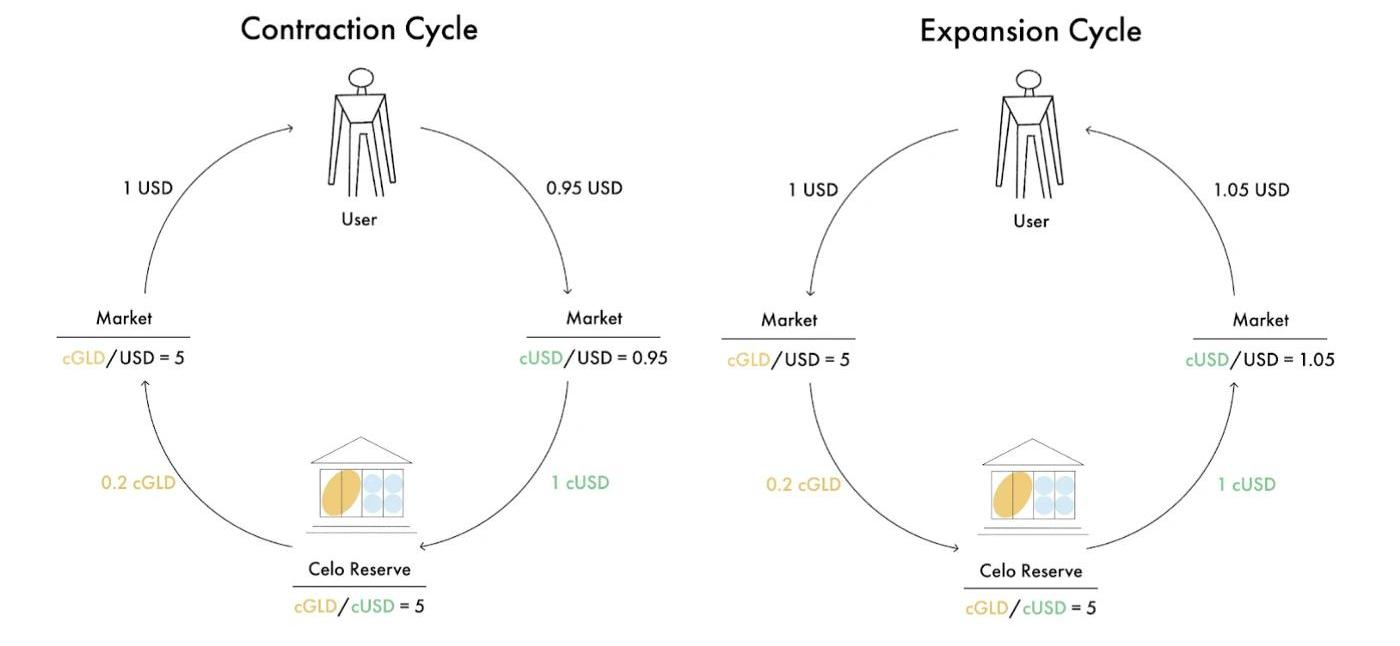

來源:MYKEY上表對比了不同的去中心化穩定幣項目,接下來我們對其進行一定的解析。CDP穩定幣機制簡介MakerDAO是去中心化穩定幣項目中的領先者,其美元穩定幣DAI流通市值為1.11億美元,為歷史新高。MakerDAO的穩定幣生成機制為抵押債倉。該機制兩年半的運轉驗證了它的可靠性,可以看到目前其他穩定幣項目也主要采用這種穩定幣生成機制。我們這里簡要介紹以CDP為基礎的穩定幣系統。CDP是運行在區塊鏈上的智能合約。他是此類穩定幣系統的核心組成部分,其目的是抵押被協議許可的資產并生成穩定幣。抵押資產被托管在該智能合約中,直至將生成的穩定幣歸還給合約。CDP的體量決定著穩定幣的總供應量,人們在CDP中抵押更多資產時可以生成更多的穩定幣,在償還該頭寸時銷毀現有穩定幣。這個受控的生成和銷毀周期使合約可以計算穩定幣的總供應量,從而可證明抵押品的價值可以始終擔保流通穩定幣的價值。CDP中的抵押品價值始終設置為高于債務價值,穩定幣系統會設置一個最低抵押率。當系統的抵押率低于最低抵押率的要求時就會觸發清算,有的穩定幣系統需要外部的清算人,如MakerDAO,而有的穩定幣系統的清算模塊會自動執行清算,如Acala。被清算的CDP一般需要繳納一定的罰金,以激勵CDP持有者對其進行妥善管理。抵押資產生成穩定幣實際是一種借貸行為,因此一般需要繳納一定利息,所繳納的利息被稱為穩定費。穩定費的大小由其系統治理模塊制定,是穩定幣系統的調節工具。Celo的穩定幣機制在對比表中,我們可以看到除Celo外,其他穩定幣系統都采用了CDP機制。而與CDP的超額抵押不同,Celo采用所錨定美元價值1:1的cGLD作為儲備。為了保持cUSD的穩定性,Celo為用戶設置了激勵措施,使用戶能夠以套利為目的,自發地調整cUSD的供應量,以使cUSD的供給與需求相匹配,保障價格的錨定。Celo的彈性供應機制允許用戶通過向儲備金發送價值1美元的cGLD來創建新的cUSD,或者通過燃燒1cUSD贖回價值1美元的cGLD。這種機制產生了激勵。

當cUSD需求減少時,用戶有動力在市場上以低于1美元的價格購買1cUSD,并用它贖回價值1美元的cGLD,用戶可以在市場上將cGLD賣出,獲得1美元。當對cUSD的需求增加時,用戶會有動力在市場上購買價值1美元的cGLD,將其與協議交換為一個cUSD,然后以市場價格出售該cUSD,獲取超過1美元。無論是在需求減少還是在需求增加時,cUSD的市場價格都能通過與cGLD的這種聯系被推回1美元,無需協議本身估算其最佳的擴張或緊縮金額。為了鼓勵長期持有cGLD,并確保儲備保持健康,cGLD交易需要收取可變的轉賬費——準備金率越低,轉賬費就越高。此外,如果準備金率低于目標水平,區塊獎勵將有很大一部分將分配給儲備金。對各去中心化穩定幣公鏈選擇、價值捕獲和發展前景的評論上面穩定幣系統另一個主要差異在公鏈的選擇上。穩定幣系統有必要建設自己的公鏈嗎?我們認為,從性能的角度,自建公鏈是有一定必要性。當前我們看到以太坊已經由于鏈上活動的增加,在很長一段時間內處于擁堵狀態,gas費也變得高昂。而且,通過數據我們可以看到穩定幣相關的交易在其中占據很大的比例。如果該狀況在較長一段時間內得不到改善,在這種環境下新的穩定幣發展無疑將受到限制。另外在早期階段,自建公鏈有助于穩定幣系統的自舉。自建公鏈的穩定幣系統的原生通證有著治理穩定幣協議之外的其他用途,主要是為保障公鏈安全進行Staking。由此帶來穩定費以外的區塊獎勵和手續費收入將吸引人們加入到網絡中。但從長期來看,穩定幣的發展是跨公鏈的。我們甚至認為,穩定幣作為一種資產,跨鏈應用于不同的場景中是其被廣泛接受的表現,成功的穩定幣必然如此。我們已經在USDT上看到這一點,BTC作為資產也有“脫鏈”的跡象。這種發展趨勢將引導穩定幣流向生態最豐富、場景最多的鏈上,該鏈是否為其自建的公鏈就不得而知了。公鏈生態的發展具備網絡效應,以太坊目前性能的局限是留給其他公鏈的機會窗口。從投資角度,穩定幣系統原生通證的價值捕獲分為兩部分。一部分來源于穩定費,取決于穩定幣本身規模的增長;而穩定幣規模的增長取決于市場的認可和需求。穩定幣系統原生通證的價值捕獲的另一部分來源于區塊獎勵和手續費收入,取決于公鏈的網絡繁榮程度。自建公鏈的穩定幣系統可能面臨這樣的問題:在特定情況下,穩定幣規模的增長并不一定帶來公鏈生態的繁榮;但公鏈如果不夠繁榮,將可能影響穩定幣的規模。因為自建公鏈的穩定幣系統需要用自己的原生通證保障系統的安全性,在公鏈本身過于蕭條的情況下,從穩定費捕獲的價值可能不足以保護系統安全性。而沒有自建公鏈的穩定幣將安全**由它所在的公鏈,并不存在該問題。因此自建公鏈的穩定幣系統面臨穩定幣市場推廣和公鏈生態建設的雙重任務。在這方面,作為CosmosHub的Kava和作為Polkadot平行鏈的Acala可能相對獨立公鏈Celo更有優勢。

1.比特幣減半概述 1.1比特幣第三次獎勵減半“減半后比特幣每年供給增長率約為1.7%;區塊鏈礦業生態受其影響較為嚴峻5月12日凌晨3點23分,比特幣在區塊高度630.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:龐宇雄,Odaily星球日報經授權轉載。供應鏈金融自誕生以來,以其獨到的模式受到了市場主體的追捧,發展十分迅速,但是因受限于其他因素,所以還無法有效發揮其潛力.

1900/1/1 0:00:00編者按:本文來自互鏈脈搏,作者:元尚,Odaily星球日報經授權轉載。繼黑龍江省哈爾濱市3月傳出投資10億元建設“區塊鏈+新科技集群”后,山西省長治市再次刷新了地方投資區塊鏈的記錄.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00俗話說,吃一塹長一智,但對于幣圈的投資者來說,同一個坑能連續跌倒很多次,直到被市場凈身出戶時才幡然悔悟。原因在哪里?第一點,也是最重要的點,對幣市的態度.

1900/1/1 0:00:00頭條 詹克團:將帶領公司盡快IPO,三五年內市值做到超過500億美元詹克團發布《致比特大陸全體員工和股東公開信》。在公開信中,詹克團稱自己已于6月3日返回北京辦公室上班.

1900/1/1 0:00:00