BTC/HKD-0.43%

BTC/HKD-0.43% ETH/HKD-0.78%

ETH/HKD-0.78% LTC/HKD+0.58%

LTC/HKD+0.58% ADA/HKD-0.6%

ADA/HKD-0.6% SOL/HKD-1.42%

SOL/HKD-1.42% XRP/HKD-0.78%

XRP/HKD-0.78%編者按:本文來自鏈聞ChainNews,撰文:Gambler'sManual,星球日報經授權發布。短期的量化交易策略的成功建立在市場環境中未被明確的變量的穩定的前提之上,同時忽略了對鏈上數據的分析和使用。過多來自消息面的噪聲、對解釋市場的執著和對隱藏在多幣種之間稍縱即逝的α行情的捕捉消耗了交易者的精力,使其喪失了有積累價值的思考。「理性是激情的奴隸」,在對過去交易經驗的反思中,我們提出一套長周期的,由準確的指標指導交易決策的交易方法。這套方法以對比特幣鏈上鏈下歷史數據進行規律和周期的發現為主要內容,而不重于解釋。冪律走廊是我們的基本價格模型和長期走勢的判斷來源,它是對歷史價格的規律發現;建倉和止盈等操作則依賴于MVRV等鏈上鏈下數據指標,它們指示了整個市場的浮盈浮虧水平;最后我們會通過逐個梳理定投、一次建倉長期持有和山寨幣投資組合等其它投資策略的短板揭示我們鐘情于比特幣的原因。資金流動論、蓄水池模型與衍生品交易量的增長

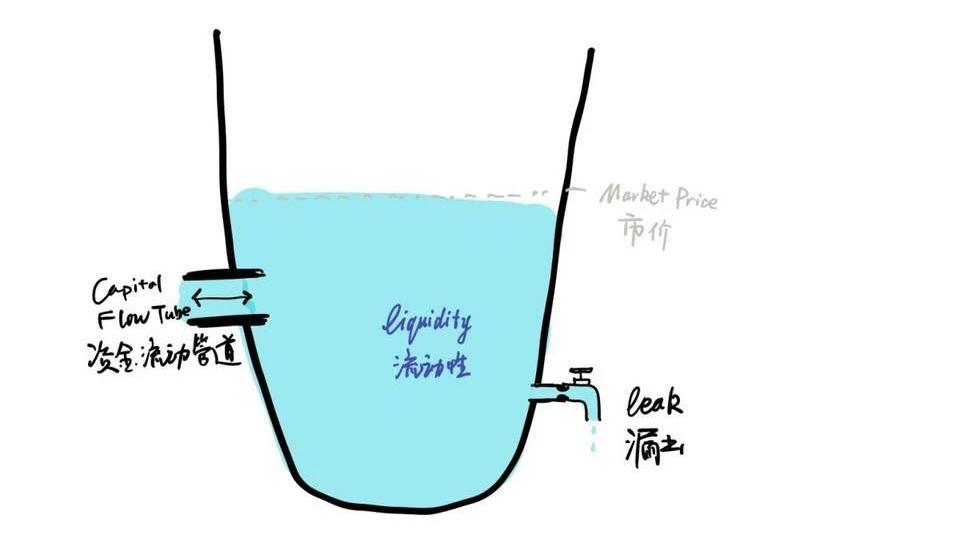

交易品價格變化的根本在于資本的流入與流出。蓄水池模型是一個非常好的說明,如果將比特幣比作一個蓄水池,水比作資本,蓄水池內的水即比特幣的流動性,蓄水池水位高度指示著比特幣的價格。蓄水池通過資金流動管道A與其它外面更大的水池相連,管道是雙向的,有時向蓄水池內注水,有時向外抽水。此外,蓄水池下方還有一漏水口B,不斷向外漏水。

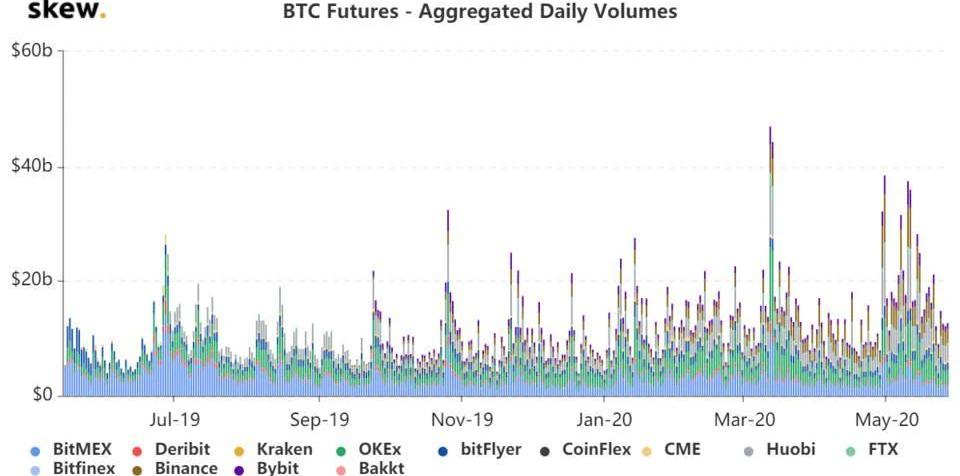

基于模型,水位升降有以下情況:當管道A輸入資本大于漏水口B漏出資本時,蓄水池水位升高,即比特幣價格上升;其它任何條件下,蓄水池水位降低,比特幣價格下降。在蓄水池模型中,我們增加了獨立的漏水口來指示比特幣市場中較為固定的資本損耗和外流,這部分資本外漏在資本輸入管道相對平靜的時間內對比特幣的價格影響重大。關于資本外漏,交易平臺的手續費是一個很好的例子,交易平臺一般對現貨交易收取0.2%的手續費,看似不起眼的比例在多此交易中被放大。平臺收到手續費并以之作為最主要的收益來源用于支付運營成本,這部分資本從此處流出比特幣。值得注意的是,在過去的一年里,現貨交易所紛紛入局衍生品交易,衍生品交易量上漲明顯。

歐洲期貨交易所推出比特幣ETN期貨:歐洲期貨交易所(Eurex)宣布推出比特幣ETN(交易所交易票據)期貨,該期貨交易市場將成為歐洲第一個受監管的比特幣衍生品交易市場。本次期貨發行將于9月13日啟動,基于在法蘭克福證券交易所上市的比特幣ETFBTCetc發行,一份比特幣ETN相當于1/1000枚比特幣,并有實際的比特幣資產支持,該期貨合約將以歐元交易,并以比特幣ETN實物交割。(金十)[2021/8/20 22:27:29]

衍生品的發展是市場逐漸成熟的標志,交易者擁有了更為靈活的金融工具。我們認為,這些「更靈活的金融工具」是推動資本外漏增加的主要因素。作為衍生品中最主要的品種,期貨合約在現貨的基礎上提供了更低的手續費、更高的杠桿和更方便的做空方式。這些改變誘導著交易者逐漸從現貨交易轉向期貨合約交易,并不斷地增大交易頻率、放大交易額與杠桿倍數。宏觀的看,衍生品交易量的上升一方面為交易平臺提供了更高的手續費收入,一方面拉大了普通交易者和精英交易者的收益差距。精英交易者通過衍生品可以以同樣的資金成本獲得更高的收益,從成本的角度,精英交易者的獲取比特幣的成本逐漸降低、普通交易者的成本上升。假設在沒有外部資本流入的情況下,場內的資本分布將會越來越不平均,而趨向于呈現最經典的「二八定律」,即20%的人掌握著80%的財富。精英交易者手中比特幣數量多,成本低,自然地產生出售需求,這部分資本將逐漸流出比特幣的水池,導致幣價下降。然而我們并不需要過于悲觀,在已經足夠慘淡的經濟形勢下,各國政府不斷地通過量化寬松政策展示著對于現代政府對于經濟刺激的無力。西方一些主流金融機構已經開始將比特幣視為對抗通脹的利器,這個蓄水池并非一潭死水。MVRV與平均成本波動論的引入

全球比特幣ATM安裝總數達10913臺:CoinATMRadar統計數據顯示,10月1日以來,全球共新安裝了282臺比特幣ATM。截止10月13日,比特幣ATM機在全球的部署數量已達10913臺。[2020/10/14]

投資方法不可避免地建立在假設之上。

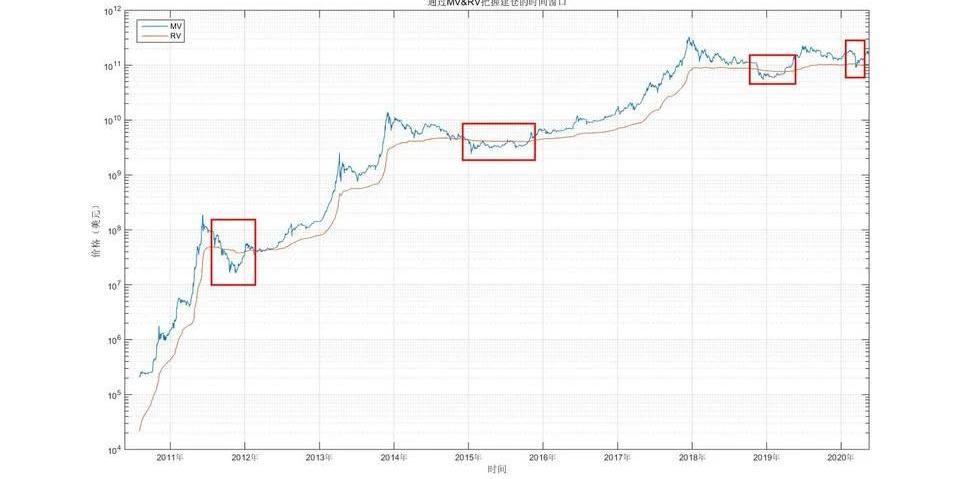

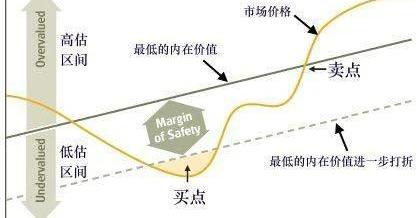

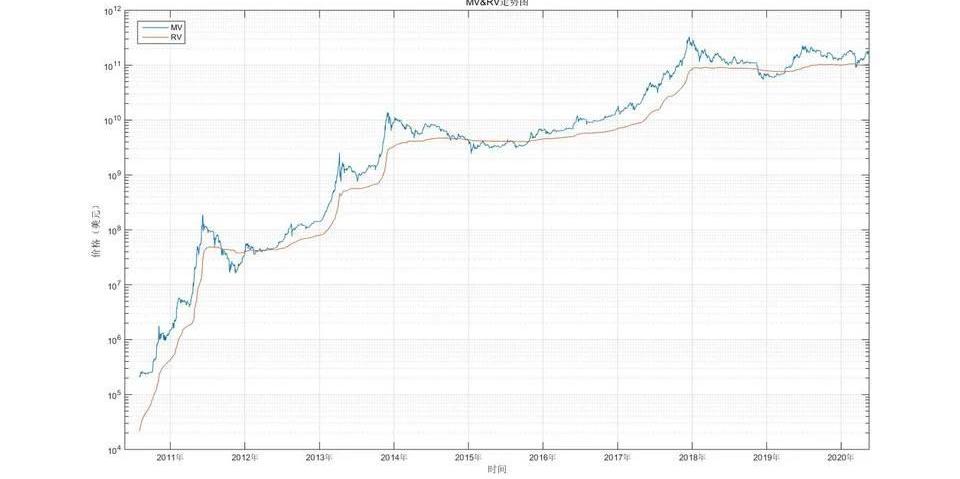

股票交易者通過公司的盈利能力判斷價格高低;原油期貨投資者判斷復雜的供需關系與地緣形勢;價值投資者堅信「內在價值」是投資品價格波動圍繞的中樞。由于比特幣并非經濟體和消耗品,投資者難以照搬熟悉的估值方法判斷其價格相對高低。WillyWoo與PlanB借鑒了傳統投資標的的估值方法和價格模型開發出NVT與S2F等指標與模型,我們放棄了這一思路,并嘗試在比特幣不同方面的數據中尋找簡單有效的指標,在不同數據中尋找的指標具有正交性。我們理想地認為,當他們同時指示買入時會有最大的勝率,我們將在未來不斷地回測這個假設。冪律走廊與冪律波動線單純地來自比特幣價格的歷史走勢數據,對價格走勢的分析理論在傳統的交易市場中已經充分成熟了,可以套用在任何交易品上。我們的工作是引入更多方面的數據,在其中尋找與價格走勢強相關的指標,當然,這些數據主要來自比特幣本身,即鏈上數據。托比特幣本身設計機制的福,我們可以方便地得到全賬本,上面記錄了比特幣從創世區塊以來每一筆交易的時間、數額、參與方等信息。將每枚比特幣以其最后一次轉賬時的比特幣價格累加起來可以輕松地獲得全部持幣者的成本之和,Coinmetrics將其定義為為RV,即比特幣已實現的市值。這個概念與MV,即一般意義上的市值相對應。MV與RV的相對水平指示了整個市場的浮盈情況。

聲音 | Tom Lee:在擔憂熊市是否結束之前,請牢記比特幣“最佳十日法則”:Fundstrat Global Advisors聯合創始人Tom Lee并未因比特幣目前的回撤而擔憂,他近日發推表示:“人們在擔心加密熊市是否結束之前,記得思考下Fundstrat的“rule of 10 best days(最佳十日法則)”。在這一最佳時機到來之前,比特幣每年都會下跌25%。但隨后都會在這10天內收復所有收益。順帶一提,我們認為BTC在無趨勢的宏觀市場表現疲弱。”

據悉,CNBC Fundstrat曾推廣了“最佳十日法則”,并將其作為一種歷史模式,以確立這樣一種觀點:在任何一年,BTC價格的大部分上漲都發生于這“最佳十日”。例如。在2017年的牛市中,比特幣僅用了10天時間就飆升了1100%,并達到了21000美元的歷史高點。(BeInCrypto)[2019/10/1]

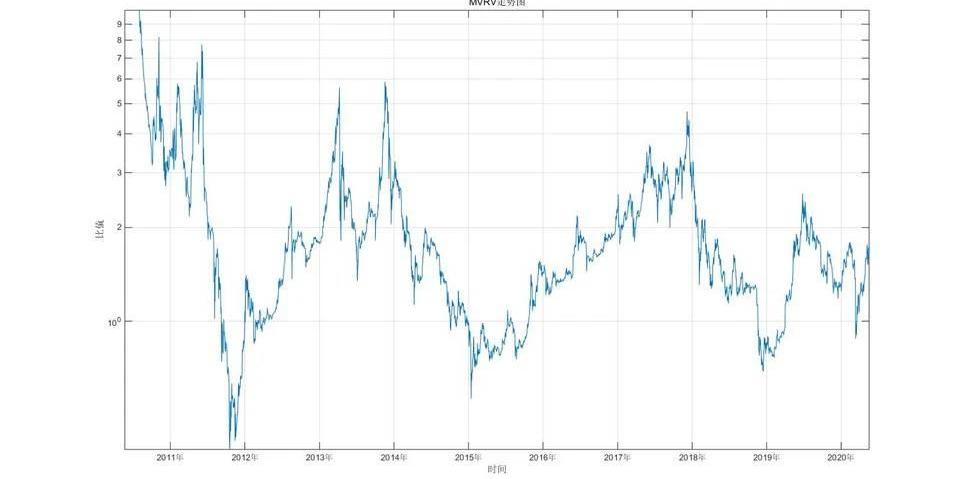

MV和RV的圖線清晰地指示出了全部而短暫的整個市場浮虧的時間窗口,從歷史走勢上看,這些窗口也是建倉的最佳窗口。為了更好地指示MV與RV的水平,我們將兩個變量相除。

MVRV多數時間中在1~2之間波動,小于1和大于4的時間則有效地指示了整個走勢中的最低點和最高點。MVRV的有效性揭示著樸素的平均成本波動,即價格圍繞整個市場的平均成本上下波動。整個市場中的各種角色獲取比特幣的成本并不對等,礦工依靠挖礦低成本低獲取比特幣,而后在二級市場出售賺取利差;運氣差的交易者的成本在二級市場頻繁的交易中增加;宏觀上,當比特幣價格低于平均成本時,任何獲利方出售比特幣的動機將減弱,市場更傾向于復蘇,而當比特幣價格已經4倍于平均成本時,任何持幣者都應該明白這種浮盈不可能長期持續,聰明的交易者及時落袋為安。平均成本波動論描述了比特幣市場的價格中樞,是我們對于加密貨幣市場的基本觀點。冪律波動線:對冪律走廊的回測

動態 | 比特幣挖礦難度增至6.06T:據BTC.com數據顯示,2月10日,比特幣挖礦難度增至6.06T,漲幅為4.25%。目前比特幣全網算力為44.92EH/s。。[2019/2/11]

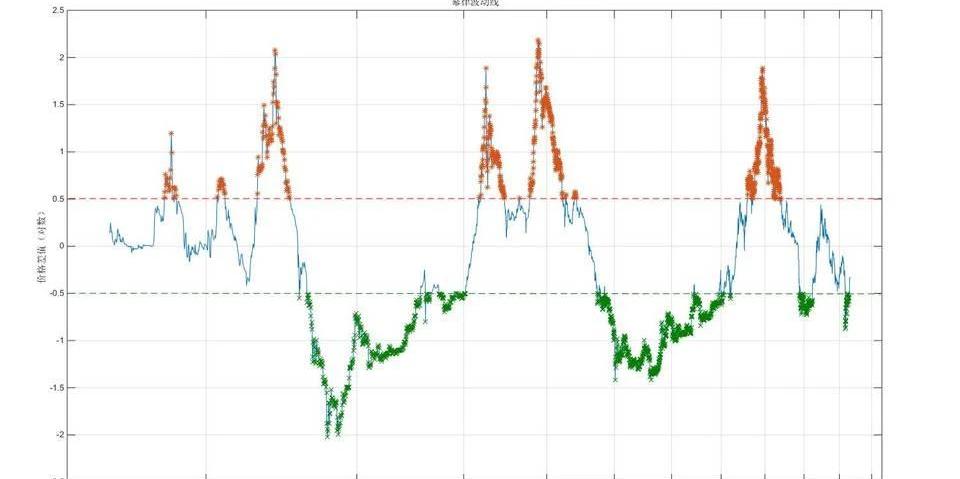

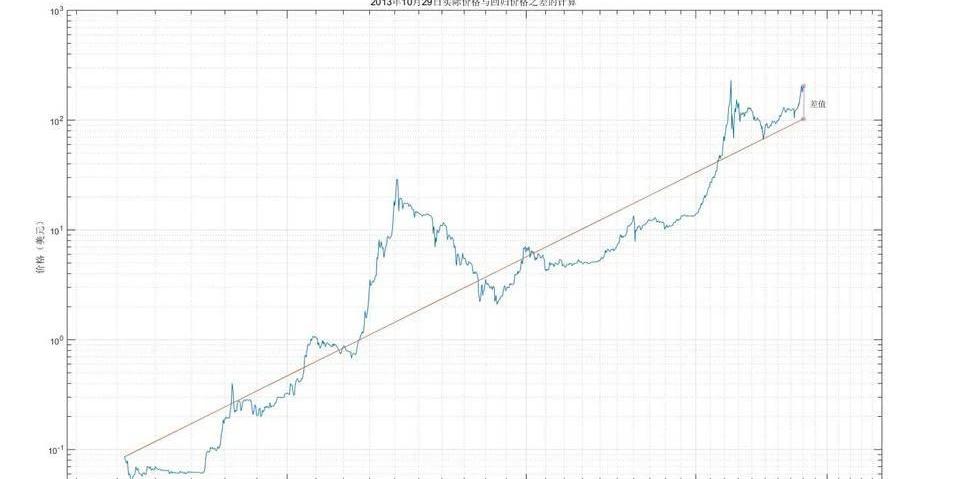

許多看似合理的指標難以洗脫「馬后炮」的嫌疑,他們以歷史走勢為已知條件來調整指標的參數使其可以有效指示漲跌。好的指標需要通過回測來驗證,特別是長時期跨周期地去驗證,以證明他的有效性并非幸運。本文將對冪律走廊進行回測,遍歷并記錄每日以當日之前全部歷史走勢數據做線性回歸后當日實際成交價與線性回歸價格之差。具體地,以2013年10月29日為例:

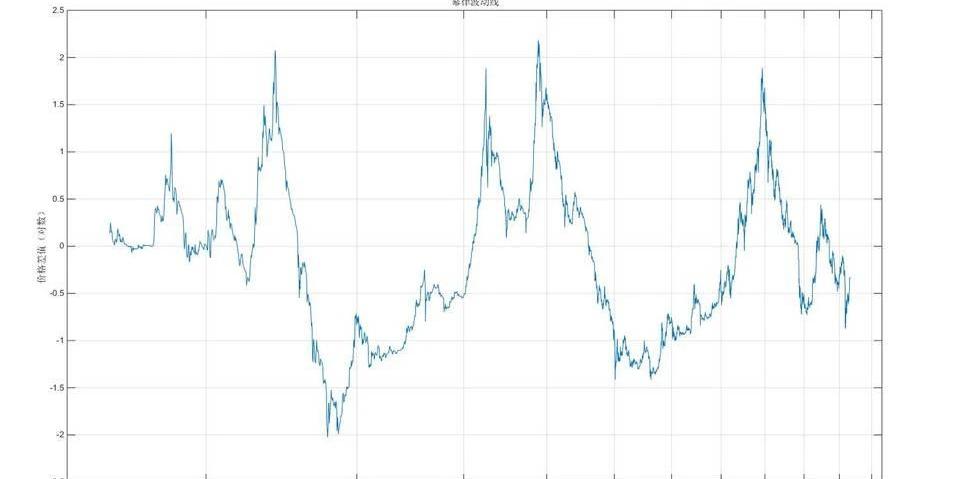

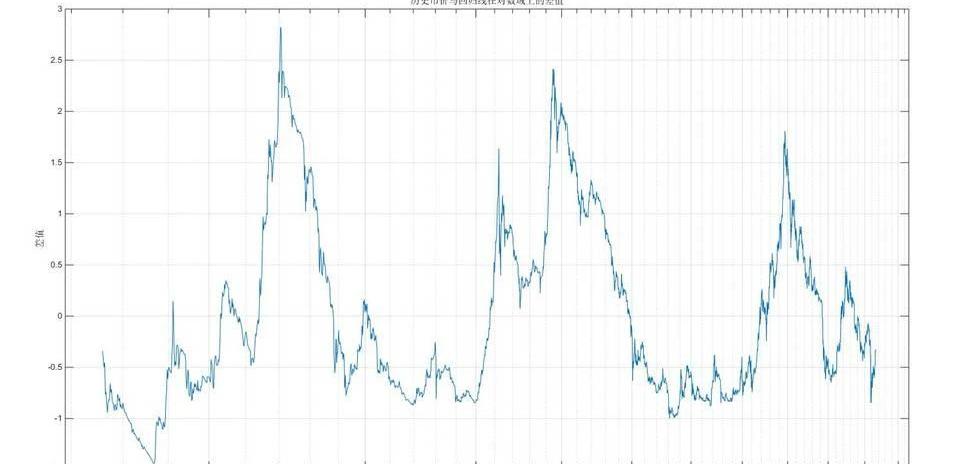

上圖中粉色線即為價格之差,我們以同樣的方法計算2010年7月29日到2020年5月5日中每一天的數據,并定義這條曲線為冪律波動線。

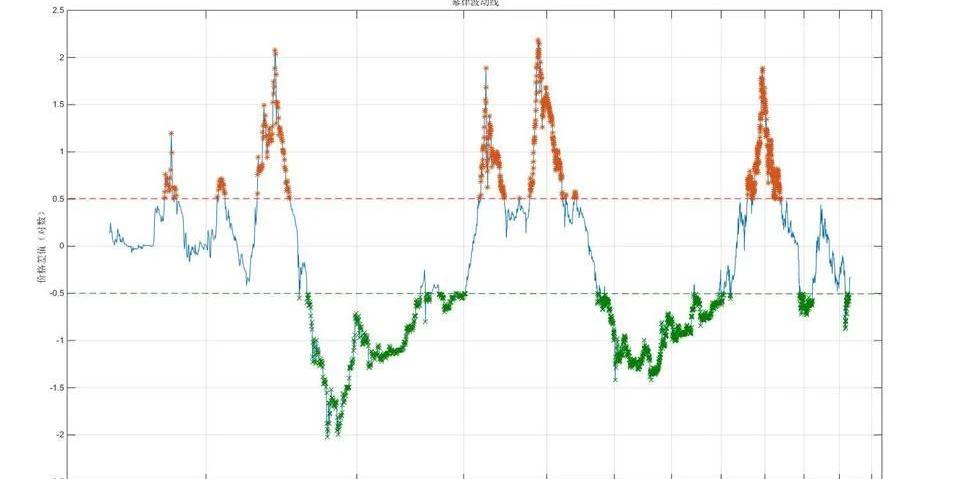

通過觀察,對曲線設置+0.5和-0.5的閾值,將閾值之外的點標出。

聲音 | 澳本聰:Core團隊限制比特幣作為“錢”的使用將使其失去貨幣的價值:澳本聰發推特稱,比特幣是一種“電子的形式”的商品,是一種作為“錢”的商品。比特幣Core團隊試圖限制這種使用,這將使比特幣失去作為貨幣的價值。[2018/12/8]

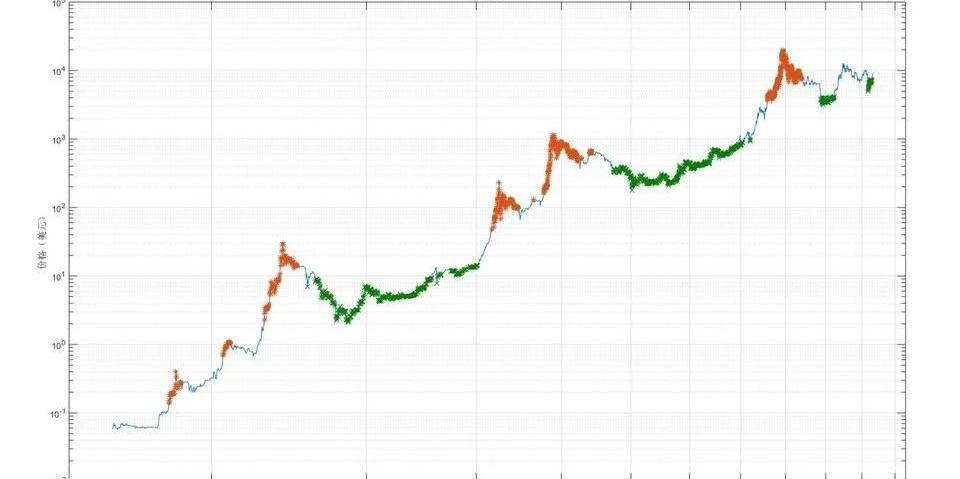

將以上點在比特幣價格走勢中標出。

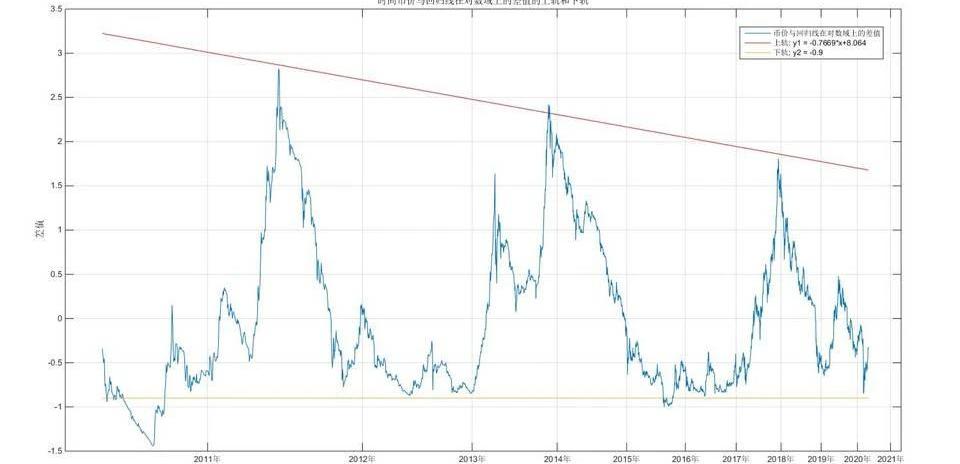

圖中橙色、綠色點的分布足以證明通過冪律波動線和冪律走廊判斷幣價在周期內的相對高低的準確性。實際上,冪律走廊的斜率每天都發生著微小的改變,冪律波動線因此有更好的參考意義。另外,我們可以通過調整冪律波動線的閾值去改進其敏感度,但這與冪律走廊的出發點,即冪律走廊不用于指導短線操作相悖,因此我們在本文中只通過設定一個模糊的閾值來驗證冪律走廊的有效性。冪律走廊的靜態波動線指示了比特幣上軌逐漸降低,下軌平穩,而動態波動線上呈現的趨勢與之相反,這與我們一般對于「市值越大,波動率越低」的觀點是一致的,但是并不能夠有效支撐之。關于上下軌的相對方向目前難以得出結論,因為比特幣創世以來的周期數量仍然過少。冪律波動線和冪律走廊的指示對目前價格的指示結果并不樂觀。冪律走廊:比特幣價格模型

交易員每天都在樂此不疲地做著世界上最難的事情——預測比特幣的價格走勢。其方法不外乎以下幾種:梭哈老哥,武斷地將比特幣與黃金或其它資產的市值做比較;理論家,將比特幣的規則與經濟學的模型結合;k線畫手,定性地用各種顏色的線條、形狀和文字標簽在空曠的畫布上捕風捉影。我們認為,交易者的預期和市場表現不斷地相互作用,幣價因此在相當大的范圍內擁有不確定性,主觀地、精確地對市場做出預測沒有任何意義。但與此相對的,幣價的歷史走勢是全部交易者博弈的結果,從中發現的規律則會相對穩定。因此,我們放棄尋找符合歷史走勢的narrative或者theory,而將市場中的所有交易者看做一個整體,用最簡單的方法尋找跨周期的規律。

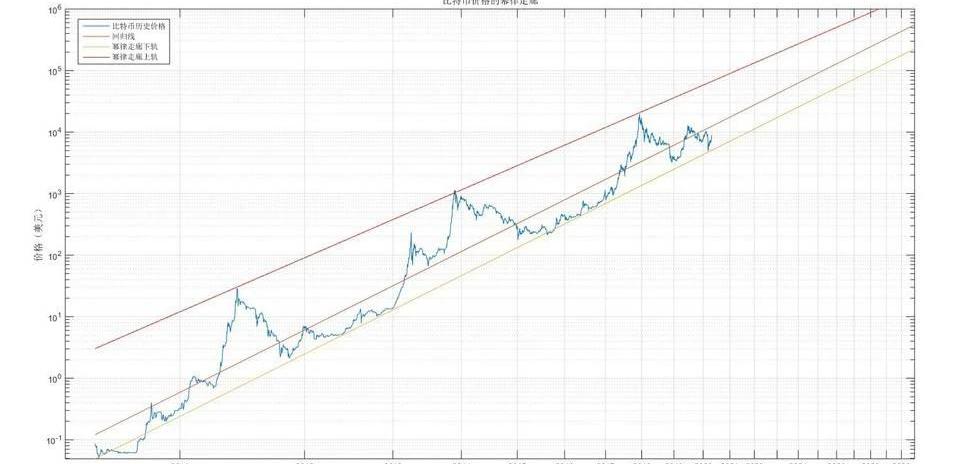

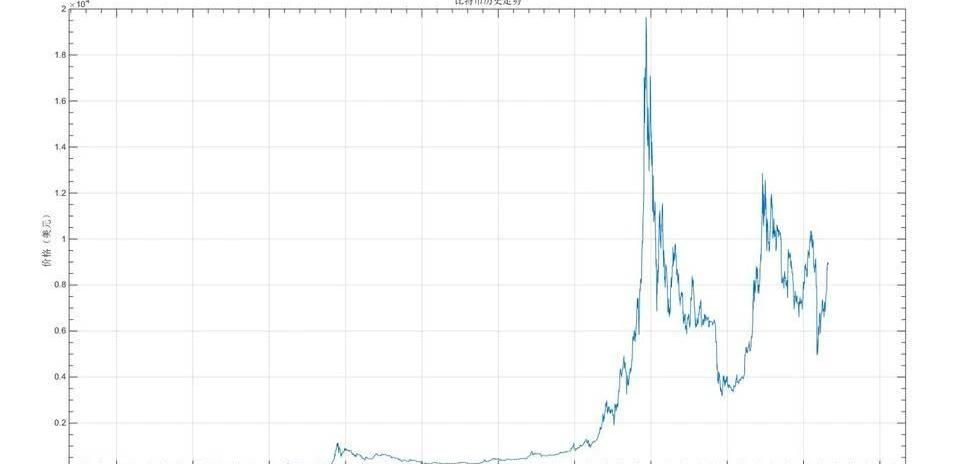

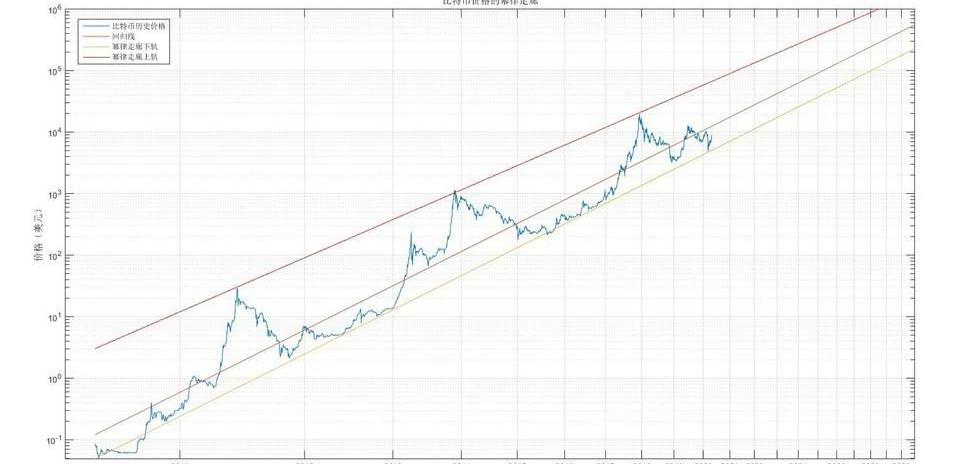

由于縱軸幅度過大,早期價格波動被壓縮,我們將縱軸調整為對數坐標。

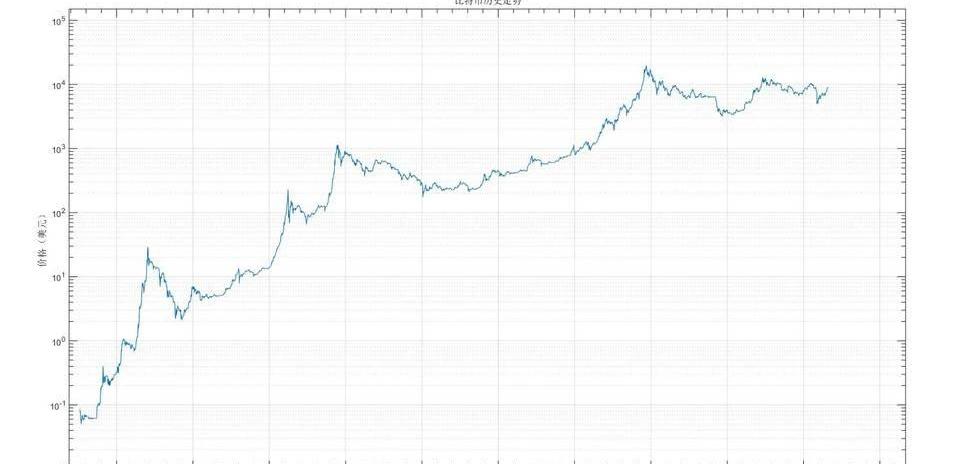

此時已經可以觀察到曲線在對數域上擁有了較好的線性,但斜率在逐漸減小,我們將橫軸也調整為對數坐標。

對上面的曲線在對數域進行線性回歸,得到直線斜率a=5.733,截距b=-38.3,R-square為0.9361。

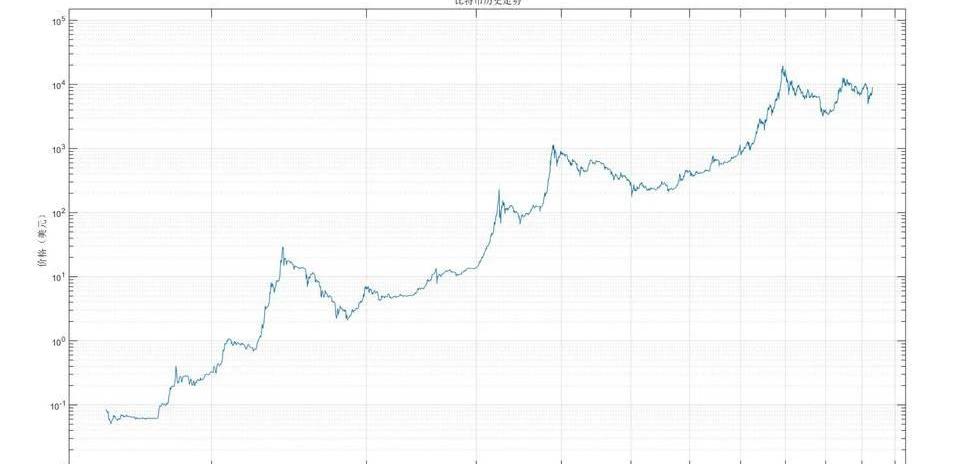

至此,我們已經從真實的歷史幣價中得到了回歸線作為走勢的中軸,為了得到走勢的上軌和下軌,我們將幣價和回歸線在對數域上做差。

從差值圖中可以很清晰地看出一條逐漸下降的上軌和一條平行于回歸線的下軌,我們分別通過回歸和平移得到兩條直線。

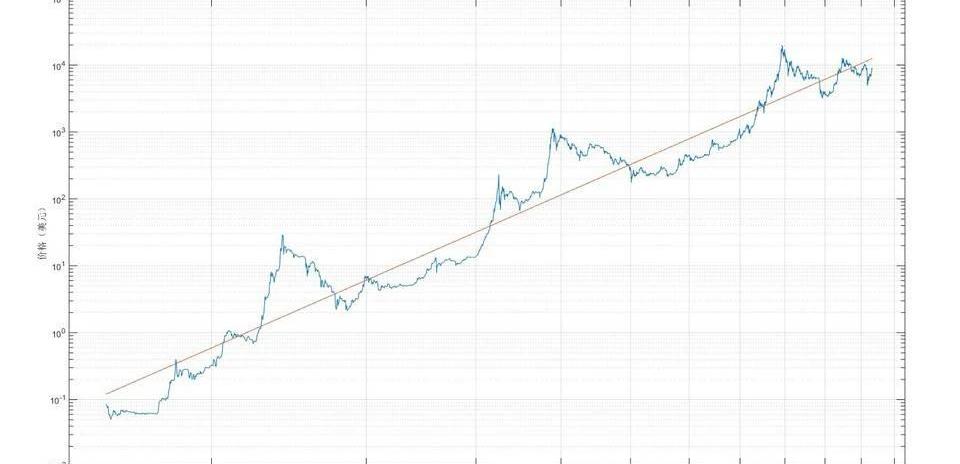

將上軌和下軌一同放入之前的回歸線圖即可得出一道清晰的冪律走廊。

冪律走廊是隱藏在比特幣歷史走勢中的簡單規律,可以提供總體方向上的指導,并在價格接近上下軌時提供參考,但無法指導短線交易,因為走廊寬度過寬。冪律走廊指示了比特幣價格將在2025年以后永久地超過50,000美元,在2028年以后永久地超過100,000美元。附:我們在2019年年初開始通過回歸的方式對比特幣價格走勢進行分析,但僅僅在縱軸引用了對數,并以價格疊加波動的方式對波動進行了正弦回歸,結果非常樂觀。后來我們觀察到每個周期的最低點到最高點所用時間都在不斷拉長,將橫軸對數化取得了更好的擬合成果。本文借鑒了HaroldChristopherBurger的類似工作,摒棄了幅度和周期都在變化的正弦擬合的思路而單純通過上軌和下軌搭建冪律走廊。數據源:Coinmetrics.io

Compound公布具體代幣分配細節,簡單說就是你把幣存到Compound里用作借貸,那么就會獲得相應比例的COMP代幣。緊隨其后的是穩定幣兌換協議Curve也要發幣.

1900/1/1 0:00:00我們先看看關于以太坊的幾個數據。1、截至6月6日,根據IntoTheBlock數據顯示,目前持有以太幣的地址總數已經達到3996萬個,而比特幣的持有地址數為3010萬個,以太坊的持有地址總數已經.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。6月13日,CFTC公布了最新一期的CME比特幣期貨周報,統計周期中BTC價格波動幅度相比于前一統計周期大幅下降,行情在一周時間內多有.

1900/1/1 0:00:00穩定幣飛速發展,USDT一騎絕塵,但因合規問題飽受質疑。合規穩定幣作為后來者,奮起直追,亦光耀奪目。而更符合區塊鏈精神的合成穩定幣,長期以來只有Maker的DAI能夠在穩定幣戰場稍露頭角.

1900/1/1 0:00:00值得關注的趨勢與數據:昨天Coinbase新聞很多,大交易所成為影響“幣價”的黑天鵝。在這方面,Coinbase其實比幣安、huobi、OK可能更有影響力.

1900/1/1 0:00:00出品:奔跑財經作者:明曦一片春愁待酒澆,幣圈眾人的心底愁腸可不是幾壺酒能夠解決的。3.12比特幣閃崩、百億資產爆倉、荒涼的減半行情、若隱若現的礦難、交易所扎堆停運……一波未停一波又起,習慣了夜夜.

1900/1/1 0:00:00