BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+1.35%

ETH/HKD+1.35% LTC/HKD+0.88%

LTC/HKD+0.88% ADA/HKD+2.83%

ADA/HKD+2.83% SOL/HKD+4.24%

SOL/HKD+4.24% XRP/HKD+1.52%

XRP/HKD+1.52%編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。最近因流動性挖礦大火的借貸平臺Compound讓DeFi再一次成為焦點,Compound自身市值突破5.9億美金,一躍成為DeFi第一大平臺的同時,開放透明且無需允許的開放金融機制也給其他以太坊上的其他DeFi項目帶來了活力和生機。所謂牽一發動全身,作為一個互相影響的生態系統,DeFi中一個平臺的政策變更也會對其他平臺產生影響,而在Compound迅速成長壯大為DeFi第一大平臺后,其近期即將變更的激勵政策也會影響其他平臺,甚至是整個開放金融。Compound已于北京時間7月1日凌晨2:37通過了新的治理提案#11,該提案將于本周五正式生效。可以預見到的是,該政策的推行并不僅會對Compound平臺本身的礦工行為產生影響。Maker基金會風險主管CyrusYounessi對此評論稱,新治理提案甚至會導致穩定幣Dai的脫錨,建議Maker社區制定防御策略進行應對。CyrusYounessi在Maker社區發起的討論引發了熱烈回應,其中DappHub軟件開發者LevLivnev回復稱,Compound激勵政策的變更至少短期內不會導致Dai脫錨,而是會激勵礦工盡可能向同一市場進行供應/借貸,且在當前COMP代幣的高回報收益率情況下,借入本身賺取/支付的利息無足輕重。即將實施的治理提案#11

Cosmos生態模塊化結算層Dymension即將上線測試網:1月17日消息,Cosmos生態模塊化結算層Dymension在官方推特透露即將上線測試網。

據悉,Dymension是一個建立在Cosmos上的主權Roll up,旨在通過Dymension Chain(結算層)、RDK(RollApp開發工具包)和IRC使RollApp(以定制應用為重點的Roll App)的開發變得簡單。Dymension Roll Apps和Cosmos一樣,旨在創建特定應用的區塊鏈,以減少共識開銷。[2023/1/17 11:16:23]

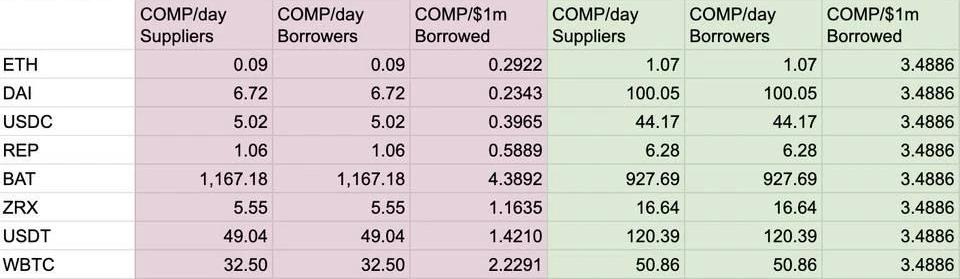

因流動性挖礦而大火的借貸平臺Compound已于北京時間7月1日凌晨2:37通過了新的治理提案#11,該提案將于本周五正式生效。此提案將解決目前存在的兩大問題:流動性礦工會使用閃電貸暫時改變借貸市場的資金規模,從而最大化自己的收益,獲得更多COMP代幣以產生的利息作為分配COMP代幣的標準,會激勵礦工蜂擁至利率最高的貨幣市場,最終讓Compound上吸納了BAT總供應量的80%。這是一個非常危險的信號,意味著該代幣價格一旦下跌,有可能沒有充足的資產進行補給。那么,Compound新的治理提案是如何解決這兩個問題的呢?為了解決第一個問題,該提案要求至少需要一個外部帳戶才能調用refreshCompRates函數,這意味著不再允許智能合約執行此功能。refreshCompRates函數的作用是分析Compound平臺上各個借貸市場然后自動算出各市場利率的函數,為了獲得更高的COMP代幣收益,挖礦者會先通過閃電貸貸出高達數百萬美元的無抵押貸款,暫時改變市場的借貸狀態,然后調用該函數算出當時的市場利率,進行杠桿化操作獲得更大收益。此次廢除智能合約執行此功能,意味著只有來自外部錢包的交互才能獲得COMP獎勵,任何智能合約都不會獲得任何獎勵,其中包括閃電貸合約。第二個問題的解決方案是,將原先基于應計利息進行COMP代幣分配的標準改為基于從協議中產生的借款,也就是說,未來Compound協議將根據各個市場中產生的借款總金額來分配COMP。根據新規定,用戶每從Compound中進行一次加密資產借款,COMP將進行一次分配,對于借方和貸方按照50/50的比例分配。

NirvanaMeta(宇宙重生)即將銷毀90億:據官方消息,MNU總量為100億枚,即將銷毀90億。且白皮書發行總量更正為10億枚MNU。同時分配機制更新為:機構投資6.84億;技術團隊1600萬枚;游戲生態產為3億枚。

紅藍消耗,創建NFT,游戲內消耗品、道具、裝備交易,其他生態消耗,都作為銷毀通縮,直到流通總量剩余1億枚將會停止銷毀通縮,開始生態循環。

由于MNU公鏈銷毀90億,游戲產量總計3億,所有分區產量隨之調低來分區低保收入30MNU。[2022/1/13 8:46:34]

之前的分配機制VS新的治理提案#11新政策可能會讓Dai脫錨?

CyrusYounessi認為,此次COMP代幣分配機制的變更可有效解決目前Compound平臺上存在的BAT等借貸市場高風險清算問題,這是因為分配代幣的標準從市場中產生的利息到產生的借款的變更,會導致的挖礦行為從最高利率市場向最低利率市場遷移。作為一個理性經濟人,為了獲得更多COMP代幣,礦工將會在一定的資金成本下,嘗試借入盡可能多的錢,并尋求支付最少的利息,以最大化資金利用率。根據CyrusYounessi的說法,可以預見未來將會有兩種加密資產會受到礦工的青睞,那就是USDC和Dai。

Gate.io娛樂互動、投資策略等13個節目今日即將開播:據官方公告,Gate.io今日13個節目即將開播,節目包含倉位管理、交易策略、實盤策略、熱點解析、新技術科普、莊家思路分析等投資行情分析。Gate.io直播間作為行業內首個交易所內置直播功能,通過多樣性的直播形式為平臺用戶帶來具有深度、興趣、開放的信息內容,成為圈內信息交流、互動溝通的重要方式之一。詳情查看原文鏈接。[2020/10/8]

根據這兩種代幣的利率曲線可看出,雖然USDC的流動性挖礦更容易且更安全,但利率更低的Dai可最大化資金利用率可以達到98%,這意味著,與USDC相比,利用同等價值的Dai在Compound進行挖礦可獲得更多收益。為了使用資金利用率最高的Dai進行流動性挖礦,將會有以下兩種挖礦行為產生:Dai持有人:Dai持有人目前總共持有約1.3億Dai。對于這類人來說,最佳策略是將Dai存入Compound,借出Dai,重新存入以此進行遞歸循環,最終可獲取高達4倍的杠桿。換句話說,100萬個Dai可以創造400萬個cDai。此外,穩定幣的流動性/清算風險會很小,只需支付利息,基本上就不會承擔價格風險。ETH持有人:ETH持有人則會首先存入ETH,借出Dai,然后買入ETH并循環此操作。但該操作的風險會比前一種操作風險大,需要承擔以太坊暴跌或者Dai價格迅速飆升的風險,如果進行了多次循環導致杠桿過高,還可能面臨流動性風險。但只進行一次ETH抵押借出Dai的礦工由于錢包仍然持有Dai,可有效清償債務,這種操作仍舊有利可圖的。無論如何,這都會導致對Dai的空前需求,從而讓Dai產生溢價。可以肯定的是,Dai產生溢價的幅度不如從該平臺借出Dai挖掘COMP代幣的利潤高,因此,與其出售賺取溢價,將Dai鎖定在Compound上挖礦顯然更劃算,這會導致大部分Dai供應被鎖定在Compound平臺中。最終可能會破壞Dai的錨定匯率,甚至激勵礦工通過Maker鑄造更多Dai,創建新的供應,然后將其用于挖礦COMP代幣,從而讓Maker債務上限突破新高。CyrusYounessi認為,一旦出現這種狀況,有可能會導致緊急關停,CyrusYounessi建議探索其他的方法進行防御,比如為ETH或USDC設置諸如較低的LR這樣的特殊風險參數,甚至主動參與到Compound的治理流程中去。短期Dai并不會脫錨

BKEX Global即將上線TTJ:據BKEX Global公告,BKEX Global將于2020年5月20日14:00(UTC+8)上線TTJ/USDT交易對,5月19日23:00開放TJJ充值功能。

TTJ的主要目標是打造一個去中心化的低成本且高效的分布式存儲應用公鏈,任何帶有存儲空間和接入網絡功能的硬件設備,都能接入到TTJ中。TTJ是構建于IPFS的新激勵層,以獎勵礦工共享存儲資源和檢索分發資源的方式,讓更多人參與到IPFS當中。

此外TTJ還采用DPOS+POC的創新機制,避開了設備效率與資源配置的直接矛盾,將超級節點分布在全球各地,實現真正意義上的去中心化,再利用POC機制的存儲挖礦,將社會閑置資源重組再利用,以數據分布式存儲,形成龐大的數據分發網絡,解決傳統數據問題,與Filecoin共同推進IPFS的應用落地。[2020/5/20]

但DappHub軟件開發者LevLivnev認為,Compound激勵政策的變更并不會導致Dai脫錨。根據他的說法,新的挖礦政策不再與賺取/支付的利率有關,對于特定貨幣市場的貨幣供應者來說,其獲得的收益與「(特定貨幣市場中總的借款量/該特定貨幣市場總的貨幣供應量)×市場上總的借款量」成正比;對于特定貨幣市場的借款人來說,其獲得的收益與「1/市場上總的借款量」成正比。在當前COMP收益率的情況下,根據供應/借貸循環機制,這純粹是一個協調/謝林點的游戲,目標是讓每個人都盡可能向同一市場進行供應/借貸,并且由于COMP代幣的收益較高,導致借入本身賺取/支付的利息變得無關緊要了。謝林點是博弈論中人們在沒有溝通的情況下的選擇傾向,做出這一選擇可能因為它看起來自然、特別、或者與選擇者有關。這一概念是由美國諾貝爾獎獲得者托馬斯·謝林于1960年在《沖突的策略》一書中提出的。在該書中,謝林描述「每個人期望的聚焦點是他人期望他本人期望被期望做出的選擇。」在上述情況下,短期內可能出現的變化是借貸供應最多的資產,即最容易借款的資產,符合這個條件的資產將是ETH,USDC或USDT。對于流動性礦工來說,更有可能的是直接將ETH供應到Compound中,而非抵押ETH鑄造DAI然后注入Compound,因為后者有超額抵押率這會減少收益,同時會引入流動性風險。雖然從市場上購買DAI來為DAI提供貸款的資本利用效率更高,但是很快就遇到了流動性問題,該市場的規模有上限,與之相反,ETH、USDC和USDT都沒有規模上限的限制。就像基于產生的利息來分配獎勵COMP代幣會讓用戶聚集在BAT市場一樣,在新的激勵政策中,COMP代幣的收益與借款市場的份額成正比,因此理論上和實踐上的平衡都會讓挖礦大軍擠入同一資產。但是,除非證明DAI會是市場行為主體自發選擇的傾向,否則將不會受到影響。從長遠來看,如果COMP代幣的收益率下降,那么礦工的利潤就會受到擠壓,到那時Compound的利率才開始在計算中再次變得重要。的確,在這種情況下,DAI的利率曲線會讓其成為平臺上最具吸引力的資產,但是正如LevLivnev所述,由于缺乏流動性,Dai仍將落后于那時已經擁有數億美元未償還借款的流動性更高的資產。

WBF交易所即將上線EPC,實現主流數字資產間的跨鏈交易:據官方消息,WBF交易所即將上線EPC,并在開放區上線EPC/DUSD交易對。

據了解,EP(Everything Is Possible)是一個通過激活閑置設備,構建抗審查、抗監控且永不停機的分布式云存儲服務平臺。EP在 PoC的基礎上優化共識機制搭建公鏈,通過特有的側鏈延展方式提高了EP的交易吞吐量和交易的速度,利用智能合約雙隔離見證確保了其交易安全性,構建全資產終端錢包實現主流數字資產間的跨鏈交易。[2020/5/9]

作者:MYKEY研究員蔣海波為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出MYKEY穩定幣報告,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。6月20日,CFTC公布了最新一期的CME比特幣期貨周報,統計周期中BTC價格再度出現跳水,周內兩波快速下跌導致行情徹底回吐了今年5月.

1900/1/1 0:00:00BTC/USDT永續合約 各級別性質:日線-盤整,4小時-盤整,1小時-盤整截圖來自OKEXBTC/USDT永續合約1小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:JackyLHH,Odaily星球日報經授權轉載。鯨魚是地球上最大的哺乳動物,它們通常生活在海洋深處,平時很難見到,當它們浮出海面換氣時,往往會在海面上掀起巨浪.

1900/1/1 0:00:00編者按:本文來自Unitimes,作者:LucasCampbell,星球日報經授權發布。現在有超過1億美元的BTC在以太坊經濟中流通.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。7月6日,CFTC公布了最新一期的CME比特幣期貨周報,受上周五美國假期影響最新一期周報數據的發布時間延后至本周一.

1900/1/1 0:00:00