BTC/HKD+1.03%

BTC/HKD+1.03% ETH/HKD+0.92%

ETH/HKD+0.92% LTC/HKD+0.29%

LTC/HKD+0.29% ADA/HKD+1.87%

ADA/HKD+1.87% SOL/HKD+5.18%

SOL/HKD+5.18% XRP/HKD+1.35%

XRP/HKD+1.35%編者按:本文來自Ourea無涯社區,作者:LucasOutumuro,編譯:紅軍大叔,Odaily星球日報經授權轉載。01引子

區塊鏈一直被許多人吹捧為一種有潛力為無銀行賬戶的人提供銀行服務的技術。雖然2017年的ICO泡沫未能實現這一承諾,但不斷增長的去中心化金融領域重新點燃了人們對這一愿景的希望。利用區塊鏈技術,DeFi提供了獲得金融服務的機會,而無需信任的第三方。這些服務建立在以太坊等智能合約平臺之上,可以借助P2P軟件和治理來提供服務。通過消除對公司的依賴,DeFi協議有可能消除由中心化組織控制的風險和缺點。由于本質上是無許可的,區塊鏈允許公眾自由訪問數據。DeFi協議利用這些特點,在全球范圍內提供透明的金融服務。雖然目前使用這些協議在技術專長和所需軟件方面存在障礙,但快節奏的創新和激勵機制加速了去中心化金融服務的采用。在整篇文章中,我們將評估這種采用率的增長和對DeFi的投資價值,同時考慮這個領域出現的風險。本篇分為兩部分,每部分有兩個子內容,以及一個結論。增長與創新DeFi的風險最后的思考我首先介紹了DeFi內部的一些關鍵術語,然后深入探討了有關其發展和風險的具體內容。請隨意跳過或欣賞整篇文章。02DeFi的增長和創新

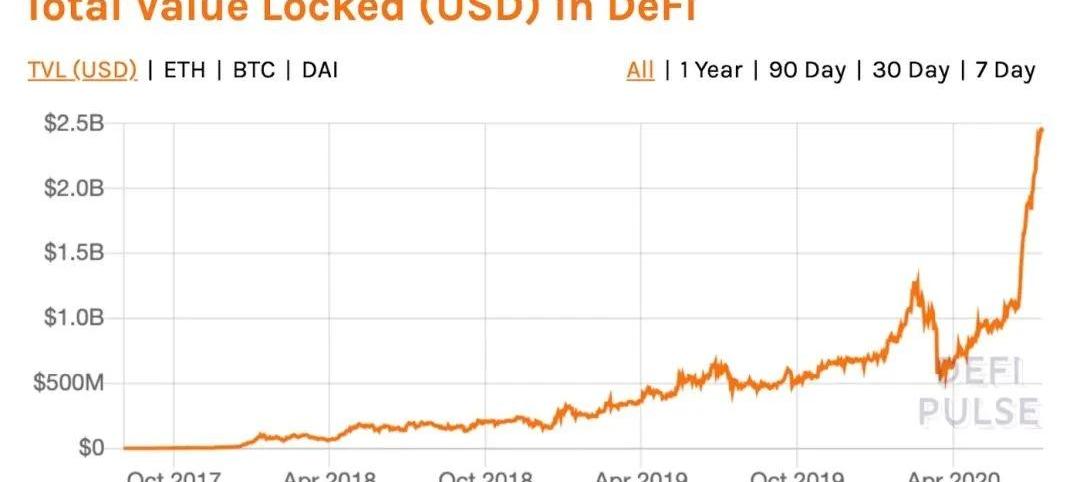

"告訴我你的激勵手段,我將告訴你激勵的結果"--查理-芒格。巴菲特的長期商業伙伴查理-芒格雄辯地評論了當前激勵和未來結果之間的關系。這句話背后的信息在包括行為經濟學、博弈論以及--也許出乎意料的是--去中心化金融等多個領域都有共鳴。DeFi協議在采用率、代幣價格和鎖定的總價值方面都有顯著增長。雖然依靠第三方廣告的網站和社交媒體平臺需要大量的日/月活躍用戶來獲取價值,但去中心化協議一般不依賴頻繁的使用來創造價值。相反,為去中心化金融服務提供動力的智能合約所持有的美元金額更能反映這些項目所創造的價值。因此,鎖定的總價值已經成為DeFi領域廣泛關注的晴雨表,因為這些協議大多需要鎖定抵押品才能使用其服務。流行的數據聚合器DeFiPulse報告了自2017年秋季以來該領域鎖定的總價值的增長情況。如下圖所示,鎖定的總價值達到10億美元大關大約需要兩年半的時間。盡管在3月全市場大跌期間,DeFi鎖定的總價值大幅下降,但在首次達到十位數后僅6個月,DeFi鎖定的總價值就在整個2020年第二季度持續增長,突破了20億美元。

DeFi平臺Balanced發布四月路線圖:將在主網上激活持續獎勵:4月8日消息,據官方消息,DeFi平臺Balanced發布四月路線圖,主要目標包括:完成Balanced前端的多語言支持;將所有剩余的Java合約部署到主網;在主網上激活持續獎勵;將協議擁有的流動性合約部署到主網(因疫情延遲);為Trade頁面發布高級TradingView功能;部署多調用智能合約,與Balanced前端集成;繼續開發一個新的Balanced網站登錄頁面。[2022/4/8 14:11:38]

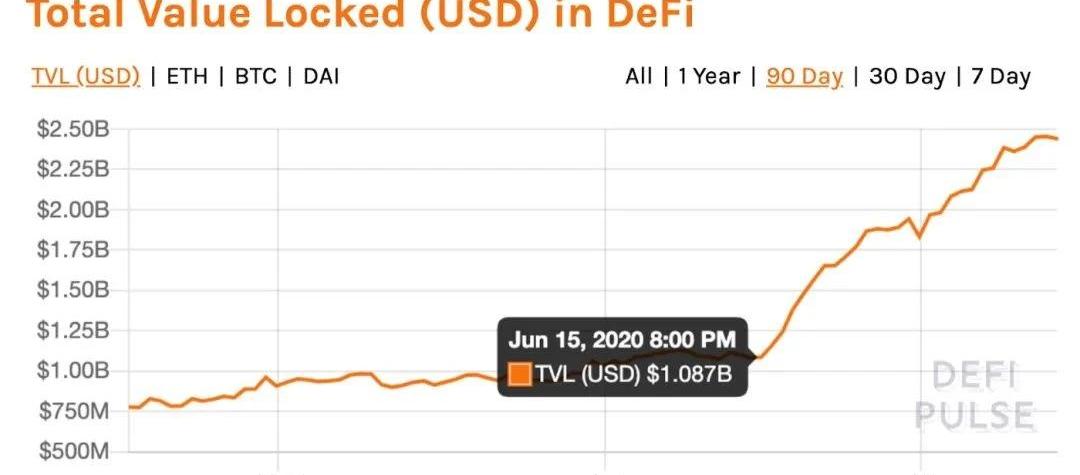

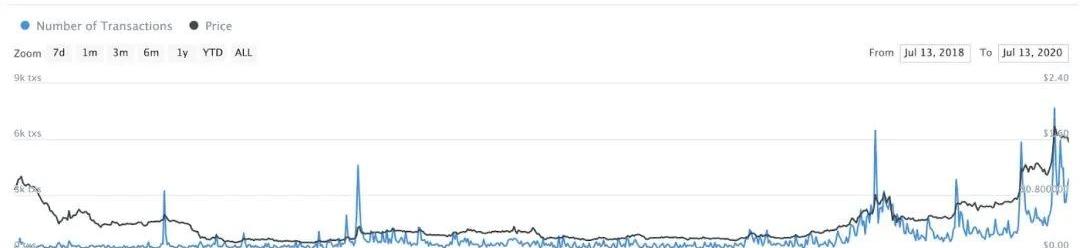

在上圖中,讀者可能已經注意到最近鎖定的總價值出現了一個拐點。通過放大,我們可以確定,這發生在6月中旬,恰逢借貸協議Compound的治理代幣COMP發布。在不到一個月的時間里,DeFi協議鎖定的總價值增加了一倍多。這主要是因為用戶通過所謂的收益農場獲得了激勵。03DeFi的火箭燃料

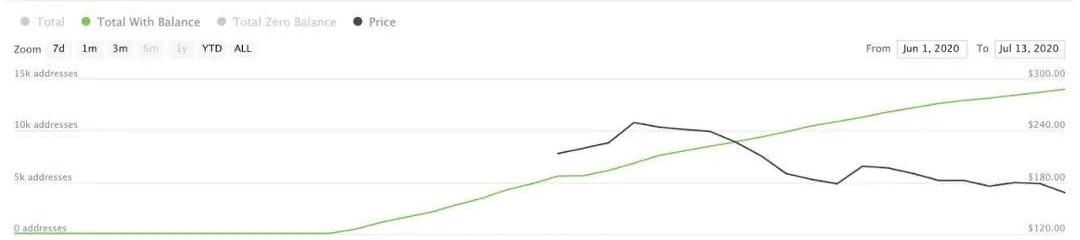

簡而言之,收益農場是以代幣的形式賺取獎勵的過程,以回報為DeFi協議提供流動性。這個概念從去年夏天就已經出現了,當時Synthetix--一個去中心化的衍生品交易所--首次嘗試獎勵用戶為其在Uniswap上的衍生品合成以太對提供流動性,用他們的原生SNX代幣支付給他們。然而,直到Compound的原生代幣COMP的推出,這才成為加密領域內的一種常見做法和流行語。在Compound案例中,用戶能夠通過借用或出借代幣到協議中進行收益農場,獲得COMP代幣作為回報。鑒于COMP目前的價格約為180美元,盡管用戶需要支付貸款利息,但以代幣獲得的獎勵已經足夠大,用戶可以通過借錢獲利。因此,用戶紛紛涌入Compound,自此次發布以來,協議鎖定的總價值增加了6倍多,超過6.5億美元。該領域公認的人士稱贊這種做法是DeFi的"增長黑客"。分析鏈上的關鍵數據,我們可以評估收益農場在提高COMP采用率方面的效果。例如,讓我們觀察一下自6月15日代幣成立以來,持有人的數量是如何變化的。

數據:當前DeFi協議總鎖倉量為2197億美元:1月21日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2197億美元,24小時減少3.93%。鎖倉資產排名前五分別為Curve(218.1億美元)、Convex Finance(164.9億美元)、MakerDAO(155.4億美元)、AAVE(123.7億美元)、Lido(103.3億美元)[2022/1/21 9:04:33]

從上圖可以看出,在不到一個月的時間里,擁有余額的COMP地址數量從近乎零迅速上升到超過14000個,從一開始就有效地抓住了一個可觀的社區,并將代幣所有權分散化。以此為例,DeFi的先行者MakerDAO自2017年11月推出以來,其MKR治理代幣的持有人已達22000人。04提高Staking

除了收益農場,DeFi協議一直在利用其他戰術來促進增長和社區采用。許多項目已經實施或正在尋求實施的一個常見方法是打樁。例如,流行的去中心化交易所Kyber在7月7日推出了其Katalyst升級,使其原生KNC代幣的持有者能夠對其持有的代幣進行押注,允許他們在改進提案中投票。與此一起,它將其治理結構調整為一個去中心化的自治組織KyberDAO,賦予其社區成員決策能力。為了激勵持有者參與,他們通過投票或委托投票獲得ETH的定點獎勵。去中心化交易所65%的網絡費用會通過這個過程重新分配給押注投票的持有人,激勵積極的去中心化治理。此外,作為一家交易所,Kyber意識到,為了建立一個強大的交易基礎設施,激勵流動性也是至關重要的。因此,作為Katalyst升級的一部分,現在Kyber網絡費用的30%將用于向流動性提供者提供回扣,即Kyber生態系統內的儲備。通過這些,Kyber有效地降低了在交易所進行做市活動的成本,激勵創造更多、更高質量的儲備,加強平臺的流動性。在Katalyst升級的預期下,加密市場紛紛看好KNC代幣。年初至今,KNC的價格已經上漲了700%以上,引領了DeFi代幣的反彈。不過分析鏈上活動,我們可以證明,KNC代幣的交易量是有實際增長的,在整個2020年,KNC代幣的交易量增長了約9倍。雖然很明顯,Katalyst升級中的Staking和其他更新導致了預期發布的鏈上增長,但它對Kyber生態系統更廣泛的健康產生的長期影響將決定這些附加激勵措施的有效性。

數據:DeFi協議鎖倉量較五月低位增長135%:據歐科云鏈鏈上大師數據顯示,截至今日16時,DeFi協議全網鎖倉量為1477億美元,較五月末低位回升135.94%。其中借貸協議鎖倉量462.5億美元,占比31.3%;DEX鎖倉量403.5億美元,占比27.3%。[2021/9/16 23:29:44]

所有這些創新都得益于DeFi的無許可性質。鑒于以太坊的透明和開源動態,建立在上面的DeFi項目能夠利用快速和自由地獲取信息。在Compound創始人RobertLeshner的一條線中,他強調了COMP的治理是基于MakerDAO之前建立的,COMP的收益農場是如何受到Synthetix之前的激勵設計方案的啟發。由于是開源的,DeFi協議能夠自由復制、整合和改進現有的解決方案,從而加速開放金融服務的建設和部署進程。05去中心化金融的風險

雖然DeFi激勵其代幣的快速采用和去中心化的能力已經超速增長,但它并不是沒有風險和意想不到的后果。收益農場和DeFi一般需要考慮的一些風險包括潛在的黑客,貸款清算,穩定幣的解掛和作為獎勵收到的代幣的貶值。06一般風險

讀者可能聽說過最近DeFi領域的黑客事件,比如dForce攻擊,黑客利用智能合約漏洞盜取了2500萬美元,然后歸還了大部分被盜資產。最近,一名黑客攻擊了自動做市商平臺Balancer,利用閃電貸耗盡通縮代幣STA的流動性,操縱其價格,并將其換成價值50萬美元的其他代幣。雖然這些黑客并不是DeFi領域的專屬,但鑒于超過20億美元的資金被鎖定在主要協議持有的智能合約中,它們肯定是一個需要考慮的重要風險。從這一威脅中出現的一線希望是去中心化保險協議的興起,如NexusMutual,保護用戶免受智能合約失敗的風險。進一步放大黑客風險的是DeFi的可組合性。DeFi的無許可特性有利于與其他協議整合的過程,實現了被稱為"貨幣樂高"的互操作性。雖然這種可組合性有利于空間的構建,但如果其中一個部件被破壞,也可能導致整個系統的不穩定。MakerDAO的去中心化美元掛鉤的穩定幣DAI作為這些金錢積木的關鍵基礎設施。例如,借貸協議允許用戶賺取和借用DAI。如果黑客發現DAI智能合約的漏洞,這些借貸協議的用戶就有可能失去資金,可能導致系統性失敗。與這種風險相聯系的是穩定幣的解掛和清算。讀者可能知道,大多數穩定幣都與法幣1:1掛鉤,通常是美元。雖然DeFi應用內的DAI已經增長,但交易量最大的穩定幣仍然是Tether,它由BitFinex背后的團隊集中管理。Tether此前一直受到業內許多人的關注,原因是其所謂的支持穩定的儲備。這一度導致其與美元的價值差距很大。如果類似的情況再次出現,對于那些通過DeFi協議借入或借出Tether或其他穩定幣的人來說,將會產生不可預見的負面后果。例如,如果你是用穩定幣作為抵押品獲得貸款,而它的掛鉤跌破1美元,那么貸款可能會變得抵押不足,導致清算。相反,如果你借的是穩定幣,而掛鉤的價值超過了1美元,那么這筆債務可能會導致你支付比預期更多的利息,如果超過了作為抵押品持有的金額,也有可能最終被清算。這種風險最近引起了許多人的注意,因為復合幣中的DAI的數量似乎已經超過了流通中的DAI總量。07收益農場的黑暗面

DeFi 概念板塊今日平均漲幅為2.76%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為2.76%。47個幣種中27個上漲,20個下跌,其中領漲幣種為:NAS(+24.45%)、SUSHI(+24.36%)、BTM(+21.11%)。領跌幣種為:SRM(-7.72%)、YFV(-7.64%)、TRB(-7.13%)。[2021/5/7 21:32:15]

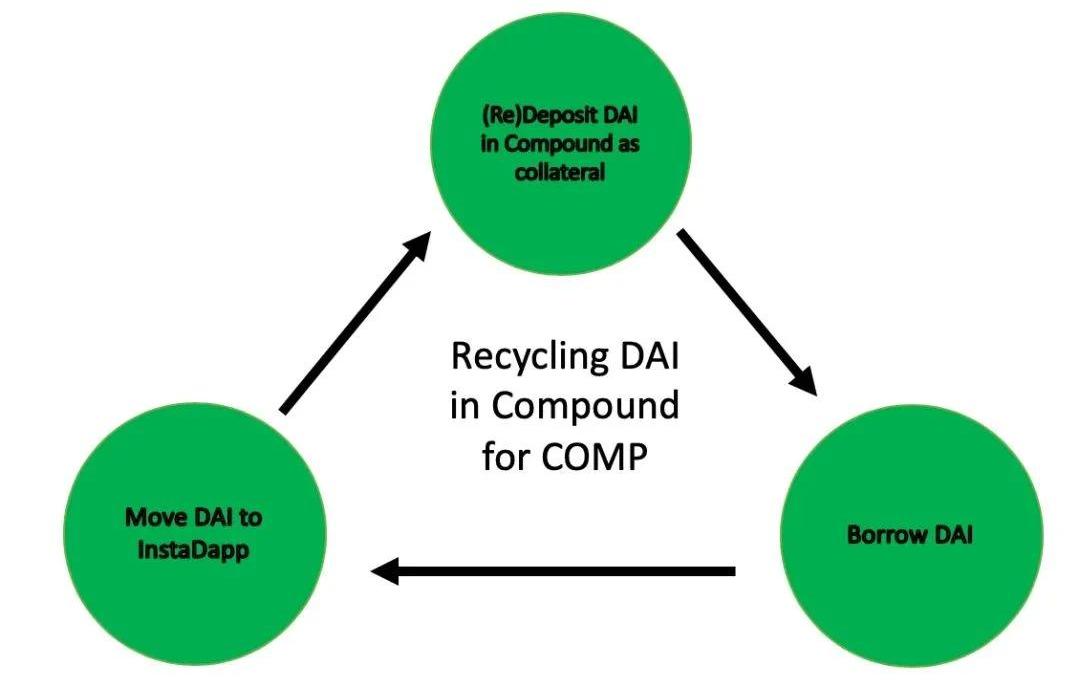

cDAI的市值目前是其相關DAI的8倍以上。這是由于Compound中的收益農場產生的意外后果。由于收益農場目前根據提供的流動性數量以高價值的COMP代幣進行獎勵,因此用戶有動力提供盡可能多的流動性。一般來說,流動性可以加強金融系統,并被視為采用的先決條件。然而,收益農場創造了一種不惜一切代價提供流動性的反常激勵,這導致用戶通過"回收"他們的DAI來利用這一計劃。從本質上講,用戶將DAI存入Compound賺取利息加COMP代幣,然后他們用這個DAI進行超額抵押貸款,借到更多的DAI,而這些DAI又被重新存入作為抵押品,以此類推。雖然這個過程不能直接在Compound內執行,但有幾個用戶一直在利用這個漏洞,將DAI轉移到其他DeFi協議,如InstaDapp。這個過程的簡化圖如下所示。

這個過程風險極大,因為它人為地抬高了Compound中的DAI金額。雖然最初發放的貸款是過度抵押的,但通過將貸款金額作為抵押品重新存入,以借到更多的錢,實際的抵押率下降得驚人;導致社區擔心,即在幕后進行了相當于部分準備金的銀行業務。在這種情況下,Compound用戶似乎杠桿率過高,在許多用戶試圖一次性提取DAI的情況下,將協議置于風險之中。要研究這種情況已經到了什么程度,只需考慮一個事實,即自COMP推出不到一個月以來,InstaDapp中鎖定的DAI已經增加了超過285倍--從35萬美元增加到超過1億美元。乍一看,這種風險似乎只影響到Compound和InstaDapp。然而,考慮到DeFi的可組合性,這種對DAI需求的異常增長已經成為MakerDAO風險團隊的主要關注點。由于多個DeFi協議使用DAI,因此它們將容易受到DAI與美元嚴重脫鉤的影響。在撰寫本文時,DAI的價值為1.02美元,雖然目前可能差距不大,但人為回收Compound中的DAI可能是DeFi領域面臨的最相關的近期風險。克服這一挑戰,重新調整激勵機制,緩解過度杠桿化的風險,可能是自TheDAO黑客事件以來,去中心化治理的最大考驗。最后,就像農業一樣,存在收成不好的風險。由于收益農場啟動了這個新的加密農業時代,"農民"依靠高質量的產品從他們的努力中獲利。換句話說,如果通過這些激勵系統賺取的代幣價值大幅下降,用戶可能會開始選擇退出為協議提供流動性。此外,如果這些代幣的價格突然大幅下跌,可能會導致流動性沖擊,這將進一步加劇協議的問題。08最后的想法

OEX社區yy:以太坊上很多DeFi項目已經觸及其公鏈性能的天花板:2月5日,OEX社區開發者yy做客深鏈學堂線上沙龍,在主題分享的過程中,yy表示:以太坊很多DeFi項目已經達到天花板,也就是以太坊的天花版。因此將部分內容放在Layer 2,不占用主網網絡,避免主網瓶頸的這種方法就被人們需要。2021年大概率很多Layer 2會逐漸成熟,很多DeFi必然會遷移至Layer 2。同時,有了Layer 2以后,DeFi和NFT在技術上將會進一步降維,更有利于普及傳播。因此這個賽道值得關注。[2021/2/7 19:06:55]

總的來說,在DeFi領域并不缺乏創新,也不缺乏風險。領先的DeFi協議已經成功地設法創建了多利益相關者的激勵系統,這也許是我們以前從未見過的。利用區塊鏈的透明性,這些項目能夠無許可地相互改進,加快創新的步伐。雖然最近關于DeFi代幣的狂熱可能會讓一些人想起2017年的ICO熱潮,但重要的是要注意到這些協議實際上已經通過無許可獲取金融服務,為其用戶提供了已經創造價值的產品。另一個區別是,ICO團隊一般控制著大部分的代幣供應,而DeFi協議則積極尋求去中心化的治理;減少了依靠創始人的風險,比如將項目作為退出騙局。最后,雖然ICO促進了一種金融服務,但DeFi協議正在追求更廣泛的機會,處理支付、借貸、交易所和衍生品等用例。由于ICO的需求將許多人引入以太坊進行投機手段,DeFi在其激勵機制的推動下,可能會使用戶真正受益于區塊鏈技術。DeFi創新的領域非常廣泛,這就不難理解為什么加密領域在2020年對它如此熱衷。然而,這樣的增長并不是沒有風險或意想不到的后果。如果用戶真的決定使用DeFi協議,他們必須意識到這些風險并考慮到這些風險。如果您走到這一步,我很感謝您花時間閱讀這篇文章。希望您覺得它很有見地,并且它能激發您的好奇心。

編者按:本文來自 風火輪社區 ,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,上一期說過想聊下aave(代幣lend)這個項目,也算是defi圈的一個神幣,如標題所說今年已經翻了.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。半個月時間,被熱炒的DeFi項目Oikos經歷了過山車,其代幣OKS在高漲380%后價格下滑,7月14日,OKS距高.

1900/1/1 0:00:00編者按:本文來自區塊記,星球日報經授權發布。在這篇文章中,我們將了解狀態通道如何工作的基礎知識,以及為什么它們的實現很復雜.

1900/1/1 0:00:007月17日,包括火幣和OK等在內的各大交易所開始陸續上線波卡。當天下午五點,火幣開放了波卡代幣和USDT的交易。在之前的文章中我曾經和大家分享過波卡的信息,今天再和大家回顧一下.

1900/1/1 0:00:00BTC/USDT永續合約 各級別性質:日線-盤整,4小時-盤整,1小時-盤整截圖來自OKEXBTC/USDT永續合約1小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:00昨日A股跳水,比特幣也持續下跌,看起來近期A股和比特幣的相關性似乎在變強。但事實上A股和幣圈的邏輯并不在于同漲同跌,畢竟前段時間A股大漲的時候,比特幣并沒有太大的反應,昨日我們更傾向于巧合或者是.

1900/1/1 0:00:00