BTC/HKD-1.16%

BTC/HKD-1.16% ETH/HKD-0.96%

ETH/HKD-0.96% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD-0.88%

ADA/HKD-0.88% SOL/HKD-1.07%

SOL/HKD-1.07% XRP/HKD-0.75%

XRP/HKD-0.75%Overview概述本文將通過對比股票市場期權產品、商品交易所期權產品以及比特幣期權產品來介紹比特幣期權市場價格的有效性。Report報告風險中性概率

在我們開始討論不同的期權定價模型之前,我們需要了解風險中性概率的概念。風險中性概率廣泛應用于期權定價中,在不同的期權定價模型中可能會遇到。風險中性概率是根據風險調整后的未來結果的理論概率。這一概念背后有兩個主要假設:資產的當前價值等于以無風險利率折現的預期收益。市場上沒有套利機會。風險中性概率是指股票價格在風險中性世界中上升的概率。但是,我們并沒有假設市場上所有的投資者都是風險中性的,也沒有假設風險資產會獲得無風險的收益率。這個理論價值衡量的是購買和出售資產的概率,就好像市場上所有東西都有一個單一的概率一樣。期權定價

在介紹各市場期權產品之前,我們首先探討一下本文即將使用的兩種期權定價方式:B-S定價模型以及B-A-W定價模型。B-S定價模型

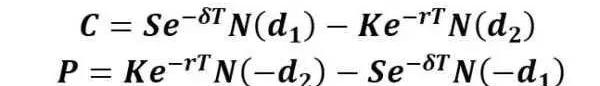

首先來看推導BS微分方程時用到的假設:期權的行權方式為歐式,即只有到期日才可以行權。股票的價格符合幾何布朗運動,即股票的不確定性滿足對數正態分布。可以做空證券,且證券可以被分割。市場無摩擦,即不存在交易費用和稅收。在期權期限內,標的股票不支付股息。在期權期限內,標的股票年收益率的標準差σ已知且保持不變。市場不存在無風險套利機會。標的資產交易是連續的。短期無風險利率為常數并已知。不過,這些假設可以放寬,并在必要時根據特殊情況進行調整。此外,我們可以很容易地使用這個模型來為股票以外的資產(貨幣、期貨)的期權定價。根據Black-Scholes模型,我們可以推導出以下數學公式來計算歐洲看漲期權和看跌期權的公允價值:

SEC提出凍結交易所資產后,Binance.US市場深度開始下降:金色財經報道,區塊鏈分析平臺Kaiko數據顯示,在SEC提出緊急動議凍結交易所資產后,Binance.US市場深度開始下降。[2023/6/8 21:22:22]

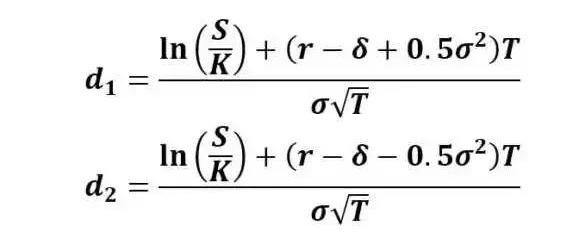

上述公式使用了風險調整后的概率。N(d1)是風險調整后的在期權到期時收到股票的概率。N(d2)是期權將被執行的風險調整概率。這些概率是使用因子d1和d2的正態累積分布計算的。該公式給出了非派息股票的歐洲看漲期權的價值/價格。函數N(?)代表累積分布函數為正態(高斯)分布,這是一個隨機變量的概率是小于等于其輸入條件(即d?和d?)正態分布的。概率N的值(?)換句話說永遠是0≤N(?)≤1之間。輸入d?和d?得出:

Black-Scholes模型主要用于計算歐式期權的理論價值,由于美式期權具有在到期日之前行權的特點,因此不能應用于歐式期權。Black-Scholes模型中使用的主要變量包括:標的資產的價格(S)是該資產的當前市場價格執行價格(K)是期權可以被執行的價格波動率是衡量證券價格在隨后的階段變動幅度的指標截止時間(T)是指從計算日期到執行日期之間的時間利率(r)為無風險利率股息收益率最初并不是模型的主要輸入內容。最初的B-S模型是為無股利股票的期權定價而開發的。由于我們通過Delta對沖消除了隨機性,該方程中沒有任何隨機變量,所以它是一個一般的微分方程,而非隨機微分方程。求解這個微分方程需要給定的邊界條件。對于歐式看漲期權,它的邊界條件為當時間t=T時,期權的價格C必須滿足C=max(S(T)-K,0)這里K是行權價格。對于任何一個期權,在定價時有兩個不確定性需要考慮:這個期權到行權日到底是不是實值期權,就是到底有沒有行權的價值。如果行權了,那么我們的收益到底能有多少。這兩個不確定性恰恰就對應著由BS定價公式中的N。B-A-W定價模型

Yuga Labs旗下NFT系列日交易量激增,BAYC日交易量達到1,262ETH:11月28日消息,Yuga Labs旗下NFT系列日交易量激增,其中BAYC的日交易量為1,262ETH,MAYC的日交易量為1,146ETH,BAKC的日交易量為340ETH。據悉,Horizen Labs此前發布計劃,12月5日將上線Apestake.io網站,并開始預存款;12月12日開始累積質押獎勵。此外,在過去的24小時內,所有NFT市場的交易總額超過15,000個ETH(約1,820萬),平均交易價格為0.31ETH。44.7%的ETH交易量來自OpenSea,34.9%來自Blur,10.4%來自X2Y2,8%來自Looks Rare(NFTgators)[2022/11/28 21:06:21]

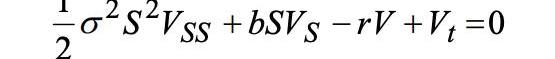

我們知道,歐式期權只有在到期日才能行權,美式期權在到期日前的任何時候都能行權,就是這種行權時間的靈活性賦予了它相對歐式期權的一個溢價,那么,問題就清楚了,美式期權的定價公式如下:美式期權價格=歐式期權價格+溢價那么具體怎么計算呢,首先我們先引入一個描述期權價值的眾所周知的偏微分方程:

這只是對B-S模型的基本假設做了一些調整。基本上,我們允許對標的資產發放股息(d),并假設其收益率為不變。股息收益率定義為每股股息除以股價。資產的持有成本(b)是無風險回報率減去年度股息收益率(b=r-d)。當d=0和b=r時,這是普通的B-S公式。當r=d和b=0時,這是期貨期權的B-S模型。提前行權溢價的定義為:

Helio協議宣布重塑為Destablecoin借貸協議:8 月 19 日消息,Helio 協議宣布重塑為 Destablecoin 借貸協議,HAY 將不作為 Stablecoin,而是成為由 BNB 超額抵押的 Destablecoin,新主網將于今日上線。

據悉,與傳統 Stablecoin 不同,Destablecoin 不保證與法定貨幣絕對掛鉤,而是會像法定貨幣一樣隨著公開市場中利率變化而出現輕微的價格波動。[2022/8/19 12:36:39]

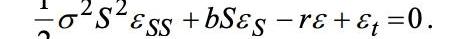

在這里我要多解釋一句:其中,C(S,T)是美式期權價值,c(S,T)是歐式期權價值。這里的基本要點是,美式期權的價值必須等于歐式期權價值加上一個額外特征的溢價。現在,讓時間從到期日的時間向后發展,*t,此時此刻的時間為t。然后到期時間T的定義是T=?t-t溢價率的變化對時間是一個等式εT=?εt。我們將這個結論應用于之前的偏微分方程,得到了提前行權溢價的偏微分方程。

Cronos宣布cronos鏈的交易量超過5000萬:金色財經消息,由加密貨幣交易所Crypto.com建立的區塊鏈生態系統Cronos宣布cronos鏈的交易量已經超過了5000萬。[2022/7/13 2:10:08]

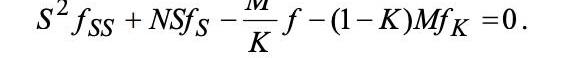

我們用M=2r/σ^2,N=2b/σ^2帶入公式,把他簡化一下:

然后Barone-Adesi&Whaley將提前行權溢價改寫為εc(S,K)=K(T)f(S,K),表示為到期時間和股價的函數。可得εSS=-KfSS和εT=KKTf+KKTfK。將這些代入上式,通過收集項和因式分解可知

其中,K=1-exp是已知條件。到目前為止,我們還沒有做出任何近似,因此這仍然是一個精確的分析。現在看看(1?K)MfKLHS的最后一部分。通過讓T趨于0,fK趨于0,如果T趨于無窮,K趨于1。因此通過消去最后一項,剩下的方程是一個整潔的二階常微分方程。

蘇富比CEO:投資者認為NFT可以對沖通脹:5月28日消息,蘇富比首席執行官查爾斯·斯圖爾特 (Charles Stewart) 在接受財經節目Squawk Box采訪時表示,NFT市場的熱情依然高漲,這是因為一些投資者認為,相關數字藝術品和其他高端商品可以很好地對沖通脹。查爾斯·斯圖爾特稱,突如其來的疫情讓他們開始對傳統藝術市場進行重新思考并決定打破根生蒂固的思維模式嘗試開拓創新,2021年蘇富比銷售額達到73億美元,與2020年相比增長了38%,與2019年相比增長了22%。(CNBC)[2022/5/28 3:47:06]

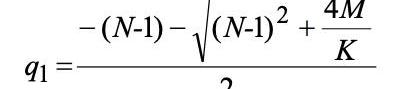

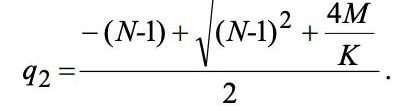

我們通過求線性解,得出一個通用解:

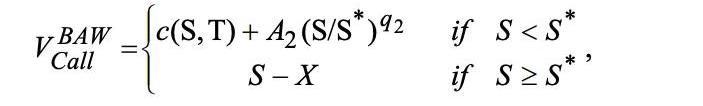

顯而易見,現在有一個問題,那就是如何承認和設定公式的邊界條件。由于q1<0,則當S=0時,f(S)→±∞。這是不太合理的,因為從邏輯上講,不值得為不值錢的東西支付額外的錢。一般來說,如果S趨向于零,那么提前行權溢價也必然趨向于零。因此施加約束a1=0,使a2S^q^2永遠不能接近±∞。這個公式可以寫成

到這里,公式的推導基本就成功了。另外我們利用牛頓迭代法,就可以得到

這也就是公式的最終解。實例分析

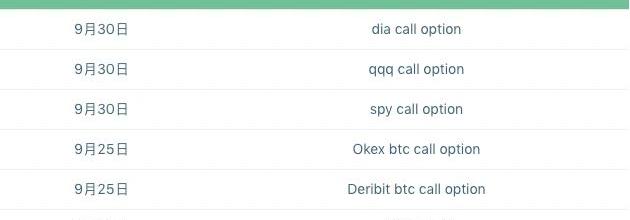

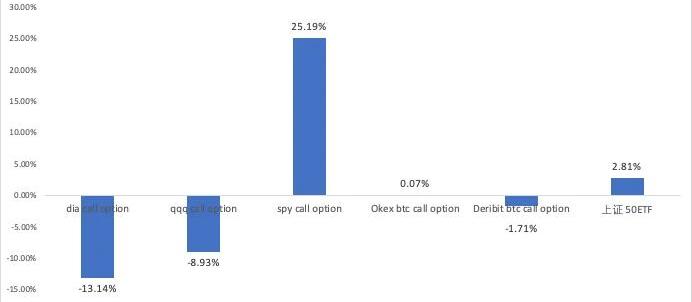

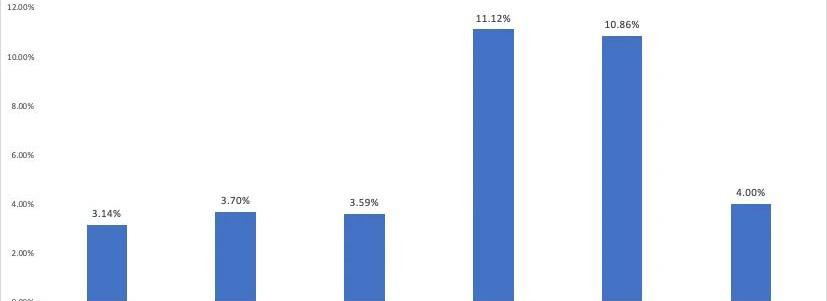

首先,我們分別取用了道瓊斯、標準普爾500和納斯達克指數基金的期權以及OKex、Deribit和上證50ETF的期權進行比較。

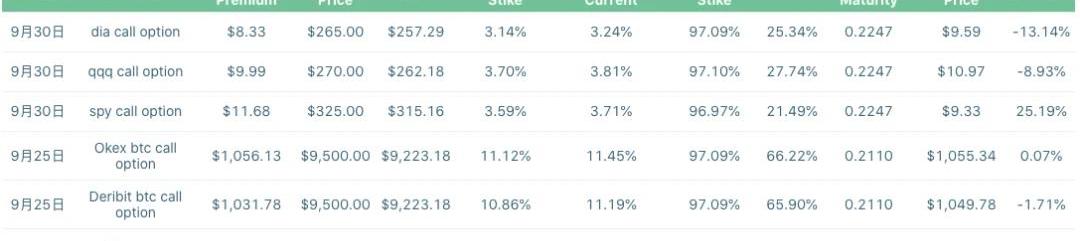

我們分別計算了上述六個期權的期權費與行權價的比、期權費與限價的比、限價與行權價的比。并通過B-S模型和B-A-W模型分別計算了他們的模型價值以及實際期權費與模型期權費的偏移值。

從圖中可以看出,與模型差距最小的是okex和deribit的期權,其中okex的期權與模型價格相差無幾。歐式期權價格偏移值明顯高于美式期權,這也是由于模型缺陷造成的正常現象。

我們同時計算了這六個看漲期權的breakevenprice和行權價以及和現價的偏移值,可以看出,btc期權的偏移值明顯高于其他期權。

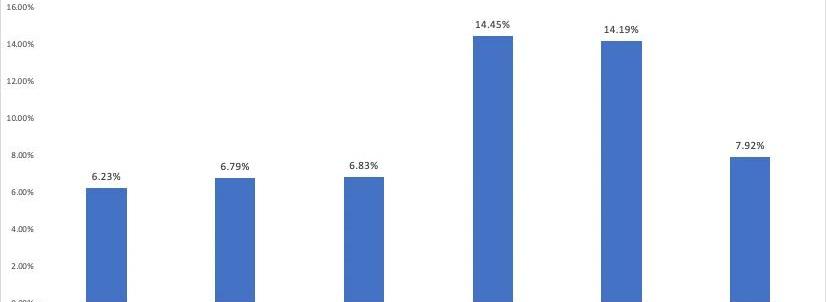

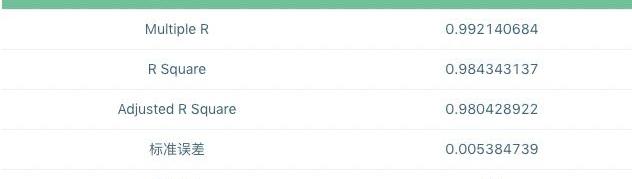

于是,我們每個期權采集了八條不同行權價的期權,總共48條數據進行觀測,試圖尋找期權中的偏移值與隱含波動率的關系,結果如下:

根據觀測的結果,我們可以發現偏移率能夠解釋98.43%的隱含波動率情況,也就是說,線性推導關系成立。所有的期權偏移率與其隱含波動率完美符合,即btc期權市場有效性與其他市場有效性相同。注1:數據采集于7月9日下午2時37分Conclusion結語對于投資者來說,除持倉風險外,對OKEx與Deribit交易所基本可以排除其市場定價有效性的懷疑。風險提示:警惕打著區塊鏈和新技術的旗號進行非法金融活動,標準共識堅決抵制利用區塊鏈進行非法集資、網絡傳銷、ICO及各種變種、傳播不良信息等各類違法行為。

Tags:ETHSTANFTBLECethereum-classicStar FoxxNFT-DAOrechablechain

7月17日,包括火幣和OK等在內的各大交易所開始陸續上線波卡。當天下午五點,火幣開放了波卡代幣和USDT的交易。在之前的文章中我曾經和大家分享過波卡的信息,今天再和大家回顧一下.

1900/1/1 0:00:00BTC/USDT永續合約 各級別性質:日線-盤整,4小時-盤整,1小時-盤整截圖來自OKEXBTC/USDT永續合約1小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:00昨日A股跳水,比特幣也持續下跌,看起來近期A股和比特幣的相關性似乎在變強。但事實上A股和幣圈的邏輯并不在于同漲同跌,畢竟前段時間A股大漲的時候,比特幣并沒有太大的反應,昨日我們更傾向于巧合或者是.

1900/1/1 0:00:00編者按:本文來自金色財經,作者:Maxwell,Odaily星球日報經授權轉載。近日因美國監管執法部門要求,USDC發行方把一個USDC地址列為黑名單,凍結了該地址上價值10萬美元的USDC,與.

1900/1/1 0:00:00本周大事記 上周,EOS遭LINK趕超,全幣種排行榜排名下滑一位至第12名。DappReview的一份Dapp報告顯示,EOS今年第二季度交易量已經達到20.2億美元Dapp游戲如“加密三國(C.

1900/1/1 0:00:00市場要聞 1、杭州:推動區塊鏈、人工智能、大數據等技術在中樞系統融合應用;杭州欲打造區塊鏈產業之城。2、觀點:美國國債收益率仍有可能降為負值,將有利于比特幣.

1900/1/1 0:00:00