BTC/HKD-0.8%

BTC/HKD-0.8% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.28%

LTC/HKD+0.28% ADA/HKD+0.35%

ADA/HKD+0.35% SOL/HKD-1.69%

SOL/HKD-1.69% XRP/HKD+0.21%

XRP/HKD+0.21%編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。資金利用率是目前DeFi存在的一個瓶頸,特別是對于MakerDAO這樣的去中心化借貸平臺來說,最低150%的超額抵押讓可見資金利用率非常低,無法發展出信貸市場。那么該如何降低DeFi生態中的借貸抵押率,提高資金利用率呢?Lien是近期一個試圖解決這個問題的DeFi協議,通過開發一種全新的算法發行一種穩定幣,可解決去中心化金融中的資金利用低效的問題,沒有超額抵押,也不需要繁瑣的治理,簡單又優雅。那么,Lien的實現原理是什么?是否真的能解決DeFi結構性難題,以及又能提供哪些獨特的價值?想弄懂這些問題,請繼續閱讀本文。Lien主要是解決什么問題?

Lien項目想要的解決的問題是什么?Lien想要創造一個與美元掛鉤但去中心化的穩定幣。目前市面上目前已有50多個協議通過不同的解決方案創建了50多種不同的穩定幣,其中,最大的MakerDAO創建了使用最廣泛的穩定幣DAI。那么,Lien創建的穩定幣有何特別之處?和Maker系統中需要MKR持有者人工干預維持DAI的目標錨定不同,LienProtocol的目標是創建一種無需人工干預即可通過算法維持錨定的穩定幣iDOL,意即「獨立美元」,也就是在無需人工干預的情況下仍可「獨立」保持與美元的掛鉤。和Maker一樣,該穩定幣通過抵押ETH生成,但不同的是,Lien生成的穩定幣無需超額抵押,因此在資金利用率上可達到前者兩倍的資本效率。在Maker系統中,用戶存入價值150美元的ETH作為抵押品,只能借出100美元的穩定幣DAI,這樣的話,可以在ETH價值下降時,大約還有50美元的緩沖空間進行清算。Lien的實現原理

Uniswap基金會:將在未來幾周討論如何部署超437萬枚ARB:金色財經報道,Uniswap 基金會表示將把 Arbitrum 分配的 4,378,188 枚 ARB 發送到 Arbitrum 上 Uniswap 基金會擁有的多重簽名地址(90xF4E08 開頭),接下來幾周將啟動關于如何部署這些資金的社區討論。[2023/4/18 14:11:14]

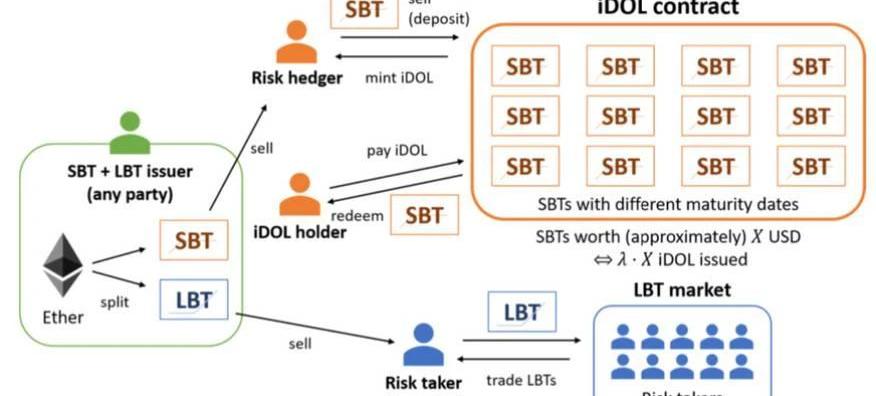

Lien協議的設計,是將加密衍生品一分為二為兩部分:風險更高收益也更高的LBT和價值穩定的SBT。風險偏好不同的用戶各取所需,選擇持有LBT的風險承擔者承擔價格波動的風險,同時捕獲抵押品的上行空間收益,愿意持有SBT的人則可最大程度對沖價格下跌風險。本質上,該協議是通過讓投機者承擔波動風險以讓另一部分SBT代幣持有者的風險最小化。此外,由于SBT代幣價值穩定,因此可由一籃子SBT代幣支撐創建一種穩定幣iDOL,由于幾乎所有抵押品ETH的價格波動風險都轉嫁給了LBT,這讓SBT代幣的價值可維持基本穩定,最終可將SBT突然暴跌的風險降到最低,因此生成的穩定幣iDOL無需超額抵押,這可極大提升資金利用率。系統啟動后,穩定幣iDOL的價格將通過自由市場的力量自動維持在目標水平附近,無需通過「穩定費」手動調整參數來錨定穩定的價值。另一方面,價格波動風險更高的LBT則可分離出來單獨出售,作為一種流動性投機資產出售給風險偏好更高的投資者。具體流程和操作

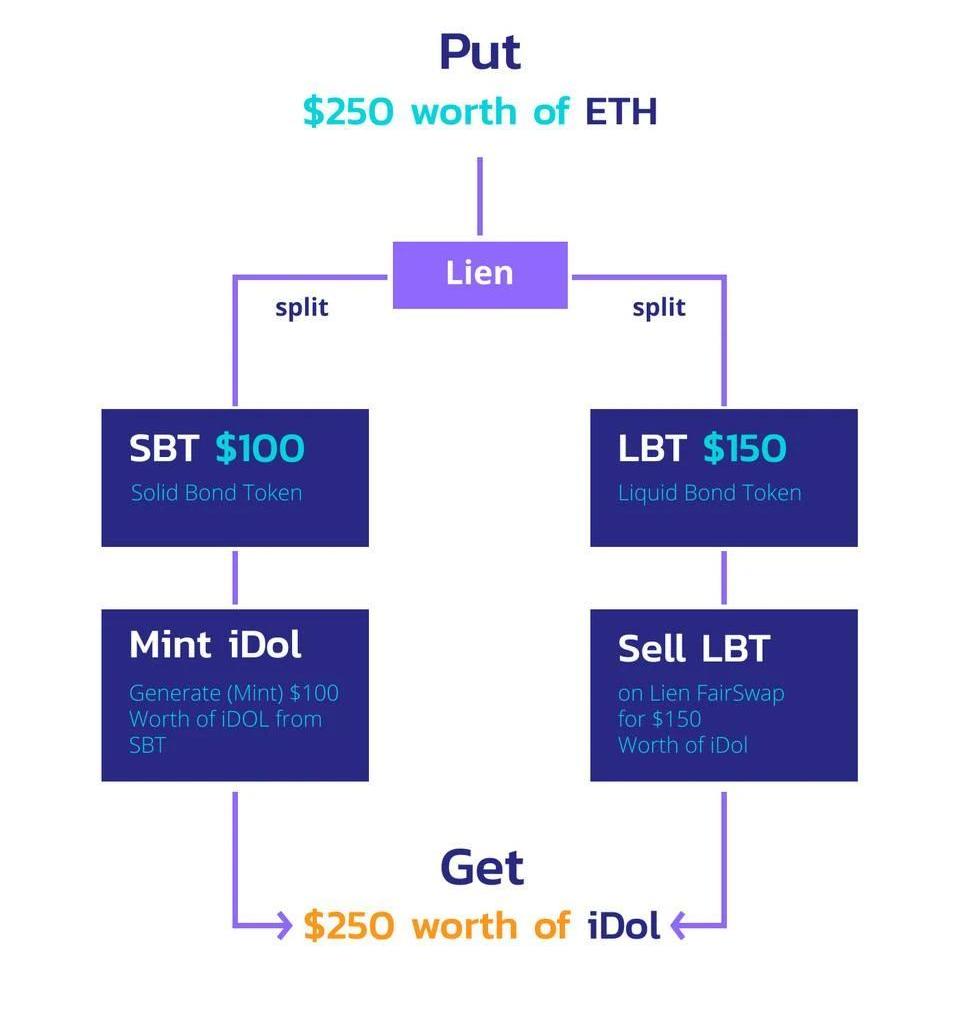

在具體實現流程上,抵押者可將Q個ETH存入到Lien的智能合約中,鎖定ETH后,生成價值總和等于Q個ETH的兩種不同風險的衍生品代幣,價值穩定的SBT和波動較大的LBT,LBT將承擔Q個ETH的所有價格波動風險,而SBT幾乎不用承受風險,因此可假定為基本穩定。在合約初始化時,抵押者需設置兩個參數值,一個是到期日M,一個是SBT代幣的閾值K美金。在到期日M,抵押品ETH將被解鎖,并依據當時的ETH現價P1分別向SBT持有人和LBT持有人交割ETH。也就是說,到期日如何交割ETH抵押品取決于在交割當日M時ETH的價格。在到期日M那天,如果ETH的現價P1跌至保底價K美金甚至以下,則SBT代幣持有者仍可獲得全部ETH抵押品,折合美元價值P1,此時LBT持幣者將獲得0ETH,此情形為LBT持幣者承受了ETH下跌的風險,血本無歸。SBT本質上是一種在到期日可贖回一定保底價值K美金的的債券衍生品,只要當時ETH的價值大于或等于該保底價。也就是說,保底價K美金代表的是行使價,如果到期日ETH的價值低于該行使價,那么,SBT持有人將收到鑄造SBT時抵押的所有ETH,此時LBT持有人就承擔了下跌風險,因此顆粒無收。另一種可能發生的情況是,如果到期日ETH的現價P1大于保底價K美金,那么,SBT代幣持有者則可獲得K美元價值的ETH,剩下的ETH則歸LBT持有人所有。由于SBT持有人根據行使價贖回ETH之后,LBT持有人將會收到剩余的ETH,換句話說,在P1大于保底價的情況下,SBT持有人始終可獲得價值K美金的ETH,LBT持有人則持有的是杠桿化ETH頭寸,即到期日ETH價格往上偏離K的幅度越大,LBT持有人收到的ETH就越多。此時,雖然SBT總是獲得K美金的ETH,但ETH份額會越小。假設目前ETH的價格為250美金,基于該協議抵押1個ETH生成1SBT和1LBT,其中K=100美金,這意味著,1SBT的執行價格為100美金,如果到期日,ETH的價格上漲為400美金,則SBT持有人將獲得等值于100美金的ETH,即0.25ETH,LBT持有人則獲得0.75ETH。另一方面,如果ETH在到期日的價格跌落為100美金,則SBT持有人則獲得保底價值的100美金的ETH,即1ETH,而LBT持有人沒有任何收益。LienProtocol通過將ETH的價值進行剝離并分配到兩種不同風險的代幣上,消除了對超額抵押的要求,也就是說,價值為250美金的ETH可生成等價值的兩種代幣SBT和LBT。其中,SBT的價值穩定,LBT本質上是一種看漲期權,隨著ETH價格上漲,LBT持有人收到的ETH數量會增加。需要注意的是,SBT有到期日,也就是說,SBT錨定K美元價值的保障只可維持到到期日M,一旦到期,SBT須結算該頭寸。這是因為創建的合約中LBT持有人僅保證在到期日之前吸納波動風險,到期后SBT持有人如果想繼續對沖風險,則須續簽衍生合約或尋找其他對手方以對沖風險。對此,可提供聚合有不同到期日的SBT的工具,以方便用戶可在舊的SBT到期時購買新的SBT來持續對沖以太坊的波動性風險。鑄造穩定幣

烏克蘭危機全面爆發會如何:高盛預測納斯達克大跌近10%:2月21日電,高盛估計,標普500指數在俄烏危機全面爆發中的下行空間為6.2%,若降溫則有5.6%的上漲潛力。以Dominic Wilson為首的策略師預計納斯達克有9.6%的潛在下行空間,反之有8.6%的潛在上行空間。(財聯社)[2022/2/22 10:06:59]

可以說,只要充分考慮到ETH當前價格和波動率來設置適當的行使價,幾乎可以保證SBT代幣持有者總是收到價值為K美元的ETH,這意味著SBT的價值幾乎就是穩定的。基于穩定價值的SBT,LienProtocol允許系統鑄造一種新型穩定幣iDOL,事實上,穩定幣iDOL的鑄造正是該系統的重要價值。iDOL由SBT代幣作為支撐鑄造,由于SBT價值穩定,無需擔心價格波動風險,因此作為抵押品無需超額抵押。具體流程:基于iDOL智能合約創建合約,設置需要配置多個不同的參數,包括到期日期M、以太坊數量Q值和SBT的保底價K。創建iDOL代幣,其價值取決于合約中存放的SBT代幣價值,由于這些SBT代幣價值穩定,因此基于SBT生成的iDOL代幣也將錨定美元價值穩定。與SBT不同,iDol沒有到期日,只要將SBT提供給iDOL合約,iDOL持有者就可以確保其價值穩定。任何人都可將SBT賣給(ru)到iDOL合約,獲得相應數量的iDOL代幣,或使用iDOL代幣買入(hui)SBT。

美國議員要求孫宇晨解釋如何防止極端內容在DLive平臺上播出:2月10日消息,Reps. Raja Krishnamoorthi和Jackie Speier兩位美國議員寫信要求波場創始人孫宇晨和DLive首席執行官Charles Wayn解釋,繼上月華盛頓特區企圖叛亂后,他們計劃如何防止極端內容在BitTorrent旗下流媒體平臺DLive上播出。這封信與上個月國會的叛亂有關。幾名極右極端分子在美國國會大廈被攻破時通過DLive進行直播,其中一些人后來被捕。(CoinDesk)[2021/2/10 19:23:04]

作為穩定幣,用戶可任意使用iDOL在市場中進行交易。與MakerDAO不同,其他任何人均可通過分期付款或銷毀iDOL代幣使用鑄造者的抵押資產SBT,從而可建立強大的價格穩定機制。獨特價值

Lien開發團隊認為,在加密貨幣經濟體系中,存在兩類用戶,一種是高風險偏好投資者,他們愿意承擔價格波動風險,同時也有機會獲得伴隨高風險的高收益,另一種則是只愿意在價格穩定時才使用加密貨幣的風險對沖者。Lien協議及其生態中的多個金融產品可滿足不同風險偏好者的需求。Lien協議提供不同合約,允許用戶自定義鑄造SBT和LBT,然后將價值穩定的SBT繼續鑄造為穩定幣iDOL。此時,用戶可根據自己的風險偏好需求自定義安排自己的投資組合,這就是該系統的獨特之處。持有LBT代幣就是持有ETH杠桿代幣,因此如果你是一名高風險偏好者,可通過最大化持有LBT來投機ETH的價值,此時你可使用穩定幣iDOL購買更多LBT,為ETH頭寸加杠桿,對ETH進行做多。LBT代幣承擔所有風險,同時也獲得ETH上行空間的收益。無論是到期日以太坊的價格大幅上漲還是跌落至K值以下,LBT代幣持有人都承擔所有風險。與通過債務融資的杠桿融資不同,持有LBT代幣進行杠桿交易沒有抵押品,即使ETH急劇下跌,也無需追加保證金,也不會產生清算。如果你并不是高風險偏好者,則可在去中心化交易平臺上出售LBT獲得iDOL,這可對ETH的價格波動進行對沖,也就是說在到期日,SBT持有者可解鎖固定價值K美金的ETH,可稱之為相對于美元穩定。

幣情觀察室 | 全球遇冷 比特幣橫盤震蕩 如何布局進場:4月3日16:30,金色盤面邀請行情大V星河區塊鏈做客金色財經《幣情觀察室》直播間,將分享《全球遇冷 比特幣橫盤震蕩 如何布局進場》,敬請關注,掃描下圖二維碼即可觀看。[2020/4/3]

無論以上哪種投資組合方式,該協議都可實現以大約兩倍于MakerDAO的資金利用效率使用系統內的資金。盈利模式

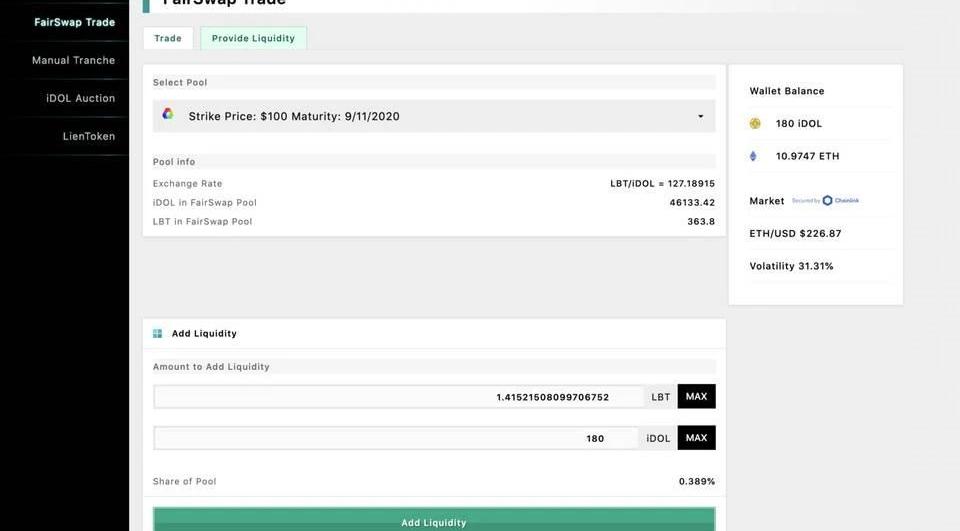

在Lien平臺內進行各類操作會產生一定的交易費,比如進行穩定幣鑄造和資產交易都需使用ETH或iDOL支付一定費用,作為平臺的主要營收模式,隨著平臺內交易行為逐漸增長,該費用的價值將被LienToken所捕獲。LienToken是Lien協議層發行的一種原生代幣,作為一種效用代幣,持有該代幣可獲得平臺內的部分收益,每個月末平臺內收益以折扣/返現的形式分配給Lien代幣持有者。早期用戶可以使用LienFairSwap購買Lien代幣。LienFairSwap是該開發團隊發布的一個去中心化交易市場,允許用戶交易基于Lien協議鑄造生成的各類資產,比如LBT代幣。該平臺結合AMM機制和頻繁批量拍賣,可有效抵抗搶先交易。

英格蘭銀行正在探討如何將CBDC引入現有市場:英格蘭銀行(BoE)正在權衡發行以英鎊為單位的央行數字貨幣(CBDC)的利弊。他們剛發布了一份長達57頁的報告,探討了如何將CBDC引入現有市場,既充當價值存儲又用于日常交易。據悉,英國中央銀行逐漸意識到,數字英鎊可能會破壞當前的銀行體系。但是,數字貨幣可以利用最新的金融科技,使消費者更輕松快捷地進行交易。(Cointelegraph)[2020/3/13]

有何風險

也就是說,只要適當將保底價K值設置到足夠低,遠低于當前ETH價格,即可將SBT的價值基本維持穩定,而基于穩定價值的SBT代幣鑄造穩定幣無需超額抵押和人工干預,看起來似乎該協議似乎創造了一種完美的穩定幣生成機制,但有何隱含風險呢?事實上,如果發生黑天鵝事件,出現ETH價格暴跌至K值以下,那么,SBT就會與K值脫鉤,最終導致穩定幣脫錨。這意味著,該團隊所宣稱的永遠維持一種錨定目標值的獨立穩定幣并不完美,需要加入其他的價值進行補充,比如保證金機制或者其他儲備金池以應對突然的暴跌。開發團隊和路線圖

Lien的開發團隊完全匿名,核心團隊成員包括前加密工程師、加密交易員、加密研究人員和策略師和傳統行業的銀行家、分析師和量化分析師。LienProtocol計劃將于今年8月末上線主網,ConsensysDiligence已完成對LienProtocol第一輪代碼審核,并提出了7項安全建議,目前團隊正在修復這些安全問題,并為第二輪代碼審核做準備。在完成第二輪代碼審核并解決回饋的問題后,LienProtocol將上線主網。綜上,去中心化Lien協議試圖將風險分級生成兩種不同風險層級的債券代幣,滿足不同風險偏好的投資需求,用戶可自定義安排投資組合,這種顆粒度更細的分割,將有利于提升資產的流動性。同時,Lien協議還允許基于穩定價值的那部分債券生成一種無需人工治理的穩定幣iDOL,無需超額抵押,也不需要繁瑣的治理,就可以自動維持錨定目標美元,實現一種簡單又優雅的穩定幣解決方案。此外,由于不需要過度抵押,因此用戶建立頭寸的資金利用率會更高,從而可解決去中心化金融中的資金利用低效的問題。目前該項目未上線主網,處于早期發展階段,在安全問題還有進一步的提升空間,非常期待即將于8月底主網的上線,讓這一方案在實踐上得到驗證。

編者按:本文來自巴比特資訊,作者:王佳健,星球日報經授權發布。從成都出發,沿著G93國道,小面包載著我們一行十多個人一路西行,沒過多久,沿途的風景由平原變成了丘陵,道路也開始曲折回旋起來.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,Odaily星球日報經授權轉載。近幾年大熱的比特幣,并不是中本聰在2008年靈機一動,說我想創造一個沒有人能控制的系統,然后就發明出來的.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。隨著流動性挖礦的火熱,以太坊的DeFi生態系統中鎖定的資金量達到了25億美元的資金.

1900/1/1 0:00:00文|Tanya出品|PANewsDeFi有多瘋狂?引爆新一輪DeFi熱的代幣竟然是由一人運維,且自稱代幣一文不值?上周末一個新的治理類代幣YFI一天內暴漲40倍,將去中心化金融熱潮推上新的巔峰.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。從6月15日Compound發起流動性挖礦以來,DeFi被徹底激活,并點燃了加密社區的熱情.

1900/1/1 0:00:00區塊鏈無法主動獲取鏈下數據,但區塊鏈又需要鏈下數據,所以為區塊鏈提供可靠鏈下數據的預言機就誕生了。區塊鏈是一個去中心化的可信系統,對數據的準確性要求非常高,否則區塊鏈就不可信.

1900/1/1 0:00:00