BTC/HKD+1.19%

BTC/HKD+1.19% ETH/HKD+1.12%

ETH/HKD+1.12% LTC/HKD+2.09%

LTC/HKD+2.09% ADA/HKD+5.16%

ADA/HKD+5.16% SOL/HKD+3.98%

SOL/HKD+3.98% XRP/HKD+6.29%

XRP/HKD+6.29%這篇文章,一起聊聊以太坊上DeFi項目中的一個特別的存在Synthetix。Synthetix是一個合成資產協議平臺,可以說如果你理解了Synthetix,那么理解99%的DeFi項目都不在話下。因為Synthetix無論從項目復雜度還是代幣模式設計上,都屬于以太坊智能合約中難度最高的那一級別。為資產創建的鏡像世界

Synthetix是一個合成資產(Synths)構建、交易、銷毀管理的平臺,但是合成資產,又是什么鬼東西?也許第一次聽到這個概念,你會有這樣的疑問。一句話來說,合成資產是模擬了其他資產的價格,讓人們可以直接在區塊鏈上進行交易。在傳統的資產交易市場,我們可以買賣股票,可以買賣房地產,也可以買賣貴金屬或者大宗商品。然而在DeFi的世界發展的現有階段,我們并沒有直接的方式去交易股票、貴金屬、大宗商品等資產,怎么辦?這時候,就有項目方提出了合成資產的概念:如同傳統金融市場上的衍生品,是否可以錨定這些交易對象,創建一類虛擬資產,可以直接在區塊鏈上表示這些傳統的交易市場,去復制他們的價格,從而實現鏈上交易?這就是合成資產的由來。合成資產(Synths),就是對目標資產的鏡像模擬。例如,用sUSD去表示美元的價格,用sGold表示黃金價格,用sSP500來表征標普500股票指數等。甚至,加密資產本身,也可以成為錨定物,用sBTC來表示BTC,用sETH來表示ETH。這些合成資產能一比一兌換為對應的錨定物么?這里,錨定物指的是像股票、黃金、大宗商品這類資產。至少目前階段,合成資產所做到的只是復制了錨定物的價格,讓人們可以直接在鏈上進行這些虛擬資產的交易,并不能夠將黃金的合成資產(如sGold)一比一兌換為黃金實物。不過,也有項目方在嘗試這樣去做,例如dForce。讓萬物可鏈上交易

比特幣巨鯨占交易所流入的份額創一年新高,超過40%:金色財經報道,分析公司Glassnode在最新一期的每周通訊中表示,比特幣巨鯨占交易所流入的份額創一年新高,超過40%。分析師稱,在過去的五年里,巨鯨到交易所的凈流量往往在每天±5k BTC 之間波動。然而,今年整個 6 月和 7 月,鯨魚流入量持續偏高,每天 4000 至 6500 BTC。[2023/7/24 15:55:44]

故事從2017年開始說起。許多項目方圍繞穩定幣的概念進行耕耘,通過抵押代幣鑄造穩定幣的方式構造。Havven這個項目也不例外,KainWarwick于2017年成立了Havven,他們創建了穩定幣nUSD。但是如果將穩定幣看做是錨定了USD的虛擬貨幣,那么錨定的對象,是不是可以進行擴展?比如,錨定股票,錨定貴金屬,或者將加密貨幣如BTC、ETH也作為錨定的對象?畢竟,既然鑄造穩定幣需要抵押代幣,同樣的思路,也可以用來鑄造其他的資產,畢竟這些資產的核心功能之一,是交易。為何要局限在穩定幣本身呢?

沿著這一思路,Havven項目方在2018年年末宣布,轉型升級為Synthetix,從一個穩定幣項目升級為合成資產的協議平臺。上線之初,僅有六類合成資產,到如今已經出現了數十種合成資產的存在,包括股票指數、黃金、BTC\\ETH\\EOS\\LINK等,都有了自己對應的合成資產類。對這段故事感興趣的同學,可以看看這篇文章:https://blog.synthetix.io/用戶可以做什么?

動態 | 約1070萬枚比特幣已經超過一年沒有移動:金色財經報道,根據金融科技公司Digital Assets Data的數據,大約有1070萬枚比特幣已經有12個多月沒有移動。考慮到比特幣的總流通數量為1814萬,這也意味著近60%的比特幣處于休眠狀態,只有40%的比特幣參與了2019年的價格走勢。處于休眠狀態一年以上的比特幣比例達到了2017年初以來的最高水平。[2020/1/9]

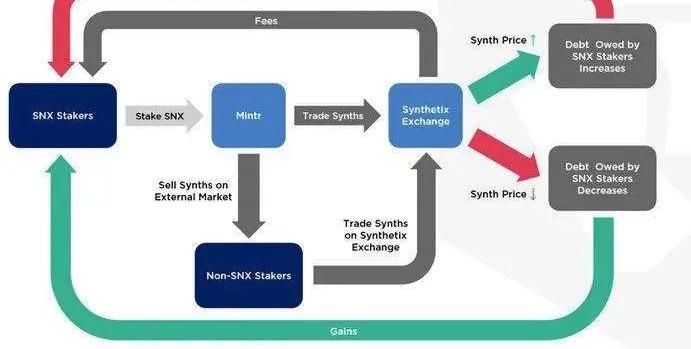

按照官方定義Synthetix是一個建立在以太坊上的去中心化合成資產發行協議。這些合成的資產來自于抵押SynthetixNetworkToken,且可以直接用Synthetix.Exchange交易所上的Synthetix智能合約在彼此間直接交易。讀者可能最關注的問題之一是:持有SNX,可以做什么?不著急,我們先快速了解下Synthetix的兩個主要功能:合成資產的創建、管理和銷毀,通過Mintr這一dApp實現。合成資產的交易,通過交易市場Synthetix.exchange來完成。在Crypto.com的分析報告中,將鑄造、債務計算、合成資產交易的整個過程匯總如下:

合成資產的創建實際上,Synthetix并不能讓用戶直接創建全部的合成資產類型,而是分為兩步:通過Mintr平臺(https://mintr.synthetix.io/),用戶超額抵押Synthetix平臺代幣---SNX(SynthetixNetworkToken)作為擔保物,能夠鑄造出sUSD穩定幣。目前的標準抵押率是700%,也就是說抵押7美元價值的SNX,才能創建1美元的sUSD。這么設計是因為,畢竟SNX沒有那么強的價值共識,設置高額抵押率,降低抵押物價值不足的風險。使用鑄造出來的sUSD穩定幣,在Synthetix的交易平臺(Synthetix.exchange)上,交易合成資產。事實上sUSD購買合成資產的過程,也是這類合成資產鑄造的過程。此時銷毀了sUSD,創建了對應的合成資產。

聲音 | 火幣大學于佳寧:2020年將是全球區塊鏈創新和應用爆發的一年:12月16日,Global Blockchain Summit(全球區塊鏈高峰論壇)在韓國首爾舉辦。火幣大學校長于佳寧受邀參加并發表題為《創新2020:全球區塊鏈創新和應用爆發時代已經來臨》的演講。于佳寧認為,區塊鏈技術已經在全球范圍內得到認可,技術創新和應用爆發時代已經來臨。2020年將是區塊鏈技術創新和應用落地實現爆發的一年,5G、人工智能、物聯網等前沿技術的爆發將帶動區塊鏈加速落地。但是,區塊鏈是面向未來的技術,要認知區塊鏈的應用價值,必須放在未來五年后社會全面數字化的場景下才能理解,一旦傳感器實現高度普及,物理世界實現數字化(即“數字孿生”),萬物實現互聯,無人智能設備普遍應用數字身份,全社會的交易和金融清算基礎設施必將全面升級,區塊鏈和數字金融將成為智慧社會底層基礎設施,從而落地到各個行業。[2019/12/16]

債務計算

Synthetix最讓人費解的地方在于,采用了動態的債務計算方式,而通常我們所見到的穩定幣項目中,采用的是靜態債務計算。簡單解釋一下。在MakerDAO之類的穩定幣項目中,如果你抵押了ETH作為擔保物,創建了10美元價值的穩定幣Dai,那么只要不爆倉的情況下,你隨時還回去10美元的穩定幣,即可取回擔保物。然而在Synthetix之中,隨著用戶持有的合成資產的價值增長時,債務水平也會隨之上漲!這是最讓人困惑的地方了。怎么理解呢?例如用戶小白抵押SNX,創建了100sUSD,這100個sUSD,是小白從系統中借出來的資產,也就是他目前欠了Synthetix系統100sUSD的債務。這個系統之中,可并非小白這一個用戶。此時小白的債務比例,假設是1%。然而債務并非固定的,債務的總值,會隨著系統中合成資產的價值增長而上升。假設,sBTC/sETH/sEOS等全部的合成資產的總價值上漲了100%,根據平臺設定,債務總值也會上漲100%。小白原先的債務是100sUSD,此時債務卻也隨之翻了一倍,變成了200sSUD!也就是說,如果小白想要拿回來原先抵押的SNX,他需要還回去200sUSD才行。為什么會出現這種情況?因為Synthetix并沒有爆倉一說,對于所有的債務持有人而言,這是一個零和博弈的市場。前面例子中,小白選擇鑄幣之后,持有100sSUD的資產;另外一位用戶老九,卻會因為將鑄造之后的sUSD兌換為合成資產sBTC,隨著BTC價格上漲,他的資產增值,跑贏了市場。如果市場中只存在老九和小白這兩位用戶的話,那么小白的虧損,就構成了老九的盈利。這或許是Synthetix在合成資產持倉上的風險之一:如果你的債務持倉沒有跑贏市場,那么你就要為自己的落后表現買單了。銷毀sUSD,解鎖抵押物SNX

動態 | ETH基金會未來一年將投入3000萬美元用于生態建設 并將支持MolochDAO:據Cointelegraph消息,ETH基金會負責人Aya Miyaguchi近日表示,該基金會計劃在未來12個月內,在整個生態系統的不同項目上投入3000萬美元。在接下來的一年里,基金會將撥款用于改善以太坊的性能和安全性,其中包括改進以太坊 1.x 目前的工作量證明(PoW)算法。Miyaguchi還透露,基金會已經決定支持MolochDAO,這是一個實驗性的分散系統,旨在為以太..[2019/5/11]

取回抵押物的SNX,就需要銷毀sUSD,這一步操作比較直觀,按照系統提示操作即可。問題來了:為什么人們會去抵押SNX?

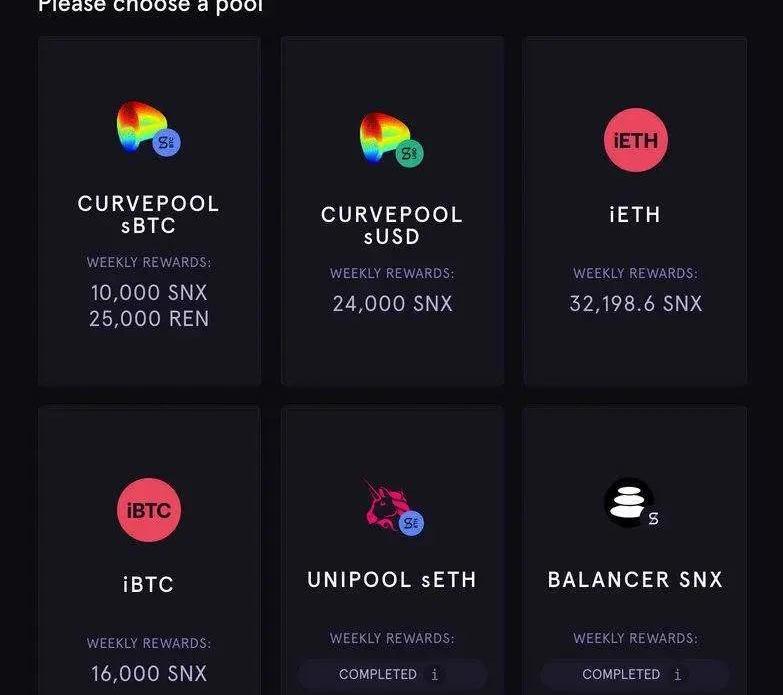

Synthetix官方介紹是,抵押SNX可以幫用戶得到兩種獎勵:SNX代幣增發獎勵。SNX用增發的代幣獎勵參與抵押的用戶,每周可以領取一次。合成資產的交易獎勵。Synthetix交易平臺上,會收取0.3%的交易手續費,這部分交易手續費,會按比例分給SNX的抵押者。不過除了這兩種獎勵之外,還有另一種獎勵:LP流動性獎勵。例如在抵押SNX生成sUSD之后,用戶可以通過Synthetix平臺購買sETH。這部分sETH,可以加入到Uniswap等流通池中的sETH/ETH的交易池,享受到流動性獎勵。通過這種方式,Synthetix借助于外在的流動池,為自己提供了流動渠道,讓sETH/ETH的價格保持錨定。

聲音 | Coinbase總裁:2019對于機構投資者將是入場時機很好的一年:據CNBC消息,Coinbase總裁Asiff Hirji在接受CNBC專訪時表示,機構投資者需要可信任的交易地點、合規的托管,還要保證有流動性。目前加密貨幣市場已經逐漸成為一個健康的市場,各項基礎設施已經鋪設完善。2019年,對于想要進入加密貨幣市場的機構來說是很好的一年。[2018/12/24]

無滑點、無需對手方的交易平臺

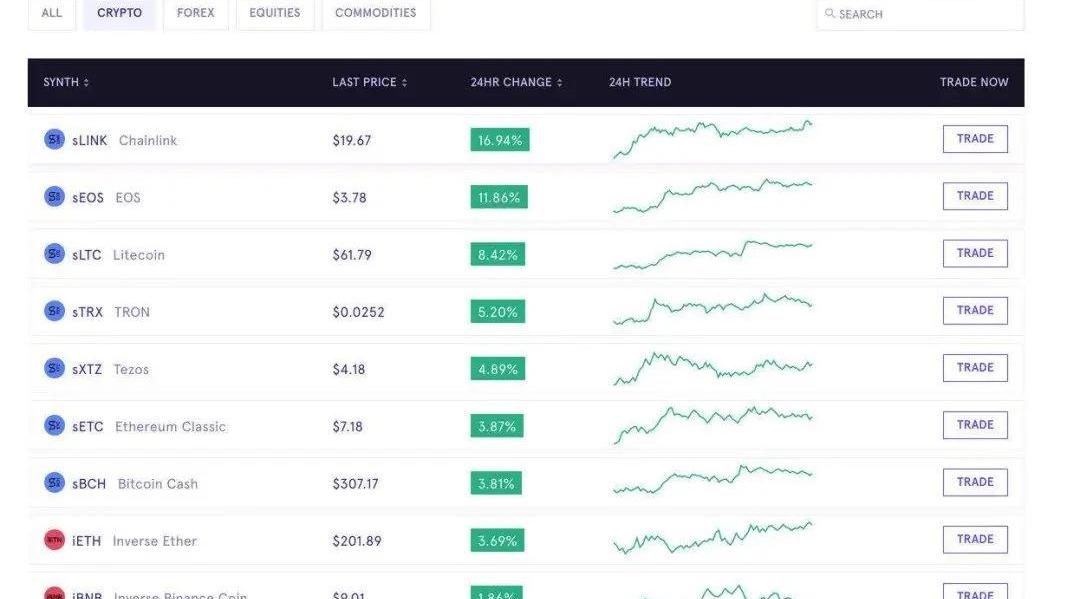

Synthetix文檔中,列出了在Synthetix平臺上的交易品種,可以參見:https://docs.synthetix.io/tokens/list/交易品類Synthetix的交易品類,是由平臺限定的,就目前所知,還沒有提供自由創建合成資產類別的功能。畢竟不是所有的資產都適合創建合成資產類別的,比如房地產這類無法進行標準化定價的資產,想要用合成資產方式進行定價,就會遇到重重困難。除此之外,合成資產交易會依賴于預言機服務提供鏈外價格數據,如果有些資產類別無法有合適的預言機,則價格容易被操縱,也并不適合產生合成資產。筆者猜測,鑒于SNX作為平臺幣的性質,未來有可能會通過SNX用戶治理的方式,來發布和執行提案,決定可以在交易所上架什么類型的合成資產。當前的合成資產按照性質劃分,可以分為兩類代幣:常規合成資產,例如sBTC、sETH、sAUD、sUSD、sBNB等等。這類資產錨定了對應的資產價格。反向跟蹤合成資產,例如iBTC、iETH、iLINK、iEOS等。可以理解為持有這類資產的良好理由,是看空對應錨定資產。對反向資產而言,會有凍結價格。例如,在Synthetix文檔中提到了一個例子,入門價格為9659美元(創作時的大致市場價格),當其上限為14488.5美元(即反向比特幣iBTC的價值達到4829.5美元)或下限為4829.5美元(即反向比特幣iBTC的價值達到14488.5美元)時,該Synth凍結。凍結之后,不再能夠在Synthetix上購買。在凍結之后的某個時刻,可以被具有其他上下限定值的iBTC所替代,從而恢復交易。目前,只有加密貨幣類的合成資產,存在反向合成資產,如iBTC,iETH等。

如果按照類別劃分,則可以分為這樣幾種:加密貨幣合成資產。這也是目前Synthetix交易所上交易種類最多的一類;法幣合成資產,如sUSD、sJPY、sEUR等;股權合成資產,如sNIKKEI和sFTSE;商品類合成資產,如sXAU、sXAG分別表示錨定黃金和白銀的合成資產。交易市場

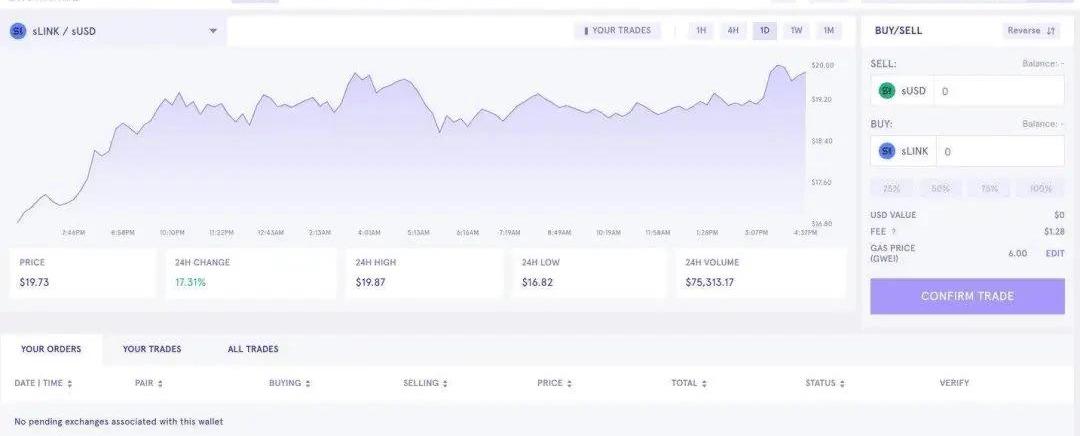

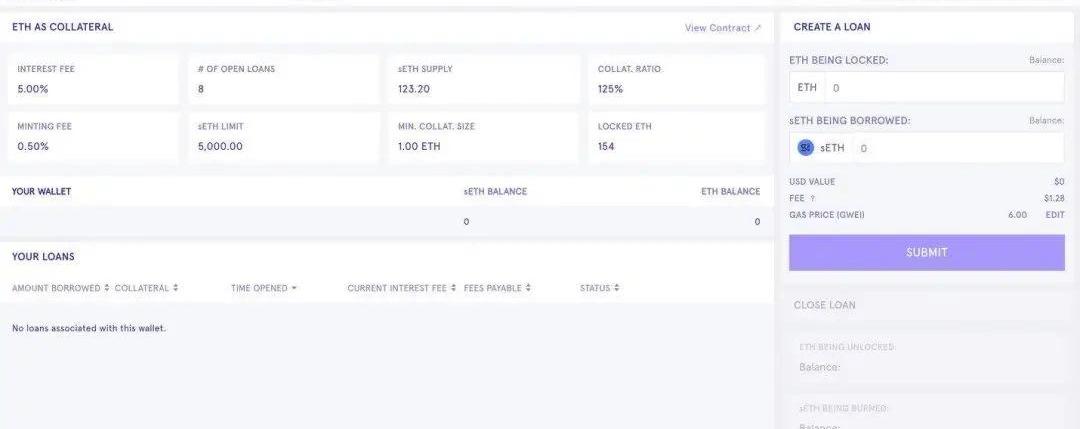

Synthetix提供了友好的交易界面,包括K線圖、交易歷史記錄、成交數據等,一應俱全。和使用常規的DEX一樣,使用錢包登錄即可使用。不過根據Synthetix文檔所述,Synthetix交易所有幾個特點與眾不同:首先,合成資產交易無需對手方。當一個交易者用sUSD去兌換sBTC時,sBTC本質上是憑空產生的。并沒有人賣出。在交易達成之后,會銷毀掉sUSD,創建sBTC給交易者,sBTC的總量也會增加。其次,Synthetix交易所提供了理論上無限的流動性,不存在交易滑點。不過,在實際交易中,交易規模會受到sUSD總量的限制,而sUSD的規模,又是由SNX的市值所決定的。對于普通交易者而言,并不需要關心這些交易背后的細節,他們只需要根據市場價格,提交所需要交易的合成資產數量即可。其他功能和市場Synthetix交易所中,還新提供了兩類操作:抵押ETH,借出sETH的借貸(loan)功能期權交易

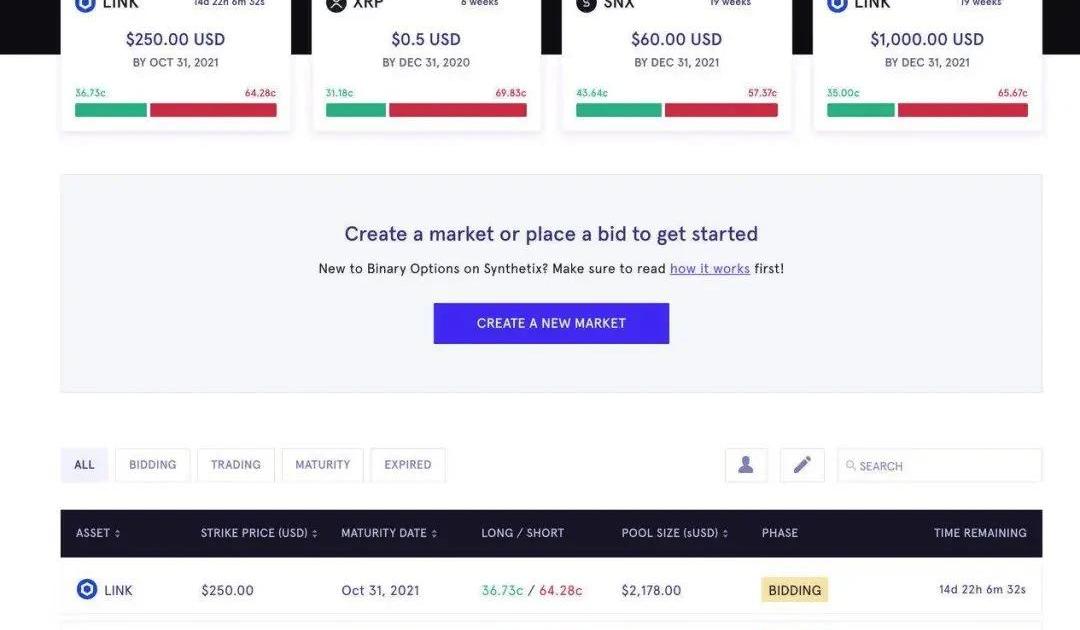

借助于Synthetix進行二元期權交易,會是一個有意思的操作,只是限于篇幅,本文就不多展開了。小結

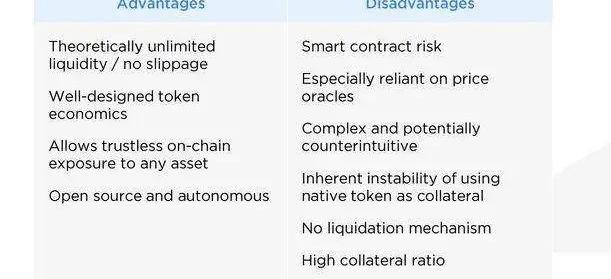

Synthetix為DeFi世界帶來了合成資產的新玩法,并提供了鑄造、交易、頭寸管理的完整產品。最容易引起用戶誤解的是Synthetix的債務計算方式,一不留神,就容易中招。關鍵是將Synthetix的抵押品作為零和博弈市場來看待,理解動態債務計算跟靜態債務計算兩種不同的方式,會幫你避開一些坑。在諸多分析報告中,對于Synthetix的潛在風險也有所提及,例如Crypto.com今年上半年的一份報告中,對比了Synthetix的優劣勢。

流暢的交易體驗、設計精妙的代幣經濟機制,以及開創的合成資產的鏈上交易玩法皆可圈可點,SNX代幣的價格趨勢,也反映了社區對這一項目的熱忱。不過Synthetix和許多DeFi項目一樣,仍然需要應對預言機失效、智能合約故障、黑客攻擊等風險。同時,使用自身平臺代幣SNX作為抵押品、設置了高抵押率、復雜的項目設計尤其是債務計算的設計方式,以及缺少清算機制,也會為Synthetix帶來影響。無論參與Synthetix還是其他的DeFi項目,仍然要明白風險存在的必然性,做好必要的風險防范再去參與。如果你需要系統的學習,或許最近區塊鏈研習社開設的DeFi訓練營,能夠讓你少走許多彎路。-END-作者:荊凱聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

Tags:SYNSynthetixTHETIXSynDEXiBTC (Synthetix)DOGEFATHERMTIX價格

編者按:本文來自巴比特資訊,編譯:隔夜的粥,星球日報經授權發布。隨著DeFi熱度的不斷提高,以太坊的gas價也在不斷飆升,據ethgasstation數據顯示,目前以太坊網絡的平均gas價已升至.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。YAM挖礦的36小時。睡一覺醒來,DeFi世界變天了;喝杯下午茶,YAM烤焦了,紅薯的焦味飄散整個朋友圈.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANDREWSINGER,Odaily星球日報經授權轉載。有一些去中心化金融項目可以提供閃電貸款.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。8月8日,CFTC公布了最新一期的CME比特幣期貨周報,最新統計周期內BTC價格雖然從結果上看實際變化幅度并不是非常可觀,但是這一時間.

1900/1/1 0:00:00這幾天網上的文章出現了一種論調:認為以太坊現在的價格有很大的隱憂。這種觀點認為以太坊現在的價格主要得益于DeFi的繁榮,但認為DeFi目前的繁榮并沒有堅實的需求作為基礎,目前的繁榮多是建立在投機.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。“BTC社區的人反應真的太慢了,那么高的利息都不去DeFi質押挖礦”這是來自一位資深從業者的吐槽,然后我看了下利息,的確很.

1900/1/1 0:00:00