BTC/HKD+0.9%

BTC/HKD+0.9% ETH/HKD+0.72%

ETH/HKD+0.72% LTC/HKD+1.76%

LTC/HKD+1.76% ADA/HKD+4.25%

ADA/HKD+4.25% SOL/HKD+1.5%

SOL/HKD+1.5% XRP/HKD+4.92%

XRP/HKD+4.92%作者:區塊鏈Robin之前我們已經分析了加密信貸的過去和DeFi的基礎知識,讓我們來談談現在吧。剖析DeFi發生的事情

加密貨幣具有許多獨特的屬性,使其對借貸市場充滿魅力--區塊鏈網絡24×7×365運行,其市場也是如此,交易結算具有終局性,公共賬本可以驗證和證明網絡和網上資產的狀態。DeFi利用所有這些屬性,打造了一個即時定價和風險轉移的實時市場。信用的核心是買賣風險的行為,而就像傳統的信貸市場一樣,不同類型的風險會有不同的市場利率。而就像傳統市場有收益率曲線一樣,DeFi市場也在創造自己的收益率曲線。觀察DeFiRates.com--我們可以看到,在BlockFi和Celsius這樣的平臺上,借貸利率相差很大。"DeFi"或不太中心化的借款協議,由智能合約協調,在鏈上進行程序化操作。附表3:2020年8月3日貸款利率與借款利率

如你所見,這些平臺的凈利息率(借-貸)相當健康!我們很快就會多談一下DeFi借貸平臺。像BlockFi、CoinList和Coinbase這樣的中心化服務提供商往往比DeFi平臺的利率更低,NIM凈息差更高,這可能是由于DeFi平臺之間的競爭加劇,而這些平臺都在爭奪有限的加密抵押品,并希望通過提供更高的利率或其他激勵措施來吸引更多用戶和抵押品。從規模上看,據DeFiPulse.com報道,截至8月13日,有近50億美元的加密抵押品"鎖定"在DeFi中,其中約1/3在最初的加密抵押借貸協議Maker中,其余的則分布在Compound、Balancer、Aave等新進者中。附注:有一個活躍的預測市場,在預測到今年年底DeFi將鎖定多少價值--Poly.market目前正在運行一個標量預測市場,你可以在這里看到。請注意,我是這個平臺的投資者,從7月份30億美元開始,我也一直在做多這個市場。所以咱們市場對市場吧。

江卓爾:只要不上杠桿,不折騰波段,后牛階段買主流的至少幾十倍收益:萊比特礦池CEO江卓爾昨日晚間發微博稱,不管回調到多少,反正都要漲回來嘛,管他中間波動干嘛?上輪牛市BTC有6次30%-40%的大回調,最后主流還不是一個個漲了幾百倍。例如LTC在后牛階段9個月(2017年3月到12月),從3.8美元漲到370美元。只要不上杠桿,不折騰波段,后牛階段買主流的一個個至少幾十倍收益。[2020/12/28 15:49:54]

DeFiPulse的盤面可以在這里看到在更"中心化"或CeFi方面,根據CredMark的數據,在2020年第一季度末,有26億美金的活躍債務和51億美金的抵押。考慮到加密市值大約為2500億美元,在這些平臺上,流通中的加密幣僅有2%被用作抵押品,這個比例非常低。然而,鑒于Coinbase最近宣布計劃向在其平臺上擁有加密貨幣的客戶提供美元貸款,我們預計每個加密平臺都將開始類似于銀行。從季度來看,加密貸款市場增長了40-50%,凸顯了以新的方式在整個生態系統中擴展信貸的巨大機會。上面的圖表不包括像我們CoinShares、GenesisCapital和Blockchain.com這樣的交易臺提供的利率。如今,行業內幾乎每一個交易臺都以某種方式、形狀或形式活躍在這個市場上,這使得估計市場的實際規模具有挑戰性。到目前為止,大多數傳統借貸都集中在將杠桿應用于交易。然而,隨著越來越多的資產變得"通根化",并具有加密資產的屬性,這種情況正在迅速改變。一切都是抵押品,現在給我加杠桿吧

BiKi杠桿ETF多空比數據:BTC多空持倉比為45%:55%:據BiKi ETF官方數據,截至今日00:00(GMT+8),主流幣種BTC多空占比為45%:55%,ETH為62%:38%,EOS為75%:25%,BSV為51%:49%,BCH為73%:27%,TRX為8%:92%,LTC為98%:2%。更多ETF幣種持倉占比如下圖。

杠桿ETF 3L和3S是一種錨定標的3倍做多和3倍做空某種數字資產的指數基金,相比合約有操作簡單、永不爆倉、無保證金等特點,BiKi杠桿ETF管理費為0.1%。[2020/6/10]

隨著這些市場的不斷發展,平臺根據其提供的利率以及接受的抵押品類型進行區分。隨著越來越多的資產變得"數字化",我們看到了更多利用這些資產獲得杠桿的機會。已經有公司在開拓這些新方法。例如:CoinShares是推出數字黃金產品DGLD的財團成員之一,該產品現在可以在多個平臺上作為抵押品使用,有效地使實物黃金作為數字加密抵押品來借款。Figure正在將HELOCs(房屋資產信貸額度)數字化,并使其在其私有區塊鏈上可以交易和轉讓,很可能會向"變現"房屋資產的房主出售資產管理產品,使非生產性資產--你的房屋資產--成為生產性資產,你可以輕松獲得杠桿和保證金。ShuttleOne正在新加坡港口用信用證來做這件事,利用Dai等合成美元穩定幣和USDC等美元背書幣,以代表港口庫存的通根化LoC向公司和商家授信。最近,他們提交了一份提案,希望通過Maker協議將這些代幣化的庫存作為抵押品。Centrifuge正在建立一個平臺,將任何資產變成"抵押價值通根"。這可能包括收藏品,如1978年的捷豹XJS或棒球卡收藏品,將其轉化為非同質通根。像RallyRoad和NiftyMarketplace這樣的平臺已經在為收藏品和收藏藝術品做這件事。我還在努力讓我們的交易臺以我的信譽為代價給我提供信用,但到目前為止,還沒有這樣的好運。但是,看起來一切都成為加密抵押品只是時間問題。畢竟,一個市場需要的只是買家和賣家。而根據風險回報的權衡...也許這不是你能做的最糟糕的賭注?

BitSG幣星杠桿ETF每日行情播報:截至5月28日10:00(GMT+8),杠桿ETF專區TRX3S/USDT當前凈值0.11美元,漲幅3.33%;XTZ3S/USDT當前凈值0.04美元,漲幅3.27%;XRP3S/USDT當前凈值2.09美元,漲幅1.92%;ETC3S/USDT當前凈值0.53美元,漲幅1.14%;BCH3S/USDT當前凈值0.69美元,漲幅1.19%;LINK3S/USDT當前凈值0.02美元,漲幅2.95%;DASH3S/USDT當前凈值1.04美元,漲幅1.96%;

ETF全稱為Exchange Traded Fund,目前BitSG幣星已經上線BTC、ETH、EOS、XRP、BCH、BSV、LTC、ETC等多個幣種。[2020/5/28]

是的,我有問題有意思的是,上個月已經有一張信用卡Karat潛伏而出,根據社交媒體影響者的粉絲數為他們提供信用。所以,當我可能還要等一段時間才能在我的"信譽"上加杠桿100倍,到時候我們再來討論一下加密抵押貸款。雖然今天的利率到處都是,但隨著時間的推移,我們預計各平臺的利率將變得更加統一,因為目前一個平臺與另一個平臺之間的差異化非常小,除了可能是在貸款體驗方面投入的操作和監管包裝。正如我們從2010年代另類借貸獨角獸的迅速崛起以及隨后的衰落中所看到的那樣,長期來看,更好的包裝并不總是一個可辯護的差異化因素。隨著更多從根本上看多數字資產的加密資產持有者尋找被動資產創收的方法,我們預計借貸市場的資產管理方面將成倍增長。隨著加密信貸領域在消費者、中小企業和企業用例中的增長,擴展有用和直觀的產品和服務將成為行業增長的重要動力。我們已經在與幾家公司合作,探索提供由我們的資本交易臺推動的收益率加密賬戶。我們在7月底宣布與擁有130億美元AUC的美國托管機構KingdomTrust達成了第一個這樣的合作。包括Square和PayPal在內的多家金融科技公司已經在向加密領域發力,全球最大的支付網絡Visa也在繼續投資建設其加密領域的能力。當投資者在這一動蕩時期審視他們的投資組合時,也許他們會看到從他們持有的加密資產中擠出有用杠桿的機會。隨著這些市場的持續增長,平臺通過他們提供的利率以及他們接受的抵押品類型來區分。如果有些看起來像是直接的賭博,那是因為......它本就是。雖然過度抵押和完全抵押貸款已經在加密生態系統的每一個部分起飛,從最受監管到最少監管,從華爾街到互聯網的遙遠角落,通過如此這些曲折道路終使我們回到了風險的甜美蜜汁的中心:欠抵押和無抵押貸款。但實際上這里有什么新東西嗎?

淘金時代學院林木:杠桿交易取決于用戶本身對風險的承受能力和對交易策略的執行力:4月14日,在中幣熱聊大咖直播第3期中。如何看待高倍合約與低倍杠桿之間的差異和優勢”這一問題,淘金時代學院首席分析師林木表示,出現這種情況是對用戶非常大的傷害,很多人可能因此遭受爆倉的損失。杠桿倍數越高,所帶來的風險越高,這個取決于用戶本身對風險的承受能力和對交易策略的執行力。優秀的交易員能利用好杠桿這一工具,但是大多數人就是拿來當做賭博的工具了。其實我比較建議新手或者有過因為高杠桿操作帶來損失的人先從低倍杠桿開始玩起。雖然收益不會特別大,但是慢慢熟悉和積累,總能有所進步。[2020/4/14]

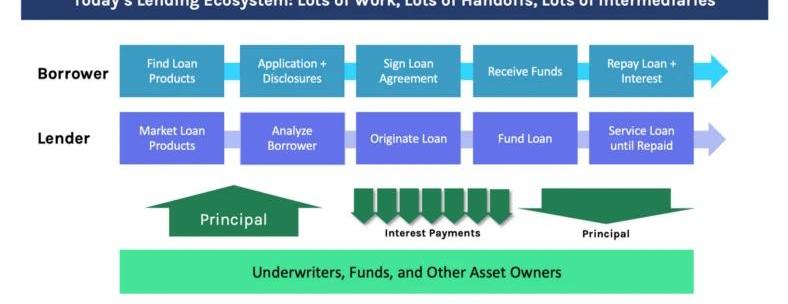

回到我們開始的地方,太陽底下確實沒有什么新東西。雖然加密貸款生態系統已經從最初的簡陋樣貌,變成了一個價值數十億美元的市場,但其中一個常見的問題是,最需要獲得資金的借款人往往最不可能將貸款金額的100-300%用加密貨幣或數字HELOCs或數字黃金等易于出售的資產來抵押。雖然投機是件好事,但我們應該試著喜歡并為真正的人解決實際問題?從目前的借貸生命周期來看,如上圖所示,上述過程中的眾多步驟都為許多中介機構創造了插入空間,并增加了借貸市場的復雜性、摩擦和成本。附表4:借貸--復雜過程的簡化表示

核心是,加密社區需要解決的問題是定價和風險管理的問題。在傳統借貸中,解決這個問題很容易!在借出一元錢之前,大多數貸款人都會利用信用評分和其他關于一個人及其財務歷史的后向數據來衡量其作為借款人的風險性,并做出相應的決定。現在,有數百家由風險投資支持的SaaS公司在信貸生命周期的每一個環節、每一種形態和每一個信貸市場上工作。隨著嵌入式金融的出現,我們預計越來越多的廣泛應用平臺也會涉足信貸和銀行業務,加密信貸和另類信貸之間的差距會越來越小。有一大批加密信貸SaaS公司正等待著出現!數據仍是信貸市場的命脈

MXC抹茶杠桿ETF大數據:BTC多空持倉比9.19:1 減產概念持續受資金關注:據MXC抹茶官方數據,截至3月2日10時,MXC抹茶杠桿ETF主要品種BTC多空持倉比為9.19:1,BCH為2.33:1,BSV為3.07:1,ETC為0.85:1,LTC為0.23:1,ETH為0.44:1,EOS為4.58:1,OKB為4.12:1,HT為0.62:1,ATOM為36.4:1,LINK為1.95:1。BTC市場持續看多。BTC、BCH、BSV、ETC、DASH持續受到資金關注,多空持倉總量較前一日分別增加12%、13%、51%、73%和5%。

杠桿ETF是以現貨價格為標的,3倍放大現貨漲跌幅的永續杠桿產品。購買“3L”表示3倍做多,購買“3S”表示3倍做空,采用再平衡動態減倉風控系統,無爆倉規則,可在網頁端或移動端的“ETF專區”購買。目前已上線減半概念BTC、BCH、BSV、ETC、DASH,以及平臺幣OKB、HT、BNB等21個幣種。[2020/3/2]

信用數據是大生意。如今,美國三大征信機構的估值都在40億美金以上。雖然信用評分是一個高度監管的領域,美國的FICO標準就證明了這一點,但考慮到資本成本對金融結果的影響,以及對財富不平等的貢獻,尤其是無銀行賬戶或銀行賬戶不足的消費者,監管部門正在大力推動更公平、更具前瞻性的信用評分方法。

來源:彭博社8月3日的報道信貸生命周期管理是一個擁擠的領域,銀行和初創公司都在爭相獲取有關借款人、其財務目標和財務健康狀況的各種數據,以便銷售更廣泛的高利潤服務。通過消化越來越多的數據,金融機構或許有能力根據需要實時核發消費信貸。然而,我們預計加密技術的實驗將對你在沒有傳統銀行技術限制的情況下重新想象信貸的可能性具有參考意義。個人的信用評分將其作為借款人的風險性標準化,因此被用來決定他們可以借貸的利率。高風險等于高利率。通過大量法律合同的紙質化,收集數據,并建立法律追索的渠道,如工資扣押或財產扣押,貸款人可以減輕損失規模,增加收回部分資產的概率。然而,如果復制過去的相同機構來構建未來的解決方案,這并不是非常符合加密世界的做法。畢竟,如果我們復制收費、中間商、中心化和現有的金融準入壁壘,這一切肯定真的沒有意義?可以說,過去二十年的金融科技創新幾乎沒有給市場帶來什么結構性的變化,而是創造了更加精簡、標準化、數字化的流程和組織化的市場,需求和供給在這里得到了更有效的聚合。創業公司圍繞這一流程的邊緣進行了創新,也許是將流程中的一個步驟--比如說申請流程--數字化,讓借款人向許多貸款人提交一套申請,以便選購最佳利率。

你不可能在隨時需要的時候,用你的資產作為抵押物,在手機上按需獲得信用貸款。當然,也許eTrade會讓你開一個保證金賬戶,但你不能用這個杠桿去Binance買比特幣。而如果是周六晚上8點,你需要轉移一些錢,對不起,周一上午9點之前店鋪都不開門,你的請求可能要到第二天才能得到處理。不過,"中間的東西"的存在是有原因的--這是放貸人管理風險和盡量減少本金損失的方式。沒有中介,我們能不能擁有信用?

我們的團隊一直在構思一個未來,在這個未來,欠抵押貸款變得更加普遍,加密利率市場將超越今天的完全抵押、無風險的利率市場,擴展到一個欠抵押、風險驅動的利率市場,在這個市場中,貸款的定價是基于事實和情況的。實際上,歷史上由交易杠桿推動的一個信貸市場將分化成一個擁有各種不同工具的大規模信貸市場,而且抵押品是超流動性的,這意味著在產品或平臺層面的捕獲量較少,因為抵押品不受限于一個專門的場所,而且轉換成本很低。那么,如何抵御資產波動和貸款違約,同時又不以KYC/AML規則的形式實施落后的信用評分和繁瑣的身份要求呢?第一種方法是重新思考借款人分析和信用評分,以最大限度地減少損失,并試圖加強本金回收。我們前面概述了匿名、過度抵押貸款的方法,這里的混合方法可能包括:黑箱信用評分計算,即通過零知識證明獲取各種數據點并計算出最終分數,模糊了基礎數據和計算方法。值得注意的是,X-Margin已經為交易保證金建立了這個,同樣也可以將他們的技術應用于消費貸款或企業貸款。這可以消除當前借貸平臺依賴人類判斷的一些歧視性偏見。新的信用評分模型,用以產生新型的信用數據,結合加密錢包的鏈上數據和它們之間的關系,建立用戶的凈持有量和消費數據,或者像UTU開創的信任評分模型,結合用戶的各種數據,包括社交媒體數據和他們的社交網絡,建立一個"分數"。漸進式信用評分,貸款人根據借款人的還款利率按比例降低抵押品要求。借款人每還一筆貸款,后續的貸款就會以更有吸引力的條件提供。這就對"良好行為"進行獎勵,激勵其繼續"良好行為",以保持獲得信貸服務的機會。建立一個信用評分數據網絡,就像SpringLabs一樣,他們正在建立一個新型的信用局,但要有更多的隱私保證和更多的數據安全,特別是圍繞著機構之間的數據共享,而不僅僅是FICO評分。最終,保持加密信用的"去中心化"或至少"去中介化"將需要解決理解、管理和減輕風險的問題。這是我們未來的發展方向,也是我們最終相信大規模市場將被創造的地方!

快速預覽目前,主要穩定幣的市場流通市值達到143.87億美元,與上周相比增長9.8億美元。上周,USDT增發了6次,流通量增加9.3億.

1900/1/1 0:00:00分布式存儲聽起來可能不是一個最令人著迷的話題,但是競爭協議之間的主導地位之爭仍在持續,這可能會對45億活躍的網絡用戶產生深遠的影響.

1900/1/1 0:00:001、脆弱的全球經濟通常情況下,美國國債是全球各類資產的避風港。然而,在2020年3月份,在COVID-19大爆發影響下,全球投資者大規模拋售股票、黃金、比特幣,甚至連美國國債都遭遇了“結構性去杠.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。這兩天行情有所調整,但是又不是很厲害的調整,一副要漲不漲,要跌不跌的樣子,讓人們很是擔心行情到底是不是走到了盡頭.

1900/1/1 0:00:00關鍵要點比特幣的閃電暴跌可能是鯨魚交易者賣空或高杠桿率放大了市場波動;猜測圍繞著兩者的共同作用而展開--鯨魚交易者的拋售加上算法交易的失控.

1900/1/1 0:00:00YAM崩盤后DeFi代幣市場大概平靜了1到2天,接著便再次開始發力:截至寫稿時為止LINK已經接近19美元、SNX超過了6美元,DeFi在持續吸引新資金入場,同時其它公鏈平臺也開始不淡定了.

1900/1/1 0:00:00