BTC/HKD-2.06%

BTC/HKD-2.06% ETH/HKD-3.81%

ETH/HKD-3.81% LTC/HKD-0.87%

LTC/HKD-0.87% ADA/HKD-3.58%

ADA/HKD-3.58% SOL/HKD-4.55%

SOL/HKD-4.55% XRP/HKD-4.48%

XRP/HKD-4.48%編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。藍狐筆記之前介紹過多次Balancer,可以參考之前的文章《Balancer:通用化的Uniswap》《Balancer:格局改變者?》《Balancer接棒Compound?》《mStable的借力與Balancer的可能性》。Balancer在過去兩個月的成長是夢幻般的。2020的夏天屬于DeFi,也屬于Balancer。這也是時機的重要性,剛好遇上流動性挖礦+DEX爆發。但Balancer并不是因為看到了熱點才加入,而是在爆發之前就已經開始做好準備。Balancer的超高速增長

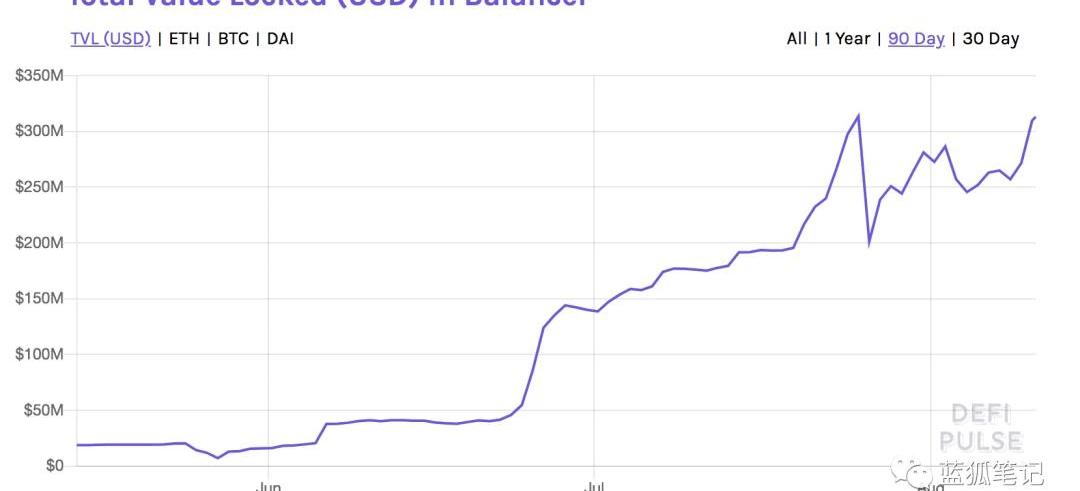

流動性漲了17.5倍截止到藍狐筆記寫稿時,Balancer的流動性超過3.5億美元。藍狐筆記很早開始關注Balancer,在它推出流動性挖礦之前,其流動性不到2000萬美元,在短短這兩個月時間,漲了17.5倍。在此期間,它還經歷了幣價的漲跌,最低時僅有8美元,不過即便如此,其流動性也沒有大幅下跌。它呈現出了一定的韌性。

Web3信用協議Getaverse獲得Hotcoin Global投資:據官方消息,Getaverse獲得Hotcoin Global(熱幣) 投資,投資金額暫未透露。此次投資將用于開發信用風險管理系統和AI組件、提升用戶體驗等。

Hotcoin Global(熱幣) 是行業領先的加密貨幣交易平臺之一,目前全球排名前30。2017年成立至今,已服務全球超過107個國家或地區的400余萬用戶,提供了上百種優質區塊鏈資產品類的交易及投資服務。

Getaverse旨在打造行業DID信用協議標準,平臺用戶現已突破14萬,預計本月底開啟IDO。目前已獲得包括東皓證券、星合資本、LD Capital、AC Capital、ChainUp Capital在內的多家VC機構投資。[2023/6/20 21:49:46]

長江商學院推出Global Unicorn Programs將為入選者提供Web3.0、區塊鏈等技術支持:金色財經報道,長江商學院正在推出的全球獨角獸項目(Global Unicorn Programs)在與阿聯酋世界政府峰會、迪拜行政委員會、新加坡黃埔集團(Whampoa Group)、首爾市政府和 Maekyung Media Group 的合作下,將先后在迪拜(2 月 15 日)、新加坡(5 月 16-19 日)與韓國首爾(9 月 12-15 日)落地。

據悉,Global Unicorn Programs 是一個高管教育項目,專注于歐亞大陸創造獨角獸和具有社會責任與全球視野的企業家生態系統。該項目將為入選者提供 Web3.0、區塊鏈、智能制造和人工智能等技術支持。[2023/1/16 11:14:27]

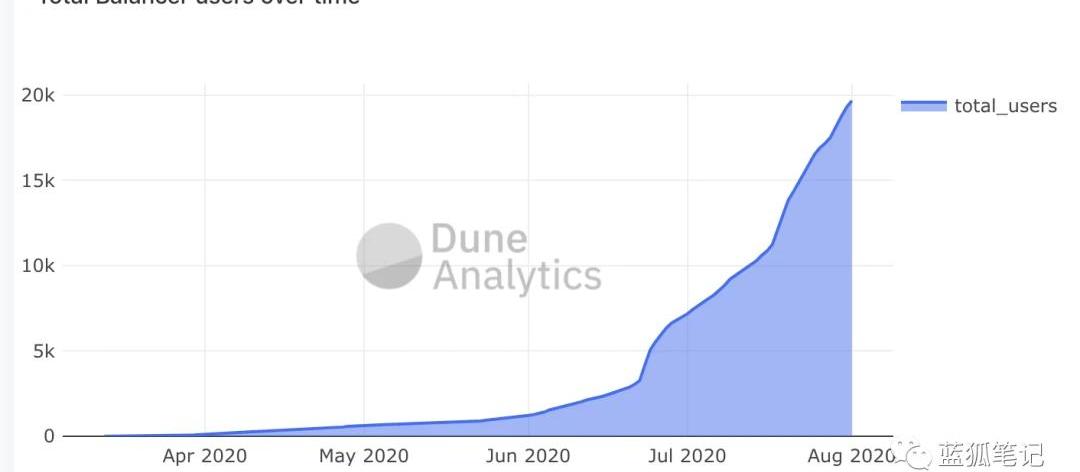

用戶量漲了13倍截止到藍狐筆記寫稿時,Balancer的用戶量接近2萬人,而在兩個月前大約1500人,超過13倍。

DeFi跨鏈永續合約平臺YFX.COM將于今日18:00在Balancer進行LBP:據官方最新消息,跨鏈去中心化永續合約平臺YFX.COM將于5月7日18:00在Balancer進行LBP。任何人均可參與獲取YFX Token,此次LBP將持續48小時,于5月9日 18:00結束。LBP結束后將會開啟DEX交易。

YFX.COM由NGC、SNZ、DFG、LD等機構戰略投資,目前已經完成ETH(layer2)、BSC、Heco、Tron主網以及OKExChain測試網的上線,能提供高達100倍永續合約交易BTC、ETH等資產,多次通過CertiK 智能合約安全審計,實現了衍生品交易的去中心化部署。 YFX.COM創新使用高流動性、低滑點的 QIC-AMM 做市商池交易機制,融合了永續合約交易員期望的 CeFi式杠桿以及 DeFi系統的 AMM 的流動性和簡便性。[2021/5/7 21:33:51]

BKEX Global將于今日16:30上線WBTC:據BKEX Global公告,BKEX Global將于2020年9月20日16:30(UTC+8)上線WBTC(Wrapped Bitcoin),開放交易對:WBTC/USDT。

WBTC(Wrapped Bitcoin)是一種和比特幣掛鉤的ERC20代幣。WBTC由BitGo、Kyber Network和Ren(之前名為Republic Protocol)等區塊鏈項目聯合推出,該代幣在以太坊上發行,實現與比特幣1:1掛鉤,所有發行的WBTC都會得到比特幣的支持,托管人存儲的每個比特幣都能夠與發行的WBTC總數對應,并且可在鏈上驗證,只有經商家批準,托管人才能鑄造WBTC,而當持有人將WBTC兌換成比特幣時,WBTC將被銷毀。[2020/9/20]

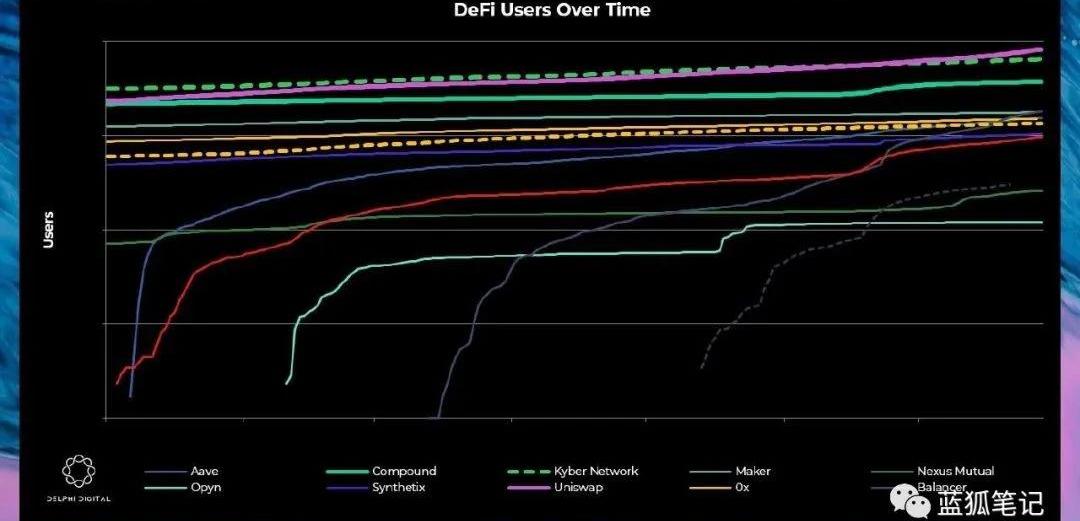

從最近的增長量看,它也是用戶增長最快的行列。根據DELPHIDIGITAL的統計,過去一個月內用戶增速的最快的DeFi協議:*BAL*REN*CRV*AAVE*NXM*Uniswap*COMP

公告 | BKEX Global 即將上線杠桿代幣專區:據BKEX最新版 Android APP,BKEX 已上線杠桿代幣專區,并顯示BULL、BEAR、ETHBULL、ETHBEAR、EOSBULL、EOSBEAR、XRPBULL、XRPBEAR等幣種USDT交易對,目前暫未開通交易。

杠桿代幣本質是擁有杠桿功能的ERC20代幣。和傳統杠桿交易不同的是,用戶在交易杠桿代幣的時候不需要支付任何保證金,僅通過簡單的買幣賣幣,即可達到交易杠桿的目的。[2020/2/27]

兩個月時間累計交易量超過5億美元Balancer最近7天的交易量超過1億美元,累計交易量已經超過5億美元,而這都是發生在短短的兩個月時間內。

種子輪回報超過45倍Balancer種子輪價格為0.6美元,截止到藍狐筆記寫稿時,當前其代幣BAL價格為27.37美元,種子輪投資者的回報超過45倍;BAL總量為1億個,其中6,500萬個在未來的流動性挖礦中逐步釋放出來。其當前代幣供應量達到35,725,000個BAL,流動代幣量達到6,943,831,也就是其流通市值超過1.9億美元,完全稀釋后的總市值達到27.37億美元。不過由于流動性挖礦需要8.6年逐步釋放完畢,就目前而言,其流通市值更具參考意義。除了早期種子輪投資者,早期參與Balancer流動性挖礦的用戶也收益不少。不管如何,早期參與Balancer的種子輪投資者和流動性挖礦者都獲得超高的回報。而這僅僅發生在2個多月的時間。Balancer能否挑戰Uniswap?

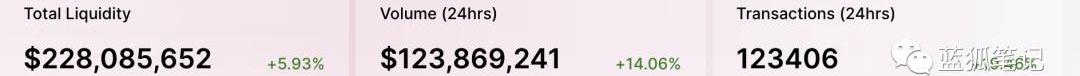

Balancer逐漸成為DeFi流動性挖礦的平臺,而Uniswap逐漸成為投機交易的平臺。藍狐筆記之前提到DEX是新一輪牛市的引擎:《DEX:牛市的助推器?》。在這一輪中,AMM模式目前為止貢獻最大的是Uniswap、Curve和Balancer,后續Bancor也有可能跟上。Balancer有沒有可能成為格局改變者,超越Uniswap?Uniswap當前一騎絕塵,勢不可擋。但其護城河并非牢不可破。首先來看看Uniswap的優勢:Uniswap沒有發行代幣,不過其交易量依然占據DEX的絕對優勢。從過去24小時看,Uniswap的交易量超過1.2億美元,流動性超過2.2億美元,交易次數超過12萬次。雖然其流動性不及Balancer,但其交易量卻超過Balancer。

其中最大的原因在于Uniswap上頻繁出現一些短期內高漲幅代幣,并由此形成了用戶交易慣性,此外,Uniswap在DEX中用戶體驗占優。由于其用戶體量在DEX中最大,加上一些短期內頻繁交易的代幣,例如AMPL,這導致Uniswap上交易量較大。經常可以看到流動性不大的代幣的交易量是其流動性數倍的情況。有時候用戶為了獲得代幣,有點不太顧及滑點了。從AMPL、TRADE、DEXT等代幣交易量來看,往往其流動性遠低于交易量。現在Uniswap聚集了大量的新代幣交易,其中有很大比例是投機交易驅動。如果市場情緒持續看漲,就會產生泡沫,而泡沫最大的受益者之一就是Uniswap,這導致它在短期內很難被超越。不過,如果市場走向平穩,Balancer的優勢可能反而會凸顯出來,因為它有代幣激勵,有更低的滑點。在市場起飛時,Uniswap不可阻擋。但一旦市場遇到阻力,Balancer的機會也許就來了。同時,Balancer也在著手計劃V2,其V2估計會大量吸收Uniswap在用戶體驗上的長處,也會吸收Bancor的優勢,從而夯實自己的基礎。在某個時候,Balancer也許可以產生加速的基礎。再來看看Uniswap的短板。Uniswap的短板有幾個:一是沒有代幣激勵;二是其流動性池的比例固定,提供流動性可能造成無常損失,同時對于項目方來說,提供流動性的成本相對較高。針對Uniswap的問題,BancorV2做了針對性的優化措施。Balancer同樣也可以。就目前來說,Balancer相對于Uniswap,其最大的牌在于流動性挖礦。DeFi項目為了引導出流動性,首選是流動性挖礦,而流動性挖礦的首選平臺是Balancer。原因很簡單,它會極大減輕項目引導出流動性的成本。首先在Balancer上流動性挖礦,用戶可以獲得至少兩份收益,一是項目本身代幣激勵;二是BAL激勵。隨著越來越多的DeFi項目方在Balancer上實施流動性挖礦,Balancer上的流動性會增大,而流動性增大會帶來更低的滑點。更低的滑點會帶來更多的交易用戶。更多的交易用戶和更大的交易量會讓Balancer的基本面變好。更好的基本面會帶來BAL價格上漲。BAL價格上漲會帶來更大的流動性。如果BAL價格能保持在20美元以上,BAL會具有持續的競爭力,因為一年超過1.5億美元的挖礦分配是相當具有誘惑力的。這意味著,Balancer在較長時間內都有機會吸引各種DeFi加入進來。其次,Balancer代幣池設置更加靈活,不是50%:50%比例代幣池,這也是YFI當初選擇Balancer進行流動性挖礦的重要原因之一。綜上所述,在Balancer上提供流動性的收益有可能會高于Uniswap,Uniswap目前只有手續費收益,而Balancer有代幣激勵和手續費收益。同時流動性提供者可以根據自己的偏好,選擇不同比例的代幣池,減輕無常損失,且有BAL補貼。而Bancor則直接實現100%的單代幣的流動性挖礦,不用擔心無常損失。從長遠看,在Balancer和Bancor上提供流動性的吸引力要超過Uniswap,這意味著未來的流動性有可能會向Balancer和Bancor偏移,尤其是優質代幣的流動性池。短期內的高速發展可能會掩蓋比較優勢的問題,但如果將時間拉長,如果Uniswap不發行代幣,那么,Uniswap并非高枕無憂,DEX的頭把交椅競爭會日趨激烈。

Tags:BALANCCERNCEglobalchainXido FinanceMY Ceremonial EventDEUS Finance

編者按:本文來自白話區塊鏈,作者:一棵楊樹,Odaily星球日報經授權轉載。據TheBlockResearch統計,去中心化交易協議Uniswap在7月份新增57976名用戶,環比增加132%,

1900/1/1 0:00:00作者|秦曉峰出品|Odaily星球日報 最近,DeFi流動性挖礦大熱。YFI、YFII、YAM以及Curve等一系列熱門項目,憑借超高的收益,成功調動起幣圈的積極性.

1900/1/1 0:00:00DeFi發展火熱,而隨著DeFi的火熱發展,對于DeFi保險的需求也快速增加,因為很明顯使用DeFi產品是一項高風險行為,為資金購買一份保險是明智之舉.

1900/1/1 0:00:00一個月來,伴隨著Defi概念的火爆,預言機市場已經出現了1-40倍的漲幅。 其中,龍頭老大Chainlink雖然漲幅最小(1.3倍),但市值已近50億美元,已經躋身第6大加密數字貨幣之位.

1900/1/1 0:00:00面對USDT的眾多負面新聞,很多持幣者都在擔憂,會暴雷嗎?上周紐約州金融服務部發布了一份名單,其中包括10個托管的加密貨幣和8個上市的加密貨幣.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。全球最大的數字貨幣資產管理商灰度投資宣布旗下以太坊信托向美國證券交易委員會公開提交了Form10注冊申請,擬申請注冊為獲得申報公司地位的.

1900/1/1 0:00:00