BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-0.81%

ETH/HKD-0.81% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD-0.75%

ADA/HKD-0.75% SOL/HKD-1.39%

SOL/HKD-1.39% XRP/HKD-0.58%

XRP/HKD-0.58%文|王也編輯|郝方舟出品|Odaily星球日報

在被瘋狂炒作的同時,火爆的DeFi也引起了美國證券交易委員會的注意。9月2日,SEC委員會專員、“加密老干媽”HesterPeirce在接受媒體采訪時表示,DeFi雖然現在還處于初期階段,但SEC已經開始注意到DeFi,因為DeFi的出現改變了區塊鏈世界的游戲規則,Peirce認為,去中心化金融還將挑戰SEC的監管方式。雖然Peirce的這段話并未明確透露SEC對DeFi的態度,不過監管機構對DeFi的關注不禁讓從業者回想起2017年被突然叫停的1CO,DeFi也有可能被監管強行介入嗎?有業內觀點認為,隨著DeFi從小眾投機走向大眾使用,未來會以某種方式接入監管,而在主張無KYC的DeFi世界中,隱私保護可能成為DeFi與監管之間的關鍵平衡點,和接下來探索的重要方向之一。主張鏈上完全透明的DeFi為何需要隱私保護?

DeFi從誕生之初就帶有“鏈上完全透明”、“無需KYC審核的普惠金融”等標簽,隱私保護的概念,似乎與DeFi相悖。那么DeFi為何需要隱私保護?哪些情況下DeFi需要隱私保護?還記得前段時間明牌做空LINK,爆倉將近兩千萬美元的ZeusCapital嗎?去中心化預言機龍頭Chainlink代幣——LINK從今年7月份開始起飛,僅用了一個多月的時間就從5美元暴漲到高點20美元,漲幅超過4倍。就在LINK形勢一片大好之際,海外投資機構ZeusCapital發布了做空LINK的報告,同時在去中心化借貸平臺上Aave上做空LINK,但隨后LINK開啟了暴漲螺旋,ZeusCapital也因此被爆倉1700多萬美元。ZeusCapital先從Aave上抵押了近2200萬個USDC,然后借到超過1500萬美元的LINK去市場賣出做空,整個清算過程都在區塊瀏覽器Etherscan上“直播”,清算價格也都是提前計算好的,并且在Aave上公開可查的。因此,市場上猜測,ZeusCapital這次公開做空LINK,必然會被Chainlink定點狙擊爆倉。設想下,如果借款方可以隱藏自己的抵押資產金額,還會暴露交易目標和投資決策嗎?目前,還真的有去中心化抵押借貸平臺可以滿足用戶的這類隱私保護需求。據Odaily星球日報了解,基于隱私公鏈SERO開發的分散式金融資產管理平臺POFIDDAO表示,可以在支持用戶去中心化抵押借貸的同時,對用戶的抵押行為和抵押資產進行一定程度的隱私保護,具體包括以下三方面:賬戶資產隱私。在POFID體系中的賬戶,用戶的加密資產無法通過區塊瀏覽器或其它公開方式被查詢,只有擁有賬戶查詢密鑰才能獲取賬戶資產信息。交易隱私。賬戶與賬戶間發送的交易或支付信息,同樣無法公開查詢,只有擁有雙方賬戶私鑰或查詢密鑰才能知道交易的內容。智能合約的輸入輸出隱私。包括貨幣管理合約在內的智能合約,可以選擇性對輸入輸出的資產或其它條件數據進行隱私保護的處理。有沒有發現,POFID在讓DeFi回歸到類似中心化資產錢包的用戶體驗。針對前面DeFi不需要隱私保護的質疑,POFIDDAO首席金融顧問TonyTang認為,區塊鏈技術在應用到現實生活中的商業活動中,不能違背一個最為基本的商務常識——隱私保護,DeFi也一樣。“在現實世界,抵押借貸是一個強隱私行為,很多借款方并不想讓別人知道自己向平臺抵押了什么資產,甚至這筆借貸行為的存在。”TonyTang繼續說道:“我們不應該把隱私保護和準入門檻看成沖突的,這本來就是兩個互不干擾的維度:任何用戶都可以無準入地使用SERO網絡,這和SERO網絡保護這個用戶的隱私毫無沖突之處。如果發生強監管的應用,那是應用方和監管者之間的協同,那不是強加于任何用戶的KYC。”區塊鏈所強調的“公開透明”,在某些真實場景中,是無法被接受的。TonyTang以奢侈品供應商舉例,奢侈品供貨商的采購來源很多都是來自經濟不穩定的國家或地區,這些地區的監管層會進行嚴格的物品流通管制,供貨商沒法接入法幣收款,比特幣也就成了很好的支付渠道。但供貨商并不希望充提比特幣的行為在區塊鏈瀏覽器上公開可查,并被某些專業機構分析和標記,因此他們就需要隱私保護。此外,TonyTang認為,短期內DeFi從業者更關注的是幣價,以及如何利用可組合性進行各種套利,但長期來看,從業者應該更多去思考怎樣將DeFi實踐應用到現實的商事活動中。如何將非同質化資產引入DeFi世界做抵押?

Sui生態游戲Abyss World將擴展至Polygon zkEVM:6月29日消息,Sui生態RPG開放世界游戲Abyss World宣布將基于Polygon zkEVM來打造其游戲,并將與Polygon Gaming合作提升基于區塊鏈的游戲。[2023/6/29 22:08:16]

提到讓DeFi走入現實,“DeFi元老”MakerDAO一直在嘗試打通現實世界資產和鏈上資產的關系,引入真實資產作為DAI的抵押品。這對DeFi的大規模應用至關重要。截至8月28日,MakerDAO官方論壇提交申請的實體資產包括房地產、國債、供應鏈金融、黃金和大宗商品指數,以金融領域的實體資產為主。不過,MakerDAO將真實資產引入作為抵押品的方式是,資產發行方需在以太坊網絡上發行ERC-20token,也就是說MakerDAO只能接受同質化資產作為抵押品。例如,國債基金Arca以ArCoin的形式在以太坊網絡上發行數字證券,用戶通過購買ArCoin對應投資低波動性資產,包括1年期、2-10年期和10年期美國政府債券。而POFIDDAO不僅接受同質化資產做抵押品,還可以接受異質化資產。“真實世界的資產是沒辦法都用ERC-20token的同質資產來代替的,在工程學上,SERO利用了C語言中的萬象指針原理,以此實現SERO底層公鏈上儲存任意復雜的數據結構,這個指針中用到了Package和Ticket兩種工程技術的手段,用于表達和傳輸資產給智能合約處理。”TonyTang介紹道。Package用于向智能合約傳遞成包的資產并處理,包里面可以含有Ticket。Ticket就像一個地址指針一樣,指向鏈上的某一個數據倉庫,其中存儲著真實資產的詳細描述。這些底層建設,使得POFIDDAO不必構建對復雜資產的處理系統,而是直接部署商務和金融邏輯。DMW是POFIDDAO的質押債倉,負責保管抵押品,是各種抵押物的載體,體現了POFIDDAO的核心智能合約邏輯。不同于MakerDAO的CDP,DMW能夠承載非同質化的抵押資產,包括各個公鏈上發行的代幣類型,BTC、ETH、SERO、TRX等。MakerDAO的CDP目前僅支持包括ETH、WBTC、BAT、KNC等在內的幾種加密貨幣作為抵押品。這些被引入POFIDDAO的同質化和異質化資產統一被稱為AOC,它們不僅能發行出類似于DAI這樣的“數字借條”,更能發行出具有普通投資價值的組合資產代幣。所以在引入真實資產做抵押品方面,POFIDDAO具有更強的宜用性和廣泛性。此外,POFIDDAO在清算機制上做出了一些優化。最主要的的改進機制在于,當資產貶值、質押率達到清算比例時,并沒有采用“使用借出資產來拍賣質押債倉中資產”的機制,而是采用“一口價、先到先得”的方式,競拍DMW中資產的歸屬權。治理代幣的價值捕獲

區塊鏈貿易融資網絡Marco Polo已破產:金色財經報道,Marco Polo貿易融資網絡(前身為TradeIX)的控股公司在愛爾蘭進入破產狀態。該區塊鏈網絡有30多家銀行成員,如德國商業銀行、紐約梅隆銀行和SMBC,其支持者包括ING Ventures和法國巴黎銀行。最近,與美國銀行的一筆潛在的1200萬美元的交易失敗了,該公司未能找到替代投資者。 該公司的負債超過其資產250萬歐元(260萬美元)。債務總額為520萬歐元(550萬美元),其中稅務局欠260萬歐元(270萬美元)。最新提交的賬目是2021年的賬目,顯示損失近2900萬美元,累計損失8500萬美元。最大的外部股東是Kistefos,其次是日本的SBI、ING、SMBC和BNP Paribas。[2023/2/25 12:28:25]

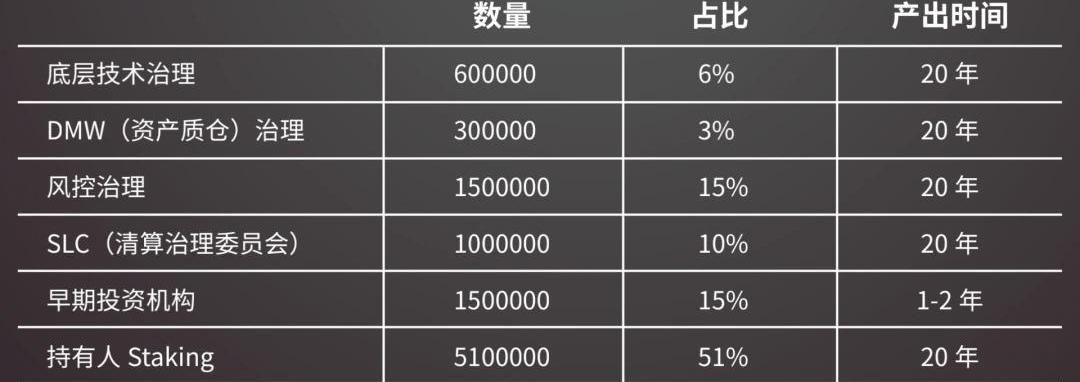

對比過質押資產類型后,讓我們來看下兩者在治理機制上的差異。簡要概括,POFIDDAO在治理上比MakerDAO稍微復雜一些,增加了staking鎖倉機制。PFID是POFIDDAO的治理代幣,既是一種收益憑證,又是治理權限的必要條件,也是平臺默認的全局通用資產。可以說,PFID的持有者們掌控著整個POFIDDAO系統的運行。系統中包含著底層技術治理者、DMW治理者、風控治理者、清算治理委員會等分布式治理的機構或個人。PFID持有者,可以通過Staking行為,享有以下生態權益:PFID的挖礦收益,參與平臺治理決策,獲得整個POFID系統中的分紅收益。此外,據了解,POFIDDAO未來會開啟流動性挖礦,和Compound不同的是,POFIDDAO設計了一個自動增減合約進行流動性挖礦。因為PFID的底層網絡是SERO,PFID不是ERC-20代幣,項目方通過映射在以太坊上生成一個ERC-20的PFID,同時在SERO鏈上也會存在一個SRC-20PFID,項目方通過自動增減合約讓ERC-20PFID和SRC-20PFID形成一個此消彼長的關系,不過ERC-20PFID和SRC-20PFID的總量恒定不變。具體來說,如果一開始項目方拿出1%的PFID注入Uniswap的流動池,此時SERO鏈上的PFID就會剩下99%,一旦這1%的PFID被挖完了,自動增減合約就會自動向Uniswap池子中繼續注入1%PFID,這時SERO鏈上的PFID還剩98%,如果SERO鏈上的PFID增多1%,那么Uniswap池子中的PFID就會相應地會減少1%,整個過程中PFID的總量是不變的。PFID總共會產出1000萬枚,完整產出周期為20年,具體的分配機制如下:

Web3投注平臺Dexsport遭黑客攻擊損失價值40萬美元的BUSD:12月7日消息,Web3投注平臺Dexsport披露因遭黑客攻擊已損失價值40萬美元的BUSD,但智能合約沒有受到影響。據稱,黑客利用鏈下漏洞攻擊了該平臺,該漏洞與處理存款的唯一交易標識符“大小寫記錄”有關,目前相關漏洞已經修復,提款和存款也已恢復,損失資金為平臺自有資金,不涉及客戶資金。(newsbtc)[2022/12/7 21:29:14]

PFID持有人根據持有量來分享鑄幣稅收益,但每次獲得鑄幣稅收益之前,PFID會被鎖倉一段時間,除非PFID持有人放棄本次鑄幣稅收益。除了增加了staking鎖倉機制外,POFIDDAO在現實世界的價值捕獲要遠超MakerDAO。以POFIDDAO現有能夠觸達的、正在進行中的應用拓展,POFIDDAO至少可以在以下3個龐大的領域捕獲收益來源:企業金融、鏈上電商的可信支付解決方案和鏈上的資產管理。單就跨境貿易為例,一個進口商在境外需要付現款買貨,要經歷物流、清關、下游客戶壓賬、去外管局購匯等等時間上的拖延。在區塊鏈上,如果所有的貿易信息都可以跨國界成為透明地,那么在境外允許進行數字幣業務的金融機構就可以用穩定幣在區塊鏈上向貿易商融資,即為他墊付采購需要的現金。設想一下,跨國間的貿易量有多大,這個體量可以達到千億美元級別,整個數字貨幣市場的市值都是無法企及的,由此可見,POFIDDAO未來的市值有非常大的想象空間。綜上所述,POFIDDAO跳出了“穩定幣工具”的范疇,更像是一套資產證券化的工具,它不是一項單一功能的應用,它是DeFi基礎建設,是用于支持多種鏈上高級DeFi應用的基礎建設。總結一下,POFIDDAO被設計為一種可信數字資產轉化通道,通過支持隱私保護的智能合約技術,將現實資產在鏈上映射為可量化的數字資產,并可同時支持同質化資產和異質化資產作為擔保,生成其它有著不同金融屬性的數字資產,從而衍生出不同的金融產品,來為這些資產提供更好的流動性。

Apollo DAO提議在Injective發布Apollo Safe:6月26日消息,Apollo DAO提議在Injective上發布Apollo Safe,計劃在本周根據社區反饋提交提案并發起官方鏈上投票。Apollo DAO正在申請10萬枚INJ贈款,用于將Apollo Safe與Injective區塊鏈集成的開發工作。Apollo DAO表示,本次贈款中授予的所有INJ將委托給自己的驗證者。

據悉,Apollo Safe是用于CW3合約的“多重簽名前端”,最初在Terra上構建和部署。Apollo DAO正在努力使Apollo Safe與IBC 1.0完全兼容,以便可以在Cosmos生態系統中部署。[2022/6/26 1:32:38]

Centi和HandCash合作開發握手協議,可使用BSV進行POS支付:Centi和HandCash正在合作改善BSV支付體驗,為店內支付開發新的握手協議(Handshake Protocol),允許比特幣軟件與現有的POS系統通信。客戶很快就可以使用BSV進行POS支付。(CoinGeek)[2020/9/28]

隨著DeFi的興起,去中心化自治組織DAO,再次進入了人們的視野。畢竟,去中心化自治組織與去中心化金融,天生就是一對CP。DAO并非什么新概念,這里我們不再過多介紹DAO的概念和歷史了.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。在大眾媒體話語中,一提到加密貨幣,最讓人產生的聯想之一,洗錢肯定占有一席之地。但這不是事實.

1900/1/1 0:00:00編者按:本文來自lusen,Odaily星球日報經授權轉載。過去稱為“18世紀的奇跡”的天才莫扎特其實出生的家庭并不富裕,雖然他的父親是小有名氣的音樂教師,但是讓莫扎特成名的第一次歐洲巡演還是依.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MARCELPECHMAN,Odaily星球日報經授權轉載.

1900/1/1 0:00:00近兩月圈內的熱點,Defi可謂穩居前列!挖紅薯、啃玉米、吃壽司、開CRV、換mini、養珍珠……,新“韭菜”們每天挖著瓜果蔬菜.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。YFI及YFII被DeFi玩家昵稱為「大姨夫」和「二姨夫」。上周末,倆姨夫的幣市大秀再掀高潮.

1900/1/1 0:00:00